2023年10月1日からインボイス制度が導入されました。インボイス制度導入後は、一定の要件が記載されている「適格請求書」がなければ、仕入税額控除を受けることができません。

これまで法的効力のなかった支払明細書もインボイス制度導入により、その扱いが変化します。

本記事では、インボイス制度導入による支払明細書への影響や、適格請求書として認められる書式について解説します。

インボイス制度の概要や事業者が受ける影響について詳しく知りたい方は、別記事「2023年10月から始まったインボイス制度とは?図解でわかりやすく解説!」をあわせてご確認ください。

目次

- 支払明細書とは

- 支払明細書を発行するタイミング

- 支払明細書は領収書の代わりになる

- 支払明細書と支払通知書の違い

- インボイス制度導入後、支払明細書を適格請求書として扱うことができる

- 適格請求書として認められる支払明細書の書き方

- 1. 支払明細書の作成者の氏名または名称

- 2. 課税仕入れの相手方の氏名または名称および登録番号

- 3. 取引年月日

- 4. 取引内容(軽減税率の対象品目である旨)

- 5. 税率ごとに区分して合計した対価の額(税抜きまたは税込み)および適用税率

- 6. 税率ごとに区分した消費税額等率

- 支払明細書・取引明細書を1枚にまとめて「適格請求書」とすることもできる

- 支払明細書を適格請求書として扱うときの注意点

- 適格請求書を発行するための事前準備

- 適格請求書発行後の保存方法と期間

- まとめ

- カンタン操作でミスなく請求書作成する方法

- よくある質問

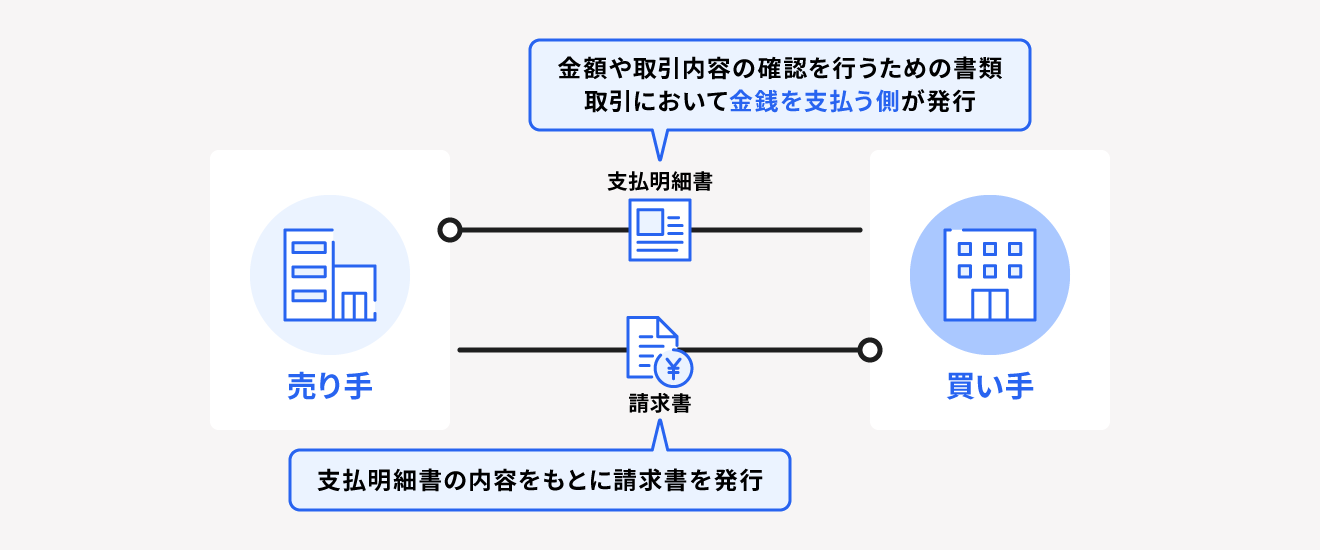

支払明細書とは

支払明細書とは、取引で発生した代金を支払う側の事業者が、代金を受け取る側に対して金額や内容を詳細に確認するために発行する書類のことをいいます。

支払明細書の発行は法的に義務付けられておらず、様式も定まっていないため発行側によって記載される内容はさまざまです。

支払明細書を発行するタイミング

支払明細書は、支払う側に代金の支払義務が発生したタイミングで発行されます。

たとえば、一定期間の間で何度も取引が発生するような場合は、最初に決済金額が確定したタイミングで支払明細書が相手側に発行され、以降の取引は、必要なタイミングで更新していきます。

支払明細書は領収書の代わりになる

領収書は、商品やサービスに対して金銭の支払いや受取を証明する書類です。

一方、支払明細書は商品やサービスに対して金銭の支払いや受取の内訳の詳細を記載した書類で、一般的にはレシートのことを指します。

領収書は、確定申告時に経費として計上する場合など、法的書類として認められるためには以下の項目が記載されている必要があります。

法的書類として認められるための領収書に必要な記載項目

- 発行日

- 宛名

- 金額

- 但し書き

- 発行者情報

- 収入印紙

支払明細書も領収書と同様に上記の6つの項目を記載することで法的書類として認められますが、宛名がない場合は税務上の領収書として扱えないので注意が必要です。

出典:国税庁「金銭又は有価証券の受取書、領収書」

支払明細書と支払通知書の違い

支払明細書と似た書類に「支払通知書」があります。これらの違いは、使用する取引先です。

・支払通知書:企業と企業の取引で使用する書類

・支払明細書:企業だけではなく企業と個人の取引でも使用する書類

支払通知書や支払明細書には書類の名称や内容に明確な決まりがないため、支払明細書を支払通知書として用いても問題ありません。

インボイス制度導入後、支払明細書を適格請求書として扱うことができる

2023年10月1日からインボイス制度が導入されます。インボイス制度導入後、適格請求書発行事業者が発行した適格請求書以外の書類では仕入税額控除を受けることができません。

支払明細書は法的効力がない書類ではありますが、記載内容が適格請求書の要項を満たしていれば適格請求書として扱うことが可能です。

【関連記事】

消費税の仕入税額控除とは?基礎知識とインボイス制度での変更点をわかりやすく解説

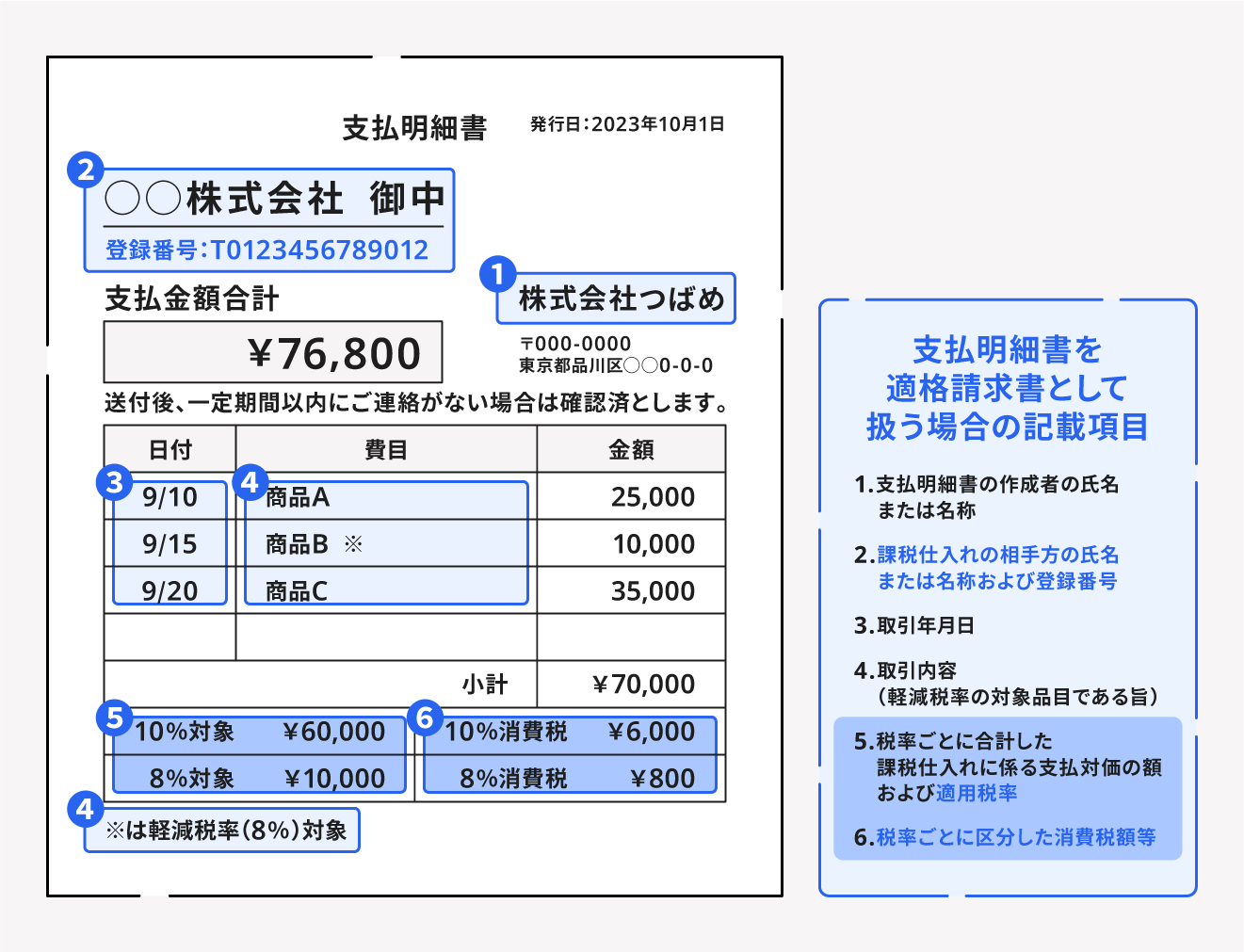

適格請求書として認められる支払明細書の書き方

前述したとおり、支払明細書は法的効力がありません。しかし、適格請求書兼支払明細書として扱うことができます。

適格請求書として扱うためには、書類に以下の項目を記載する必要があります。

適格請求書兼支払明細書として扱うための記載項目

- 支払明細書の作成者の氏名または名称

- 課税仕入れの相手方の氏名又は名称および登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに合計した課税仕入れに係る支払対価の額および適用税率

- 税率ごとに区分した消費税額等

また、支払明細書を作成する際は、相手方の確認を受けたことを示す文言を記載するようにしましょう。

送付後、一定期間以内にご連絡がない場合は確認済とします。

1. 支払明細書の作成者の氏名又は名称

支払明細書を作成した事業者の氏名または名称を記載します。

2. 課税仕入れの相手方の氏名又は名称および登録番号

支払明細書を受け取る側(売り手)の氏名または名称と登録番号を記載します。登録番号とは、インボイス制度を導入した適格請求書発行事業者の登録事業者に発行される番号です。

すでに法人番号がある事業者の場合は「T + 法人番号」が登録番号となります。法人番号を持っていない事業者に関しては、「T + 13桁の固有番号」が登録番号です。

【関連記事】

インボイス制度における登録番号とは?登録番号の取得方法と確認方法について解説

3. 取引年月日

インボイス制度導入以前と同様に、取引が行われた年月日を記載します。

4. 取引内容(軽減税率の対象品目である旨)

取引の具体的な内容記載します。領収書は但し書きがこれに該当しますが、支払明細書は取引内容を細かく記載しましょう。軽減税率対象の品目であるということが分かるように「※」や「☆」などの記号などを記載します。

また、この記号が軽減税率対象の品目を指しているということが分かるように、欄外などにその旨を記載して説明しましょう。

5. 税率ごとに区分して合計した対価の額(税抜きまたは税込み)および適用税率

軽減税率8%と標準税率10%で区分して、それぞれ合計額を記載します。このとき、税抜き・税込みはどちらでも構いません。

例:

軽減税率の商品1万円と標準税率の商品2万円を購入し、税込価格を算出

- 税込価格(8%):10,800円

- 税込価格(10%):22,000円

6. 税率ごとに区分した消費税額等

適用された消費税額または適用税率を記載します。

例:

軽減税率の商品1万円と標準税率の商品2万円を購入した場合のそれぞれの消費税額

-

消費税額(8%):800円

10,000(商品価格)× 8% = 800円 -

消費税額(10%):2,000円

20,000(商品価格)×10% = 2,000円

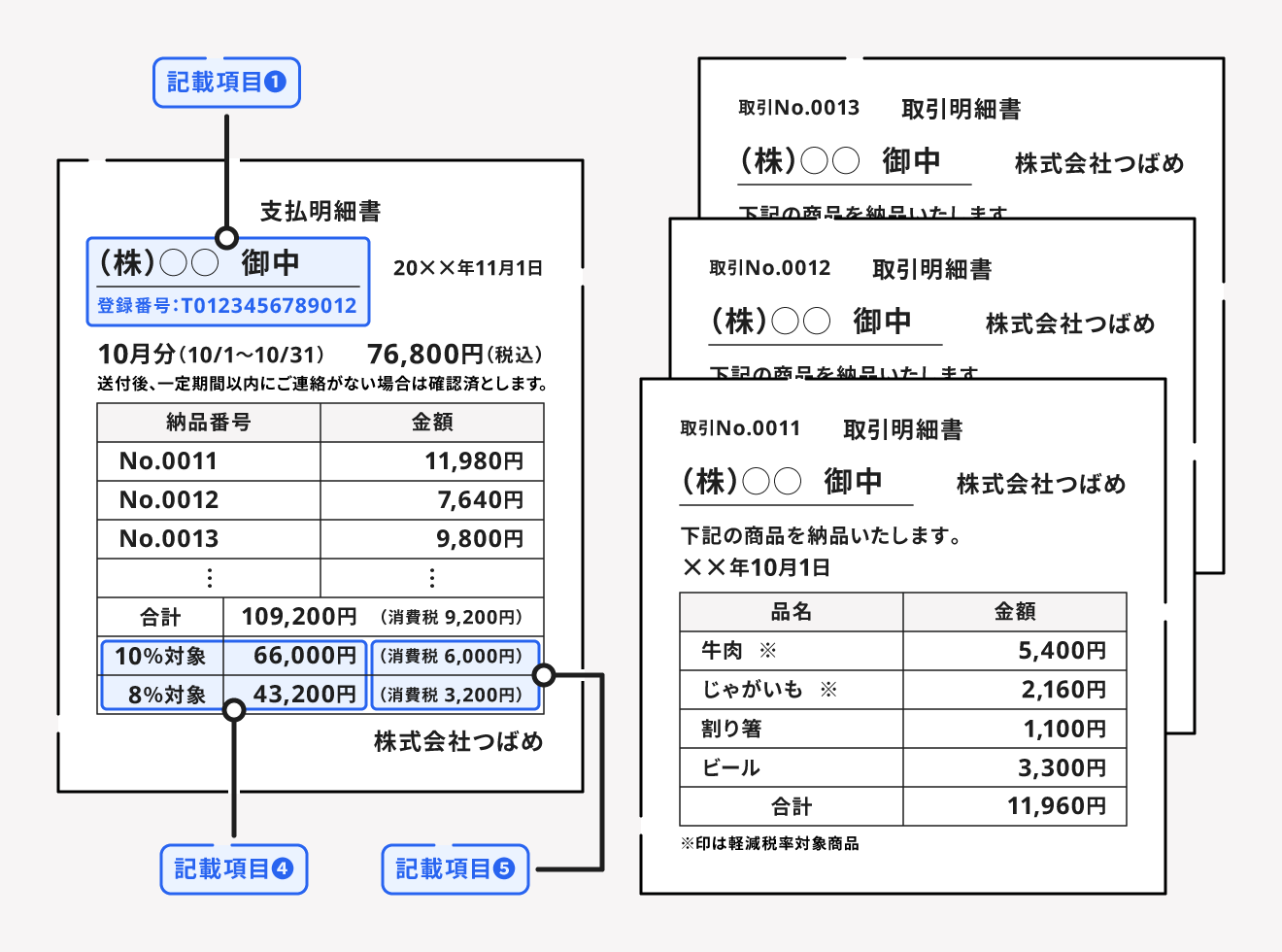

支払明細書・取引明細書を1枚にまとめて「適格請求書」とすることもできる

ひとつの事業所と一定期間に複数の取引がある場合、支払明細書に取引した合計金額、取引内容は取引明細書に記載されているケースがあります。

この場合、支払明細書と取引明細書で足りない箇所を補填し、1つの適格請求書として使用することが認められています。

ただし上記は、取引の中で使用された支払明細書と複数の取引明細書の相互の関連性が明確になっている場合にのみ認められます。支払明細書の内訳に、取引明細書の取引番号を記載するなどして、お互いが関連した書類だということを明確にすることを忘れないようにしましょう。

支払明細書を適格請求書として扱うときの注意点

適格請求書を発行するための事前準備

適格請求書に必須の登録番号が発行されるのは適格請求書発行事業者のみです。つまり、支払明細書を適格請求書として扱うためには、適格請求書発行事業者にならなければなりません。

適格請求書発行事業者になるには、税務署に「適格請求書発行事業者の登録申請書」を提出して、登録申請を行う必要があります。なお、適格請求書発行事業者の登録申請を行えるのは、消費税の課税事業者のみです。

インボイス制度が導入される2023年10月1日から適格請求書発行事業者になるには、2023年9月30日までに登録申請が必要です。まだ未登録の方は早めに申請するようにしましょう。

【関連記事】

適格請求書発行事業者とは?登録方法と登録前に確認すべきポイントを解説

適格請求書発行後の保存方法と期間

適格請求書として発行または受領した支払明細書には、保存のルールと保存期間が設けられています。

保存については、適格請求書を発行または受領した日から7年間、事業所で保存する義務があります。

また、2022年1月に電子帳簿保存法の改正が行われて、発行または受領した支払明細書を電子データで保存することが認められるようになりました。

電子データで保存する場合は、データの改ざんを防止する「タイムスタンプ付与」や「履歴が残るシステムでの授受・保存」、「⽇付・⾦額・取引先」で検索できるようにすることが推奨されています。

なお、2023年12月末までは企業の準備期間として、電子データで送られてきた書類も紙に印刷して保存することが認められています。

【関連記事】

電子帳簿保存法とは?対象となる書類や保存要件・方法について解説

まとめ

支払明細書は、本来法的効力のない書類ですが、適格請求書として発行することが可能です。支払明細書を適格請求書として発行するには、適格請求書発行事業者に申請し、登録番号を発行してもらう必要があります。

適格請求書発行事業者になるには、税務署へ「適格請求書発行事業者の登録申請手続」を提出し、申請するようにしましょう。

カンタン操作でミスなく請求書作成する方法

請求書や見積書の作成は、お金が絡む業務なので少しのミスが重大な問題に発展する場合もあります。

請求書発行数が多くなってくると、心理的負担も業務負荷も上がってきます。特に、請求発行業務を「紙」で行っていると、印刷・封入・郵送等のアナログ作業に時間を取られてしまいます。

業務を圧倒的に楽にする方法は「電子化」です。

ここからは、freee請求書で「請求書業務を電子化」するメリットをご紹介します。

金額・項目を入力するだけでインボイス対応

インボイス制度開始により、端数処理のルールが明確化されました。freee請求書を使えば金額を入力するだけでインボイスの計算方法で自動計算し、適格請求書の項目も満たした請求書を発行することが可能です。電子帳簿保存法に沿ったファイル保存にも対応しており、法令対応にも自動でアップデートされます。

請求書をわずか数クリックで一括送信

請求書データをアップロードするだけで、請求書を自動作成。

明細データはシステムが読み取り、システムへ自動反映するので入力作業自体がなくなり、人的ミスやトラブルを削減できます。

請求書送付は取引先に合わせて柔軟に対応

請求書送付はシステム経由のクリックで一括送信で手軽に行えます。送付方法は、取引先に電子/郵送のどちらも選べます。

取引先によっては電子化対応が難しい場合もあるため、柔軟に出し分けることで電子化を進められます。郵送代行も可能なので、ご利用いただくと自社での印刷・封入・投函の手間がゼロになります。

請求書フォーマットのカスタマイズは自由自在

自社独自の請求書フォーマットや取引先指定があり対応できない懸念がある場合も、自由自在なレイアウトで再現可能です。

freee請求書の導入初期費用は0円で、枚数に応じた従量課金のため、導入しやすい費用体系です。詳細はこちらをご覧ください。

資料で確認したい方はこちらからダウンロードいただけます。

なお、適格請求書に対応した請求書作成は、無料にて利用可能です。詳細はこちら。

会員登録不要で、請求書のテンプレートを無料ダウンローでできるサービス「freeeの無料テンプレート集」も提供しておりますので、ぜひこちらもご利用ください。

よくある質問

支払明細書と領収書・請求書との違いは?

領収書と請求書は法的効力のある書類ですが、支払明細書は法的効力がありません。しかし、支払明細書でも必要な要項を満たしていたら適格請求書として扱うことは可能です。詳しくは記事内「支払明細書とは」をご覧ください。

インボイス制度導入で支払通知書の扱いは変わる?

本来、支払通知書は法的効力のない書類ですが、必要要件を記載していたら適格請求書として取り扱うことが可能です。適格請求書として発行または受領した場合は、7年間の保存義務が発生します。詳しくは記事内「適格請求書として認められる支払明細書の書き方」をご覧ください。

監修 好川寛(よしかわひろし)

元国税調査官。国税局では税務相談室・不服審判所等で審理事務を中心に担当。その後、大手YouTuber事務所のトップクリエイターの税務支援、IT企業で税務ソフトウェアの開発に携わる異色の税理士です。