監修 好川寛 プロゴ税理士事務所

2023年10月1日に導入されたインボイス制度は業種に関係なく、すべての事業主に影響を与えます。現在SNSや口コミサイトなどでは、特に免税事業者である個人事業主の方からインボイス制度に対して「やばい」「ひどい」などの声が上がっています。

本記事では、インボイス制度が「やばい」「ひどい」などと言われている理由と、インボイス制度のメリット・デメリットについて解説します。

▶︎ 2023年10月1日からインボイス制度が開始

インボイス制度とは、2023年10月1日から導入された新しい仕入税額控除の方式で、一定の事業者に影響があります。インボイス制度について詳しく解説した記事はこちら

目次

- インボイス制度が「やばい」「ひどい」と言われる理由

- インボイス制度に抜け道はないのか?

- 税負担を軽減できる2割特例

- 帳簿のみの保存で仕入税額控除ができる少額特例

- 少額な返還インボイスの交付免除

- 適格請求書発行事業者の登録申請期間の延長

- インボイス制度のデメリットと対策

- 事業者によっては仕事の取引もしくは報酬が減る可能性がある

- 消費税を申告・納税する業務負担が増える

- 請求書の様式を変更しなくてはいけない

- インボイス制度のメリット

- 電子インボイスによる請求書等処理業務の効率化

- 売り手にとっては、新たな取引先を開拓するチャンス

- インボイス制度はなんのために導入される?

- まとめ

- 無料で請求書・見積書を発行したいならfreee請求書がおすすめ

- よくある質問

インボイス制度が「やばい」「ひどい」と言われる理由

インボイス制度は、2023年10月1日から導入された新たな仕入税額控除の方式で、正式名称は「適格請求書等保存方式」といいます。インボイス制度の導入後は適格請求書を用いた取引のみ、仕入税額控除が適用されます。

インボイス制度についてWebやSNS、口コミサイトで「やばい」「ひどい」と言われている具体的な理由について、以下にまとめました。それぞれの課題と対策については記事の後述で解説しています。

インボイス制度が「やばい」「ひどい」と言われている理由

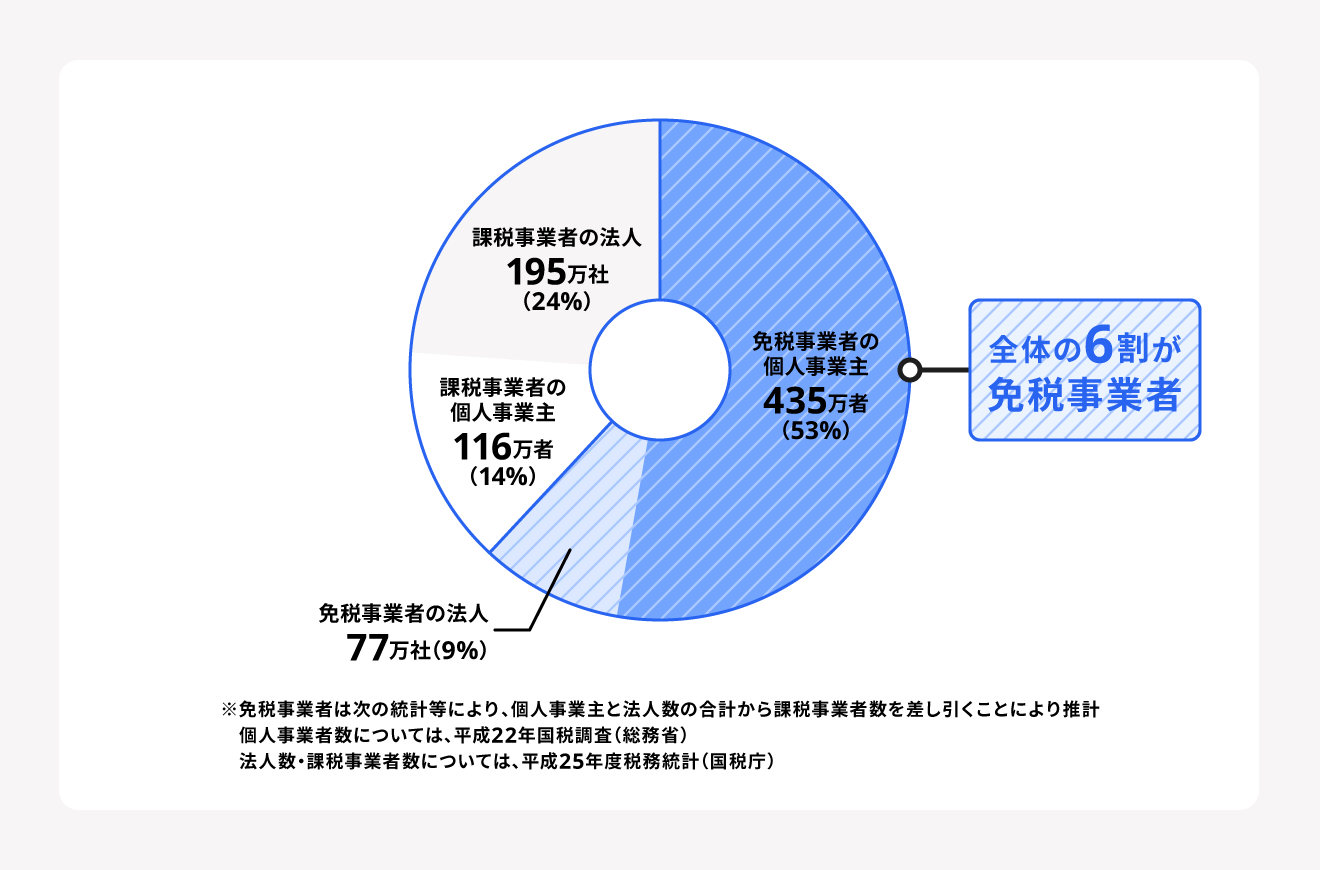

インボイス制度は業種にかかわらず、すべての事業主に大きな影響があります。特に消費税の免税事業者は、仕事が減ってしまう可能性や課税事業者への切り替えについて検討が必要になるでしょう。

平成28年度の財務省の調査(出典:財務省|平成28年度 与党税制改正大綱 参考資料②-2)では、国内823万の事業者のうち、53%にあたる435万が個人の免税事業者、9%の77万が法人の免税事業者でした。

つまりインボイス制度導入により、日本国内の6割の事業者が影響を受けると考えられます。免税事業者は仕事が減る可能性がある、税負担が増えるなどの理由から、インボイス制度はSNSをはじめさまざまなWebサイトや媒体で「やばい」「ひどい」と言われているようです。

インボイス制度対応!適格請求書を無料ですぐ作成

freee請求書なら、適格請求書を簡単に・ミスなく作成できます。

インボイス制度や電子帳簿保存法の法令にも対応済みなので、安心してご利用ください! 請求書以外にも、見積書や納品書なども作成可能です。

インボイス制度に抜け道はないのか?

インボイス制度を逃れる抜け道はありませんが、2022年12月の税制改正大網によって負担軽減措置がいくつか閣議決定されました。具体的には以下のようなものがあります。

インボイス制度導入に伴う負担軽減措置

- 税負担を軽減できる2割特例

- 帳簿のみの保存で仕入税額控除ができる少額特例

- 返還インボイスの交付免除

- 適格請求書発行事業者の登録申請期間の延長

それぞれの対象者や期間について解説します。

税負担を軽減できる2割特例

2割特例とは、インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になった場合に税負担を「売上税額×20%」に軽減できる措置です。

事前登録などの手続き不要で、消費税の確定申告書に2割特例の適用を受ける旨を付記することで適用を受けることができます。なお、2割特例は本則課税と簡易課税のいずれを選択している場合でも適用が可能です。

2割特例の対象となる条件は以下のとおりです。

2割特例の対象となる条件

- 免税事業者がインボイス発行事業者の登録を受け、登録日から課税事業者となる者

- 免税事業者が課税事業者選択届出書を提出した上で登録を受けてインボイス発行事業者となる者

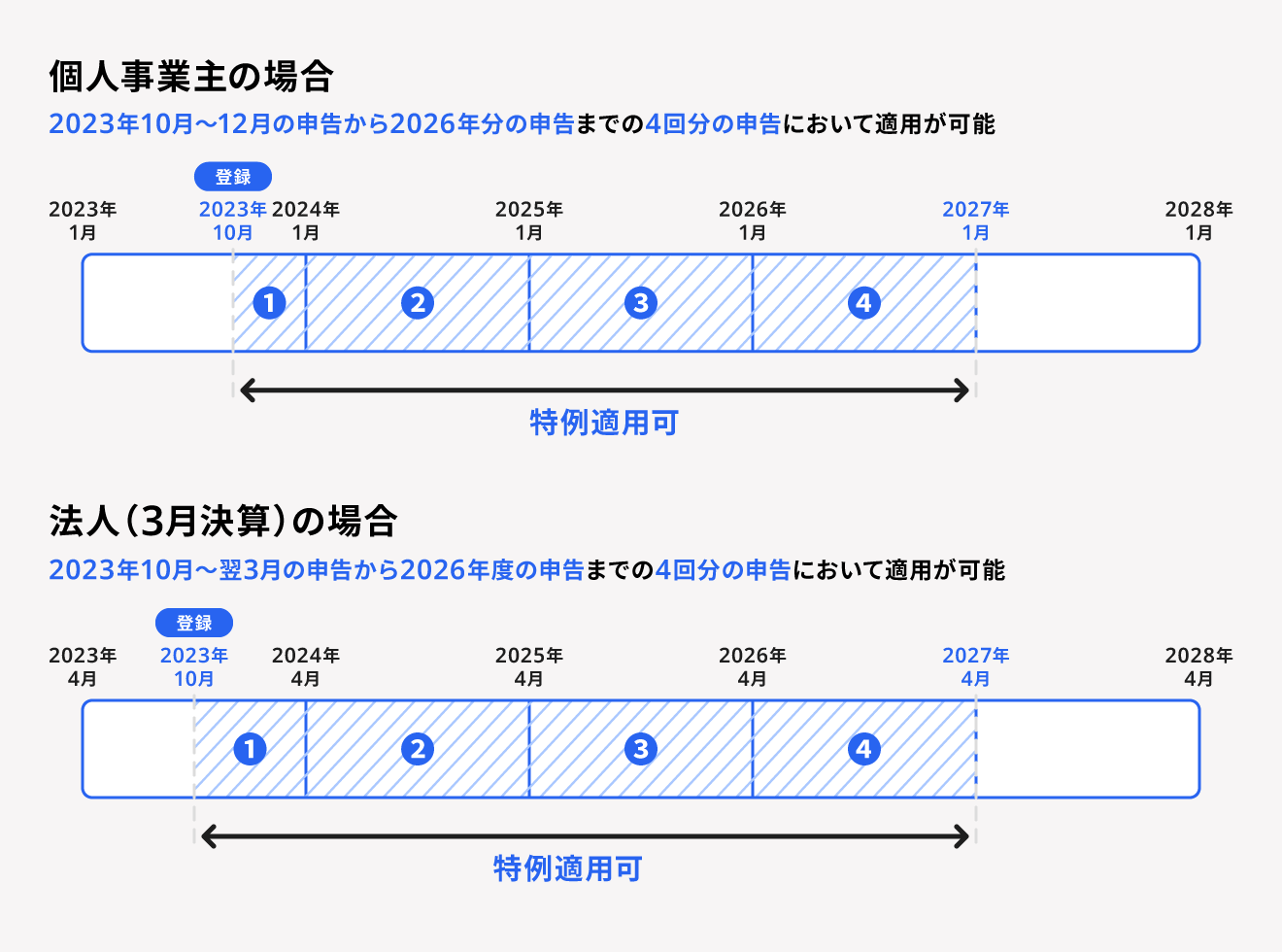

2割特例を適用できる期間は、2023年10月1日から2026年9月30日までの日の属する各課税期間となります。

簡易課税制度を利用している事業主でも「卸売業」以外は2割特例のほうが税負担は少なくなります。簡易課税制度を利用した事業ごとの、みなし仕入率はこちらで確認ができます。

帳簿のみの保存で仕入税額控除ができる少額特例

少額特例は、2023年10月1日から2029年9月30日までの間に国内で行う課税仕入れについて、当該課税仕入れに係る支払対価の額が1万円未満である場合には、一定の事項が記載された帳簿を保存していれば仕入税額控除が認められるという内容です。

対象となるのは、基準期間における課税売上高が1億円以下または特定期間における課税売上高が5,000万円以下である事業者です。

少額な返還インボイスの交付免除

税込1万円未満の返品や値引き、割戻しなどの売上げに係る対価の返還について、返還インボイス(適格返還請求書)の交付義務が免除されます。返還インボイスの交付免除は全事業者が対象で、期限もありません。

【関連記事】

適格返還請求書とは?記載事項や記載例、保存期間についてわかりやすく解説

適格請求書発行事業者の登録申請期間の延長

インボイス制度導入後、仕入税額控除の適用条件となる適格請求書を発行するには事前に登録申請を行い、インボイス制度が導入される2023年10月1日までに「適格請求書発行事業者」になっている必要があります。

当初はインボイス制度開始時に適格請求書発行事業者になるためには、2023年3月31日までに登録申請を行わなければなりませんでした。しかし期間が緩和され、提出期限は2023年9月30日までに延長されました。

2023年9月30日までの申請については、インボイス制度が開始する2023年10月1日を登録開始日として登録されることとなります。

なお、登録通知が届くまで一定の期間を要することがあるため、登録を決めたらなるべく早めに申請するようにしましょう。登録通知が届くまでの期間の目安は国税庁のホームページ「インボイス制度特設サイト」で確認できます。

【関連記事】

適格請求書発行事業者の登録はするべき?申請方法や登録しなかった場合の影響について解説

適格請求書とは?書き方や保存期間、簡単に作成する方法について解説

インボイス制度対応!適格請求書を無料ですぐ作成

freee請求書なら、適格請求書を簡単に・ミスなく作成できます。

インボイス制度や電子帳簿保存法の法令にも対応済みなので、安心してご利用ください! 請求書以外にも、見積書や納品書なども作成可能です。

インボイス制度のデメリットと対策

インボイス制度が「やばい」「ひどい」と言われている主な課題について、解決策とあわせて解説していきます。

事業者によっては仕事の取引もしくは報酬が減る可能性がある

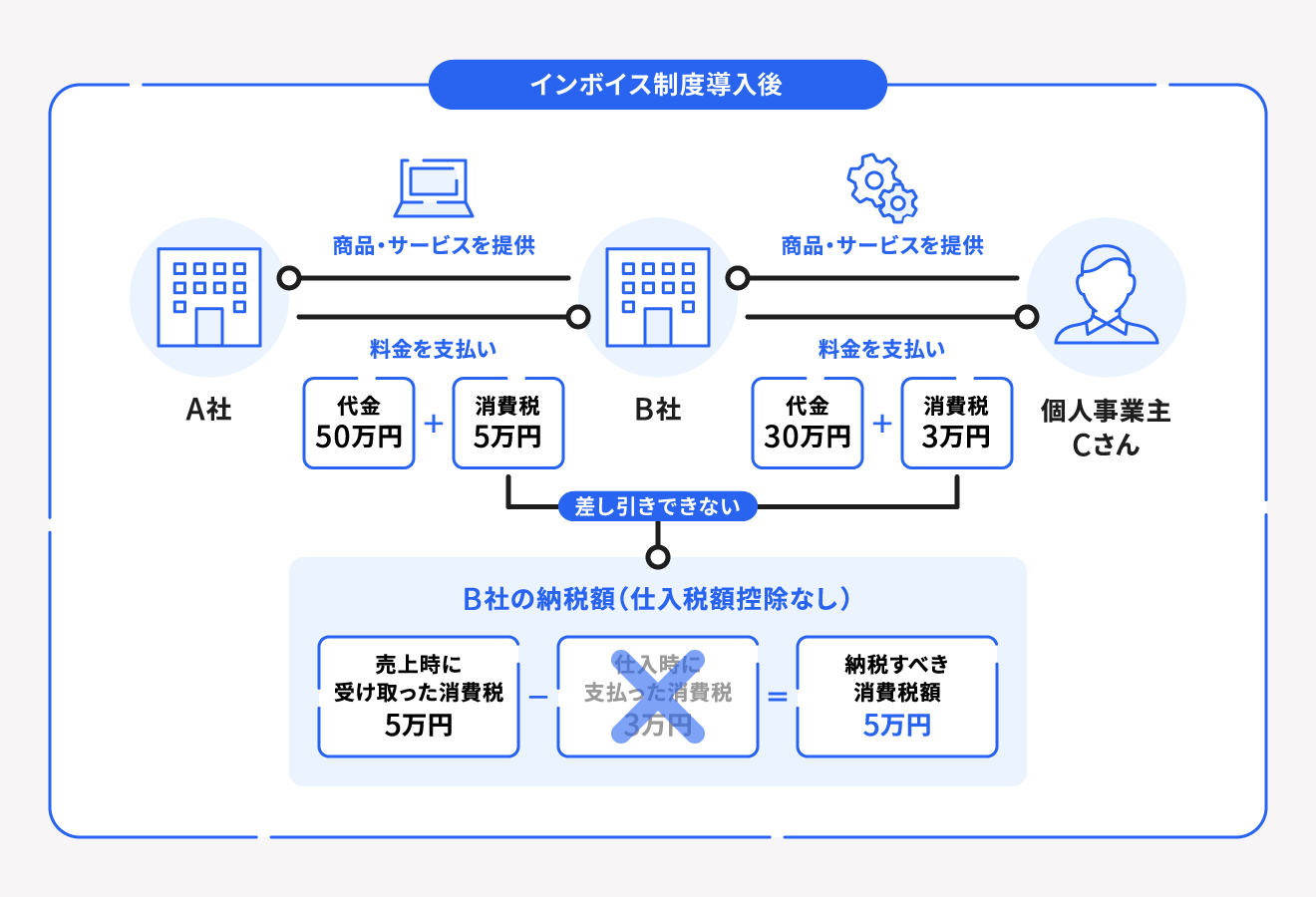

インボイス制度導入後、仕入税額控除が適用となるのは適格請求書が発行された取引のみとなります。

適格請求書を発行できるのは課税事業者かつ、適格請求書発行事業者として登録を受けた事業者のみです。つまり、適格請求書を発行できない免税事業者との取引では、課税事業者は仕入税額控除の適用ができなくなります。

上図を例とすると、免税事業者である個人事業主のCさんは適格請求書を発行できないため、取引先であるB社はCさんとの取引では、仕入税額控除が適用されません。結果、B社はA社から受け取った消費税5万円をそのまま納付しなければなりません。

B社のような課税事業者にとって、免税事業者との取引は消費税負担が大きくなるため、免税事業者との取引の見直しをしたり、適格請求書発行事業者である課税事業者と優先的に取引を行ったりすることが予想されます。

それによりCさんのような課税事業者と取引している免税事業者は、取引が減ったり、消費税分を値引きするよう提案されたり、報酬が減ってしまう可能性があります。

課税事業者と取引のある免税事業者は適格請求書発行事業者になる検討を

この問題への対策としては、免税事業者が課税事業者かつ適格請求書発行事業者になることで解決ができます。

インボイス制度導入の特別経過措置により、2023年10月1日~2029年9月30日までの課税期間(消費税の計算期間)中は「適格請求書発行事業者の登録申請書」の提出のみでは、適格請求書発行事業者として登録を受けた日から課税事業者になることができます。

ただし、課税事業者になった場合は、消費税の納税義務が発生します。また、この方法で課税事業者に変更した場合は、2年間は免税事業者に戻ることができないため、十分に検討する必要があります。

消費税を申告・納税する業務負担が増える

課税事業者は、確定申告時に消費税の納税義務が発生します。納税する消費税は、取引先から受け取った消費税と、自らが支払った消費税を差し引いた金額(仕入税額控除)を計算したうえで申告・納税します。

消費税を計算するには、一つひとつの取引に対して消費税がどのくらいかかるのか計算する必要があります。免税事業者に比べて細かい消費税の計算が増える分、経理業務の負担が大幅に増えます。

条件を満たしている事業者は簡易課税制度で経理負担の軽減が可能

この大幅に増える経理業務と納税の負担への対策としては、「簡易課税制度」が有効です。これは、売上が5,000万円以下の事業者であれば適用することができる制度で、取引先から受け取った消費税に、一定の割合(みなし仕入れ率)を乗じることで納税額を計算します。

みなし仕入率は事業区分に応じて6つに分類されています。

| 事業 区分 | みなし 仕入率 | 該当する事業 |

| 第1種 事業 | 90% |

卸売業

(他の者から購入した商品をその性質、形状を変更しないで他の事業者に対して販売する事業) |

| 第2種 事業 | 80% |

・小売業

(他の者から購入した商品をその性質、形状を変更しないで販売する第1種事業以外のもの) ・農業、林業、漁業(飲食料品の譲渡に係る事業) |

| 第3種 事業 | 70% |

・農業、林業、漁業(飲食料品の譲渡に係る事業を除く)

・鉱業、建設業、製造業(製造小売業を含む) ・電気業、ガス業、熱供給業および水道業 ※第1種事業、第2種事業に該当するものおよび加工賃その他これに類する料金を対価とする役務の提供を除く |

| 第4種 事業 | 60% |

第1種事業、第2種事業、第3種事業、第5種事業、第6種事業以外の事業(例:飲食店業など)

※第3種事業から除かれる加工賃その他これに類する料金を対価とする役務の提供を行う事業も第4種事業に該当する |

| 第5種 事業 | 50% |

・運輸通信業、金融業、保険業、サービス業

※飲食店業に該当する事業を除く ※第1種事業から第3種事業までの事業に該当する事業を除く |

| 第6種 事業 | 40% | 不動産業 |

仕入れにかかる消費税の計算にみなし仕入率が適用されるため、税抜の売上金額のみを把握できていれば、売上と仕入れ、どちらにかかる消費税でも簡単に算出できます。

課税事業者になったことで、経理事務の手間や負担が増えることが懸念される事業者は、税務署に「消費税簡易課税制度選択届出書」を提出し、簡易課税制度の導入を検討しましょう。

【関連記事】

簡易課税制度とは?申告方法やメリット、デメリットを解説

請求書の様式を変更しなくてはいけない

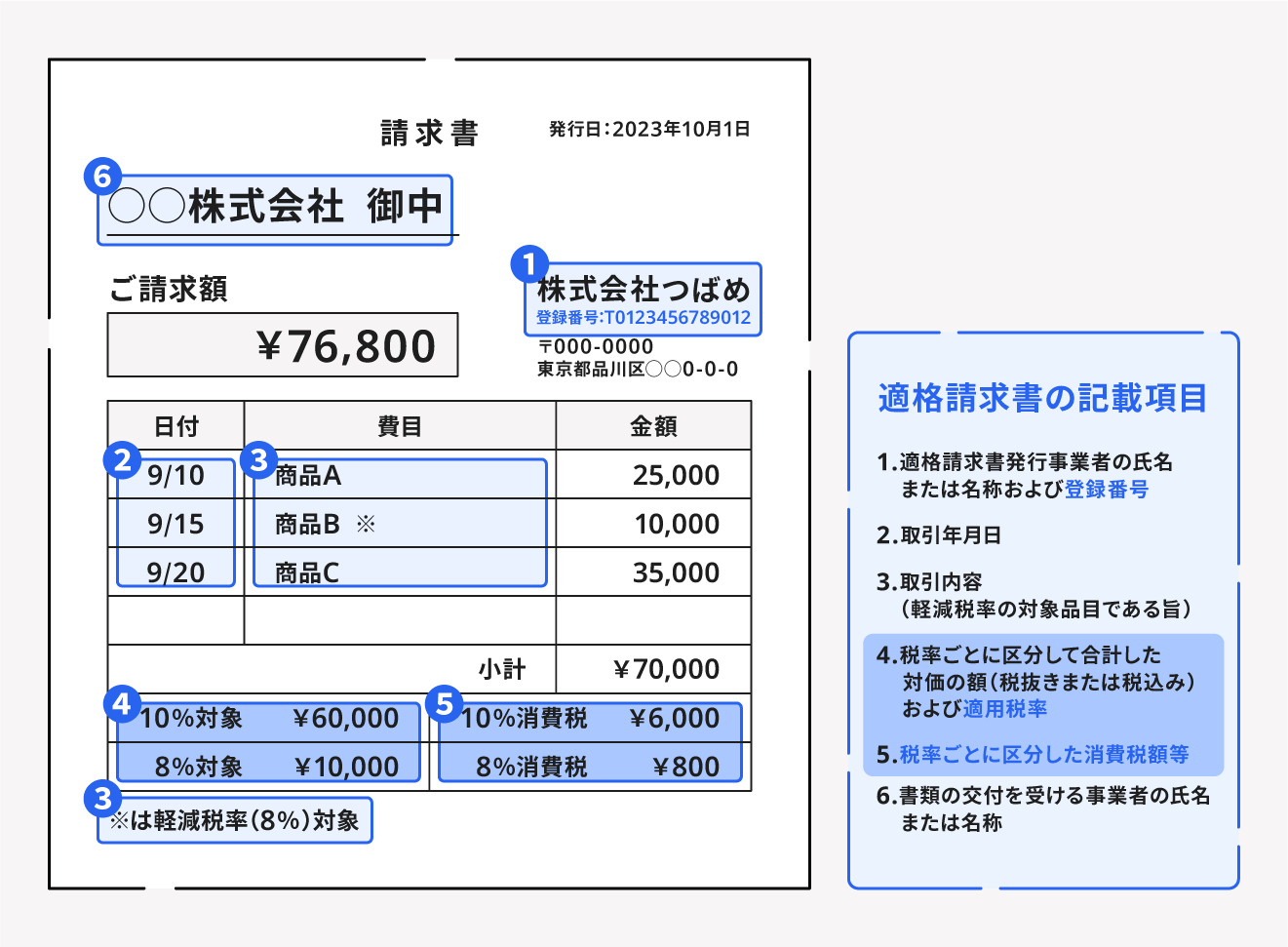

インボイス制度が導入されると、課税事業者はこれまでの区分記載請求書から適格請求書の様式に変更する必要があります。

現行の区分記載請求書の記載項目に、「①適格請求書発行事業者の氏名又は名称及び登録番号」「④税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率」「⑤税率ごとに区分した消費税額等」を追加した内容が、適格請求書として認められます。

仕入明細書や納品書、領収書などであっても、上記の6項目がすべて記載されていれば適格請求書として交付することができます。

【関連記事】

インボイス制度における登録番号とは?登録番号の取得方法と確認方法について解説

書式変更の周知は早めに!会計ソフトやツールの導入の検討を

書式やフローの急な変更は混乱やミスの元となります。インボイス制度導入の前に、余裕を持って自社の請求書の様式やフォーマットを適格請求書に必要な項目を含んだものへ変更し、適格請求書の扱いや保存、記帳方法について社内全体へ周知しておくことが大切です。

また、売り手・買い手ともに、適格請求書の保存が必須です。適格請求書は電磁的記録(電子インボイス)の発行・保存も認められていますので適格請求書に対応した各種会計ソフトやツールの導入も検討しましょう。

【関連記事】

適格請求書とは?記載項目や保存期間、適格簡易請求書との違いについて解説

IT導入補助金の最新スケジュールや申請方法は?実質75%OFFでfreee製品の導入できる!

freee請求書では、適格請求書や領収書を無料で作成できます。詳しくはこちらをご覧ください。

インボイス制度対応!適格請求書を無料ですぐ作成

freee請求書なら、適格請求書を簡単に・ミスなく作成できます。

インボイス制度や電子帳簿保存法の法令にも対応済みなので、安心してご利用ください! 請求書以外にも、見積書や納品書なども作成可能です。

インボイス制度のメリット

事業者によってはさまざまなデメリットのあるインボイス制度ですが、導入によるメリットも存在します。ここでは、インボイス制度導入によるメリットを紹介します。

電子インボイスによる請求書等処理業務の効率化

インボイス制度では、電子データ形式の適格請求書(電子インボイス)の送付や保管が認められているため、電子インボイスに対応したシステム・ツールを利用することで請求書等処理業務の効率化が期待できます。

電子インボイスに対応することで、請求書の印刷や郵送費用・保管スペースの削減などによりペーパーレス化を進められ、請求業務の負担を軽減できます。システムの導入や、既存システムの改修コストがかかりますが、複数税率を計算する手間が大幅に軽減されると考えられます。

【関連記事】

電子インボイス(デジタルインボイス)とは?基礎知識やメリットについてわかりやすく解説

売り手にとっては、新たな取引先を開拓するチャンス

買い手がインボイス制度施行後に仕入税額控除を受けるためには、適格請求書を交付できる相手と取引する必要があり、取引先の選定に「適格請求書発行事業者かどうか」がポイントになる可能性があります。

売り手となる免税事業者はインボイス制度をきっかけに課税事業者となることで、新規取引先獲得のチャンスが広がる可能性があります。

インボイス制度はなんのために導入される?

インボイス制度が導入される目的には、以下の2つの理由が挙げられています。

インボイス制度導入の目的

- 消費税の税率とそれに伴う税額を正確に把握するため

- 消費税に関する不正やミスを防ぐため

2019年10月に導入された軽減税率の制度により、現在の消費税率は10%と軽減税率8%の2種類が混在する複数税率となっています。

インボイス制度で用いられる適格請求書は、商品ごとの消費税率とそれぞれの消費税額が記載されるため、複数税率であっても消費税額を正確に把握することが可能になります。

また仕入税額控除を計算する際、現在の請求書等の記載方式では消費税の不正や計算ミスの防止が難しいです。しかし、インボイス制度導入後は、商品ごとの消費税率を記載して消費税額の計算を行うため、消費税の不正やミスの防止が期待できます。

たとえば、軽減税率8%の仕入れを行い、計上は税率10%の仕入れとすることで、差額2%分を利益にするといった不正も、適格請求書であれば防止が可能です。適格請求書の利用により、取引の透明性をより高めることにつながるのです。

まとめ

免税事業者にとっては、仕入税額控除が受けられないことによる売上の減少、課税事業者として適格請求書発行事業者になった場合にも経理業務の負担増などのデメリットがあります。インボイス制度から逃れる抜け道はなく、自社の状況を踏まえてインボイス制度に向けた準備を進める必要があります。

インボイス制度の仕組みをしっかりと理解した上で、インボイス制度を見据えた会計・請求書作成ソフトを導入することがおすすめです。

無料で請求書・見積書を発行したいならfreee請求書がおすすめ

請求書や見積書の作成は、お金が絡む業務なので少しのミスが重大な問題に発展する場合もあります。請求・見積業務を負担に感じる方には、無料で請求書・見積書を発行できるfreee請求書の利用がおすすめです。

ここからはfreee請求書を利用するメリットについて紹介します。

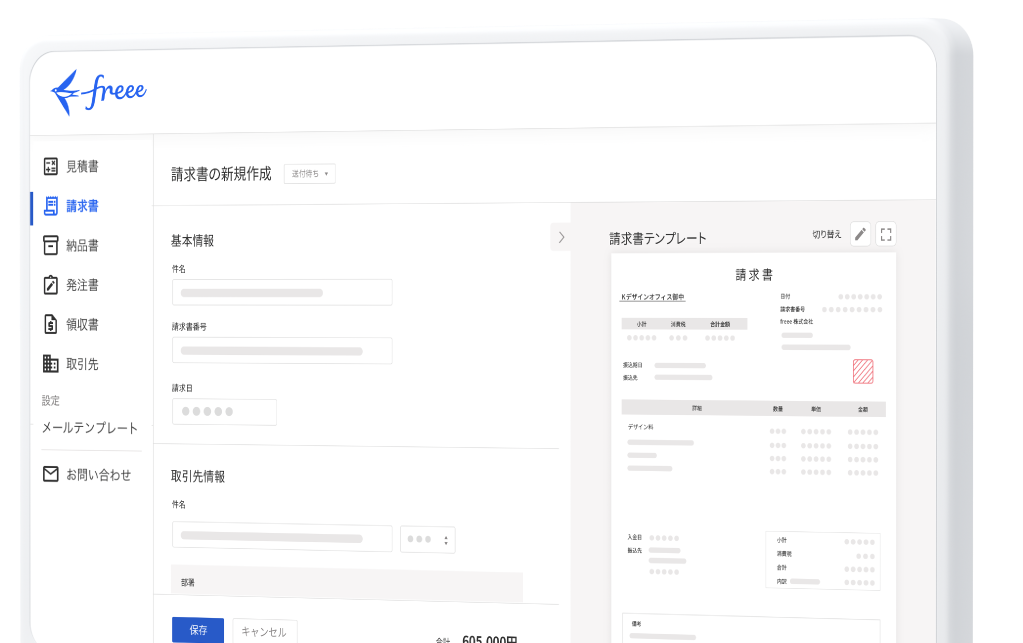

フォーム入力で誰でも簡単に作成できる

freee請求書は見積書や発注書など、請求書以外にもさまざまな書類を簡単に作成することが可能です。

またフォームに沿って入力した内容がリアルタイムで書類上に反映されるため、プレビューを見ながら簡単に書類を作成できます。入力が必要な項目はあらかじめ設定されており、消費税(内税・外税)や源泉税なども自動計算されます。

freee請求書を利用することで、入力漏れや計算ミスなどを未然に防ぎ、正確な書類をスピーディに作成できるようになります。

2023年10月から開始されたインボイス制度にも対応

2023年10月からインボイス制度が施行されました。インボイス制度の制度施行に伴い、インボイス制度の要件を満たした適格請求書の交付、計算方法の変更、インボイスの写しの保存義務化など請求書業務の負担が増えることが予想されています。

freee請求書では、金額を入力するだけでインボイスの計算方法で自動計算し、適格請求書の項目も満たした請求書を作成・発行することが可能です。

また、作成した請求書は電子保存されるため、インボイスの写しの保存義務化にも対応できます。

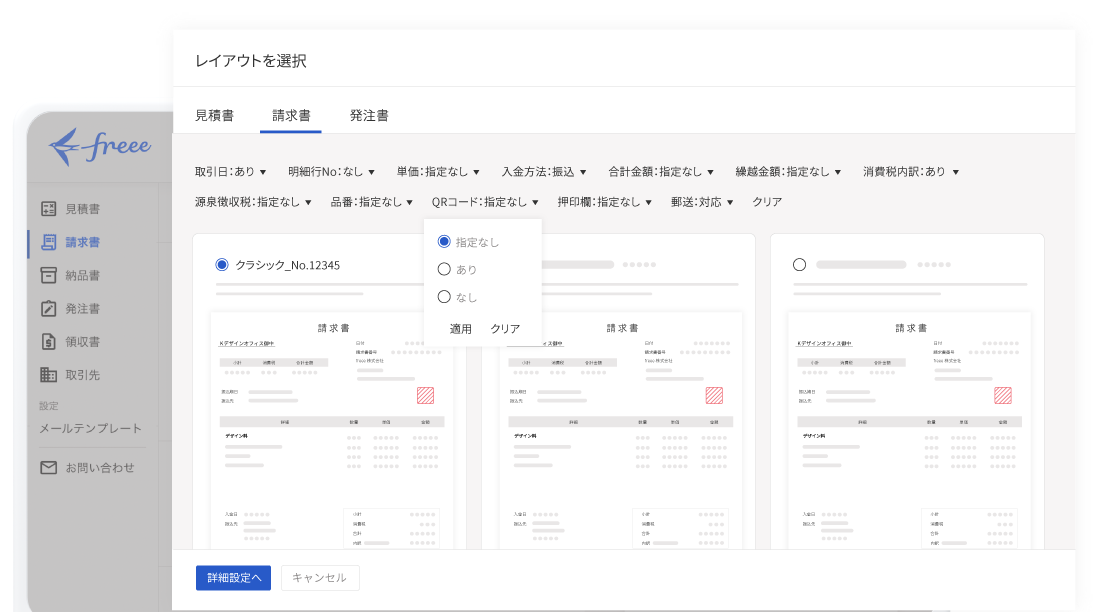

テンプレートは40種類以上!自分にあった請求書・見積書を作成可能

freee請求書には40種類以上のテンプレートが用意されています。その中から自分にあったテンプレートを選択して書類を作成できます。書類に記載する項目はテンプレートから変更を行うことも可能です。

請求書や見積書の作成から管理までを効率化できるfreee請求書の使い方は動画でも解説しています。ぜひ参考にしてみてください。ぜひ参考にしてみてください。

会員登録不要で請求書のテンプレートを無料ダウンロードできるサービスも

freee請求書のほかにも、freeeでは請求書を無料で作成できるサービスを新たにご提供しています。会員登録不要で誰でも無料で請求書のテンプレートをダウンロードすることができます。

具体的に、freeeの無料テンプレート集でダウンロードできる書類には以下のようなものがあります。

<会計>

・請求書(インボイス制度対応)

・発注書

・納品書

・領収書

<人事労務>

・内定通知書

・在籍証明書

・顛末書 など

freeeの無料テンプレート集では、上記のほかにも無料でダウンロードできる書類を準備中です。ぜひこちらもご活用ください。

よくある質問

インボイス制度が「やばい」「ひどい」と言われている理由とは?

インボイス制度導入は業種に関係なく、すべての事業主に影響を与えます。特に消費税の免税事業者は仕事が減る可能性がある、税負担が増えるなどの理由から、インボイス制度はSNSをはじめさまざまなWebサイトや媒体で「やばい」「ひどい」と言われているようです。

詳しくは記事内「インボイス制度が「やばい」「ひどい」と言われる理由」をご覧ください。

インボイス制度に抜け道はない?

インボイス制度を逃れる抜け道はありませんが、2022年12月の税制改正大網によって負担軽減措置がいくつか閣議決定されました。

具体的には内容については記事内「インボイス制度に抜け道はないのか?」をご覧ください。

インボイス制度はなんのために必要?

インボイス制度は消費税の不正やミスの防止や取引の透明性を高めることを目的として、国が新たに導入する制度です。デメリットが多いと言われていますが、事業者の負担を軽減するための改正案が閣議決定されています。

詳しくは記事内「インボイス制度はなんのために導入される?」をご覧ください。

監修 好川寛(よしかわひろし)

元国税調査官。国税局では税務相談室・不服審判所等で審理事務を中心に担当。その後、大手YouTuber事務所のトップクリエイターの税務支援、IT企業で税務ソフトウェアの開発に携わる異色の税理士です。