監修 原田 真吾 Earthrise社会保険労務士事務所

個人事業主やフリーランスが請求書を発行する場合、法人とはいくつかの点で対応が異なります。スムーズで正確な請求を行うためには、請求書に記載すべき項目や適切な請求書の書き方への理解が必要不可欠です。

本記事では、個人事業主やフリーランス向けの請求書の書き方を、発行時の注意点やインボイス制度による影響などとあわせて解説します。

▶︎ 2023年10月1日からインボイス制度が開始

インボイス制度とは、2023年10月1日から導入された新しい仕入税額控除の方式で、一定の事業者に影響があります。インボイス制度について詳しく解説した記事はこちら

目次

個人事業主やフリーランスの請求書で必ず記載すべき5項目

請求書には特に決められたフォーマットはありません。しかし、以下の項目は消費税の仕入税額控除を受けるために必要であり、法律によって記載することが定められています。

請求書で必ず記載すべき項目

- 書類作成者の氏名または名称

- 取引年月日

- 取引内容

- 取引金額(税込み)

- 書類の交付を受ける事業者の氏名または名称

出典:国税庁「No.6625 請求書等の記載事項や発行のしかた」

個人事業主やフリーランスの請求書で記載しておきたい3項目

前章で挙げた5項目以外に、取引先に必ず入金してもらうために以下3つの項目も記載しましょう。

取引先に必ず入金してもらうために記載しておく項目

- 請求書番号

- 振込先(振込先の口座情報と振込手数料なども記載)

- 支払期限

「請求書番号」とは、自社で管理するために割り振る番号です。決まったルールはなく、日付と順番を組み合わせた番号を入れるのが一般的です。

請求書番号を記載しておくと、自社での管理が効率化されたり、取引先に確認したりする際に取り違えが発生しにくくなります。

「振込先」に記載するのは、銀行名や支店名、口座番号などの口座情報です。振込手数料については、事前にどちらが負担するのかを決めたうえで、振込先とあわせて明記します。

「支払期限」についても振込手数料と同様に、あらかじめ取引先とすり合わせしたうえで、決めた日付を記載します。

【関連記事】

請求書番号の付け方、ルールについて

個人事業主やフリーランスの請求書の書き方

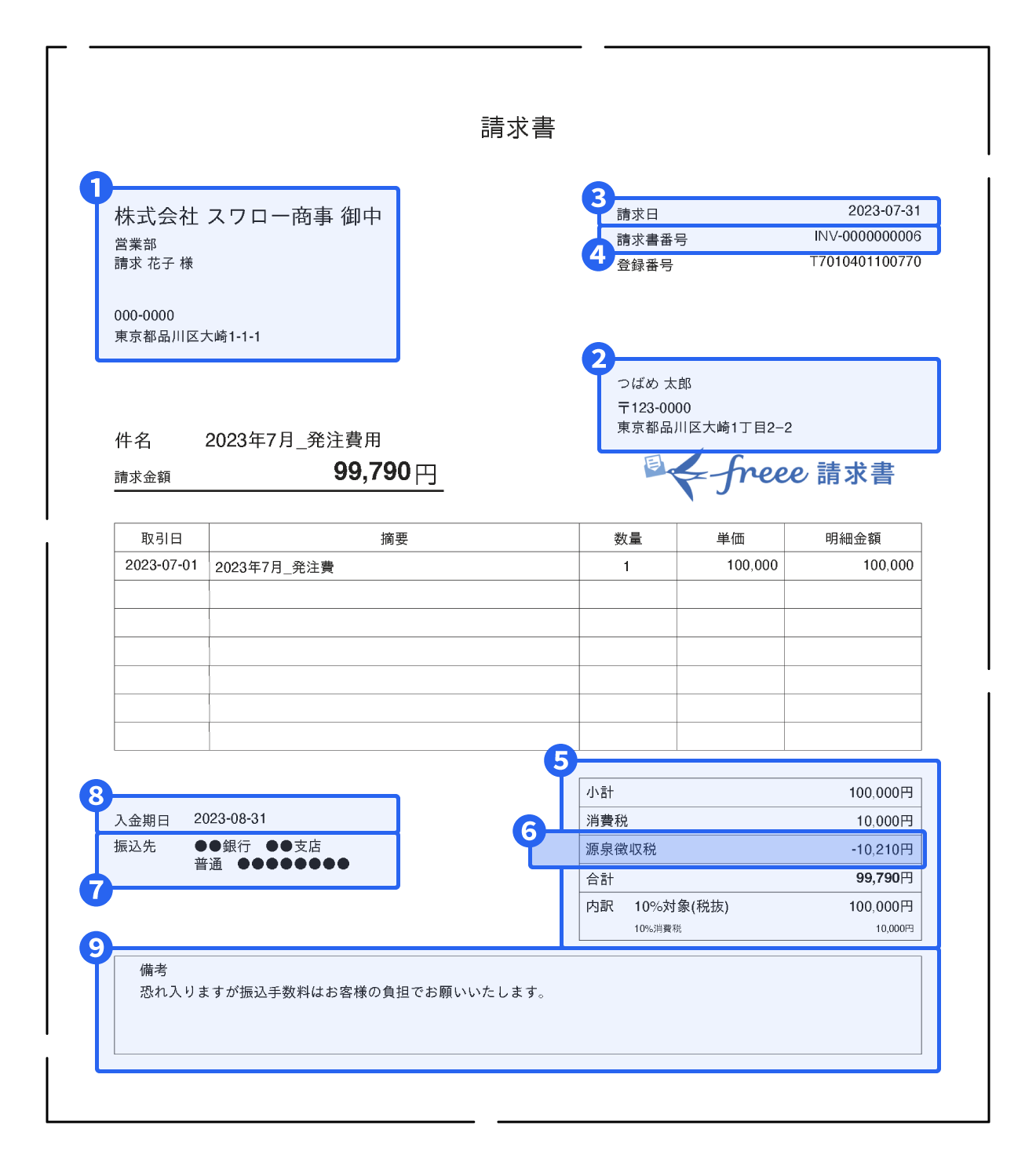

個人事業主やフリーランスが請求書を発行する際の書き方について、freee請求書で無料作成したサンプル画像をもとに、記載する項目や具体的な書き方を解説します。

インボイス制度対応!適格請求書を無料ですぐ作成

freee請求書なら、適格請求書を簡単に・ミスなく作成できます。

インボイス制度や電子帳簿保存法の法令にも対応済みなので、安心してご利用ください! 請求書以外にも、見積書や納品書なども作成可能です。

① 宛名

宛名に記載するのは、請求書を受領する側の法人名や個人名(または屋号)です。法人名を記載する場合、部門名や担当者名まで入れると、受領側で把握しやすくなります。

法人名だけの場合は「御中」、担当者名まで記載した場合は「様」を付けます。

② 自社情報(送付者)

請求書を発行する側の情報を記載します。個人事業主やフリーランスの場合は、個人名(または屋号)のほか、住所・電話番号を記載するパターンがほとんどです。

③ 請求書番号

請求書を発行した日付を記載します。ただし、発行日は取引先の締めや経理処理に大きな影響を与えるため、事前に取引先と記載する日付のすり合わせが必要です。

④ 請求書の発行日

請求書番号には、発行する請求書を管理する際に使う整理番号を記載します。このとき、番号が別の請求書と重複しないように注意しましょう。

番号の付け方には特にルールはありませんが、通し番号だけを入れたり、日付と通し番号を組み合わせた番号を使ったりします。

⑤ 請求内容と金額

請求内容には、提供したサービスや商品の具体的な内容を記載します。

商品を提供した場合は、商品名と品番を記載するのが一般的です。その横に、サービスや商品の「数量」「単価(税抜価格)」「数量 × 単価の金額」を記載します。

金額として、税抜価格の小計・消費税額・税込価格を記載し、取引先に請求する最終的な金額を提示します。

⑥ 源泉徴収額

個人事業主やフリーランスの所得税を天引きし、会社に納税してもらう制度のことを、源泉徴収といいます。すべての所得にかかるのではなく、特定の所得のみに適用されるものです。

請求書に源泉徴収額が記載されていなくても、会社は特定の所得に対しては源泉徴収の支払いを行います。請求書に源泉徴収額が記載されていれば、会社側が納税額を計算する手間が省けるため、請求する側の配慮として源泉徴収額を記載するのが一般的です。

【関連記事】

請求書に源泉徴収額の記載は必要?計算方法や書き方、対象について解説

⑦ 振込先

振込先には、銀行名や支店名、口座番号などの口座情報を記載します。振込手数料については、事前にどちらが負担するのかを決めたうえで、振込先とあわせて明記しておきましょう。

⑧ 支払期限

支払期限についても振込手数料と同様に、あらかじめ取引先とすり合わせしたうえで決めた日付を記載します。

年末年始やゴールデンウィークのように、金融機関が停止している時期と重なる場合は、その都度休み前にするのか休み明けにするのかなどを調整する必要があります。

⑨ 備考欄

備考欄には、振込手数料の負担者や支払方法など、主に振り込みに関する補足情報を記載します。

ここまでに挙げた項目を記載しておけば、基本的には問題ありません。より詳しい請求書の書き方を知りたい場合は、以下の記事を参考にしてください。

【関連記事】

請求書の書き方を徹底解説|作成方法や注意点についてもまとめました

個人事業主やフリーランスの請求書の作成方法

個人事業主やフリーランスが請求書を作成する方法には、以下のものが挙げられます。

- 市販の請求書に手書き

- WordやExcelで作成

- 会計ソフトを利用

それぞれのメリット・デメリットについて解説します。理解した上で自分に合った作成方法を検討するとよいでしょう。

1. 市販の請求書に手書き

文房具店や100円ショップなどで市販されている請求書を購入し、手書きで国税庁が定めている最低限の情報を記載する方法です。

記載内容を改ざんされるリスクが低く、PCや電子機器のトラブルに左右される心配がないというメリットがあります。

一方で、請求書作成に時間と手間がかかること、金額の計算ミスが起こりやすいことがデメリットです。

2. WordやExcelで作成【テンプレートも紹介】

WordやExcelを使えば、手書きよりも簡単に請求書を作成できます。

自分でフォーマットから作成できるため、項目の配置などのカスタマイズは自由です。ただし、作成に手間がかかるうえ、実際に印刷やPDF化した際にレイアウトが崩れる可能性がある点に注意が必要です。

WordやExcelに対応した無料のテンプレートをダウンロードすれば、コストや手間がかからないうえに、レイアウト崩れなどを気にすることなく請求書を作成できます。必要事項を記載するだけで済むため、初めて請求書を作成する人にもおすすめです。

「登録不要ですぐ使えるfreee無料テンプレート集」では、シンプルかつ汎用性の高いテンプレートが無料でダウンロードできます。

3. 会計ソフトを利用

会計ソフトを利用して請求書を作成するのもひとつの手です。

会計ソフトには、サーバーやソフトウェアなどを施設内に設置して運用する「オンプレミス」と、サービスとして提供されているシステムをインターネット経由で運用する「クラウド」があります。近年は、クラウド型の会計ソフトのほうが一般的です。

会計ソフトを活用することで、見積もり・受注・請求・入金までの一連の流れを一括管理でき、業務効率化につながります。

導入料金や月額料金などのコストがかかりますが、請求書を作成するだけで請求額が自動的に売掛金として登録されたり、毎月同じ請求書を自動発行したりする機能もあるため、初心者でも簡単に請求書を発行できます。

個人事業主(フリーランス)の請求書発行時の注意点

請求書を発行する際には、ビジネス上のマナーも含めて、気をつけるべき点があります。具体的なポイントについて解説します。

宛名が正確であるか

請求書の宛名の書き方は迷いがちですが、担当者宛に送る場合は「様」、部署宛に送る場合は「御中」と書きます。

「様」と「御中」を同時に使うことはありません。部署名と担当者名を併記するときは担当者名に宛名を付けるのが一般的です。

発行日の確認が取れているか

請求先がわからなければ入金できません。振込先はしっかりと請求書内に明記するようにしましょう。

振り込みを正確に行うためにも、振込先の口座番号だけではなく、名義人の情報まであると親切です。フリーランスの方で仕事と別の名前を使っている場合などは、確認が取れないこともあるので明記しましょう。

振込先が明記されているか

実際の請求額よりも額面が少なくなってしまう原因として、「振込手数料の負担を請求側に求めているから」ということも挙げられます。

振込手数料を先方に負担してもらうことが契約段階で決まっている場合には、その旨を請求書に記載します。

万が一、振込手数料を負担する方が決まっていない場合には、請求書発行前に先方と調整した上で請求書に記載しましょう。

振込手数料の負担について記載されているか

請求先がわからなければ入金できません。振込先はしっかりと請求書内に明記するようにしましょう。

振り込みを正確に行うためにも、振込先の口座番号だけではなく、名義人の情報まであると親切です。フリーランスの方で仕事と別の名前を使っている場合などは、確認が取れないこともあるので明記しましょう。

源泉徴収が発生しているか

源泉徴収とは、所得税を事前に報酬から差し引くことを指しますが、フリーランスの取引の場合、この源泉徴収が発生する場合があります。以下の例などが、源泉徴収される取引です。

- フリーライターの場合、原稿料

- セミナーなどの講演料

- デザイナーのデザイン料

- モデル・芸能人などの出演費用

ほかにも源泉徴収の対象になる場合があるため、事前に国税庁のホームページなどで確認することをおすすめします。

源泉徴収の税率は、請求額に対して10.21%です。消費税の計算は源泉徴収を差し引く前の請求額に対して10%なので、注意が必要です。

具体的な請求書の項目と国税庁がまとめている請求書の記載事項の関係については、別記事「フリーランスの請求書作成法を解説!消費税10%軽減税率8%を簡単処理」で詳しく説明しています。

請求書の保存期間

個人事業主やフリーランスが請求書を受領した場合、請求書の原本の保存期間は、原則として確定申告期限の翌日から5年間です。法人の場合は、請求書を受領した側は請求書の原本を、確定申告期限の翌日から7年間の保存義務があります。

一方で、請求書を発行した側は請求書の原本を送付することになるため、原本は手元に残りません。送付した請求書の控えを作成する義務もありません。

ただし、控えを作成した場合には保存義務が発生し、個人事業主やフリーランスは確定申告期限の翌日から5年間、法人は確定申告期限の翌日から7年間保存しなければなりません。

なお、事業を開始した年度に欠損金(課税所得がマイナスのときの金額)が生じた場合の繰越期間は10年間のため、可能であれば10年間保存しておくと安心です。

またインボイス制度導入後は、適格請求書(インボイス)を発行した場合、控えの作成と保存が義務化されるので注意しましょう。

インボイス制度によって変更される請求書の書式について、詳しくは後章「請求書が新しい方式に変わる「インボイス制度」」で説明します。

請求書の保存方法

原則として紙での保存が義務付けられていますが、一定の条件を満たせば、コピーやスキャナ保存、撮影した画像データなどの電磁的記録(電子データ)での保存が可能です。

ペーパーレス化が進んでいることも相まって、請求書を郵送ではなく電子メールで送付することも増えています。

また、電磁的記録で保存する際、これまでは税務署長の事前承認が必要でしたが、2022年1月に改正された電子帳簿保存法により、事前承認が不要になりました。

出典:国税庁「電子帳簿保存法が改正されました」

請求書をメールで送る際の注意点などについては、別記事「請求書をメールで送る際の例文・注意点を解説」で解説しています。

インボイス制度で請求書の書式が変わる

2023年10月1日からインボイス制度が導入されます。インボイス制度導入後、消費税の仕入税額控除の適用を受けるためには、一定の記載要件を満たした「適格請求書」の発行・保存が必要になります。

この適格請求書を発行できるのは適格請求書発行事業者の登録申請を行った事業者のみであり、この申請をできるのは消費税の課税事業者に限られます。つまり、消費税の免税事業者のままでは適格請求書を発行できません。

取引先が課税事業者だった場合、適格請求書を発行できないと、自身との取引にかかる消費税額は仕入税額控除の対象外となるため、取引先の納税負担が大きくなる可能性があります。

現在、消費税の免税事業者である個人事業主・フリーランスの方は取引先の状況を確認し、インボイス制度に対応すべきか検討しましょう。

【関連記事】

インボイス制度で個人事業主はどうなる?売上1000万円以下の免税事業者が押さえておきたいポイントについて解説

インボイス制度対応!適格請求書を無料ですぐ作成

freee請求書なら、適格請求書を簡単に・ミスなく作成できます。

インボイス制度や電子帳簿保存法の法令にも対応済みなので、安心してご利用ください! 請求書以外にも、見積書や納品書なども作成可能です。

まとめ

個人事業主やフリーランスが請求書を作成する場合、法人とはいくつかの点で違いがあります。特に、法人相手の請求書を作成する際は、請求金額とともに源泉徴収額を記載するのが一般的です。

そのほか、企業と比べて規模が小さいため、請求書の作成方法も業務効率を考えて選ぶ必要があります。請求をスムーズに行うためにも、請求書に記載すべき項目や具体的な書き方、発行時の注意点をしっかり把握しておきましょう。

無料で請求書・見積書を発行したいならfreee請求書がおすすめ

請求書や見積書の作成は、お金が絡む業務なので少しのミスが重大な問題に発展する場合もあります。請求・見積業務を負担に感じる方には、無料で請求書・見積書を発行できるfreee請求書の利用がおすすめです。

ここからはfreee請求書を利用するメリットについて紹介します。

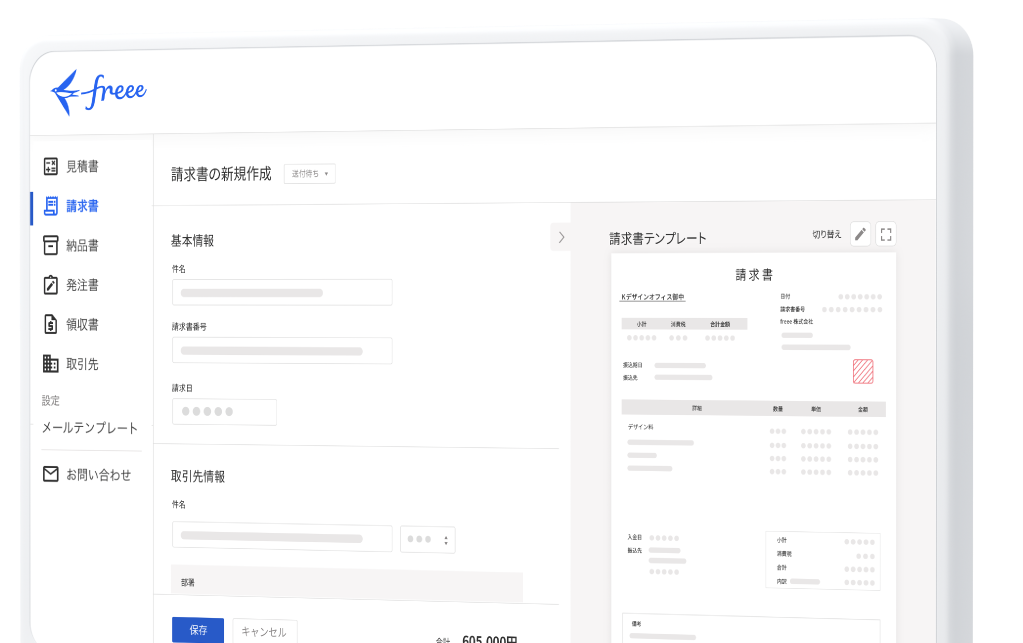

フォーム入力で誰でも簡単に作成できる

freee請求書は見積書や発注書など、請求書以外にもさまざまな書類を簡単に作成することが可能です。

またフォームに沿って入力した内容がリアルタイムで書類上に反映されるため、プレビューを見ながら簡単に書類を作成できます。入力が必要な項目はあらかじめ設定されており、消費税(内税・外税)や源泉税なども自動計算されます。

freee請求書を利用することで、入力漏れや計算ミスなどを未然に防ぎ、正確な書類をスピーディに作成できるようになります。

2023年10月から開始されたインボイス制度にも対応

2023年10月からインボイス制度が施行されました。インボイス制度の制度施行に伴い、インボイス制度の要件を満たした適格請求書の交付、計算方法の変更、インボイスの写しの保存義務化など請求書業務の負担が増えることが予想されています。

freee請求書では、金額を入力するだけでインボイスの計算方法で自動計算し、適格請求書の項目も満たした請求書を作成・発行することが可能です。

また、作成した請求書は電子保存されるため、インボイスの写しの保存義務化にも対応できます。

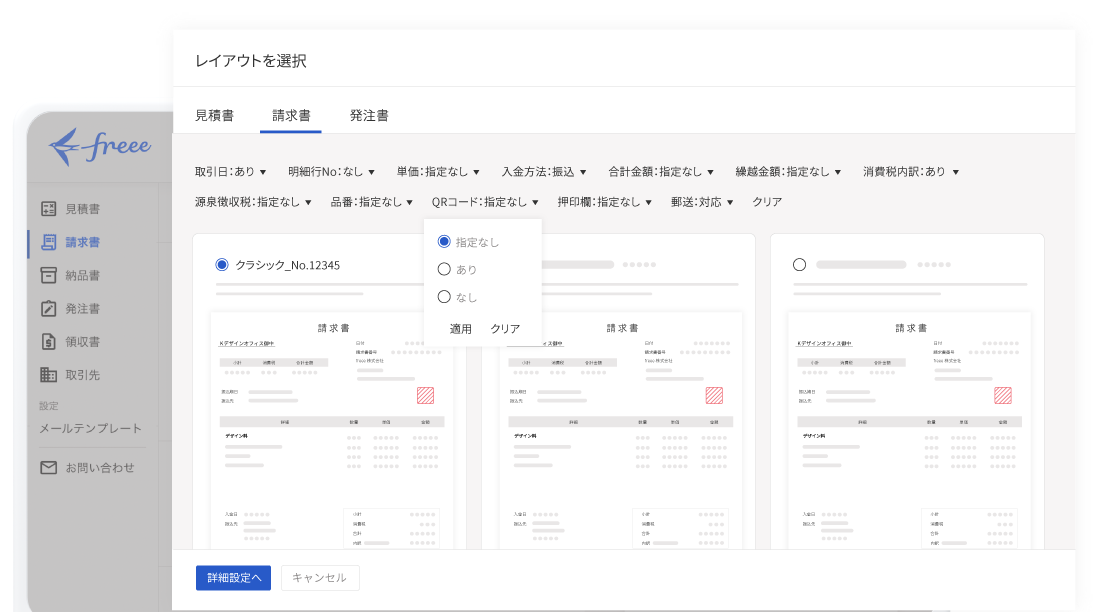

テンプレートは40種類以上!自分にあった請求書・見積書を作成可能

freee請求書には40種類以上のテンプレートが用意されています。その中から自分にあったテンプレートを選択して書類を作成できます。書類に記載する項目はテンプレートから変更を行うことも可能です。

請求書や見積書の作成から管理までを効率化できるfreee請求書の使い方は動画でも解説しています。ぜひ参考にしてみてください。ぜひ参考にしてみてください。

会員登録不要で請求書のテンプレートを無料ダウンロードできるサービスも

freee請求書のほかにも、freeeでは請求書を無料で作成できるサービスを新たにご提供しています。会員登録不要で誰でも無料で請求書のテンプレートをダウンロードすることができます。

具体的に、freeeの無料テンプレート集でダウンロードできる書類には以下のようなものがあります。

<会計>

・請求書(インボイス制度対応)

・発注書

・納品書

・領収書

<人事労務>

・内定通知書

・在籍証明書

・顛末書 など

freeeの無料テンプレート集では、上記のほかにも無料でダウンロードできる書類を準備中です。ぜひこちらもご活用ください。

よくある質問

インボイス制度で個人事業主にどんな影響がある?

個人事業主がインボイス制度に対応した請求書を発行するためには、消費税の課税事業者となり、適格請求書発行事業者に登録しなければなりません。

さらに請求書を作成する際は、従来の請求書の内容に加えて、「適格請求書発行事業者の登録番号」「適用税率」「税率ごとに区分した消費税額」を記載する必要があります。

詳しくは、別記事「インボイス制度で個人事業主はどうなる?売上1000万円以下の免税事業者が押さえておきたいポイントについて解説」をご参照ください。

個人事業主の請求書に記載する項目は?

自分や取引先に関する情報のほか、請求金額や源泉徴収額、振込先など支払いに必要な情報を記載する必要があります。

詳しくは記事内「個人事業主やフリーランスの請求書の書き方」をご覧ください。

個人事業主の請求書を発行するときに注意すべき点は?

宛名や振込先などが正しく記載されているか、発行日や振込手数料の負担者の確認は取れているか、源泉徴収の有無などに注意する必要があります。

監修 Earthrise社会保険労務士事務所 代表 原田真吾

熊本生まれ。社会保険労務士資格を2011年に20歳(最年少)で取得。ワタミグループ介護事業にて働き方改革担当として長時間労働対策、両立支援制度策定に従事。2018年、Earthrise社会保険労務士事務所設立、電子申請アドバイザー就任。2019年メンタルヘルス対策促進員、働き方改革推進員就任。