監修 代表 原田 真吾 Earthrise社会保険労務士事務所

請求書とは、提供したサービスや商品の対価を受け取るために必要となる証憑書類です。トラブルを起こすことなくスムーズにやりとりするためには、記載項目ややりとりの流れなどを把握しておく必要があります。

本記事では、請求書に関する基本情報を、発行する際の注意点やインボイス制度によって受ける影響などとあわせて解説します。

▶︎ 2023年10月1日からインボイス制度が開始

インボイス制度とは、2023年10月1日から導入された新しい仕入税額控除の方式で、一定の事業者に影響があります。インボイス制度について詳しく解説した記事はこちら

目次

- 請求書とは

- 請求書の記載項目

- 請求書作成者の氏名または名称

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した税込対価の額

- 請求書の交付を受ける事業者の氏名または名称

- 請求書番号

- 振込先

- 支払期限

- 請求書を発行する側の流れ

- 1. 請求金額の確定

- 2. 請求書の作成

- 3. 請求書を送付

- 4. 請求先からの入金確認

- 請求書を受け取る側の流れ

- 1. 請求書の内容確認

- 2. 指定された振込先へ入金

- 請求書を発行する際の注意点

- 取引完了後すぐに発行する

- 支払いに関する必要事項が記載されているか確認する

- 請求書は一定期間保存が必要

- 請求書を発行しても入金されない場合はどうする?

- インボイス制度導入で請求書はどう変わる?

- 請求書の書式が変わる

- 適格請求書とそうでない請求書を区分して保存する必要がある

- まとめ

- カンタン操作でミスなく請求書作成する方法

- よくある質問

請求書とは

請求書とは、提供したサービスや商品に対する対価を取引先から回収するために、売り手側が買い手側に提示する書類のことです。

法律上、請求書の発行義務はありませんが、金額の食い違いや請求忘れなどのトラブルを避け、取引先から対価を正確に受け取るために発行が推奨されます。

また、請求書は取引先との間で対価が発生する取引があったことを証明する書類でもあります。対価の支払いが行われない場合には、未払いを証明する証拠にもなるため、請求書は一定期間、保存しておかなければなりません。

請求書の記載項目

請求書を作成するときは、消費税の仕入税額控除を受けるために記載が必須の5項目と、取引先に必ず入金してもらうために明示しておいたほうがよい3項目を記載するようにしましょう。

消費税の仕入税額控除を受けるために必須の記載項

- 請求書作成者の氏名または名称

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した税込対価の額

- 請求書の交付を受ける事業者の氏名または名称

出典:国税庁「No.6625 請求書等の記載事項や発行のしかた」

これらの項目は消費税の仕入税額控除を受けるために必要であり、法律によって記載することが定められています。

取引先に必ず入金してもらうために記載しておきたい項目は、以下のとおりです。

取引先に必ず入金してもらうために記載しておいたほうがよい項目

- 請求書番号

- 振込先

- 支払期限

上記3項目は必須事項ではありませんが、取引先による入金や自社での請求書の管理をスムーズに行うために、上記の項目の記載が推奨されます。

それぞれの詳しい内容について解説します。

請求書作成者の氏名または名称

請求書作成者(売り手)の法人名や、個人事業主の氏名を記載します。

書式によっては、住所や電話番号などを記載する場合もありますが、これらの記載は任意です。あくまで必須なのは、請求書を作成した人の氏名または名称のみです。

取引年月日

サービスや商品を提供した日付を記載します。サービスや商品の提供とはサービスや商品が売り手から買い手の手に渡ったこと(納品されたこと)を示します。

ここに記載するのは、請求書を作成した日付ではない点に注意が必要です。

取引内容(軽減税率の対象品目である旨)

提供したサービスや、商品の具体的な内容を記載します。商品の場合は、品名や品番を記載するのが一般的です。

税率ごとに区分して合計した税込対価の額

提供したサービスや商品の対価として、受け取る額の税込価格を記載します。税率が異なる取引がある場合は、税率ごとに分けて記載する必要があります。

請求書の交付を受ける事業者の氏名または名称

請求書を受け取る(買い手)側の法人名や氏名を記載します。法人名を記載する場合は部門名や担当者名まで入れると、取引先が請求書を受領したときに対応しやすいでしょう。

法人名だけの場合は「御中」、担当者名まで記載した場合は「様」を記載します。

請求書番号

請求書番号とは、請求書発行者(売り手)の社内管理用の番号です。自社内での管理がしやすくなったり、取引先への確認時に取り違えが発生しにくくなったりするメリットがあります。

請求書番号の付け方は任意ですが、「日付」と「順番」を組み合わせた番号が一般的です。

振込先

振込先として請求書発行者(売り手)の振込先の口座情報(銀行名や支店名、講座番号)と、振込手数料などについても記載します。

なお、民法485条では振り込む側が振込手数料を負担するのが原則です。双方の間で別途振込手数料について取り決めがある場合は、その取り決めに従います。

出典:e-GOV法令検索「民法(明治二十九年法律第八十九号)第四百八十五条」

支払期限

請求書内に支払期限日も記載しておきましょう。

想定している期限が、年末年始やゴールデンウィークなど金融機関が停止している時期と重なる場合は、期限を休み前にするのか休み明けにするのかを調整する必要があります。

請求書のより詳しい書き方については、別記事「請求書の書き方完全ガイド! 記載事項や文章の書き方を紹介します」を参考にしてください。

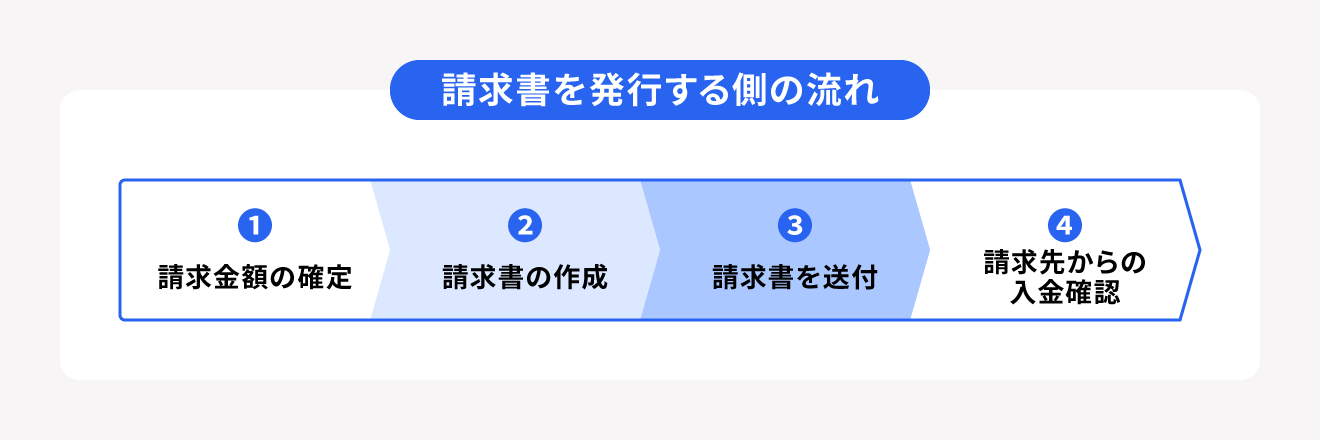

請求書を発行する側の流れ

請求書を発行する側と受領する側では、対応が異なります。まず、請求書を発行する側(請求側)の業務の流れを説明します。

請求書は納品が完了した後か、納品と同時に作成します。

1. 請求金額の確定

請求金額は、見積もり時点で算出した金額に間違いがないことを確認し、確定します。このとき、「締め請求」と「都度請求」で金額が変わることに注意が必要です。

締め請求とは、月の締め日までの取引内容についてまとめて請求する方法で、都度請求は取引が発生するたびに請求する方法です。特に、締め請求の場合は取引内容が複数になる場合があるため、記入漏れがないか確認します。

また、事情により見積もり時点と異なる金額を請求する場合は、請求書を発行する前に必ず取引先にその旨を伝え、金額の変更についての了承を得ます。合意に基づいて請求金額を変更するのであれば、問題ありません。

2. 請求書の作成

請求書の作成は役職が確定した業務ではないため、会社によって作成担当者の役職が異なっても問題ありません。

請求書には法的に定められた書式はありませんが、消費税の仕入額控除を受ける場合には、上記で解説した記載すべき5項目が必要になります。消費税の仕入額控除とは、課税仕入れの対象となる購入費などの場合、関係する消費税額の控除が受けられる制度です。

出典:国税庁「No.6451 仕入税額控除の対象となるもの」

請求書の内容が正しいことを確認し、社内の承認が取れたら請求書を印刷します。

【関連記事】

請求書の書き方を徹底解説|作成方法や注意点についてもまとめました

3. 請求書を送付

請求書の作成が完了したら、取引先へ送付します。

このとき、送付する請求書の控えを作成し、自社で保存することも忘れないようにしましょう。請求書には、一定期間の保存が法律で義務づけられているからです。請求書保存の詳細は、後章「請求書発行後一定期間は保存が必要」にて解説します。

請求書の送付には、以下の方法があります。

郵送

請求書を郵送する場合、印刷から送付先の確認、折りたたみ、封入など、多くの作業が発生します。会社によっては、営業担当や経理担当がこの作業をまとめて行うこともありますが、取引先が多い場合、封入作業だけでも大幅なタイムロスです。

メール

最近では、PDFなどのデータ形式の請求書をメールで送る会社も増えています。

データ形式の請求書によるメリットは、郵送にかかる費用や時間がかからず、すぐに送付できる点です。送付作業に手間をかけたくない場合の選択肢としても選ばれています。

【関連記事】

請求書をメールで送る際の基礎知識と注意点

FAX

取引先が早急に請求金額を確認したい場合や、郵送での送付が間に合わない場合などに、FAXによって請求書を送付するケースが考えられます。

ただし、FAXによる送付はあまり一般的な方法ではないため、事前に取引先の了承を得ている場合に選択するようにしましょう。

【関連記事】

請求書をFAXで送ることに問題はない? 知っておきたい請求書のマナー

4. 請求先からの入金確認

請求書送付後、取引先から入金がされたら入金額が間違っていないか確認しましょう。入金額に誤りがあった場合、請求額と入金額の差額を計算し、取引先に連絡して差額分の入金または返金を行います。

確実に送金されたことを確認したら、請求書発行者の一連の業務は完了です。

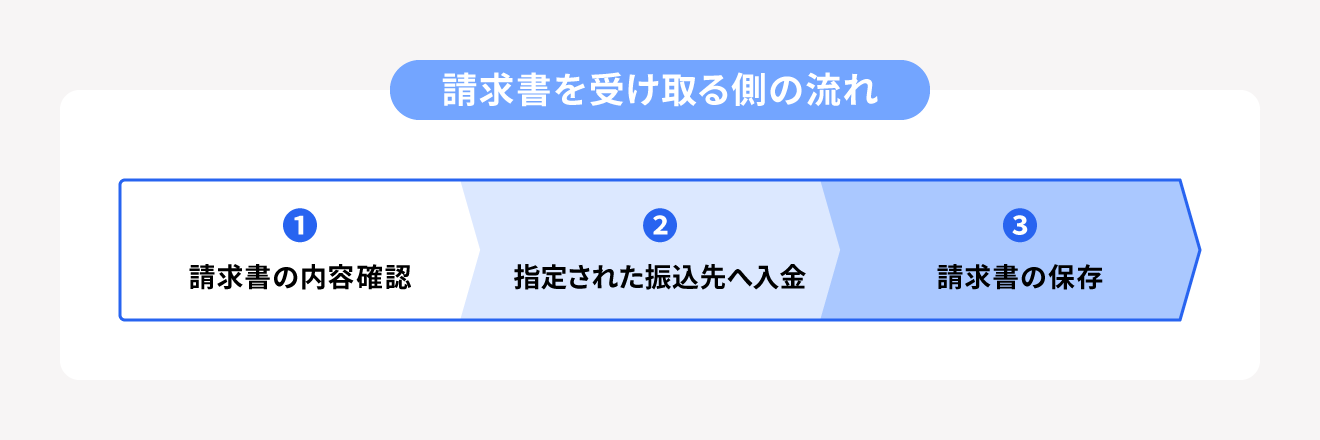

請求書を受け取る側の流れ

請求書を受け取る側の業務の流れを説明します。

通常、請求書は納品が完了してから電子メールまたは郵便で、担当者や経理担当者、経理部宛に送付されます。

いずれの場合も、実際の入金作業が発生する経理担当者が回収・入金処理を行います。

1. 請求書の内容確認

まず、請求書を受け取ったら支払期限・請求内容・支払金額・振込先などの内容に漏れや誤りがないか確認しましょう。

請求書の内容に誤りがあった場合には、電話やメールなどで取引先に請求内容について確認します。請求内容が正しいことを確認してから次の入金のステップへ進みます。

2. 指定された振込先へ入金

請求書の内容に間違いがないことを確認したら、支払期限までに指定された振込先へ請求額を入金します。

なお、受領した請求書の原本は、確定申告による支払処理が終わってから7年間の保存が法人税法により定められています。事業を開始した年度に欠損金が生じた場合の保存期間は10年間です。

出典:国税庁「No.5930 帳簿書類等の保存期間」

請求書を発行する際の注意点

請求書を発行する側はやりとりでのトラブルを避けるために以下の2点について注意しましょう。

取引完了後すぐに発行する

都度請求を行っている場合、取引が完了したらすぐに請求書を発行しましょう。請求書が届かなければ、取引先はいつまで経っても支払いができません。

締め請求をしている場合は、締め日を過ぎた直後に請求書を発行します。スムーズに請求書を発行できるよう、複数の取引がある場合は請求に必要な情報をこまめにまとめておくのがおすすめです。

支払いに関する必要事項が記載されているか確認する

取引先に請求書を送付する前に、支払いで必要になる以下の情報がきちんと記載されているかを改めて確認しましょう。

- 請求金額

- 振込先の口座情報

- 振込手数料の負担者

- 支払期限

特に「振込手数料の負担者」と「支払期限」は、取引先との事前の取り決めが必要な項目です。トラブルを避けるためにも、取り決めに沿った内容を請求書に明記してください。

請求書は一定期間保存が必要

請求書は受領する側と発行する側それぞれ保存が義務付けられています。

請求書を受領した側は、請求書原本を保存します。一方で請求書を発行した側においては、請求書の原本の保存義務はありませんが、控えを作成している場合には、取引に関して作成した「証憑書類」として保管義務があります。

あとで取引状況を確認しやすくするため、月別・取引先別などで分類して保存するのがおすすめです。

法人の請求書の保存期間は、事業年度の確定申告期限の翌日から7年間です。

青色申告書を提出した事業年度において欠損金額(青色繰越欠損金)が生じた場合、または青色申告書を提出しない事業年度において災害損失欠損金額が生じた場合には、10年(2018年年4月1日以前に開始した事業年度については9年)となっています。

個人事業主やフリーランスの請求書の保存期間は、事業年度の確定申告期限の翌日から5年間が原則です。なお、個人事業主のうち消費税課税事業者の場合は、保存期間は7年間となります。

| 原則 | 例外 | |

| 法人 | 7年間 | 10年間 |

| 個人事業主・フリーランス | 5年間 | 7年間 |

請求書の保存期間は、発行日や入金日から数えて7年ではない点に注意しましょう。

また、これまで国税関係帳簿を電磁的記録(電子データ)により保存する場合には、事前に税務署長の承認を得る必要がありましたが、2022年1月1日以降に保存する国税関係帳簿書類については、事業者の事務負担軽減のため事前承認が不要になりました。

出典:国税庁「電子帳簿保存法が改正されました」

出典:国税庁「No.5930 帳簿書類等の保存期間」

請求書を発行しても入金されない場合はどうする?

支払いが行われない場合は、支払いの催促や内容証明などで取引先に支払いを催促しなければならないケースがあります。

一般的な未回収の催促手順は、まずは取引先にメールや電話をして支払いを求めます。それでも支払いに応じなければ催促状を送付し、さらに支払いに応じない場合には督促状の送付が必要です。

督促状を送っても支払いがなければ、最終的に法的措置をとることもあります。

インボイス制度導入で請求書はどう変わる?

2023年10月1日からインボイス制度が導入されます。

インボイス制度導入後、消費税の仕入税額控除の適用を受けるには、所定の要件を満たした適格請求書(インボイス)の発行・保存が必要になります。

なお、適格請求書を発行できるのは適格請求書発行事業者の登録申請をした事業者のみです。なお、この登録申請をできるのは消費税の課税事業者に限られています。つまり、消費税の免税事業者のままでは適格請求書を発行できません。

インボイス制度導入後における、請求書に関連する影響としては以下のとおりです。

- 請求書の書式が変わる

- 適格請求書とそうでない請求書を区分して保存する必要がある

請求書の書式が変わる

「請求書の記載項目」で記載したように、現行の区分記載請求書には「取引内容(軽減税率の対象品目である旨)」や「税率ごとに区分して合計した税込対価の額」を記載する必要がありました。

また、受領した請求書にこれらの項目の記載がなければ、受領側が追記することも認められていました。

インボイス制度導入後は、現行の区分記載請求書の項目に「適格請求書発行事業者の登録番号」「適用税率」「税率ごとに区分した消費税額」を記載したものが適格請求書として認められます。

これらの項目は、受領者側で追記ができないため、発行する側が正しく記載したうえで交付する必要があります。

適格請求書とそうでない請求書を区分して保存する必要がある

適格請求書がなければ、消費税の仕入税額控除は適用されません。

そのため、インボイス制度の適用を受ける適格請求書とそれ以外の請求書は、混ざらないように区分して保存しておく必要があります。

【関連記事】

2023年10月から始まるインボイス制度とは?図解でわかりやすく解説!

適格請求書とは?書き方や保存期間、簡単に作成する方法について解説

まとめ

請求書は、提供したサービスや商品の対価を取引先から受け取るうえで重要な書類です。無用なトラブルを起こすことなく正確な対価を受け取るためには、適切に請求書を作成し、取引先とスムーズにやりとりする必要があります。

支払いが済んだ後も、請求書は一定期間保存しなければなりません。さらに、2023年10月から始まるインボイス制度により、請求書に新たな記載内容が追加されます。

請求書に関する基本情報や注意点、変更点についてきちんと把握し、サービスや商品の対価を正しく受け取れるように努めましょう。

カンタン操作でミスなく請求書作成する方法

請求書や見積書の作成は、お金が絡む業務なので少しのミスが重大な問題に発展する場合もあります。

請求書発行数が多くなってくると、心理的負担も業務負荷も上がってきます。特に、請求発行業務を「紙」で行っていると、印刷・封入・郵送等のアナログ作業に時間を取られてしまいます。

業務を圧倒的に楽にする方法は「電子化」です。

ここからは、freee請求書で「請求書業務を電子化」するメリットをご紹介します。

金額・項目を入力するだけでインボイス対応

インボイス制度開始により、端数処理のルールが明確化されました。freee請求書を使えば金額を入力するだけでインボイスの計算方法で自動計算し、適格請求書の項目も満たした請求書を発行することが可能です。電子帳簿保存法に沿ったファイル保存にも対応しており、法令対応にも自動でアップデートされます。

請求書をわずか数クリックで一括送信

請求書データをアップロードするだけで、請求書を自動作成。

明細データはシステムが読み取り、システムへ自動反映するので入力作業自体がなくなり、人的ミスやトラブルを削減できます。

請求書送付は取引先に合わせて柔軟に対応

請求書送付はシステム経由のクリックで一括送信で手軽に行えます。送付方法は、取引先に電子/郵送のどちらも選べます。

取引先によっては電子化対応が難しい場合もあるため、柔軟に出し分けることで電子化を進められます。郵送代行も可能なので、ご利用いただくと自社での印刷・封入・投函の手間がゼロになります。

請求書フォーマットのカスタマイズは自由自在

自社独自の請求書フォーマットや取引先指定があり対応できない懸念がある場合も、自由自在なレイアウトで再現可能です。

freee請求書の導入初期費用は0円で、枚数に応じた従量課金のため、導入しやすい費用体系です。詳細はこちらをご覧ください。

資料で確認したい方はこちらからダウンロードいただけます。

なお、適格請求書に対応した請求書作成は、無料にて利用可能です。詳細はこちら。

会員登録不要で、請求書のテンプレートを無料ダウンローでできるサービス「freeeの無料テンプレート集」も提供しておりますので、ぜひこちらもご利用ください。

よくある質問

請求書とは?

請求書とは、提供したサービスや商品の対価の支払いを取引先に請求する書類です。対価が発生する取引が存在する証明書にもなります。

詳しくは記事内「請求書とは」をご覧ください。

請求書はどんなときに必要?

請求書は、提供したサービスや商品の対価の支払いを取引先に求める際に必要になります。そのほか、対価の未払いが発生した際の証拠の1つとする際にも使われます。

詳しくは記事内「請求書とは」で解説しています。

請求書発行における注意点は?

請求書を発行する際には、取引完了後あるいは締め日過ぎにすぐ発行すること、支払いに関する必要事項が記載されているか確認することの2点に注意する必要があります。

詳しくは記事内「請求書を発行する際の注意点」をご覧ください。

監修 代表 原田 真吾

熊本生まれ。社会保険労務士資格最年少取得。ワタミグループ介護事業にて働き方改革担当として長時間労働対策、両立支援制度策定に従事。2018年、Earthrise社会保険労務士事務所設立。「地球を愛する、地球から愛される」をあいことばに地球一個分の暮らしと、それを実現するための働き方を目指し活動中。