粗利(あらり)とは、売上高から売上原価を差し引いた利益のことです。

粗利を正確に把握することで、コスト管理や価格設定の参考となり、効率的な資源配分や価格競争力の維持が可能となります。

本記事では、粗利とは何か、具体的な計算の仕方、経営判断に活かす方法まで分かりやすく解説します。

目次

- 粗利とは「売上総利益」のこと

- 粗利の計算方法

- 売上原価の求め方

- 粗利率の計算方法

- 【業界別】粗利率の目安

- 粗利率と利益率の違い

- 粗利率の計算シミュレーション

- 飲食店(カフェ)の場合

- 製造業の場合

- 企業経営において粗利の把握が重要な理由

- 利益への評価が行える

- 企業価値を高められる

- コスト管理がしやすい

- 粗利では判断できないこと

- 固定費の影響

- 営業外収益・費用の影響

- 企業の純利益

- 粗利とほかの利益の違い

- 粗利(売上総利益)と営業利益の違い

- 粗利(売上総利益)と経常利益の違い

- 粗利(売上総利益)と税引前当期利益の違い

- 粗利(売上総利益)と当期純利益の違い

- 粗利(売上総利益)と限界利益の違い

- 粗利の活用方法

- 経営戦略への活用

- 資源配分の最適化

- 価格戦略の見直し

- 粗利率の改善方法

- 価格の見直し

- 原価削減

- 業務プロセスの改善

- まとめ

- よくある質問

粗利とは「売上総利益」のこと

粗利(あらり)とは、売上高から売上原価を差し引いた利益のことです。

企業が商品やサービスを販売することで得られる収益の一部であり、売上高から売上原価を差し引いた金額を指します。つまり、粗利は損益計算書における「売上総利益」のことです。

粗利は企業の収益力を評価する上で重要な指標であり、経営の健全性を把握するために広く利用されています。

粗利の計算方法

粗利の計算式は次のとおりです。

粗利 = 売上高 - 売上原価

粗利の求め方はシンプルで、売上高から売上原価を差し引くだけです。ただし、この売上原価には、製品の製造や仕入れに直接かかった費用だけを含みます。

一般管理費や販売費などの間接費用は含まれないため、大まかな利益は算出できますが、実際の純利益とは異なっている点に注意しましょう。

売上原価の求め方

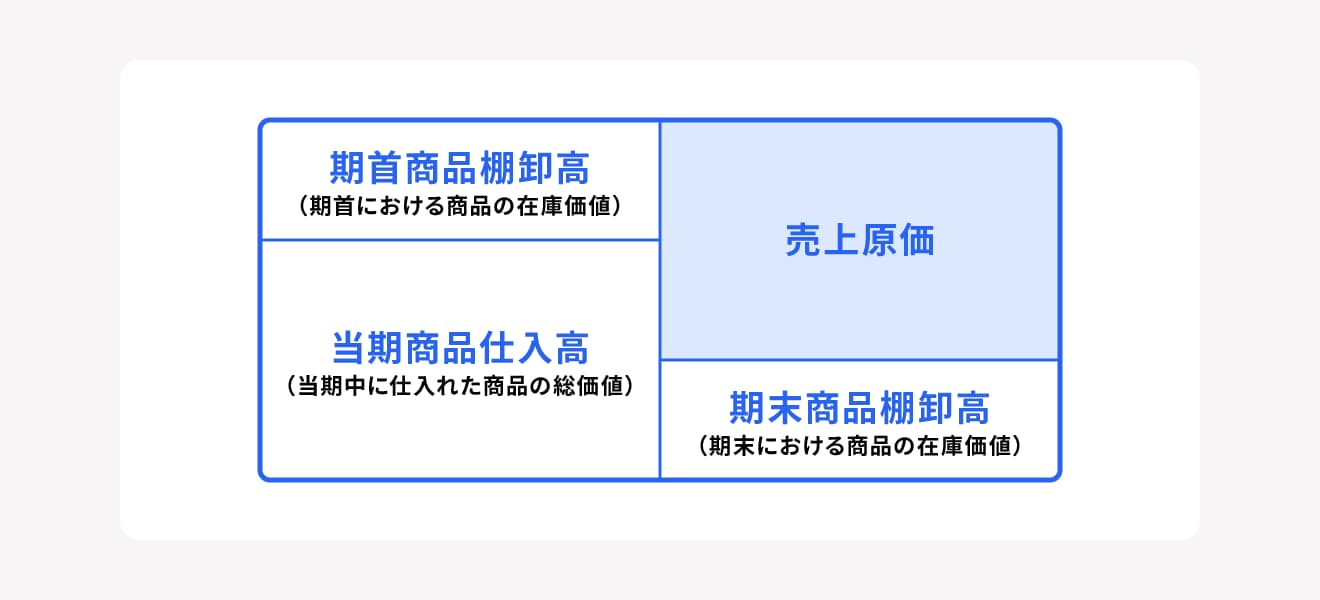

売上原価とは、販売された商品やサービスの製造・仕入れに直接かかった費用を指し、期末に売れ残っている商品は在庫として資産計上されます。

この関係を計算式に示すと、下図のようになります。

売上原価 = 期首商品棚卸高 + 仕入高 - 期末商品棚卸高(商品の数量 - 単価)

たとえば、期首商品棚卸高が5万円、仕入高が20万円、期末商品棚卸高が3万円の場合、売上原価は「5万円 + 20万円 - 3万円 = 22万円」となります。

なお、製造業の場合、仕入高に該当するのが製造原価です。製造原価には、主に以下の3つの費用が含まれます。

- 製品の主要原料にかかる費用

- 製品の製造に直接携わっている従業員の賃金や手当

- 製造に必要な電力、水道光熱費、工場の減価償却費など

また、商品在庫を持たないサービス業などは、売上原価の概念がやや異なります。たとえばWebデザインであれば、制作を担当した従業員の賃金や外注費などがそのまま売上原価に該当します。

このようにして求めた売上原価を売上高から差し引くことで、粗利を算出できます。正確な売上原価の計算は、企業の財務管理において不可欠な要素です。

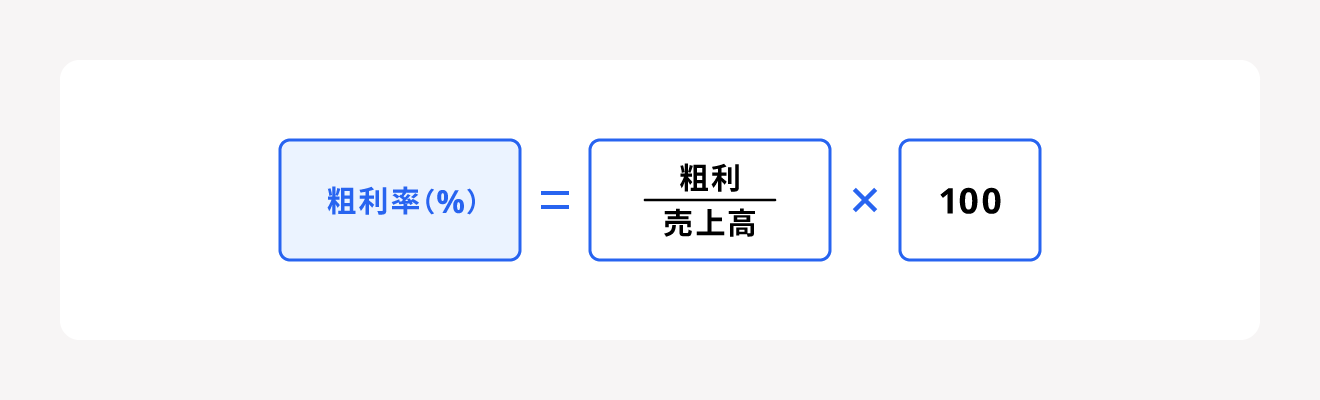

粗利率の計算方法

粗利率とは、企業が得た粗利が売上高に対してどれだけの割合を占めているかを示す指標です。粗利率を計算することで、企業の収益性を評価することができます。

粗利率の計算式は以下のとおりです。

たとえば、売上高が50万円、売上原価が30万の場合、粗利率は次のように計算されます。

- 粗利:50万円 - 30万円 = 20万円

- 粗利率:(20万円 / 50万円)× 100 = 40%

【業界別】粗利率の目安

業界ごとに粗利率の目安は異なります。以下に中小企業庁が実施している「中小企業実態基本調査」を参照し、主要な業界の粗利率の平均値を示します。

| 業種 | 粗利率の目安(%) |

|---|---|

| 建設業 | 24.21 |

| 製造業 | 21.08 |

| 情報通信業 | 47.30 |

| 運輸業、郵便業 | 23.39 |

| 卸売業 | 14.96 |

| 小売業 | 29.79 |

| 不動産業、物品賃貸業 | 46.49 |

| 学術研究、専門・技術サービス業 | 60.60 |

| 宿泊業、飲食サービス業 | 67.24 |

| 生活関連サービス業、娯楽業 | 40.02 |

| サービス業(他に分類されないもの) | 41.39 |

業種によって目安は異なりますが、平均よりも高い粗利率が理想といえるでしょう。自社の粗利率を計算し、上記の表と見比べてみてください。

粗利率と利益率の違い

粗利率と利益率は、いずれも企業の収益性を評価するための指標ですが、計算の対象となる利益の範囲が異なります。

粗利率:

売上高に対する粗利の割合を示す指標で直接的な販売コストのみを考慮

利益率:

企業の売上を示す「売上総利益率」「営業利益率」「経常利益率」「売上高当期純利益率」の総称

粗利率は主に商品やサービスの販売効率を評価するために用いられますが、利益率は企業全体の経営効率や収益性を評価するために用いられます。

【関連記事】

利益率とは?計算方法や目安、改善を図る方法を詳しく解説

粗利率の計算シミュレーション

具体的な業種を例に挙げて、粗利率の計算シミュレーションを行います。業種による売上原価の範囲の違いを理解することができます。

飲食店(カフェ)の場合

| 項目 | 金額 |

|---|---|

| 売上高(1ヶ月の売上の合計) | 600万円 |

| 食材の仕入原価(売れたメニューに使用された食材費) | 200万円 |

| 調理スタッフの人件費(調理に直接携わる社員・アルバイトの給与) | 100万円 |

| ホールスタッフの人件費(接客を行う社員・アルバイトの給与) | 80万円 |

| 店舗の家賃、水道光熱費 | 50万円 |

飲食店の場合、主な売上原価は「売れたメニューの食材費」です。人件費や家賃は通常、販管費として扱われますが、調理スタッフの給与を売上原価に含める考え方(製造原価と捉える考え方)もあります。

ここでは、もっとも一般的な食材費のみを売上原価として以下のとおり計算します。

- 粗利:600万円 - 200万円 = 400万円

- 粗利率:(400万円 / 600万円)× 100 = 66.67%

このカフェでは、売上高の約3分の2が食材費をまかなったあとの粗利として残っていることがわかります。

製造業の場合

| 項目 | 金額 |

|---|---|

| 売上高(1ヶ月の部品売上の合計) | 8,000万円 |

| 材料費(製造に使用した原材料費) | 3,000万円 |

| 工場の製造担当者の人件費(製造に直接携わる従業員の給与) | 1,500万円 |

| 営業担当者の人件費(顧客への営業活動を行う従業員の給与) | 800万円 |

| 工場の光熱費・消耗品費 | 500万円 |

| 期首製品棚卸高(前月末に残っていた完成品の在庫) | 500万円 |

| 期末製品棚卸高(今月末に残った完成品の在庫) | 1,000万円 |

製造業の場合、材料費・製造担当者の人件費・工場の光熱費などが合算されて「当期製品製造原価」となります。

当期製品製造原価 = 3,000万円 + 1,500万円 + 500万円 = 5,000万円

売上原価は「当期に売れた製品の原価」であり、在庫の増減を考慮するため、以下の計算式で売上原価を求めます。

売上原価 = 期首製品棚卸高 + 当期製品製造原価 - 期末製品棚卸高

売上原価 = 500万円 + 5,000万円 - 1,000万円 = 4,500万円

売上高から売上原価を差し引くと、以下のとおり粗利を算出できます。

- 粗利:8,000万円 - 4,500万円 = 3,500万円

- 粗利率:(3,500万円 / 8,000万円)× 100 = 43.75%

このメーカーの粗利率は、43.75%です。製造業の場合、製品を市場に投入する前に多くの製造コストがかかるため、一般的に小売業やサービス業などに比べると粗利率が低くなる傾向があります。

企業経営において粗利の把握が重要な理由

上述したように、粗利は企業が健全な経営を続けるために重要な要素です。粗利を正確に把握することで、企業は以下のようなさまざまな評価・改善に役立てることができます。

- 利益への評価が行える

- 企業価値を高められる

- コスト管理がしやすい

それぞれについて詳しく解説します。

利益への評価が行える

粗利が高いほど企業は販売活動において効率的であり、高い収益性をもっていることを示します。

粗利を計算し、製品やサービスごとの収益性を把握すれば、これからの販売戦略に活かすことができたり、販売設定の見直しができたりといった最適化が可能になります。

企業価値を高められる

粗利が高い企業は収益性が高く持続的な成長が見込めるため、投資家や株主からの評価も高くなります。

高い粗利率を維持できれば、企業の収益力が証明され、投資家にとって魅力的な投資先となるでしょう。また、高い粗利率をもつ企業は、銀行などからの資金調達も行いやすく、より事業を拡大していくことも容易になります。

コスト管理がしやすい

粗利を定期的に記録しておくことで、売上原価の管理がしやすくなり、コスト管理の効率化が可能です。

粗利は販売価格が変わらない場合、製造に直接かかった原価のみに左右されます。そのため、粗利の変動を分析することで、原材料費の増減を迅速に察知できます。

早期発見し、仕入の価格交渉や仕入先の見直しなどの具体的な対応を行うことで、経営への影響を抑えられるでしょう。

粗利では判断できないこと

上述したように粗利からさまざまなことが分析できますが、その一方で以下のような事柄については粗利だけでは判断できません。

- 固定費の影響

- 営業外収益・費用の影響

- 企業の純利益

ここでは、粗利では判断できない代表的な事柄について解説します。

固定費の影響

粗利は売上高から売上原価を差し引いた金額なので、固定費の影響を受けません。

固定費とは、売上の変動に関係なく発生する費用であり、具体的には人件費・家賃・光熱費などが含まれます。たとえ粗利が高くても、固定費が高いと最終的な利益は減少する可能性があります。

そのため、経営状況を判断するには、粗利とは別に固定費も把握しておかなければいけません。

営業外収益・費用の影響

粗利は企業の本業から得られる利益を示しますが、企業の収益には本業以外から得られる営業外収益・営業外費用も含まれます。

たとえば、営業外収益には利息収入や配当金収入、営業外費用には借入金の利息支払いや特別損失などがあります。これらの収益や費用も企業の最終的な利益に影響を与えるため、粗利だけでは企業全体の収益状況を正確に評価することはできません。

企業の純利益

企業の純利益は、粗利からさらに販売費や一般管理費、営業外収益、税金などすべての費用を差し引いた後の利益です。つまり粗利だけを見ても、実際に企業の利益として手元に残るお金は判断できません。

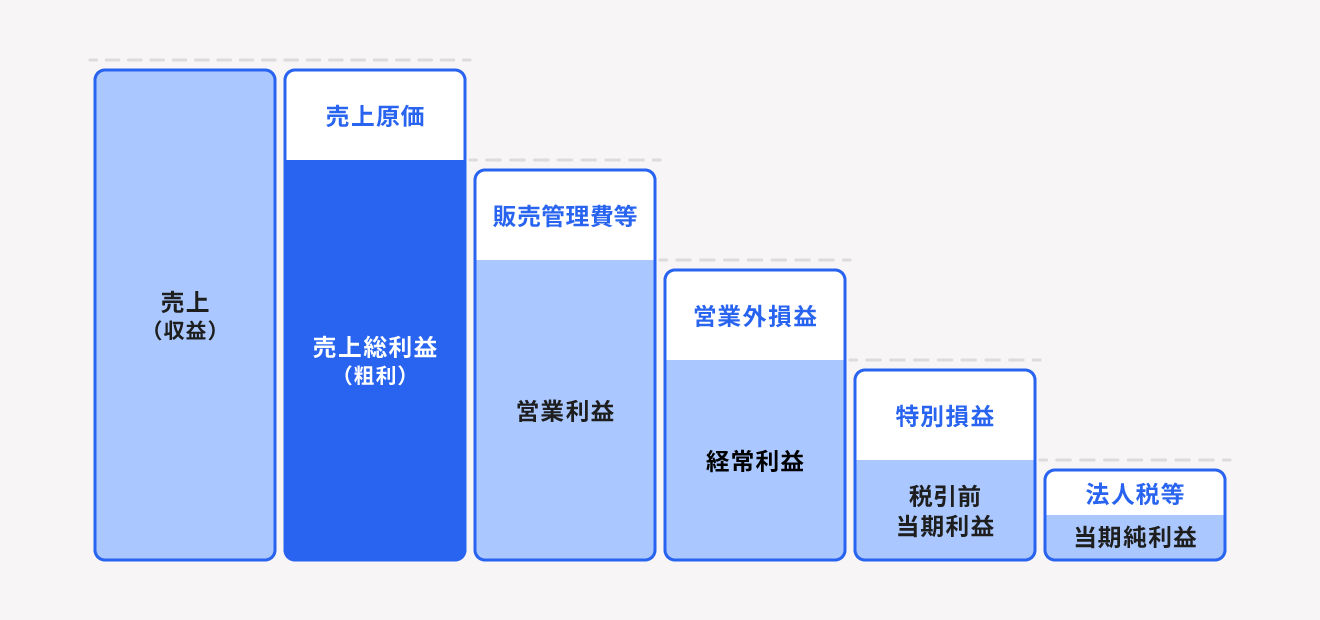

企業が得られる利益を判断するためには、損益決算書に記載されている5つの利益を理解しておく必要があります。

- 売上総利益(粗利)

- 営業利益

- 経常利益

- 税引前当期利益

- 当期純利益

粗利とほかの利益の違い

企業の収益を把握するためには、粗利(売上総利益)だけでは不十分です。

損益決算書に記載されている粗利以外の4つの利益と、粗利とよく比較される限界利益について理解しなくてはいけません。

| 利益 | 計算式 | 定義 | 評価する範囲 |

|---|---|---|---|

| 粗利 | 売上高 - 売上原価 | 売上総利益 | 直接的な製造・販売費用 |

| 営業利益 | 粗利 - 販売費および一般管理費 | 本業の収益力 | 販売費や管理費も含めた本業の利益 |

| 経常利益 | 営業利益 + 営業外収益 - 営業外費用 | 企業全体の収益力 | 本業外の収益や費用も含めた利益 |

| 税引前当期利益 | 経常利益 + 特別利益 - 特別損失 | 税引き前の利益 | 一時的な収益や費用も含めた利益 |

| 当期純利益 | 税引前当期利益 - 法人税等 | 最終的な利益 | すべての収益と費用を考慮した最終利益 |

| 限界利益 | 売上高 - 変動費 | 変動費を差し引いた利益 | 固定費をカバーするための余剰利益 |

ここからは、粗利とそのほかの利益の違いについて解説します。

粗利(売上総利益)と営業利益の違い

営業利益とは、粗利から販売費および一般管理費(販管費)を差し引いたものです。具体的には以下の計算式で求めます。

営業利益 = 粗利 - 販売費および一般管理費(販管費)

販管費とは企業が事業を行う上で発生した費用のことで、広告費や給与、賃借料などです。営業利益は、企業の主たる営業活動から得られる利益を示し、粗利よりもより正確な利益を算出できます。

たとえば、粗利は製品の販売活動自体の収益性を示すのに対し、営業利益は企業の本業における収益性を示します。

粗利(売上総利益)と経常利益の違い

経常利益は、営業利益に営業外収益を加え、営業外費用を差し引いたものです。

経常利益 = 営業利益 + 営業外収益 - 営業外費用

営業外収益は利息収入や配当金収入、営業外費用は借入金の利息支払いなどが含まれます。経常利益は、企業の通常の営業活動から得られる利益に加え、本業以外の収益と費用を含めた利益です。

つまり、粗利が販売活動単体の収益性を示すのに対し、経常利益は企業全体の収益力を示すため、企業の継続的な収益力を評価できます。

粗利(売上総利益)と税引前当期利益の違い

税引前当期利益は、経常利益に特別利益を加え、特別損失を差し引いたものです。

税引前当期利益 = 経常利益 + 特別利益 - 特別損失

特別利益には、固定資産の売却益や保険金収入が含まれ、特別損失には、災害損失やリストラ費用などが含まれます。つまり税引前当期利益は、企業の最終的な利益に近い数値であり、課税前の収益状況を示します。

粗利が商品やサービスの販売による直接的な収益性を示すのに対し、税引前当期利益は、企業のあらゆる活動による最終的な利益を、税金支払前の段階で示せる指標です。

粗利(売上総利益)と当期純利益の違い

当期純利益は、税引前当期利益から法人税、住民税および事業税などを差し引いた後の最終的な利益です。

当期純利益 = 税引前当期利益 − 法人税等

当期純利益は、企業が一定期間において実際に得た利益を示します。そのため人件費や広告費、法人税などが含まれていない粗利とは異なり、当期純利益は最終的に企業に残る利益です。

粗利(売上総利益)と限界利益の違い

限界利益は、売上高から変動費を差し引いたものです。

限界利益 = 売上高 − 変動費

変動費とは、外注費や材料費など、売上が上がるにつれて変動していく費用です。たとえばロット数を増やせば安く仕入れられるなど、額面だけでは把握できない要素を反映できます。

企業の利益をより的確に把握するには、固定費や変動費に左右されない粗利のほうが適しているでしょう。 しかし、商品の販売で実際はどれだけ利益を得られたのか、今後事業の継続が可能かどうかを把握するためには、限界利益が役立ちます。

粗利の活用方法

粗利を分析すれば、経営戦略や資源配分、価格戦略の見直しなどさまざまな場面で活用できます。

- 経営戦略への活用

- 資源配分の最適化

- 価格戦略の見直し

ここでは、粗利の具体的な活用方法について説明します。

経営戦略への活用

粗利を分析すれば、企業の経営戦略を立案・修正できます。高粗利の製品やサービスに注力し、低粗利の分野を見直すことで、全体的な収益性を向上させられるでしょう。

経営戦略における具体的な活用方法

- 高粗利製品のマーケティング予算増額

- 低粗利製品のコスト削減 or 廃止検討

- 粗利率の高い新規事業への投資決定

資源配分の最適化

粗利の分析結果を用いれば、企業内の人材・資金・設備などの経営資源を最適に配分できます。これにより、企業全体の効率性と収益性を高められます。

資源配分の最適化における具体的な活用方法

- 高粗利部門への人員増強

- 粗利の高い製品ラインへの設備投資

- 低粗利部門の業務プロセス見直しと効率化

価格戦略の見直し

粗利の分析は、製品やサービスの価格設定を最適化する上で重要な指標となります。競合状況や市場動向を考慮しつつ、粗利を基に価格戦略を調整することで、収益性の向上を図れます。

価格戦略の見直しにおける具体的な活用方法

- 低粗利製品の価格引き上げ検討

- 高粗利製品の値引き許容範囲の設定

- 季節変動を考慮した動的価格設定の導入

粗利率の改善方法

粗利率の改善は、企業の収益性向上のためにも重要な施策です。粗利率を向上させることで、企業は健全な財務状態を維持でき、競合他社との競争力を高められます。

具体的な改善方法として、以下の3つがあります。

- 価格の見直し

- 原価削減

- 業務プロセスの改善

価格の見直し

粗利率を改善するための最も直接的な方法のひとつは、製品やサービスの価格を見直すことです。

粗利率は売上高か原価に左右されるため、販売価格を引き上げれば粗利率は高くなります。以下のポイントを考慮しながら価格戦略を調整しましょう。

価格見直しの具体的な方法

市場分析

競合他社の価格設定や市場の価格動向を分析し、自社製品の適正価格を見極める

差別化戦略

製品やサービスの独自性を強調し、価格に対する付加価値を提供する

価格帯の再設定

高価格帯の商品ラインアップを増やすことで、全体の平均単価を引き上げる

原価削減

粗利率を向上させるには、売上を上げるだけでなく原価を削減することも重要です。

以下の方法で原価削減を実現しましょう。

原価削減の具体的な方法

仕入先の見直し

複数の仕入先から見積もりを取り、コストパフォーマンスの高い仕入先を選定する

製造プロセスの効率化

生産工程を見直し、無駄を排除することで製造コストを削減する

品質管理

不良品の発生を減少させることで、無駄なコストを削減する

仕入先との交渉を通じて、材料費や仕入れ価格の見直しを行います。長期的な契約や大量購入によって、割引を受けられる場合もあるでしょう。

また、複数の仕入先から見積もりを取ったり、品質管理を徹底して不良品の発生を防いだりするのも、原価削減に寄与します。

業務プロセスの改善

業務プロセスの改善も、粗利率を向上させるための有効な手段です。

これは単なるコスト削減だけでなく、効率性の向上や品質の改善にもつながり、結果として粗利の増加に貢献します。

以下の点に注意して業務プロセスを見直しましょう。

業務プロセス改善の具体的な方法

業務フローの見直し

各業務の流れを可視化し、非効率な部分を特定して改善する

ITの活用

業務の自動化やシステム化を推進し、人的ミスや手作業のコストを削減する

従業員の教育

従業員のスキルアップを図り、業務効率を高める

粗利に関わる原価には、仕入れだけでなく、製造にかかった費用も含まれます。

そのため各プロセスを分析し無駄を排除できれば、結果的に売上高から引かれる原価を減らし、粗利を改善できます。

まとめ

粗利(売上総利益)は、企業の収益性や経営効率を評価するための基本的な指標です。

売上高から売上原価を差し引いた粗利は、企業が商品やサービスを販売する際に実際に得られる利益の一部を示します。

粗利を適切に分析すれば、無駄なコストや収益向上のポイントが見える化できるでしょう。本記事を参考に、経営判断に粗利を役立ててください。

よくある質問

粗利と純利益の違いは?

粗利は売上高から売上原価を差し引いた金額で、企業の販売活動における収益性を示します。一方、純利益は粗利から販売費・一般管理費・営業外費用・税金など、すべての費用を差し引いた後の最終的な利益です。

具体的な違いは、「粗利とほかの利益の違い」をご覧ください。

粗利率を改善する方法は?

粗利率を改善する方法として、価格の見直し・原価削減・業務プロセスの改善が挙げられます。

【粗利率の改善方法】

- 価格の見直し:市場調査を行い適切な価格設定を行う

- 原価削減:仕入先との交渉や生産効率の向上を図る

- 業務プロセス:業務フローの見直しやIT技術の導入を行う

具体的な改善方法は、「粗利率の改善方法」で詳しく解説しています。

粗利率の計算方法は?

粗利率は、売上高に対する粗利の割合を示す指標です。計算式は以下の通りです。

粗利率 = (粗利 / 売上高)× 100

たとえば、売上高が1,000万円、粗利が400万円の場合、粗利率は40%になります。

より詳しい内容は「粗利率の計算方法」で紹介しています。