監修 好川寛 プロゴ税理士事務所

個別原価計算とは、各製品やサービスごとに発生した原価を計算する方法です。

主に製造業や建設業で用いられ、各製品やプロジェクトの収益性を正確に把握するために重要です。個別原価計算を活用することで、利益を最大化し、競争力を維持することができます。

本記事では、個別原価計算と総合原価計算の違いや、具体的な手順について解説します。記事後半では注意点についても紹介しているので、ぜひ参考にしてください。

目次

個別原価計算とは?

個別原価計算とは、各製品やサービスごとに発生した原価を計算する方法です。

個別に原価を計算することで、各製品・サービスごとのコストを正確に把握できます。個別原価計算は、製造業や建設業など、少量多品種の生産を行う業種において特に有効な計算方法です。

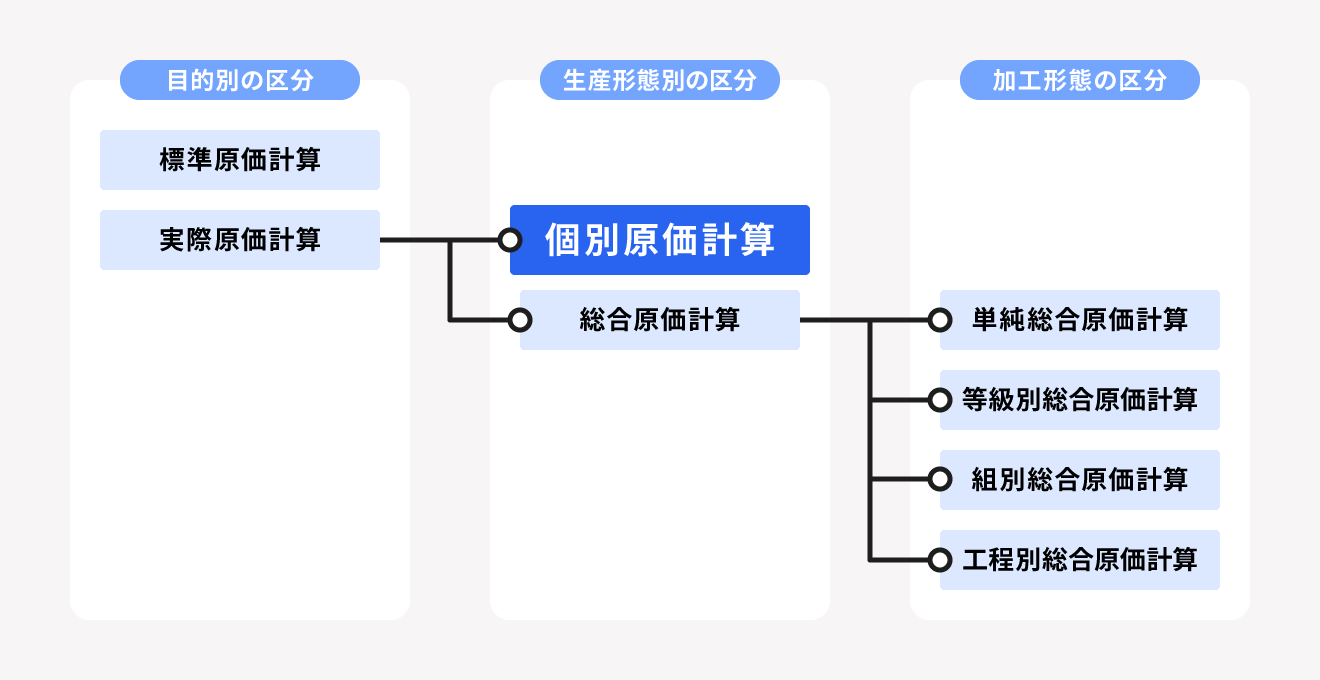

原価計算には個別原価計算のほかに、「総合原価計算」もあります。

総合原価計算は、一定期間内に生産された全製品の総コストを合計し、それを製品単位で平均化する方法です。食品や化学製品など、同一の製品を大量に生産する業種でよく用いられます。

個別原価計算を用いる業種

個別原価計算は、特注品や小ロット生産を行う製造業や、プロジェクトごとに大きく異なる費用が発生する建設業において用いられます。ほかにも以下の業種で個別原価計算が採用される場合が多いです。

個別原価計算を用いる主な業種

- 製造業

- 建設業

- サービス業

- 士業

- 広告業

- 印刷業

同じ製品を大量生産するのではなく、注文によって製造内容や仕様が異なる業種は個別原価計算が向いています。

個別原価計算と総合原価計算の違い

上記でも解説しましたが、原価計算には「個別原価計算」と「総合原価計算」の2つがあります。それぞれの特徴を理解することで、自社のニーズに最適な原価計算手法を選択できます。

以下で「生産形態」「計算方法」「分類基準」の3つの違いを見ていきましょう。

生産形態

個別原価計算は、特定のプロジェクトや受注ごとに異なるコストが発生する生産形態に最適です。

たとえば、建設業や広告業、コンサルティング業では、各プロジェクトごとに材料費や労務費が異なり、それに応じたコスト管理が必要です。

一方、総合原価計算は、大量生産される生産形態に適用されます。

自動車製造や食品加工業など、同一の製品を大量に生産する場合に最適です。総合原価計算を用いることで、大量の製品ごとに原価を計算する必要がなく、効率的な原価管理が行えます。

計算方法

個別原価計算では、各プロジェクトや受注ごとに発生するコストを詳細に計算します。具体的には、製品ごとに直接材料費・直接労務費・直接経費・製造間接費を収集し、それらを基に原価を計算します。

総合原価計算では、全体の製造コストをすべての製品に均等に配分します。1ヶ月間に消費したすべての製造原価を集計し、製造したすべての製品に均等に分配することで、個別に管理が難しい製品数でもコスト管理が可能です。

分類基準

個別原価計算では、各プロジェクトや受注ごとに原価を計算するため、分類基準はプロジェクト別や受注別です。たとえば建設プロジェクトの場合、各建設現場ごとに原価を集計し、それを基にコストを計算します。

一方、総合原価計算は、一定期間に製造された製品の原価をまとめて計算するため、分類基準は期間です。

たとえば、自動車製造業の場合、1ヶ月間に製造されたすべての自動車の製造原価を合計し、自動車の総数で割り1台あたりの平均製造原価を算出します。

個別原価計算の具体的な手順

個別原価計算の具体的な手順は次のとおりです。

以下では、実際に広告制作会社を例に、各ステップの具体的な方法を解説していきます。

1. 原価の収集

まず、プロジェクトや製品ごとに発生した原価を、材料費・労務費・経費・間接費の4つに分類します。それぞれの定義は以下の通りです。

- 直接材料費: 各製品やプロジェクトで使用される原材料の購入費用

- 直接労務費: 各製品やプロジェクトに従事した作業員の賃金や給与

- 直接経費: 各製品やプロジェクトに関連するその他の経費

- 製造間接費:製品やプロジェクトに直接関連付けるのが難しい諸費用

広告制作会社であれば、あるプロジェクトの費用を以下のように分類します。

| 費用項目 | 金額 |

|---|---|

| 外注費 (直接材料費) | 500,000円 |

| デザイナー・コピーライター給与 (直接労務費) | 300,000円 |

| 交通費・会議費 (直接経費) | 50,000円 |

| オフィス賃料・光熱費 (間接費) | 100,000円 |

2. 原価の配分

次に、収集した原価を各部門に振り分けます。

直接費は製造部門や開発部門、間接費は管理部門などに振り分けるのが一般的です。 そして、管理部門に振り分けられた間接費は、企業ごとに設けた一定の基準に沿って、部門や製品ごとに配分処理を行います。これを配賦といいます。

配賦には決まったルールはなく各企業で独自に決められますが、1度決めたルールは変更できないため、慎重に決めましょう。

たとえば広告会社を例にすると、クリエイティブ部門と管理部門などにわけられます。

| 部門 | 配賦基準 | 配賦額 |

|---|---|---|

| クリエイティブ部門 | 直接労務費の70% | 700,000円 |

| 管理部門 | 直接労務費の30% | 300,000円 |

配賦には部門別配賦・製品別配賦の2通りがあり、さらに部門別配賦は「直接配賦法・階梯式配賦法・相互配賦法」の3つにわけられます。

個別原価計算を行うには配賦に関する知識も必要になるため、併せて確認しておきましょう。

【関連記事】

配賦とは?意味や基準から効率化させるポイントまでわかりやすく解説

3. 原価の集計

配賦が完了したら、配分された材料費や労務費、間接費などを集計し、各製品やプロジェクトごとの総原価を算出します。

以下は原価集計の例です。

| TVCM | Web広告 | SNS広告 | |

|---|---|---|---|

| 直接材料費 | 50,000円 | 30,000円 | 120,000円 |

| 直接労務費 | 40,000円 | 30,000円 | 90,000円 |

| 直接経費 | 90,000円 | 50,000円 | 150,000円 |

| 製造間接費 | 5,000円 | 12,000円 | 28,800円 |

| 製造原価 | 185,000円 | 122,000円 | 388,800円 |

4. 原価計算の仕訳・記帳

最終的に、計算された原価を会計帳簿に記帳します。正確な原価管理を行うために、仕訳帳や総勘定元帳に記録しましょう。

たとえば、材料費の購入は「材料費」労務費の支払いは「労務費」で記帳し、間接費についても各プロジェクトに配分した後「間接費」で記帳します。

| 借方科目 | 金額 | 貸方科目 | 金額 |

|---|---|---|---|

| 外注費 | 100,000円 | 未払金 | 100,000円 |

| 労務費 | 150,000円 | 未払費用 | 150,000円 |

| 経費 | 50,000円 | 現金 | 50,000円 |

これらの手順を踏み個別原価計算を行うことで、各プロジェクトや受注ごとの正確なコスト管理が行えます。

個別原価計算のメリット

個別原価計算には以下のようなメリットがあります。

- 精度の高さ

- 管理のしやすさ

個別原価計算は精度が高いためコストを詳細に把握でき、正確な利益率やコスト構造を理解できます。また、プロジェクトごとにコストを細かく追跡できるので、コスト削減策も講じやすいです。

ここからは、これらのメリットについて具体的に解説します。

精度の高さ

個別原価計算のメリットは、コスト管理の精度が非常に高い点です。

各製品やプロジェクトごとに発生する材料費・労務費・経費・間接費を詳細に計上できるため、コストの実態を正確に把握できます。これにより、製品別の利益率やコスト構造が明確に理解できます。

さらに、詳細なコスト情報に基づいて価格設定を行えば、適切な利益を確保しつつ、競争力のある価格を設定できるでしょう。特に受注生産やカスタムメイドの製品では、顧客の要望に応じて個別にサービスを提供するため、精度の高いコスト管理が重要になります。

管理のしやすさ

個別原価計算は、製品やプロジェクトごとに原価を集計するため、コスト管理が行いやすいです。

個別原価計算では、各プロジェクトの原価を細かく分類し追跡するため、無駄なコストが発生している箇所を容易に特定できます。

また、適切に管理されたコスト情報が得られるため、具体的なデータに基づいた意思決定を行うことができ、経営戦略にも活かせるでしょう。

個別原価計算のデメリット

個別原価計算には多くのメリットがある一方で、いくつかのデメリットも存在します。

- 手間と時間がかかる

- 専門知識が必要

個別原価計算は製品・プロジェクトごとに原価を集計するため、手間と時間がかかってしまいます。また直接費の適切な収集や間接費の配賦など、専門知識も必要です。

以下では個別原価計算のデメリットを詳しく解説します。

手間と時間がかかる

個別原価計算は、詳細なコスト管理を行うために、多くの手間と時間がかかります。

各製品やプロジェクトごとに発生するコストを細かく収集・配分・集計する必要があり、多くの手順と正確性が求められるためです。特に、複数のプロジェクトや製品ラインを並行して管理する場合、その作業量は増大します。

作業が特定の人に偏らない工夫をしたり、専用のツールで自動化したりするなどの対策が有効です。

専門知識が必要

個別原価計算を正確に行うには、専門的な知識とスキルが必要です。

材料費・人件費・経費・間接費の適切な収集方法や配賦基準の設定、間接費の配賦方法など、各ステップにおいて専門的な知識が求められます。

個別に出した原価は各プロジェクトの利益率を測るのに直接関わることから、専門知識が不足した状態で計算すれば、適切な経営判断ができなくなる可能性があります。

内部に専門家がいない場合は、外部の専門家を雇用したり、専用の会計ソフトやデータ分析ツールを導入するなどの対策が必要になるでしょう。

個別原価計算を行う際の注意点

個別原価計算を効果的に行うためには、いくつか重要なポイントを押さえておく必要があります。

- 直接費の計算を正確に行う

- 直接労務費の記録方法

- 製造間接費の管理

直接費の計算を正確に行う

個別原価計算では、直接費を正確に計算することが非常に重要です。

直接費とは、特定の製品やプロジェクトに直接関わる費用のことで、材料費や外注費などが含まれます。直接費の計算が正確でないと、実際に販売価格を設定する際に、誤った価格を設定してしまい、利益率を大きく損なう可能性があります。

間接費も大切ですが、直接費は製品やプロジェクトごとに異なる金額が発生するため、より正確に管理しなくてはいけません。

直接労務費の記録方法

直接労務費は、特定の製品やプロジェクトに直接携わった作業員の賃金や給与のことです。材料費や外注費のようにその瞬間に確定金額ではないので、正確に記録できる方法を確立させておく必要があります。

これらのコストを正確に記録するためには、労務管理が不可欠です。

具体的には、タイムシートや作業日報、専用のシステムなどを用いて計測しましょう。作業時間と作業内容を詳細に記録し、各プロジェクトや製品に関連する労務費を正確に割り当てます。

製造間接費の管理

製造間接費は、複数の製品やプロジェクトに共通して発生するコストであり、管理が難しい部分です。個別原価計算を正確に行うには、製造間接費の適切な配賦基準を設定しなければいけません。

製造間接費には、工場の維持費や管理費、機械の減価償却費などが含まれます。

1度決めた配賦基準は変更できないため、作業時間・使用面積・機械の稼働時間などをよく分析し、最適な配賦処理が行えるよう注意しましょう。

まとめ

個別原価計算は、各製品やサービスごとに発生した原価を計算する方法です。

これにより、各製品やプロジェクトの利益率やコスト構造を明確に理解でき、適切な価格設定やコスト削減策を講じられます。ただし個別原価計算には、専門知識や手間がかかるため、専用のツールを利用するなどして自動化させるのが望ましいでしょう。

よくある質問

個別原価計算とは?

個別原価計算は、各製品やサービスごとに発生した原価を計算する方法です。特定の製品やプロジェクトごとに原価を集計できるため、コスト管理の精度を高められます。

詳しくは「個別原価計算とは?」で解説しています。

個別原価計算と総合原価計算の違いは?

個別原価計算と総合原価計算の大きな違いは、用いられる業種です。

個別原価計算は、特定の製品やプロジェクトごとにコストを計算するため、特注品やカスタムメイドの製品を生産する業種に適しています。

一方、総合原価計算は、均質な製品を大量生産する場合に適しており、製品全体の総コストを平均化して管理します。

具体的な違いについては、「個別原価計算と総合原価計算の違い」で解説しています。

個別原価計算の手順は?

個別原価計算の具体的な手順は以下の通りです。

- 原価の収集

- 原価の配分

- 原価の集計

- 原価計算の仕訳・記帳

各製品・プロジェクトごとに直接費と間接費にわけて収集し、間接費の配賦を行い最終的な原価を算出します。

詳しくは「個別原価計算の具体的な手順」で解説しています。

監修 好川寛(よしかわひろし)

プロゴ税理士事務所代表。20年以上のキャリアをもつ国税OB税理士。税務調査や複雑な税務判断に精通し、幅広い税務相談に対応。クライアントの事業を深く理解し、長期的な視点で最適な税務戦略を支援しています。