監修 安田亮 安田亮公認会計士・税理士事務所

副業所得が一定額を超えると確定申告をしなければいけません。本記事では、申告が必要な具体的な金額やしなかった場合のペナルティなどを解説します。

副業所得にはさまざまな種類があり、自身の所得の種類の把握は欠かせません。また、副業所得が確定申告を義務付けられる金額以下でも、特定の所得控除を受けるために確定申告が必要です。

「確定申告が必要だったのに知らなかった」「気がついたら脱税していた」とならないように、しっかりと理解しましょう。

目次

\○×に答えるだけ!確定申告書を自動で作成/

freee会計では、簡単な質問に答えるだけで確定申告書類を自動で作成!

初心者でも安心して使えるシステムです。

副業の確定申告が必要なケース

確定申告とは、毎年1月1日から12月31日までの所得を計算し、その所得に応じた税金を支払うための手続きのことです。

副業をしていて副業所得が20万円を超えた場合には確定申告をしなければなりません。

ここで気をつけなければならないのが、収入ではなく所得が20万円を超えると確定申告が必要になることです。所得とは、売上(収入)から経費・控除を差し引いた金額のことです。

たとえば、副業のブログ運営で広告収入を得ていた場合、カフェで作業した費用(会議費または雑費)やブログを書く際に参考にした書籍の購入(新聞図書費)などを経費として差し引くことができます。

副業収入の算出例

- 副業の広告収入:30万円

- 経費:5万円

- 30万円 - 5万円 = 25万円(副業所得)

上記の場合、売上30万円から経費5万円を差し引いて、結果は25万円なので確定申告が必要です。反対に、売上から経費を差し引いて20万円以下の場合は確定申告の必要はありません。

副業の種類

所得税法で所得は以下の10種類に分類されています。副業の内容によって、所得の種類と所得税の計算方法が異なるため、どの所得に分類されるのか把握しておきましょう。

<収入の種類>

| 利子所得 | 公社債や預貯金の利子、貸付信託や公社債投信の収益の配分などから得られる結果 |

| 配当所得 | 株式の検討、証券投資利益の分配、当面の余剰金の分配などから得られる結果 |

| 不動産所得 | 不動産、土地の上に存続する権利付与、船舶、航空機の貸与などから得られる |

| 事業所得 | 商業・工業・農業・漁業・自由業など、事業から得られる成果 |

| 給与所得 | 給料・賞与などの結果 |

| 退職所得 | 退職によって受ける所得 |

| 山林所得 | 5年を超えて所有していた山林を伐採して売ったり、又は立木のまま売ったりして得た所得 |

| 譲渡所得 | 事業用の固定資産や家庭用の資産などを売った所得 |

| 一時所得 | クイズの賞金や満期保険金などの所得 |

| 雑所得 | 年金や恩給などの公的年金等、非営業用貸金の利子、原稿料や印税、講演料などのように、他の9種類の所得のどれにも属さない所得 |

【関連記事】

所得とは? 収入との違いや種類別の計算方法を解説

会社員で副業していて確定申告が必要なケース

会社員やアルバイト・パートなどの給与所得者は、勤め先が年末調整をしてくれるため、副業で20万円以内の所得を得ていれば 、ほかの要件に該当しない限り、確定申告は不要です。

給与所得者で確定申告が必要な場合

- 給与収入が2,000万円を超える

- 本業のほかに20万円を超える所得がある場合

- 2ヶ所以上から給与を受けていて一定の収入がある場合

【関連記事】

確定申告を提出する義務のあるサラリーマンの条件とは

副業所得20万円以下でも確定申告が必要なケース

副業所得が20万円以下でも下記のケースでは確定申告をする必要があります。

副業所得20万円以下でも確定申告が必要なケース

- 医療費控除や住宅ローン控除などを受けるとき

- 確定申告で税金の還付を受けるとき

医療費控除や住宅ローン控除を受けるときには、個人で確定申告をする必要があります。これらの控除を適用することで税負担を抑えることができます。

また、副業が給与所得で源泉徴収の対象となっている場合、確定申告を行うことで、払い過ぎた税金の還付を受けられる可能性があります。

副業所得が20万円以下である場合、確定申告の義務はありません。

しかし、上記のように確定申告をすることで節税につながるケースもあるので、確認したうえで確定申告をするべきか検討しましょう。

出典:国税庁「確定申告が必要な方」

確定申告をしないと発生するペナルティ

副業による所得が年間20万円を超える場合、確定申告が必要です。申告を怠ると、以下のような複数のペナルティが科される可能性があります。

- 無申告加算税

- 延滞税

- 重加算税

それぞれのペナルティの詳細を解説します。

無申告加算税

確定申告を期限内に行わない場合、無申告加算税が課されることがあります。

無申告加算税は、申告期限後に自主的に申告した場合でも、申告しなかったことに対するペナルティとして課税されるものです。ペナルティが適用される条件は、申告期限を過ぎても申告がなされていない場合や、税務署からの指摘後に申告を行った場合です。

無申告加算税の課税割合は、以下の通りです。

| 申告税額 | 課税割合 |

|---|---|

| 50万円以下 | 15% |

| 50万円超300万円未満の部分 | 20% |

| 300万円超の部分 | 30% |

ただし、期限後申告であっても、以下の条件をすべて満たせば、無申告加算税が免除されます。

期限後申告でもペナルティが免除される条件

- 申告期限から1ヶ月以内に自主的に申告している

- 法定納期限までに期限後申告の納税額を納付している

- 過去5年間に無申告加算税や重加算税を課されたことがない

出典:国税庁「No.2024 確定申告を忘れたとき」

延滞税

延滞税は、期限内に税金を納付しなかった場合に発生するペナルティです。未納税額に対して課され、納付が遅れれば遅れるほどその額は増加します。

延滞税の利率は、申告期限から2ヶ月までは年率7.3%または特例基準割合(その時点の金融機関の短期貸出金利を基に算定される割合)のいずれか低い方が適用されます。

一方で、2ヶ月を超える場合には、年率14.6%または特例基準割合のいずれか低い方が適用されます。

延滞税は時間とともに増加し、最終的には大きな金額となることがあるため、税金の納付を遅らせないことが重要です。

副業所得がある場合、申告期限を守り、税金を期限内に納付することで、延滞税の負担を避けることができます。

出典:国税庁「No.9205 延滞税について」

重加算税

重加算税は、意図的に事実を隠蔽したり、虚偽の申告を行ったりした場合に適用される非常に重いペナルティです。

無申告や過少申告などの加算税よりも高額であり、所得税の場合は納付すべき税額の35%、特に悪質と認定されると40%まで引き上げられることもあります。

重加算税は、以下のような場合などに適用されます。

重加算税が適用される例

- 副業所得を意図的に隠した

- 実際には発生していない経費を意図的に計上して税額を過少申告した

副業の確定申告のやり方

副業を行っている場合、所得が一定額を超えると確定申告による所得の正確な申告や、適切な税金の納付が必要です。以下では、確定申告のやり方をステップごとに説明します。

1. 申告に必要な書類を準備する

まず、確定申告の作成や提出に必要な、以下の書類を準備します。

確定申告で準備する書類

- 副業の収入に関する書類:領収書、売上帳、契約書、給与明細など

- 経費の申告に必要な書類:経費に関連する領収書やレシート

- 給与所得に関する書類:本業の勤務先から受け取った源泉徴収票

そのほかにも、医療費控除や生命保険料控除、寄附金控除などの所得控除を申告する場合には、それぞれの証明書の準備が必要です。

2. 確定申告書の作成

次に、申告書の作成を行います。国税庁のウェブサイトにアクセスし、「確定申告書等作成コーナー」を利用するのが便利です。

このシステムでは、収入や経費、各種控除(医療費控除や生命保険料控除など)を入力すると、必要な申告書が自動的に作成されます。また、住民税の納付方法も選択できるため、一度にすべての手続きを完了できる点がメリットです。

また、確定申告書の作成に会計ソフトを利用すれば複式簿記での記帳ができ、必要な申告書をすぐに出力できます。

特に、複式簿記を採用している青色申告の場合、正確な帳簿作成が重要であるため、会計ソフトの利用がおすすめです。

3. 確定申告書の提出

確定申告書の提出方法には、オンライン提出(e-Tax)と税務署への持参、郵送があり、自身の都合に合わせて選択可能です。

オンラインでの申告はe-Taxを利用し、マイナンバーカードなどを用いて電子署名を行って提出が完了します。e-Taxでの申請ならば、時間や場所を問わず申告が可能であり、手続きの簡便化が可能です。

税務署に直接提出する際は、作成した申告書を印刷し、源泉徴収票などの添付書類を同封して所轄の税務署に持参します。

郵送での提出も可能ですが、通信日付印(消印)の日付が提出日となるため注意が必要です。

また、税務署の収受日付印がある控えを受け取るために、返信用封筒を封入しなければいけません。

4. 所得税の納税

申告書を提出した後は、所得税を納めます。納付方法には、以下の方法があります。

所得税の納付方法

- 納付書を使って金融機関やコンビニで支払う

- インターネットバンキングやクレジットカードを利用して支払う

- 口座振替による自動引き落とし(振替納税)

納付書を使う場合は銀行やコンビニ、税務署窓口で支払いますが、クレジットカード払いはできないため、現金を持参しましょう。

e-Taxを利用した場合には、インターネットバンキングやクレジットカードを利用しての支払いも可能です。

また、口座振替を希望する場合には、振替依頼書をe-Taxや税務署、依頼書に記載した金融機関のいずれかに提出する必要があります。

確定申告の申請期限や保管期間

確定申告の申請期間は、毎年2月16日から3月15日まで(15日が土日の場合、翌平日になります)です。

この期間内に申告書を提出しなければ、ペナルティが科される場合があります。納税期限も同様に3月15日であり、この日までに所得税を納付しなければなりません。

さらに、申告書や決算書、領収書などの書類は、長期間保管する必要があります。具体的には、申告書や収入・支出に関する帳簿や決算書類は7年間の保存が義務付けられています。

また、医療費の領収書や控除証明書などは、5年間保管する必要があります。これらの書類は税務調査の際に確認される可能性があるため、適切な保管が重要です。

出典:国税庁「記帳や帳簿等保存・青色申告」

副業に関する住民税の申告が必要なケース

住民税は、前年度の所得の金額に応じて課税されます。副業をしている場合は、本業と副業の所得を合計した金額に対して税額が決定します。

住民税は副業の所得金額にかかわらず、申告が必要です。副業の所得が20万円以上の場合、確定申告をすれば自動的に住民税も決まりますが、20万円以下で確定申告をしない場合は、住民税の申告をしなければなりません。

まとめ

副業所得が20万円を超える場合、確定申告が必要です。申告を怠ると無申告加算税、延滞税、重加算税などのペナルティを科される可能性があります。

さらに、副業所得が20万円以下であっても、医療費控除や住宅ローン控除を受ける場合は申告が必要です。

確定申告のやり方を理解し、期限までに確実に申告を終わらせましょう。

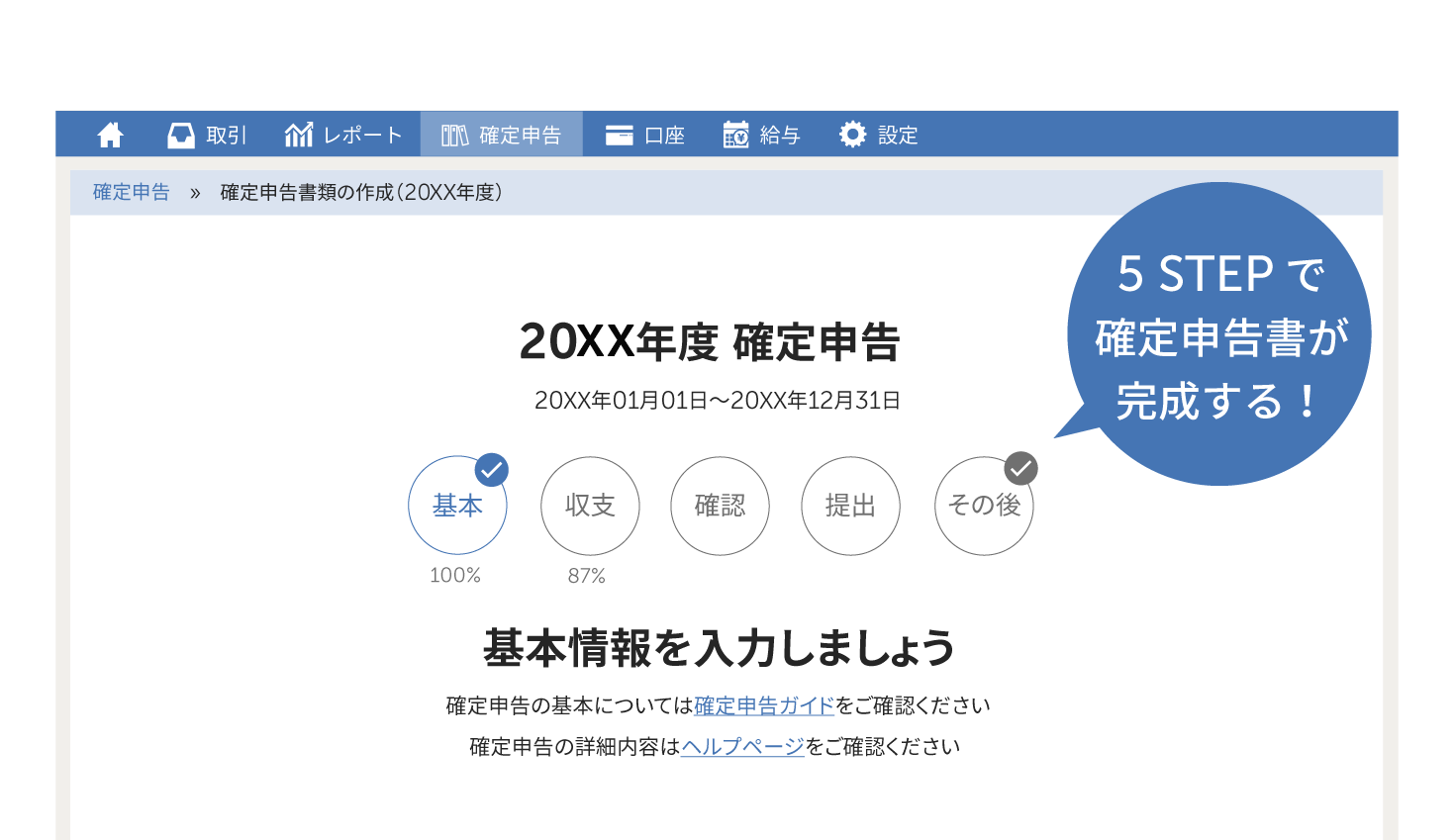

確定申告(青色申告)を簡単に終わらせる方法

青色申告はお得な節税対策です。お得なのはわかっていても、確定申告書の作成が大変なのでは?という方も多いです。

そこでおすすめなのが、確定申告ソフト freee会計の活用です。

1.銀行口座やクレジットカードは同期すれば自動入力!

確定申告ソフト freee会計は、銀行口座とクレジットカードを同期させることで、面倒な1年分の経費を自動入力することができます。日付や金額だけでなく、勘定科目を推測して自動で入力してくれるので大幅に手間が省けます。

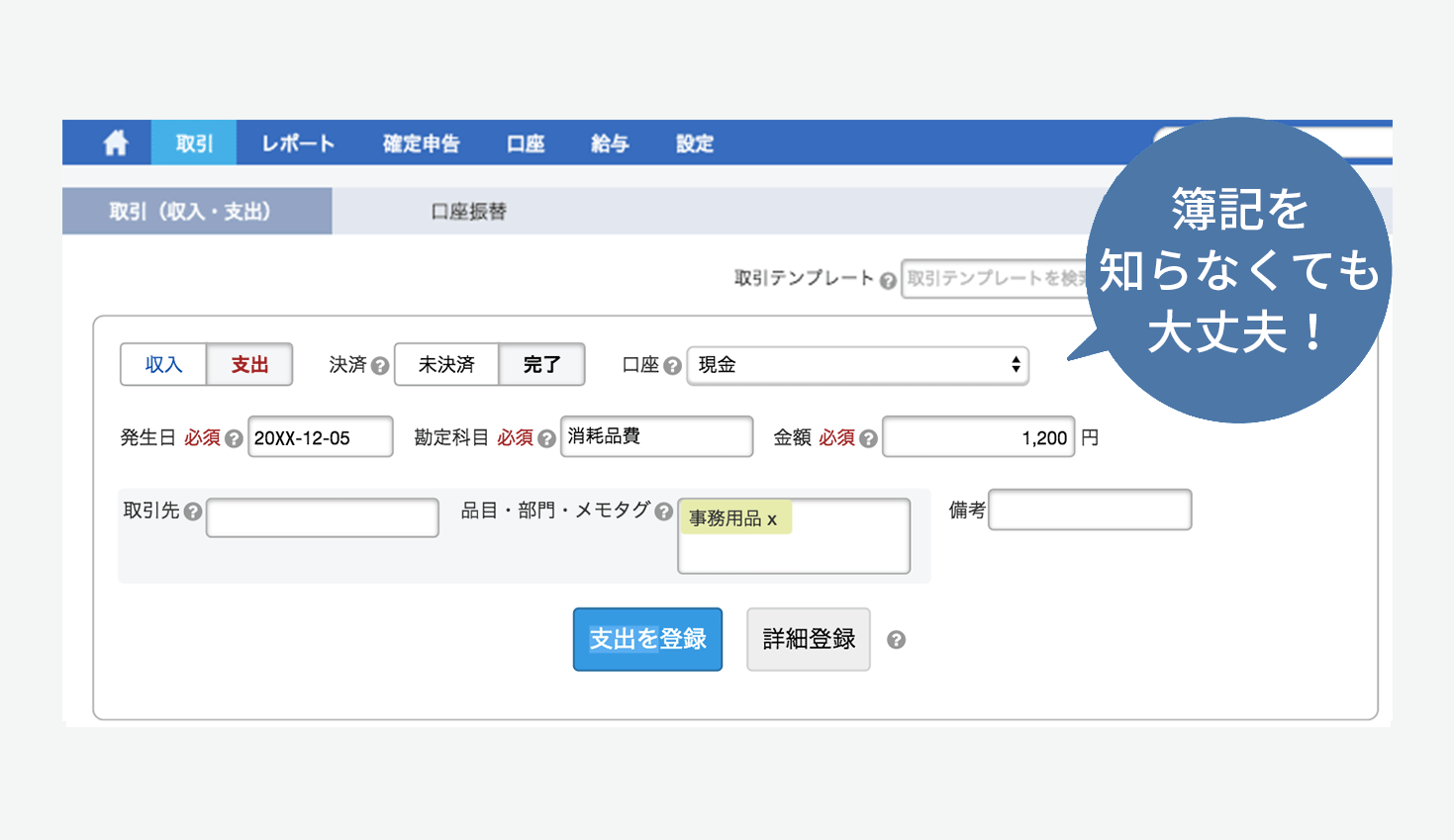

2.簿記を知らなくてもカンタンに入力できる!

確定申告ソフト freee会計なら、現金で支払ったとしても、いつ、どこで、何に使ったかを家計簿のように入力するだけ。自動的に複式簿記の形に変換してくれるので、簿記の勉強をしなくても迷わず入力することができます。

有料のスタータープラン(月額1,180円)、スタンダードプラン(月額2,380円)は

チャットで確定申告についての質問が可能。

さらに、オプションサービスに申し込むと電話で質問も可能です。

価格・プランについて確認したい方はこちら。最大30日間無料でお試しいただけます。

3.質問に答えるだけで税金は自動計算

保険やふるさと納税、住宅ローンがあれば税金が安くなります。確定申告ソフト freee会計は質問に答えるだけで、難しい税金を自動で計算してくれます。確定申告をするために本を買って税金の勉強をする必要はありません。

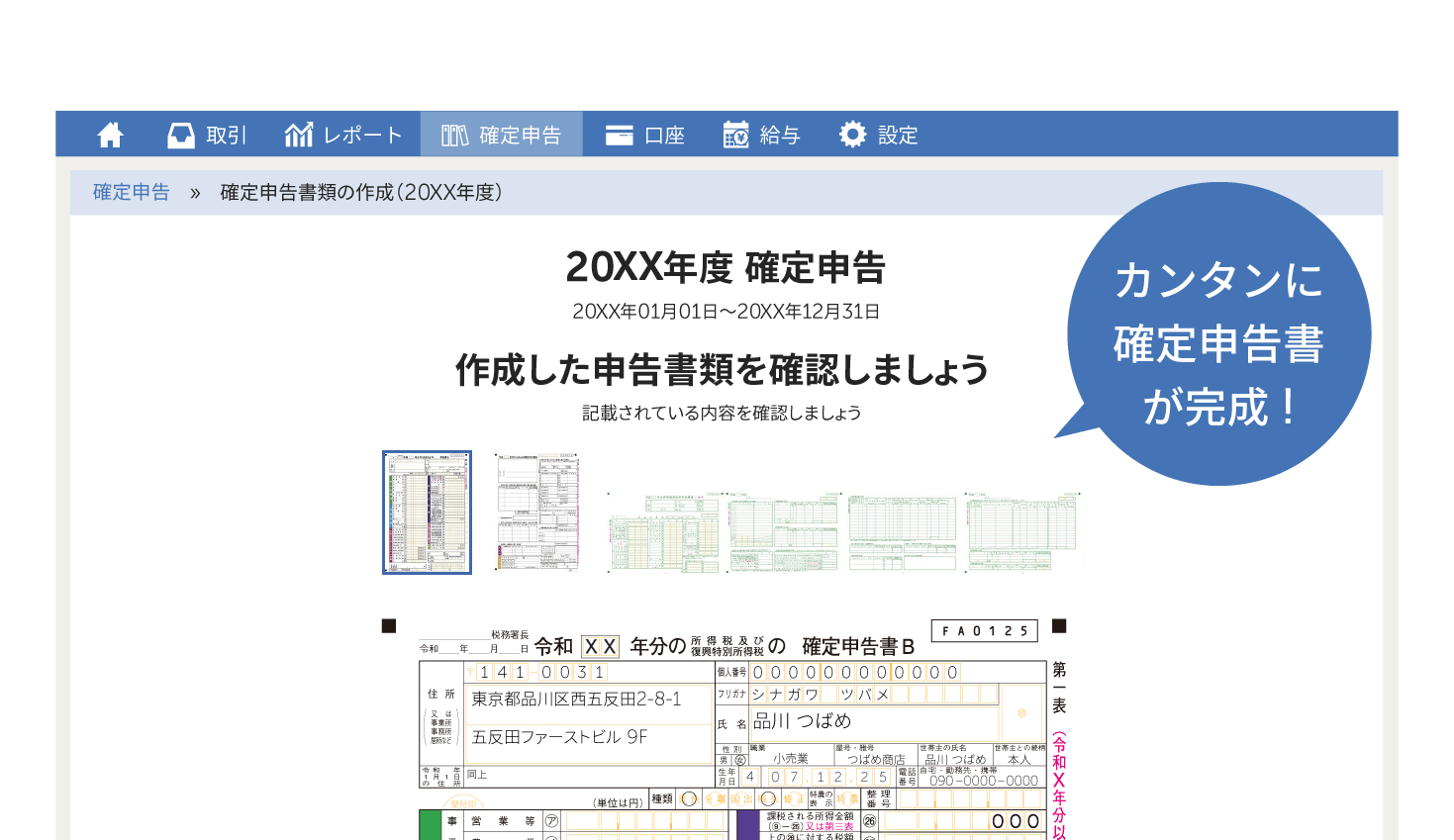

4.あとは確定申告書を税務署に提出するだけ

確定申告ソフト freee会計で確定申告書が自動作成されたら、郵送や電子申告で税務署に提出して納税すれば完了です。

マイナンバーカードとカードリーダーを用意しておけば、自宅にいながらにして提出できるので、税務署に行く必要がありません。

【関連記事】

【2022年版】e-Taxでネットで確定申告:PC・スマホでのやり方とメリットまとめ

まとめ

いかがでしょう?

確定申告ソフト freee会計は、手順通りに沿って質問に答えるだけで簡単に確定申告を完了することができます。

会計に関する知識がゼロの初心者の方から、「本当に簡単に終わった!」との声が多く寄せられています。

確定申告を行うためには、日頃から帳簿をつけたり、必要な書類を用意したりする必要があります。しかし、確定申告ソフトを活用すれば、「青色申告をしたかったのに、書類不備で手続きできなかった!」「何度も書き直しで大変だった」という思いをすることは少ないでしょう。

余裕を持って確定申告を迎えるためにも、ぜひ確定申告ソフト freee会計の活用をご検討ください。

【初めての向けにオススメ】そもそも確定申告とは?スマホ申告の活用など

税務署に行かずに確定申告を終わらせるなら、電子申告(e-Tax)がおすすめです。freee電子申告開始ナビ(無料)について詳しくみる

よくある質問

副業はいくらまでなら確定申告しなくていい?

副業の所得が年間20万円以下であれば、所得税の確定申告は不要です。ただし、この「20万円以下」という基準は給与所得以外の所得に適用されます。

しかし、住民税は課税対象となるため、別途市区町村での申告が必要な場合もあります。

副業の確定申告を詳しく知りたい方は「副業の確定申告が必要なケース」をご覧ください。

副業が20万円以下でも確定申告が必要なケースは?

副業の所得が20万円以下であっても、住民税の申告が必要になる場合があります。また、医療費控除や寄附金控除などの理由で所得税の確定申告を行う場合には、副業所得も併せて申告する必要があります。

確定申告が必要な場合を詳しく知りたい方は「副業所得20万円以下でも確定申告が必要なケース」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。