店舗や事務所、機材購入や売上増加に伴う仕入れなど、事業の拡大に伴い個人事業主が融資を必要とする場面は出てくるはずです。

そんな時に、個人事業主はどんな融資を利用すれば良いのでしょう。今回の記事では、個人事業主が受けられる融資の選択肢をご紹介します。

目次

個人事業主と融資制度① 日本政策金融公庫

まず最初にご紹介したいのが、日本政策金融公庫です。日本政策金融公庫は政府が100%出資をする金融機関で、個人事業主や中小企業を対象に様々な融資制度を提供しています。

政府系金融機関のため、金利が低めに設定されている点が最大の特徴です。借入期間も長く、返済期間は「5年以上」からの選択となります。長い期間借りられた方が1回あたりの返済額は少なくて済むため、借りる側からするとメリットがあると言えます。

さらに、融資の種類によっては担保や保証人が不要のケースもあります。

ただし、こういったメリットがある反面、返済能力を説明するために多くの資料を用意しなければなりません。融資審査は厳しく、自己資金もチェックされます。民間のビジネスローンのように申し込んですぐに融資スタートということもなく、ある程度の時間が必要な点にも注意が必要です。

事業計画をしっかりと立て、計画的に融資の申し込みを検討しましょう。

個人事業主と融資制度②信用金庫

信用金庫とは、その地域の人々が利用者・会員になってお互いに地域の繁栄を図る協同組織の金融機関です。営業地域は一定の地域に限定されており、利用者から預かった資金は地域の発展に生かされます。主な取引先は中小企業や個人事業主で、日本政策金融公庫に比べると金利が高く設定されていますが、借入先の有力な候補の一つになるでしょう。

融資の申し込みは銀行にも可能ですが、信用金庫の主な取引先は中小企業や個人のため、まずは信用金庫からの融資を検討してみましょう。

個人事業主と融資制度③銀行融資

個人事業主が融資制度を利用する際、選択肢としてまず思い浮かぶのが銀行融資かもしれません。銀行融資を受ける際は、普段から付き合いのある担当者を通じて申し込みをするか、銀行の融資窓口経由で相談をしましょう。

申し込み後は、融資審査のために決算書をはじめとした様々な資料を用意する必要があり、それらの書類をもとに「格付け」がされ、融資可能か、金利、融資額などが決定します。

地方自治体の融資、補助金や助成金の活用

その他、各地方自治体で融資制度が設けられているケースも多いため、「お住いの都道府県・市区町村名+融資」といった検索ワードで調べてみましょう。業種や用途ごとに様々な融資制度が提供されています。

また、融資と異なり返す必要のないのが補助金や助成金です。返済の必要がないため、その後の資金繰りが楽になるというメリットがありますが、補助金や助成金の目的に自分の業態がマッチしている必要があります。

クラウドファンディングの活用

融資とは少し逸れるかもしれませんが、クラウドファンディングも資金調達の方法としては有効です。例えば、新商品や新サービスを開発した際、市場でどれくらい受け入れられるのかわかりかねる時があります。その際、クラウドファンディングで事前に購入希望者を募り、必要資金を集めることでリスクを抑えて新商品・サービスを開発することができます。

クラウドファンディングにも様々な種類があり、社会貢献を目的としたプロジェクトが多く集まるものもあれば、Makuake(マクアケ)のように新商品やサービスへの賛同を募るものもあります。日本最初・日本最大のクラウドファンディングサービスReadyforも事業開始前のサービス・商品の需要調査(プレマーケティング)として活用可能です。

ビジネスカード(法人カード)の活用

機材購入や仕入れにクレジットカードが使える場合は、融資を申し込まずにカード決済して支払いを遅らせる方法もあります。個人事業主や経営者向けを対象としたクレジットカードはビジネスカードや法人カードと呼ばれ、事業経費の支払いに特化しています。

様々なカードブランドがビジネスカードを発行していますが、

- 年会費

- ポイント還元率

- カードブランド

- 付帯サービス

などを基準にカードを選びましょう。最近では、会計ソフトとカードのweb明細履歴の自動連携が可能になっていることも多く、カード決済をすると自動で取引履歴が会計ソフトに取り込まれます。資金繰りだけではなく、日々の経理の効率化にも役立つでしょう。

個人事業主は融資を受けられるのか?

個人事業主で融資を検討している方の中には、個人事業主の形態だと融資が受けづらく、法人成りした方が良いのではと悩むこともあるのではないでしょうか。

もちろん、個人事業主も銀行からの融資を受けることは可能です。しかし、銀行融資を申し込む前に、最低限クリアしておきたいことがあります。

開業届を提出していること

個人事業主の中には、開業届を出さずに事業をスタートしている方も少なくありません。開業届とは、新たに事業を開始したことを申告するための届出で、原則として事業の開始等の事実があった日から1ヶ月以内に提出する必要があります。

提出していなくても特に罰則はありませんが、借り入れを検討している方は融資の本申し込み前には提出することをお勧めします。

なお、無料で利用できる開業freeeを使えば、画面のステップに沿って情報を入力するだけで開業届を正確に作成できます。作成した届出をPDFでプリントアウトし、同じく開業freeeに指定された宛先に郵送するだけでOKですので、とても簡単です。

確定申告をしていること

きちんと利益を出し、納税しているかどうかも重要です。融資審査に申し込んだ際は、確定申告書類や決算書などをもとに融資可能かどうかが判断されます。黒字できちんと納税しており、かつ融資してもらった資金の用途や返済計画をきちんと示すことができれば、融資してもらえる可能性は高まるでしょう。

いざ資金が必要になった際、資金調達の可能性を広めるためにも普段から経理作業をきちんと行い、確定申告と納税を滞りなく進めましょう。

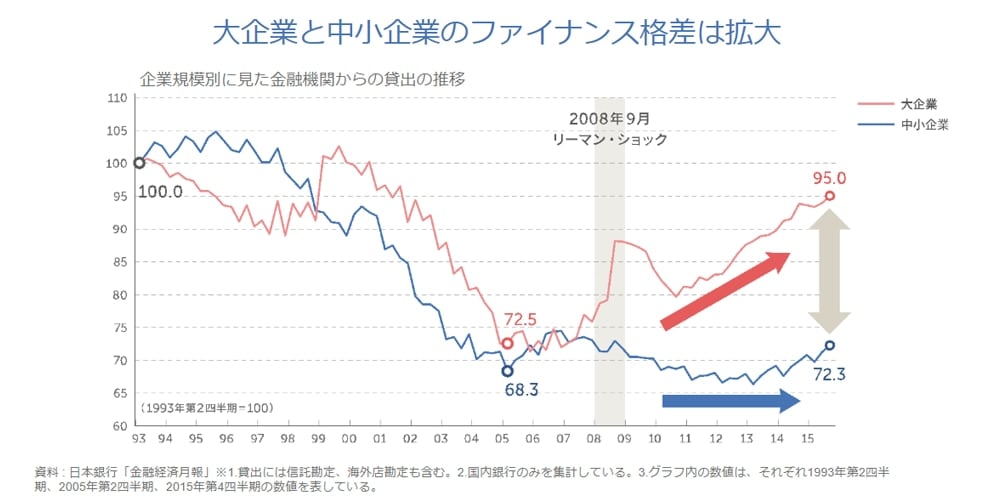

ちなみに、一般的に中小企業や個人事業主などのスモールビジネスは、大企業に比べて信用を得にくいという現実があります。2008年9月のリーマン・ショック以来は特に、大企業と中小企業のファイナンス格差は拡大する一方です。

いざ借り入れをしようとしても、大企業の取り扱いが多い銀行の場合、融資金額は比較的少額になりやすい中小企業の経営状況を適切に把握することが難しいケースもあります。

中小企業が事業の状況に合わせ、迅速に資金調達をするためにはどうすれば良いのでしょう。資金を調達したい方にお勧めしたいのが、freee会計が提供する資金繰り改善ナビです。

資金繰り・資金調達をサポート

この記事をご覧になっている方は、普段から資金繰りの状況についてチェックなさっているでしょうか。freee会計のユーザーアンケートによると、定期的に資金状況についてチェックしている方は約50%、確認の方法は預金残高通帳です。

キャッシュは企業存続の命綱です。キャッシュフローや今後の資金繰り予測などは会社経営の重要な要素の一つであり、資金調達は企業継続・繁栄の重要な手段です。ただし、資金繰りや資金調達は難しい、よくわからない。そう思っている方も多いのではないでしょうか。

そこで、freeeでは資金繰り・資金調達をスムーズにおこなうためのサービスを提供しています。

freee資金調達:複数の金融商品を簡単に比較・申込ができる

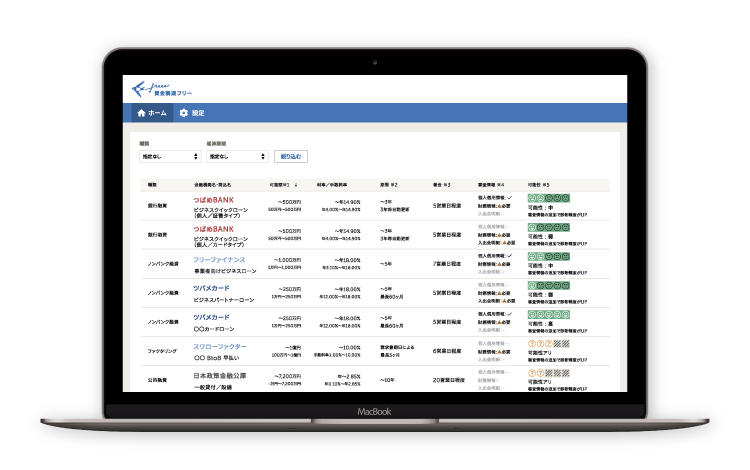

資金を調達したいが、なにが自社に適した調達手段なのか、借入できる商品なのかがわからないという経営者の大きな悩み。最終的には税理士の言う通りにするがこれで良かったのか?と不安がつきまといます。

freee資金調達では、いくつかの質問に答えれば複数の資金調達手段から、自社に最適な商品を比較できる形で紹介。サービスは即日利用が可能で、そのままオンラインで申し込みまでが可能になります。

事業用クレジットカード:freeeカード

資金調達、資金繰りの手段として最後にご紹介したいのが事業用クレジットカード(ビジネスカード)です。

「独立する前にクレジットカードを作っておくように」と勧められたことはありませんか?一般的に個人事業主やフリーランス、経営者などご自身で事業を運営するようになるとクレジットカードの審査に通りにくくなると言われています。

しかし、支払いを先送りする方法としてクレジットカードは有効な手段の一つです。freeeでは事業をお持ちの方に特化したクレジットカードを提供しています。ブランドはVISA、Master、American Expressといった主要国際ブランドを揃えた豊富なラインナップを揃えており、オンラインからすぐに申し込むことが可能です。

まとめ

事業を運営・拡大していく上で資金繰りに関する問題は避けて通れない道です。また、なかなか相談相手がいない話題でもあります。

資金調達freeeやfreee会計のデータを活用して、事業を効率的に運営していきましょう。