監修 前田 昂平(まえだ こうへい) 公認会計士・税理士

業務委託の報酬には、原則として消費税が発生します。ただし「原則」と記載したように、消費税の課税対象にならない場合もあります。業務委託で発生する消費税の取り扱いには業務の委託者・受託者の状況によってさまざまなケースがあり、業務の性質や成果物の納品方法によって判断が異なることもあるので注意が必要です。

本記事では、業務委託と消費税の関係について解説します。インボイス制度の影響、課税対象にならないケースなどについても押さえておきましょう。

目次

業務委託費は消費税の課税対象になるのか

業務委託費は、消費税の課税対象になります。そのため、業務委託費を支出する側(委託者)は、受託者に対し本来の対価に消費税分を加えた金額を支払わなければなりません。

消費税は、商品・製品の販売やサービス提供などの取引に対して、広く公平に課されるものです。外部への業務委託費も、課税対象と見なされます。

出典:国税庁「消費税のしくみ」

委託先が法人か個人事業主かで課税・非課税は変わる?

業務委託先(受託者)が法人でも個人事業主でも、原則として消費税は発生します。

なお「企業と個人事業主」だけでなく、「個人事業主と個人事業主」の取引であっても、消費税の課税対象となる点には注意が必要です。

業務委託費とは

業務委託費とは、業務委託契約にもとづいて、業務を外部の企業や個人に委託した際に発生する費用のことです。主な業務委託の事例には、次のものがあります。

業務委託費の一例

- アウトソーシングをする際の業務委託料

- 人材派遣会社を利用したときの人材派遣費や人材派遣料

- 弁護士や税理士などの専門家への支払報酬

- 外部顧問やコンサルタントに支払う料金

- 下請や加工を依頼したときの下請工賃や加工賃

- 委託先に報酬を振り込む際に発生する銀行手数料

このほかにも、さまざまなケースで業務委託費が発生する可能性があります。

業務委託の消費税はどちらが払う?

先述のように、消費税は委託者が受託者へ支払います。

たとえば業務の一部を300,000円でアウトソースする場合、実際に受託者に支払う金額は330,000円になります(源泉徴収がない場合)。

また税抜方式の場合、委託者の会計仕訳は次のようになります。

業務委託費にかかる消費税は何%?

業務委託費には、原則として10%の消費税がかかります(不課税取引を除く)。計算方法は以下のとおりです。

消費税額 = 報酬額 × 消費税率(10%)

請求書を発行する際に消費税額に端数が生じた場合は、「切り上げ」「切り捨て」「四捨五入」など、任意の方法を採用できます。

業務委託先がインボイス発行事業者である場合

業務委託は原則として課税取引ですが、受託者がインボイス発行事業者かどうかで対応が異なります。以下、具体的なポイントと消費税の仕入控除の仕組みについて解説します。

【関連記事】

2023年10月から始まったインボイス制度とは?図解でわかりやすく解説!

免税事業者と課税事業者の違い

消費税の納税義務を負う個人や法人を「課税事業者」といいます。これに対し、消費税の納付を免除されている個人や法人を「免税事業者」といいます。基準期間における課税売上高が1,000万円以下の事業者であれば、消費税の納税義務は課されません。

なお、免税事業者の要件を満たしていても、課税事業者を選択することは可能です。また、免税事業者である場合も、売上先に消費税を含めた金額の支払いを求めることができます。

受託者が個人事業主の場合

業務委託を受ける個人事業主が課税事業者である場合、報酬から消費税分が差し引かれる可能性があります。理由は、委託者が消費税の仕入税額控除を受けるための措置として必要だからです。

反対に、業務委託を受ける個人事業主が免税事業者なら、消費税の納税義務がないため報酬から差し引かれることはありません。

受託者が法人の場合

業務委託を受けるのが法人である場合は、原則として課税事業者となります。したがって、報酬から消費税分が差し引かれます。

ただし先に触れたように、一定の要件を満たせば法人でも免税事業者となることができます。

仕入税額控除とは

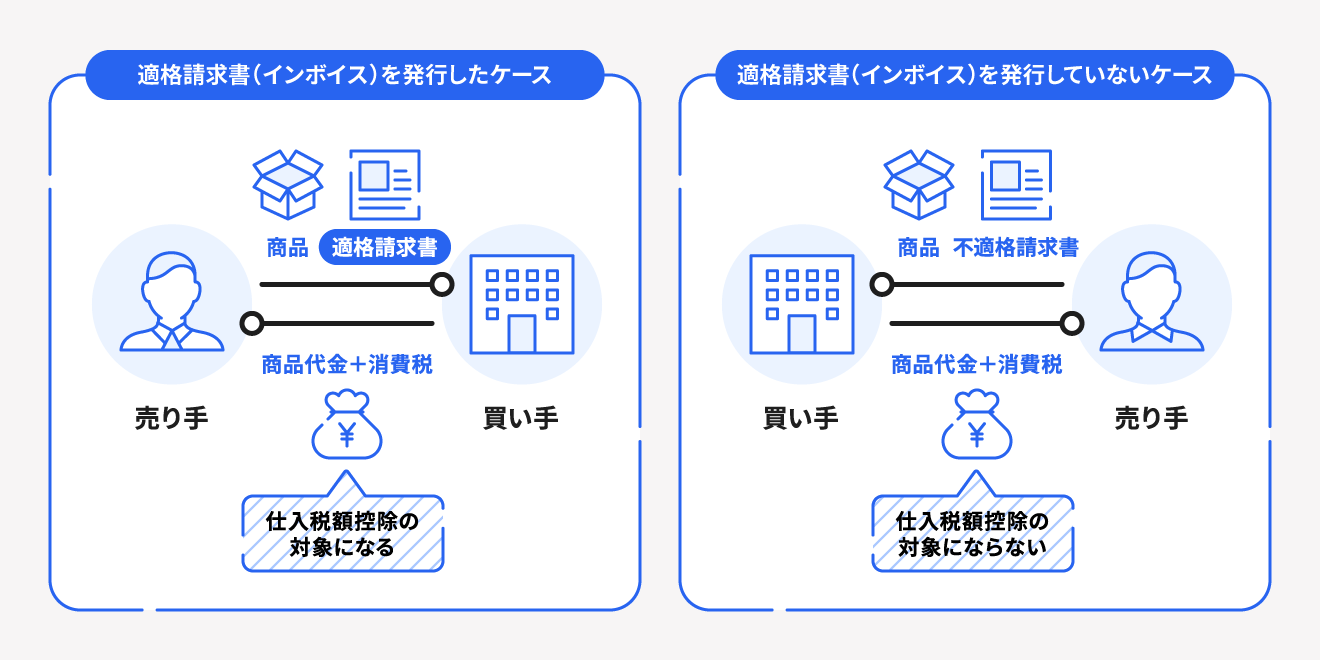

委託者は、業務委託費の支払い時に発生した消費税額を仕入税額控除することができます。

仕入税額控除とは、売上にかかる消費税から仕入にかかる消費税を差し引いて計算することにより、消費税の二重課税を解消できる仕組みです。差し引いた残額が、事業者の納税額となります。

業務委託の受託者が課税事業者である場合は問題はありませんが、免税事業者の場合は仕入税額控除の処理ができないこともあります。

インボイス制度の導入により、2023年10月以降、仕入税額控除を受けるためには、請求書などの記載内容や保存方法に関する一定の要件を満たすことが必要になりました。インボイス発行事業者である場合は、原則として適格請求書(インボイス)を発行してもらうことで、業務委託費の消費税分を仕入税額控除額に含めることができます。

業務委託で消費税の課税対象にならないケース

以下に該当する場合は、業務委託でも消費税が発生しません。

実態が「業務委託」ではなく「雇用」と見なされる場合

業務委託契約を結んで業務を発注したとしても、実態が「雇用」にあたるなら、受託者に雇用契約で定めるような労働者性が認められることがあります。雇用契約の場合、支払われるべきは「報酬」ではなく「給与・賃金」です。給与・賃金は雇用契約にもとづく労働の対価であり、そもそも事業取引の一環とは見なされないため不課税となります。

出典:国税庁「No.6157 課税の対象とならないもの(不課税)の具体例」

受託者の所在が海外である場合

消費税は国内で行われる取引に課される税金であり、国外で行われる取引は原則として対象外です。そのため、受託者の所在が海外である場合は業務委託費に消費税がかからない「不課税取引」と見なされることがあります。

国外取引にあたるかどうかの基準

ただし、国外取引にあたるかどうかの判定はケースによって異なります。

国税庁では、次のような原則を定めています。

- 資産の譲渡または貸付の場合は、一定の取引についての例外を除き、譲渡または貸付が行われるときに、その資産が所在していた場所が国内かどうかで判定

- 役務提供の場合、それが行われた場所が国内かどうかで判定

しかし、実際には、そもそも資産の譲渡にあたるのか役務提供にあたるかが判断できない取引も存在します。また、インターネットなどを介して行われる役務の提供(電気通信利用役務の提供)については、当該役務の提供を受ける者の住所などで国内取引かどうかを判定するという例外もあるため、判断が分かれるところといえるでしょう。

一例として、海外のシステムエンジニアにプログラム開発を委託する場合、開発と納品が資産の譲渡にあたるのか、あるいは役務の提供にあたるのかを明確に判断できないケースがあります。しかもこの場合は電気通信回線を介して行われる役務の提供にあたるため、委託者と受託者の所在や所在国の租税条約などの複合的判断が必要です。

出典:国税庁「No.6157 課税の対象とならないもの(不課税)の具体例」

業務委託の消費税に関する注意点

業務委託費にかかる消費税はケースによって取り扱いが異なるため、どういった処理が適切か確認する必要があります。業務委託費にかかる消費税の取り扱いに際して、特に重要な注意点を紹介します。

契約の際に消費税に関する内容は決めておく

業務を委託する際は、委託者と受託者の間で事前に消費税の取り扱いについて確認し、その取り扱いを業務委託契約書に明記しておきましょう。事前に合意形成しておくことで、トラブルを防ぎやすくなります。

報酬を取り決める際は、提示する金額が内税か外税かも注意すべきポイントです。

免税事業者に対して消費税分の報酬減額を求めない

「免税事業者と課税事業者の違い」で説明しましたが、免税事業者も売上先に消費税を含めた金額の支払いを求めることができます。

国内事業者であれば基本的に消費税を前提とした支払いスキームを設けているため、免税事業者からの求めがなくても消費税額を含めた金額が支払われる体制となっていることが多いでしょう。そのため、消費税額分を減額する場合は委託者が意図して行うことになります。

委託先の判断で、受託者が免税事業者だから消費税分を差し引いて支払うのは適切ではありません。また、免税事業者に対して消費税分を差し引いた額で払ってよいか交渉するのも、下請法が定める禁止事項や独占禁止法違反にあたります。

【関連記事】

下請法とは?インボイス制度導入で下請法・独占禁止法に違反しないためのポイントについて解説

まとめ

業務委託には、社内の業務負担を軽減できる、専門家の知見を取り入れられるといったメリットが期待できます。しかし一方で、消費税などの取り扱いが複雑で、適切な処理か否かを判断しにくいこともあります。

適切な処理がなされないと下請法などに違反する恐れもあるため、慎重に対応する必要があるでしょう。委託者・受託者の双方が納得して取り引きできるよう、契約前から確認を行うことが重要です。

フリーランス・業務委託先への発注を効率化する方法

フリーランスや業務委託先との取引が多い企業にとって、手間がかかるのが発注業務です。

一口に発注業務といっても、契約や発注、請求など対応すべき作業は多岐にわたり、管理が行き届かないケースがあります。たとえば、法令にもとづく適切な発注ができていなかったり、請求書の提出期日が守られなかったり、請求書の不備で差し戻しが発生したりなどの課題が挙げられるでしょう。

このような課題を抱えている発注担当者におすすめしたいのが、業務委託管理システム「freee業務委託管理」です。

freee業務委託管理を活用すると、フリーランスや業務委託先への発注に関する手続きや取引情報のすべてを一元管理できるようになります。契約締結から発注、業務期間のやり取り、納品、検収、請求、支払いまで、一連の対応をクラウド上で完結できるため、管理コスト削減や業務効率化、取引に関するトラブルのリスク低減などのメリットをもたらします。

また、フリーランスや業務委託先との過去の取引履歴や現在の取引状況の管理も可能です。発注実績や評価を社内共有しやすく、業務委託の活用による従業員のパフォーマンス向上が期待できます。

freee業務委託管理の主な活用メリットは以下のとおりです。

発注に関わる手続きや取引情報を一元管理

クラウド上で契約完了

初めて取引を行うフリーランスや業務委託先と契約を締結する際、freee業務委託管理を使えば、クラウド上でのスムーズなやり取りが可能です。

契約書はそのままクラウド上に保管されるため、契約情報をもとに発注内容を確認したり、契約更新時のアラート通知を受け取ったりすることもできます。

発注対応や業務進捗を可視化

発注書の作成・送付は、フォーマットに業務内容や報酬、納期などを入力するだけで完了します。

また、発注業務をメールや口頭でのやり取りで行っていると、管理上の手間がかかるのはもちろん、発注内容や業務進捗などを把握しづらいこともあるでしょう。freee業務委託管理は発注内容が可視化され、プロジェクトの業務進捗や残予算をリアルタイムに把握するうえでも役立ちます。

正確な請求管理を実現

発注業務でもっとも忘れてはならないのが、請求管理です。報酬の支払い漏れや遅延は企業の信用に関わるため、情報の一元管理によって正しく効率的に行う必要があります。freee業務委託管理ならフリーランスや業務委託先が請求書を発行する際も、ワンクリックで発注書に連動した請求書を作成可能。請求書の回収状況が一覧で確認できるほか、請求処理に関する上長や経理担当者の承認作業もクラウド上で行えます。

支払明細書の発行も可能

確定申告の際に必要な支払明細書(支払調書)も、フリーランスや業務委託先ごとに発行できます。発行した支払明細書(支払調書)はPDFでダウンロードしたり、メールで送付したりすることも可能です。

法令への対策が万全

近年、発注側の企業がフリーランスや業務委託先に対して優越的地位を濫用するリスクを防ぐため、下請法やフリーランス保護新法(2024年11月1日施行予定)にもとづく適切な発注対応が求められています。また、インボイス制度や電子帳簿保存法の要件を満たす書類の発行・保存も不可欠です。

こうした法令に反する対応を意図せず行ってしまった場合も、発注側の企業に罰則が科される可能性があるため、取引の安全性を確保する必要があります。freee業務委託管理なら既存の法令はもちろん、法改正や新たな法令の施行にも自動で対応しているため、安心して取引を行うことができます。

カスタマイズ開発やツール連携で運用しやすく

業務委託管理システムを導入する際は、発注業務の担当者が使いやすい環境を整えることも欠かせません。freee業務委託管理は、ご希望に応じて、オンプレミスとの連携や新たな機能の開発などのカスタマイズも可能です。また、LINE・Slack・Chatwork・freee・CloudSign・Salesforceなど、各種ツールとの連携もできます。

より詳しくサービスについて知りたい方は、無料ダウンロード資料「1分で分かるfreee業務委託管理」をぜひご覧ください。

よくある質問

業務委託の報酬に消費税はかかる?

消費税は国内の取引に対し広く公平に課されるものであり、原則として業務委託の報酬(業務委託費)は消費税の課税対象になります。業務委託費を支出する側は、本来の対価に消費税分を加算した金額を支払わなければなりません。

詳しくは記事内の「業務委託費は消費税の課税対象になるのか」をご覧ください。

業務委託の消費税は誰が払う?

業務委託費にかかる消費税は、業務委託費を支出する委託者が、本来の対価の額に消費税を加算した金額を上乗せした形で受託者へ支払います。受託者が消費税を納付するかどうかは、課税事業者か免税事業者かで異なります。

詳しくは記事内の「業務委託の消費税はどちらが払う?」をご覧ください。

監修 前田 昂平(まえだ こうへい)

2013年公認会計士試験合格後、新日本有限責任監査法人に入所し、法定監査やIPO支援業務に従事。2018年より会計事務所で法人・個人への税務顧問業務に従事。2020年9月より非営利法人専門の監査法人で公益法人・一般法人の会計監査、コンサルティング業務に従事。2022年9月に独立開業し現在に至る。