事業用のクレジットカードをお持ちでしょうか?個人事業主や経営者であれば、いざという時のために事業用のクレジットカードを持っておいて損はありません。資金繰りにも活用できますし、日々の経理も効率化することができます。

この記事では、事業用クレジットカードを賢く活用するポイントについてご紹介していきます。

目次

事業用クレジットカードとは

クレジットカードには、個人用と事業用の2種類があり、事業用クレジットカードは法人カード、ビジネスカード、コーポレートカードとも呼ばれます(最後のコーポレートカードは、大企業向けのクレジットカードです)。

事業経費の支払いに使用することを目的としており、利用することでポイントやマイルがたまったり、事業に役立つ特典が付帯します。

事業用クレジットカードのメリット

「個人用のクレジットカードがあれば、事業用のクレジットカードは不要では?」と思う方もいるかもしれませんが、事業用クレジットカードには事業主にとって多くのメリットがあります。一つ一つ見ていきましょう。

事業用クレジットカードのメリット①経理の効率化

経費の支払いを事業用カードにまとめることで経理を効率化できます。

事業を運営していく上で、支払いの整理や経費の管理はとても煩雑な作業ですが、事業用のクレジットカードを作れば、決済した時点でプライベートと事業の出費を明確に分けることができます。カード決済した経費を明細で一元管理できる点もわかりやすいと言えるでしょう。

最近では、会計ソフトとクレジットカードの口座を連携することができます。たとえば、会計ソフトのfreeeでは、過去の取引から勘定科目を自動で推測したり、事前にルールを設定することで自動で勘定科目が入力されます。クレジットカードの口座を連携するだけで、ほぼ経理作業を完結できます。

事業用クレジットカードのメリット②カード独自の特典

事業用カードには、ビジネスに役立つ様々な特典があります。たとえば、会計ソフトのfreeeがクレジットカード会社と提携・発行するfreeeカードでは、オフィス関連商品の割引や、コワーキングスペースの割引利用、税理士・会計士への相談1回無料などのサービスを提供しています。

事業用カードごとに特色がありますので、気になるカードのサービスを調べてみてもいいでしょう。以下に、一般的なクレジットカードに付帯するサービスをご紹介します。

空港ラウンジの利用

ゴールドカードやプラチナカード以上の事業用クレジットカードには、空港ラウンジの利用サービスが付帯することが多いです。出張や旅行などで飛行機を使う機会が多い方には嬉しいサービスです。

旅行保険サービス

出張する機会が多い場合は、旅行保険が付帯する事業用クレジットカードを選ぶと良いでしょう。その際、「最高●千万円の保険が付帯」と謳っていても死亡保険や重大な怪我・事故に限定されているケースもあるので、よく確認する必要があります。遅延保障や損害賠償保障など、実際に遭遇する可能性のあるトラブルを想定した保険が付帯していると役立ちます。

コンシェルジュサービス

ゴールドカードやプラチナカードの中には、コンシェルジュサービスが付帯するカードもあります。何か困ったことがあるときに対応してくれるラグジュアリーなサービスです。

コンシェルジュサービスが付帯するのは、年会費が数万円するカードや国際的にも認められたカードブランドです。こういったカードを持つことが一種のステイタスにもなります。

利用額に応じてポイント・マイルが貯まる

事業用クレジットカードの多くは、利用額に応じてポイントやマイルがたまります。出来るだけポイント還元率の高いカードが良いですが、これまで紹介してきた付帯サービスや、限度額なども鑑みた上で選びましょう。一般的に、ポイント還元率1%以上(100円につき1ポイント)のカードがお得と言われています。

年会費を経費計上できる

個人用クレジットカードの年会費は経費計上できませんが、ビジネスカードの年会費は経費として計上できます。年会費が高いカードを持っている場合は、忘れずに経費計上して節税しましょう。

事業用クレジットカードのメリット③資金繰り改善

事業用クレジットカードは資金繰りにも活用することができます。資金繰りには、「資金を借りる」「資産を現金化する」という2つの方法の他に、「支払いを遅らせる」方法があります。金額が大きめの支出がある際、事業用クレジットカードを活用することで、支払いを1〜2ヶ月後にすることができます。

銀行融資やビジネスローン、ファクタリングなどの資金繰りを利用すると、利息や手数料が発生しますが、クレジットカードの場合は手数料がかからない上にポイントや特典までつく点が特徴です。

特に創業期には、パソコン購入やホームページのサーバー代、ドメイン取得、仕入、広告、お土産代、交際費などさまざまな支出があります。事業用クレジットカードを活用する余地は大いにあると言っていいでしょう。なお、事業用クレジットカードによっては創業期は審査に通りにくいものもありますが、前述したfreeeカードは個人事業主やフリーランス、中小企業のオーナーなどを対象にしているため、創業期でも申し込み可能です。

事業用クレジットカードのデメリット・注意点

このように多くのメリットがある事業用クレジットカードですが、デメリットや注意しなければいけない点もあります。

事業用クレジットカードの注意点① 審査が厳しい

一般的に、独立するとプライベート・事業用問わずクレジットカードの審査に通りにくくなります。特に、プライベート用のクレジットカードは、自分の会社が十分な利益を出していたとしても審査に落ちたという話をよく聞きます。

事業用クレジットカードに関しても、創業期は審査に通りにくかったり、黒字が続いていないと作れないという審査が厳しいカードもあります。心配な方は、freeeカードのように小規模事業者を対象としたクレジットカードを選ぶと良いでしょう。決算書がなくても代表者の本人確認資料だけで申し込みでき、入会可能か事前に診断をすることも可能です。

事業用クレジットカードの注意点② 管理を徹底する必要がある

事業用クレジットカードは便利ですが、管理面で注意が必要なこともあります。例えば、月額引き落としのサービスを登録して時間が経ち、サービスを使っていないのに代金が引き落とされたままになってしまうこともあります。

事業用カードで、いつ・なんの決済があったのかを把握し、不要なものは契約を解除することが大切です。

事業用クレジットカードは社員カードも発行することができますが、社員数が増えると管理面も大変になります。部門ごとに社員カードを割り当てたり、用途によって使用するカードを切り替えるなどの工夫をすると良いでしょう。用途や利用の制限だけではなく、カード利用の一定のルールを作成する必要もあります。

事業運営には法人カードの活用は必須

経理の効率化、ポイントや特典の活用、資金繰りなど、事業用クレジットカードには多くのメリットがあり、経営者であれば1枚は持っておきたいところです。

しかし、「起業・開業するとクレジットカードの審査に通りにくくなるのでは?」と不安に思う方や申し込みをためらう方も少なくありません。

そこでfreeeでは、事業を運営されている方に特化したビジネス用のクレジットカードを提供しています。忙しい方でも、オンラインで申し込みが可能です。

freeeが提供する法人カードのそれぞれのブランドごとに特徴や特典についてご紹介します。

freeeカードUnlimited

法人カードなら「freeeカード Unlimited」がおすすめです!

年会費・発行手数料はもちろん、外貨決済手数料も無料なので(*1)、お得に利用できます。

また、利用額に応じたポイント還元で、日々のお支払いのコストを抑えることが可能です!

さらにカード利用を通じて、経理業務を効率化する機能が充実している点も選ばれるポイントです。

(*1)一般的な法人カードは外貨決済手数料が2〜3%程度発生

経理業務を効率化する法人カード

- 利用明細の即時反映

月初に全ての明細が揃うので、スムーズに決算業務を進めることができます。 - 領収書を明細に自動添付

提出された領収書が明細に自動で紐づくので、照合作業を削減できます。 - 目的に応じたカード発行(何枚でも無料)

従業員ごとにカードを発行することで、立て替え精算を減らします。

freee Mastercard

freee Mastercardは、ライフカード株式会社が発行する事業用クレジットカードです。freee Mastercardの一般カードは年会費は永年無料、freee Mastercard ゴールドカードの年会費は2,200円(税込)で、初年度は無料です。

利用限度額が10〜500万円までの「ライト」ならば、決算書を用意せずに代表者の本人確認資料のみでWebから申し込みができます。加えて、最短3営業日で発行可能な点も魅力のひとつです。

また、freee会計の2,000円分ディスカウントクーポンや税理士・会計士などへの無料相談特典が付帯します。

個人事業主におすすめの事業用カード

freee Mastercard ライトならば

- 年会費無料:年会費が永年無料でETCカードも利用可能です

- すぐ使える:申し込みはWebで完結し、最短3営業日で発行できます

- 会計ソフトと同期:freee会計にカード明細を同期できます

申し込みはどちらもWebで完結でき、最短4営業日で発行可能です。

利用限度額は10〜500万円、freee会計の2,000円分ディスカウントクーポンや税理士・会計士などへの無料相談特典が付帯します。

さらに、ゴールドカードには海外・国内旅行保険や国内空港ラウンジの無料利用サービスも付帯しており、ポイント還元率は0.5%(*3)です。

(*3)1,000円につき1ポイントが貯まり、1,000ポイントでJCBギフト券5,000円分と交換可能です。

申し込み前に入会可能か診断することができるので、気になる方はご確認ください。

資金繰り・資金調達をサポート

この記事をご覧になっている方は、普段から資金繰りの状況についてチェックなさっているでしょうか。freee会計のユーザーアンケートによると、定期的に資金状況についてチェックしている方は約50%、確認の方法は預金残高通帳です。

キャッシュは企業存続の命綱です。キャッシュフローや今後の資金繰り予測などは会社経営の重要な要素の一つであり、資金調達は企業継続・繁栄の重要な手段です。

ただし、資金繰りや資金調達は難しい、よくわからない。そう思っている方も多いのではないでしょうか。

そこで、freeeでは資金繰り・資金調達をスムーズにおこなうためのサービスを提供しています。

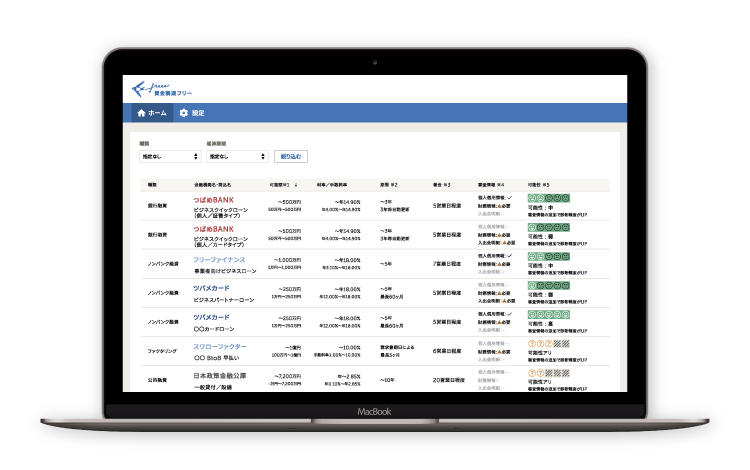

freee資金調達:複数の金融商品を簡単に比較・申込ができる

資金を調達したいが、なにが自社に適した調達手段なのか、借入できる商品なのかがわからないという経営者の大きな悩み。最終的には税理士の言う通りにするがこれで良かったのか?と不安がつきまといます。

freee資金調達では、いくつかの質問に答えれば複数の資金調達手段から、自社に最適な商品を比較できる形で紹介。サービスは即日利用が可能で、そのままオンラインで申し込みまでが可能になります。

まとめ

事業を運営・拡大していく上で資金繰りに関する問題は避けて通れない道です。また、なかなか相談相手がいない話題でもあります。freee資金調達やfreee会計のデータを活用して、事業を効率的に運営していきましょう。