青色申告を行っている個人事業主が受け取った報酬が源泉徴収されている場合は、入金時に天引きされた源泉徴収税額を事業主貸や仮払税金などの勘定項目で記帳しなければなりません。源泉徴収されるケースと日々の記帳方法について解説します。

2025年提出(令和6年分)の確定申告アップデート情報

所得税の確定申告期間:2025年2月17日(月)〜2025年3月17日(月)

消費税の確定申告期間:2025年1月1日(水)〜2025年3月31日(月)

※ 贈与税の申告・納税期間:2025年2月3日(月)〜2025年3月17日(月)

<2025年(令和6年分)の確定申告のポイント>

- マイナンバーカードをスマホで読み取らなくても、スマホ用電子証明書の利用で申告書の作成・e-Tax送信が可能になります。

- マイナポータルと連携すると、所得税確定申告の手続において、マイナポータル経由で控除証明書等のデータを一括で取得し、確定申告書の該当項目へ自動入力できます。

詳しくは国税庁ホームページ「令和6年分 確定申告特集」をご参照ください。

青色申告が超ラクちんに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!銀行口座やクレジットカード連携で入力作業を自動化し、確定申告にかかる時間や手間を大幅に削減します。freee会計で自分でできる確定申告を!

\勘定科目はAIで推測し仕訳登録!/

freee会計は、AIによる勘定科目推測で経理業務をサポート!

知識のない方でも、仕訳をサポートします。

個人事業の収入も源泉徴収されるケースがある

青色申告を行っている個人事業者の場合、仕事の内容によっては報酬受取時に源泉徴収額が差し引かれた金額が入金されることもあるでしょう。その場合は、確定申告時に支払うべき所得税額から、源泉徴収額を差し引いて差額を支払うことになります。

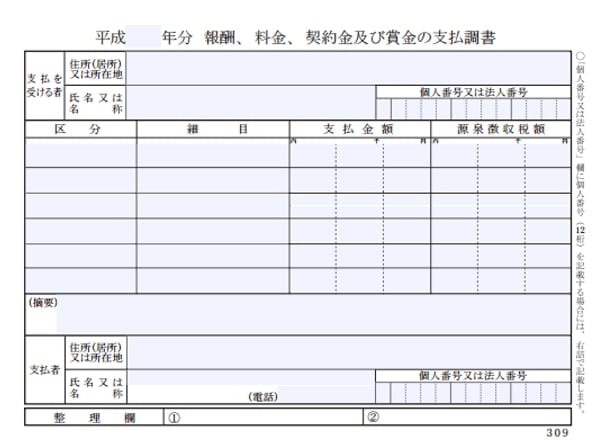

報酬について源泉徴収が行われている場合、原則として事業年翌年の1月末までに支払調書が作成されます。支払調書は、正式名称を「報酬、料金、契約金及び賞金の支払調書」といい、報酬額と支払済の税金が記載されている、会社員時代の源泉徴収票のようなものです。

支払調書の見方

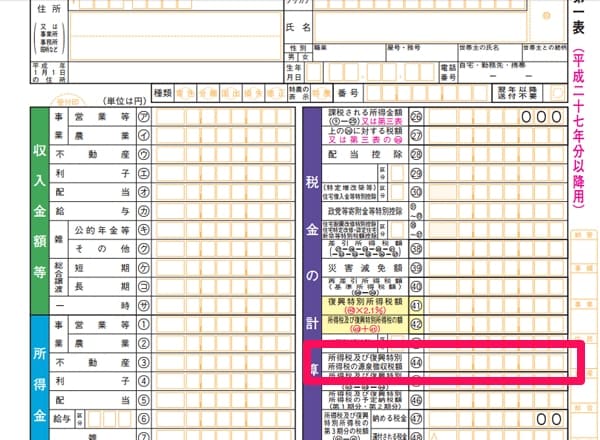

支払調書で、その取引先から1年間に支払われた報酬と、源泉徴収税額が確認できます。源泉所得税の金額は、報酬の税込金額に対して計算されるのが原則ですが、報酬と消費税額が明確に区分されている場合は、報酬のみを対象とすることもできます。税率は平成25年から49年までは、復興特別消費税と合わせて10.21%です。確定申告を行う際には、この源泉徴収済金額の合計を、確定申告の申告書Bの44番「所得税及び復興特別消費税の源泉徴収税額」に記入します。給与所得者では年末調整にて払い過ぎもしくは不足分の金額調整を会社が行っていましたが、個人事業者では確定申告でこの作業を行っているのです。

支払調書は必ずもらえるものではない

しかし、支払調書は源泉徴収票と異なり、支払元が税務署へ提出が必要なもので、源泉徴収されている個人について支払者に送付の義務はありません。また、個人が青色申告を行う際にも、添付は義務付けられていないのです。

実務的には、確定申告時期を前に、支払調書を送付してくれる取引先も多いのですが、基本的には請求書と入金額の差額を記録しておくなど、支払調書がなくても支払った税金がわかるよう、日々の記帳を正確に行っておくことが大切です。

源泉徴収された場合の報酬発生時および入金時の記帳方法

青色申告の場合の複式帳簿において、報酬が源泉徴収された場合の記帳方法についてみていきましょう。請求書の発行は売上高で行い、入金と同時に源泉所得税を支払っているというイメージです。

仕訳の実例

・報酬の発生と入金が同一の日の場合

10月31日に100,000円の売上が同日に源泉徴収後、現金で支払われた場合では、以下のような仕訳となります。

報酬が入金となる際に、源泉徴収額を支払っていることになりますので、事業主貸、もしくは仮払税金等の科目で仕訳します。事業主貸を使う場合には、補助科目を作成しておくと確定申告時の集計でわかりやすくなります。

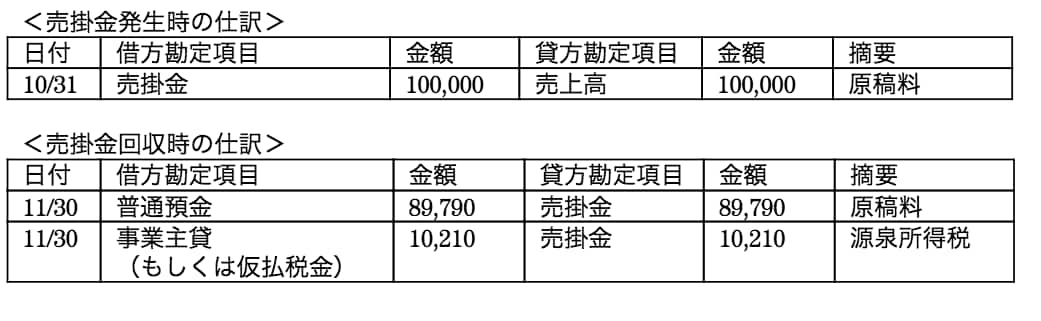

・報酬の発生日と入金日が別の場合

振込等で報酬を受け取る場合は、ほとんどが報酬の発生日と入金日が別日となるでしょう。10月31日に100,000円の売上が発生し、11月30日に源泉徴収後銀行口座に振り込まれた場合には、発生主義で記帳すると2回の仕訳が発生します。源泉徴収分は、売上の発生日に源泉徴収分を書きます。

源泉徴収される報酬の種類は決められている

報酬に対して源泉徴収が行われるかどうかは、その報酬の内容によって決められています。

源泉徴収の対象となる報酬の種類

源泉徴収の対象となる報酬の種類の主なものは以下の通りです。対象以外の報酬に対して源泉徴収が行われることはありません。

1.弁護士、税理士報酬

2.司法書士、土地家屋調査士、海事代理士報酬

3.外交員、集金人、電力量計の検診人報酬

4.原稿料、講演料

5.プロスポーツ選手等の報酬

6.芸能人の出演料や芸能プロダクション等に対する報酬

7.プロボクサーへの報酬

8.ホステスやコンパニオンへの報酬

9.契約金、広告宣伝用の賞金、競馬の賞金

源泉徴収金額の計算方法

源泉徴収金額は、一度に支払われる報酬が100万円以下の場合、所得税10%+復興特別所得税0.21%、100万円超の場合は100万円を超える部分×20.42%+102,400円となります。一部報酬の種類によっては、控除額が設定されているものもあります。

平成28年版 源泉徴収のしかた|国税庁 https://www.nta.go.jp/publication/pamph/gensen/shikata2018/pdf/09.pdf

また、源泉徴収の対象とされている報酬の場合でも、支払い側が源泉徴収義務がない場合は徴収は行われません。家事使用人のみに給与を支払っている場合や、給与支払を行っていない個人が弁護士や税理士に報酬を支払う場合などがこれにあてはまります。請求書のフォーマットが指定されていない個人の取引先に対して請求書を発行する場合には、支払者が源泉徴収義務者かどうかを確認しておくとスムーズでしょう。

No.2502 源泉徴収義務者とは

https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2502.htm

青色申告が超ラクちんに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!銀行口座やクレジットカード連携で入力作業を自動化し、確定申告にかかる時間や手間を大幅に削減します。freee会計で自分でできる確定申告を!

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

まとめ

源泉徴収時の報酬の記帳は一見ややこしそうに感じられますが、徴収分は先に支払っているため事業主貸と覚えておけば簡単です。報酬受取時にきちんと仕訳を行っておけば、支払調書が送られてこない場合でも、問題なく確定申告ができます。