監修 安田亮 安田亮公認会計士・税理士事務所

家族に支払う給与が青色申告の専従者給与の要件を満たせば、経費にできて節税につながります。本記事では、青色事業専従者給与の要件や届出書の書き方、源泉徴収・年末調整の要否を解説します。

青色事業専従者給与は、青色申告で確定申告する人が知っておくべき制度のひとつです。専従者給与の要件や必要な手続きは何か、給与額はどのように決めるべきなのか、青色事業専従者給与のポイントを確認しておきましょう。

2025年提出(令和6年分)の確定申告アップデート情報

所得税の確定申告期間:2025年2月17日(月)〜2025年3月17日(月)

消費税の確定申告期間:2025年1月1日(水)〜2025年3月31日(月)

※ 贈与税の申告・納税期間:2025年2月3日(月)〜2025年3月17日(月)

<2025年(令和6年分)の確定申告のポイント>

- マイナンバーカードをスマホで読み取らなくても、スマホ用電子証明書の利用で申告書の作成・e-Tax送信が可能になります。

- マイナポータルと連携すると、所得税確定申告の手続において、マイナポータル経由で控除証明書等のデータを一括で取得し、確定申告書の該当項目へ自動入力できます。

詳しくは国税庁ホームページ「令和6年分 確定申告特集」をご参照ください。

freee開業で税務署に行かずに開業届をカンタン作成!

freee開業は開業に必要な書類を無料でかんたんに作れるサービスです。必要な項目を埋めるだけなので最短5分で正確な書類が完成します。マイナンバーカードがあればスマホからでも提出が可能!作成から提出までの工数を大幅に削減できます。

目次

- 青色申告の専従者給与とは家族に支払う給与を経費にできる制度

- 白色申告の事業専従者控除との違い

- 青色事業専従者給与として認められるための条件

- 事業者と専従者の続柄

- 専従者の年齢

- 事業に従事した期間

- 給与額

- 青色事業専従者給与を経費にするために必要な手続き

- 届出書の提出期限

- 届出書の書き方と提出方法

- 青色事業専従者給与は源泉徴収や年末調整の対象になる?

- 青色申告の専従者給与の決め方

- 源泉徴収が必要ない金額にする

- 同業同職種の賃金を参考にする

- 青色申告者の収入とのバランスを考慮する

- 青色申告専従者で節税効果を高める場合の注意点

- 配偶者控除や扶養控除との併用はできない

- 税負担を比較して検討する

- まとめ

- 確定申告を簡単に終わらせる方法

- よくある質問

青色申告の専従者給与とは家族に支払う給与を経費にできる制度

個人事業主が従業員に支払う給与のうち、生計を一にしている配偶者や子などの親族に支払う給与は原則として経費になりません。税制上、給与を支払われた家族の側でも所得として扱われません。

しかし、一定の条件を満たす場合には同一生計の家族に支払った給与を経費にできます。青色事業専従者給与と呼ばれる制度です。

個人事業主の確定申告の方法には青色申告と白色申告の2種類の方法があり、青色申告では白色申告と比べて細かな記帳が求められます。

一定水準の記帳に基づいて正しく申告することが求められる分、青色申告で申告する人には税制上さまざまな特典があり、青色事業専従者給与も特典のひとつです。

後述する要件に該当すれば青色申告の専従者給与として経費にでき、家族に支払う給与を経費として計上すれば所得税や住民税の節税につながります。

白色申告の事業専従者控除との違い

個人事業主が白色申告で確定申告をする場合も、一定の要件に該当すれば、生計を一にしている親族に支払う給与を経費にできます。白色申告の事業専従者控除と呼ばれる制度です。

青色申告も白色申告も、一定の条件を満たせば家族への給与を経費にできる点は同じです。ただし、青色申告の青色事業専従者給与と白色申告の事業専従者控除では控除額に違いがあります。

青色事業専従者給与の場合は、労務の対価として相当であると認められる金額であり、届出書に記載した金額の範囲内であれば経費にできますが、白色申告の事業専従者控除の場合は、以下のいずれかの金額のうち低い金額までしか経費にできません。

白色申告の事業専従者控除

- 事業専従者が事業主の配偶者であれば86万円、配偶者でなければ専従者1人につき50万円

- この控除をする前の事業所得等の金額を専従者の数に1を足した数で割った金額

たとえば、個人事業主が配偶者に毎月10万円、年間120万円の給与を支払う場合、青色事業専従者給与の要件を満たせば120万円を経費として計上できます。

しかし、白色申告の事業専従者控除だと経費にできるのは最大でも86万円です。そのため、税制上、青色申告の専従者給与の方が優遇されています。

青色事業専従者給与として認められるための条件

青色申告者が家族に支払う給与が、青色事業専従者給与として認められるためには一定の条件を満たす必要があります。

条件をひとつでも満たさないと税務署から否認されてしまい、青色事業専従者給与として認められず経費にできなくなるので、親族への給与を経費にする場合は要件を満たしているか確認することが大切です。以下では、主な条件を4つ紹介します。

事業者と専従者の続柄

青色事業専従者給与の対象となるのは、青色申告者と生計を一にする配偶者その他の親族への給与です。

同一生計でない場合は青色事業専従者給与として認められません。たとえば、事業に従事していても別の親族と生活を共にしていて同一生計とはいえない場合は、給与を支払っても青色事業専従者給与には該当しないことになります。

専従者の年齢

青色事業専従者給与の対象となるのは、給与を支払われる人の年齢がその年の12月31日現在で15歳以上の場合です。15歳未満だと要件を満たさず青色事業専従者給与になりません。

また、15歳以上であっても学生の場合は原則として認められません。高校生や大学生などの学生は学業が本分であり、事業に専従することができず青色事業専従者として認められないためです。

ただし、夜間に通学して日中は事業に専従できる場合など、学生でも青色事業専従者給与として認められる場合があります。

事業に従事した期間

青色事業専従者給与の対象となるのは、配偶者やその他の親族がその年を通じて6ヶ月を超える期間、その青色申告者の営む事業に専ら従事している場合です。1ヶ月や2ヶ月など、仕事を短期間だけ手伝ったようなケースでは原則として認められません。

ただし、事業に従事した期間が6ヶ月を超えない場合でも、従事可能期間の2分の1を超える期間、専ら事業に従事していれば青色事業専従者給与として認められる場合があります。

認められるのは、「事業に従事する者が相当の理由により事業主と生計を一にする親族としてその事業に従事することができなかった期間がある場合」です。

たとえば、会社を8月末で退職した親族が、9月~12月の4ヶ月間に渡って青色申告者の事業に従事したケースです。退職する前の期間は「事業に従事することができなかった期間」にあたり、従事可能期間は9~12月の4ヶ月間です。

4ヶ月のうち2分の1超の期間、事業に従事していれば青色事業専従者給与として認められるため、9月~12月の4ヶ月間に従事したケースであれば要件を満たします。

給与額

青色事業専従者給与の対象となるのは、青色事業専従者給与に関する届出書に記載されている方法により支払われ、かつ、その記載されている金額の範囲内で支払われた給与です。

また、青色事業専従者給与の金額が「労務の対価として相当であると認められる金額」であることも要件です。

相当と考えられる金額は業務内容によって異なるため一概にいくらとはいえませんが、同業同職種の賃金水準に比べて極端に高い給与を支払っていると、相当な金額とは認められず過多とされる部分は必要経費として認められない可能性があります。

青色事業専従者給与を経費にするために必要な手続き

青色申告者が親族に支払う給与を青色事業専従者給与として経費にするためには、「青色事業専従者給与に関する届出書」を提出期限までに提出する必要があります。

以下では、届出書の提出期限や書き方、提出方法を紹介します。

届出書の提出期限

親族への給与を青色事業専従者給与にするためには、「青色事業専従者給与に関する届出書」を納税地の所轄税務署長に提出する必要があります。

提出期限は、青色事業専従者給与額を経費に算入しようとする年の3月15日です。ただし、その年の1月16日以後、新たに事業を開始した場合や新たに専従者がいることとなった場合には、その開始した日や専従者がいることとなった日から2ヶ月以内です。

また、専従者が増える場合や給与を増額する場合など、届出の内容を変更する場合は、「青色事業専従者給与に関する変更届出書」を遅滞なく納税地の所轄税務署長に提出する必要があります。

届出書の書き方と提出方法

届出書の用紙は国税庁の以下のサイトからダウンロードできます。

国税庁:青色事業専従者給与に関する届出手続

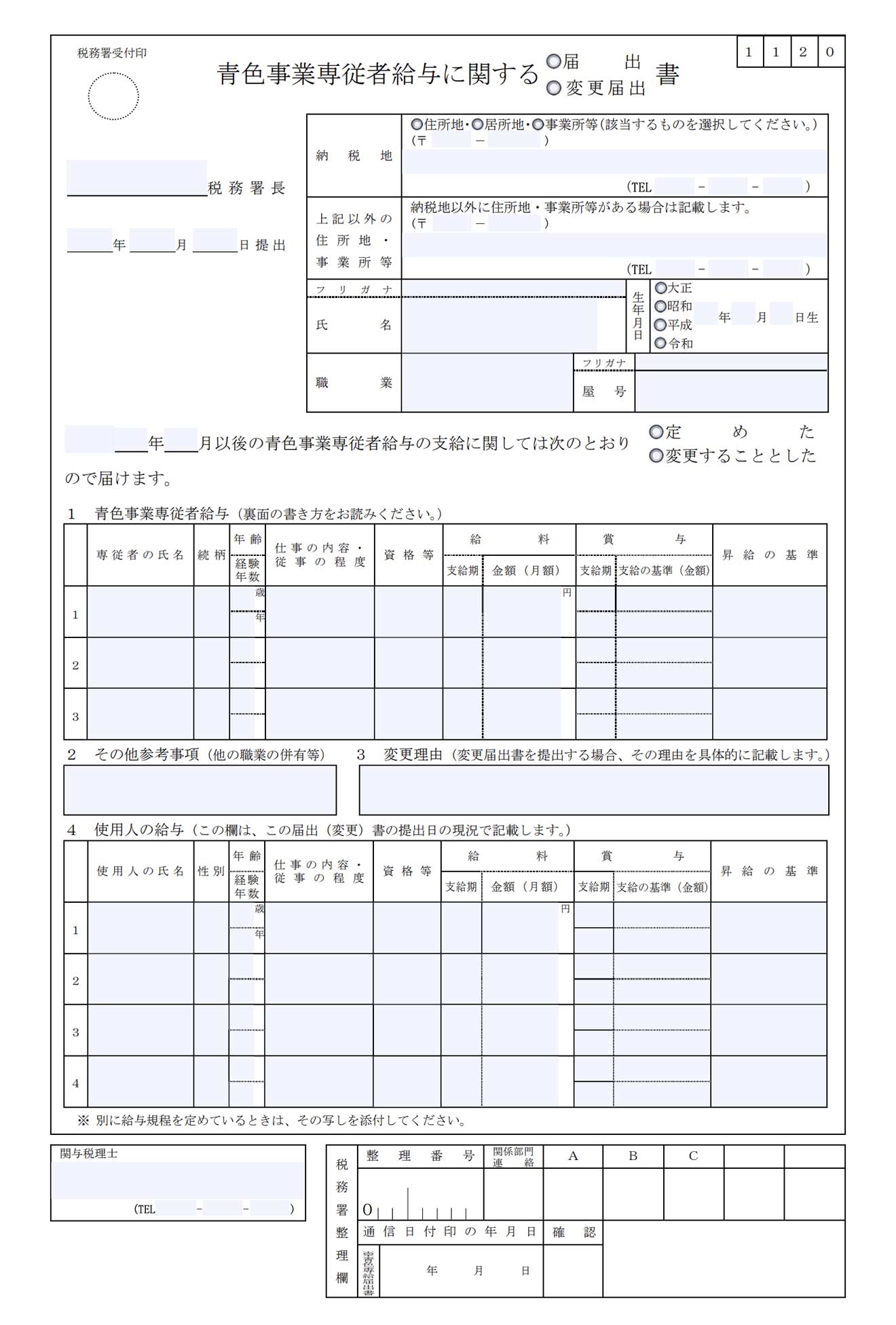

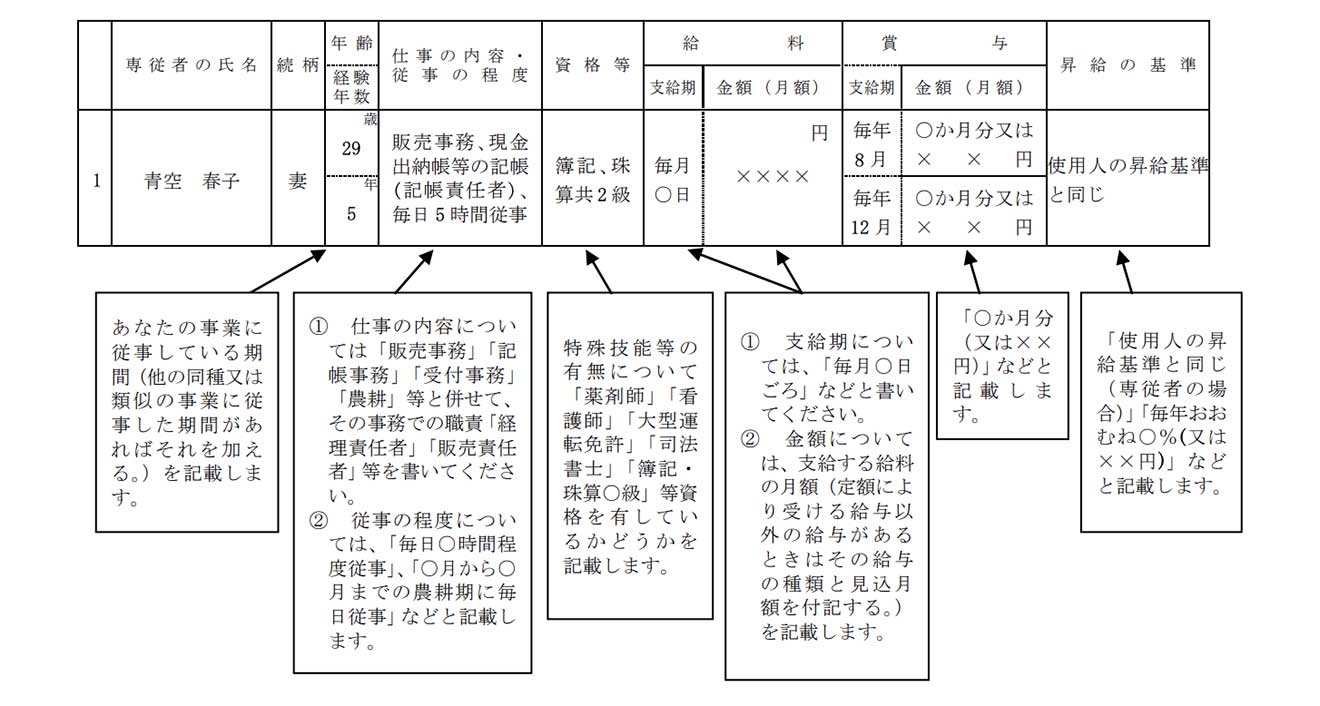

「1 青色事業専従者給与」欄には、以下の記入例のように、青色申告者が給与を支払う親族の氏名や続柄、仕事の内容、給与額などを記入します。

出典:国税庁「青色事業専従者給与に関する届出手続」

専従者が他に職業を有している場合や就学している場合には、「2 その他参考事項」欄に「○ ○(株)取締役」「○○大学夜間部」などと記入してください。

「4 使用人の給与」欄には、使用人のうち専従者の仕事と類似する仕事に従事する人や、給与の水準を示す代表的な例を選んで記載します。

作成した届出書は税務署に持参して直接窓口で提出でき、郵送でも提出できます。e-Taxで届出書を作成して提出することも可能です。

青色事業専従者給与は源泉徴収や年末調整の対象になる?

青色申告者から給与を支払われている親族は、給与所得者にあたります。給与所得者という点で、正社員やパート、アルバイトなど一般的な従業員と違いはありません。

そのため、従業員に給与を支払うと源泉徴収や年末調整の対象になるのと同様、親族が青色事業専従者給与を受け取る場合も源泉徴収や年末調整の対象です。

一般的に、その月の給与額から社会保険料を控除した金額が8万8,000円以上の場合には、源泉徴収税額表で定められた金額を給与支払時に徴収する必要があります。源泉徴収した所得税は翌月10日までに国に納付しなければいけません。

また、源泉徴収した所得税額と年調年税額との間に差があれば年末調整で対応します。毎月の給与等から源泉徴収した所得税の合計額と、その人が1年間に納めるべき所得税・復興特別所得税の金額との差額を計算して、年末調整で精算する必要があります。

青色申告の専従者給与の決め方

青色事業専従者給与には上限設定がありませんが、給与はどのように決めたらよいのでしょうか。以下では、給与を決めるポイントを3つ紹介します。

源泉徴収が必要ない金額にする

青色事業専従者給与の金額を源泉徴収が必要ない金額で設定すれば、毎月の給与支払時に源泉徴収をする手間がかからずに済みます。

所得税の源泉徴収が必要になると、各従業員の給与額から源泉徴収税額を引いて給料日に支払う手取り額の計算や徴収した所得税の納付手続きなど、さまざまな手間がかかります。そのため、事務負担を軽減したい場合は、源泉徴収が必要ない金額で給与額を設定しましょう。

一般的に源泉徴収が必要になるのは、その月の給与額から社会保険料を控除した金額が8万8,000円以上の場合なので、この金額未満であれば源泉徴収の手間はかかりません。

同業同職種の賃金を参考にする

前述の通り、青色事業専従者給与の金額は「労務の対価として相当であると認められる金額」です。家族だからといって給与額を高めに設定してよいわけではありません。

同業他社よりも給与額が高すぎると相当な金額として認められない可能性があるので、求人情報などを参考にして同業同職種の賃金水準を確認して、妥当な金額で給与額を設定するようにしてください。

青色申告者の収入とのバランスを考慮する

たとえば、青色申告者が1,000万円の収入を得ている場合、青色事業専従者給与が300万円であっても、業務内容に妥当性があれば認められる可能性があります。

しかし、青色申告者の収入が600万円程度の場合は、青色事業専従者の給与を300万円とするのはバランスが悪いので認められない場合があります。青色申告者の収入とのバランスも考慮することが大切です。

青色申告専従者で節税効果を高める場合の注意点

青色事業専従者の給料を決める際に、節税効果を高めるにはどのように考えたらよいのでしょうか。

以下では、節税を考える際におさえるべき点を2つ紹介します。

配偶者控除や扶養控除との併用はできない

親族に支払う給与が青色事業専従者給与である場合、その親族は配偶者控除や扶養控除の対象になりません。

親族に支払う給与を青色事業専従者給与として経費計上するほうがよいのか、青色事業専従者給与とはせず配偶者控除や扶養控除を適用したほうが節税になるのか、あらかじめ確認しておきましょう。

配偶者控除の控除額は、所得税では最大38万円(70歳以上の老人控除対象配偶者は最大48万円)、住民税では最大33万円(70歳以上の老人控除対象配偶者は最大38万円)です。扶養控除の控除額は、所得税では38万円~63万円、住民税では33万円~45万円です。

配偶者控除や扶養控除の控除額よりも低い金額で事業専従者への給与額を設定すると、配偶者控除や扶養控除を適用する場合より税金が高くなる可能性があります。

配偶者控除や扶養控除に関して詳しく知りたい人は、下記にあるfreeeの記事を参照してください。

【関連記事】

年末調整の配偶者控除・配偶者特別控除の書き方まとめ【令和5年(2023年)版】

確定申告における扶養控除とは?配偶者控除との違いや控除金額についても紹介

税負担を比較して検討する

青色事業専従者も、収入が100万円を超えると住民税、103万円を超えると所得税が課税されます。

一方、所得税は累進課税なので、専従者給与として支払うことにより、青色申告者の納税分を減らせて税負担を軽減することが可能です。

所得税に関して詳しく知りたい人は、下記にあるfreeeの記事を参照してください。

【関連記事】

所得税の計算方法は?税率・控除についても分かりやすく解説

また、法定業種で所得が290万円を超えている場合には個人事業税がかかりますが、青色事業専従者に支払うことで税負担を減らせます。青色事業専従者が支払うことになる税金と、青色申告者が減額できる税金を比較して検討しましょう。

法定業種に関して詳しく知りたい人は、下記にあるfreeeの記事を参照してください。

【関連記事】

フリーランス(個人事業主)が支払う税金の種類と節税対策を解説

まとめ

生計を一にしている配偶者や子などの親族に給与を支払う場合、原則として経費にできませんが、青色事業専従者給与として認められれば経費にできます。

青色事業専従者給与として経費計上するためには、給与の支払いを受ける者が15歳以上である、給与額が労務の対価として妥当な金額であるなど、一定の要件を満たす必要があります。

要件を満たして青色事業専従者給与とする場合は、青色事業専従者給与に関する届出書を提出期限までに忘れずに提出してください。

青色申告では、青色事業専従者給与や青色申告特別控除など、さまざまな特典が用意されています。税金の仕組みをうまく活用すると、節税によって税負担を軽減できる場合があるので、要件を満たして利用できる税制上の制度がないか確認してみましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

青色申告の専従者給与とは?

青色申告の専従者給与とは家族に支払う給与を経費にできる制度のことです。事業を手伝う家族へ給与を支払う場合に、経費として計上できれば所得税や住民税の節税につながります。

詳しくは「青色申告の専従者給与とは家族に支払う給与を経費にできる制度」をご覧ください。

青色事業専従者給与として認められるための条件は?

青色事業専従者給与として認められるための主な条件は以下の4つです。

青色事業専従者給与として認められるための条件

- 青色申告者と生計を一にする配偶者その他の親族である

- その年の12月31日現在で年齢が15歳以上である

- その年を通じて6ヶ月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、青色申告者の営む事業に専ら従事している

- 給与額が労務の対価として相当であると認められる金額である

詳しくは「青色事業専従者給与として認められるための条件」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。