会社に勤めている人は、会社が年末調整を行ってくれるため、基本的に確定申告の必要はありません。しかし、年間所得が一定額を超える人や、2か所以上からの給与所得がある人などは、確定申告が必要となります。

また、副業で事業所得、不動産所得、山林所得のいずれかの所得がある場合は、青色申告ができます。

本記事では、給与所得者の確定申告の義務や確定申告をおすすめするケースについて解説します。

2024年提出(令和5年分)の確定申告アップデート情報

所得税の確定申告期間:2024年2月16日(金)〜2024年3月15日(金)

消費税の確定申告期間:2024年2月16日(金)〜2024年4月1日(月)

※ 贈与税の申告・納税期間:2024年3月15日(金)まで

<2024年(令和5年分)の確定申告のポイント>

- 「源泉徴収票・国民年金基金掛金・iDeCo・小規模企業共済掛金」が追加されるなど、マイナポータル連携をすることで自動入力できる対象が増えます。

- 国税庁の確定申告書等作成コーナーでも、消費税の申告書を作成できるようになる予定です。今回、インボイス登録によって課税事業者になり、消費税の納付が必要になった方はチェックしましょう!

詳しくは国税庁ホームページ「令和5年分 確定申告特集」をご参照ください。

目次

\税務署に行かずに開業届をカンタン作成!/

freee開業は開業に必要な書類を無料でかんたんに作れるサービスです。

しかも、 全ての手続きがオンラインで完結!

給与所得者で確定申告の義務がある場合

給与所得者の場合は、勤務先が年末調整をしてくれるので、原則として確定申告の必要はありません。ただし、年収が2,000万円を超える場合や、年間20万円以上の副業収入がある場合は、確定申告が必要です。

この他にも、次のいずれかに当てはまる人は、給与所得者であっても、原則として確定申告が必要です。

- 給与の年間収入金額が2,000万円を超える人

- 1か所から給与の支払を受けている人で、給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人

- 2か所以上から給与の支払を受けている人のうち、給与の全部が源泉徴収の対象となる場合において、年末調整されなかった給与の収入金額と給与所得及び退職所得以外の所得金額との合計額が20万円を超える人

(注) 給与の収入金額の合計額から、雑損控除、医療費控除、寄附金控除、基礎控除以外の各所得控除の合計額を差し引いた金額が150万円以下で、かつ、給与所得及び退職所得以外の所得金額との合計額が20万円以下の人は、申告の必要はありません。 - 同族会社の役員などで、その同族会社から貸付金の利子や資産の賃貸料などを受け取っている人

- 災害減免法により源泉徴収の猶予などを受けている人

- 源泉徴収義務のない者から給与等の支払を受けている人

- 退職所得について正規の方法で税額を計算した場合に、その税額が源泉徴収された金額よりも多くなる人

引用:国税庁「No.1900 給与所得者で確定申告が必要な人」

給与所得者で確定申告した方がいい場合

確定申告の義務がなくても、給与から源泉徴収された所得税の額がその年に支払うべき所得税の額を上回っている場合には、確定申告をすることで「過払い金の還付」を受けることができます。これを「還付申告」といいます。

なお、還付申告は、確定申告の期間に関係なく、申告の対象となる年の翌年1月1日から5年間はいつでも申告可能です。

還付申告書は、確定申告期間とは関係なく、その年の翌年1月1日から5年間提出することができます。

引用:国税庁「No.2030 還付申告」

例えば、年間10万円を超える医療費が発生した場合は、還付申告することにより「医療費控除」を受けることができます。

申告する方やその方と生計を一にする配偶者その他の親族のために、令和2年中に支払った医療費がある場合は、次のとおり計算した金額を医療費控除として、所得金額から差し引くことができます。

引用:国税庁「医療費控除の準備:令和2年分 確定申告特集(準備編)」

さらに、「医療費控除」を適用するために確定申告をすると、所得税だけでなく住民税も安くなります。住民税のために追加で手続きをする必要はありません。なお、所得税額が0円の場合でも、個人住民税の医療費控除を適用することができます。

個人市・府民税の申告を行っていただくことにより、個人市・府民税において医療費控除を適用することができます。

引用:大阪市「所得税額が0円の場合、個人市・府民税だけで医療費控除を適用するには」

他にも、初めて「住宅ローン控除」を受ける場合には、還付申告することで、給与から源泉徴収された所得税の還付を受けることができる場合があります。

住宅ローン等でマイホームの新築、購入、増改築等をしたときは、一定の要件に当てはまれば、所得税の税額控除を受けることができます。

引用:国税庁「マイホームを持ったとき 1」

さらには、平成21年1月から令和3年12月までの間に入居し、所得税から控除しきれなかった住宅ローン控除がある方は、住民税の所得割額から控除が適用されます。

所得税において住宅ローン控除の適用を受けた場合、所得税から控除しきれなかった住宅ローン控除がある方は、住民税の所得割額から控除することができます。

引用:大田区「住宅借入金等特別税額控除(住宅ローン控除)について」

また、以下のような場合にも還付を受けることができる場合があります。

- 年の途中で退職し、年末調整を受けずに源泉徴収税額が納め過ぎとなっているとき

- 一定の要件のマイホームの取得などをして、住宅ローンがあるとき

- マイホームに特定の改修工事をしたとき

- 認定住宅の新築等をした場合(認定住宅新築等特別税額控除)

- 災害や盗難などで資産に損害を受けたとき

- 特定支出控除の適用を受けるとき

- 多額の医療費を支出したとき

- 特定の寄附をしたとき

- 上場株式等に係る譲渡損失の金額を申告分離課税を選択した上場株式等に係る配当所得等の金額から控除したとき

なお、次の所得は、確定申告によって所得税の還付を受けることができません。

- 源泉分離課税とされる預貯金の利子

- 源泉分離課税とされる抵当証券などの金融類似商品の収益

- 源泉分離課税とされる一定の割引債の償還差益

- 源泉分離課税とされる一時払養老保険の差益(保険期間等が5年以下のもの及び保険期間等が5年超で5年以内に解約されたもの)

給与所得者が確定申告で提出する書類

確定申告書の様式には「確定申告書A」と「確定申告書B」があります。

「確定申告書A」は、給与所得、雑所得、配当所得、一時所得のみを申告する人で、予定納税がない人が使用することができます。ただし、変動所得や臨時所得について平均課税を選択する方は、確定申告書Bを使用します。

先ほどの「医療費控除」や「住宅ローン控除」の場合は確定申告書Aを使用します。

申告する所得が給与所得や公的年金等・その他の雑所得、配当所得、一時所得のみで、予定納税額のない方が使用できます。

引用:国税庁「【申告書用紙】」

「確定申告書B」は、事業所得や不動産所得がある方など、所得の種類にかかわらず、誰でも使用できます。 確定申告書Aの方が簡易的な内容となっているので、会社員などの給与所得者が確定申告をする場合は、確定申告書Aを使用する方がわかりやすいでしょう。

所得の種類にかかわらず、どなたも使用できます。

※ 前年分から繰り越された損失額を本年分から差し引く方や変動所得や臨時所得について平均課税を選択する方は申告書Bを使用します。

引用:国税庁「【申告書用紙】」

確定申告書を提出する際には、源泉徴収票と、控除する内容に応じて、医療費の領収証や社会保険料などの控除関係書類、生命保険料・地震保険料、寄付金、住宅借入金の控除関係書類などを添付する必要があります。書類を添付する場合は、添付書類台紙などに貼って申告書と一緒に提出します。

参考:国税庁「確定申告の際にご持参いただくもの」

住所地等の所轄税務署の受付に持参する

確定申告の提出期間は、基本的に毎年2月16日から3月15日までです。

※2020年(令和2年分)の確定申告書の提出期間は、新型コロナウイルスの影響により2021年2月16日(火)~2021年4月15日(木)に延長されました。

確定申告書を持参する場合は、この期間中に管轄の税務署に提出する必要があります。税務署の受付時間は、月曜日から金曜日(祝日を除く)の午前8時30分から午後5時までとなっています。また、確定申告書を税務署の時間外収受箱へ投函して提出することも可能です。

なお、令和2年分確定申告については、確定申告会場への入場に「入場整理券」が必要となります。国税庁では、新型コロナウイルス感染症の感染リスクを軽減するため、この後に説明する「e-Tax」での提出を推奨しています。

新型コロナウイルス感染症の感染リスクを軽減するため、ご自宅から申告できるe-Taxをぜひご利用ください。

引用:国税庁「確定申告会場にお越しになる方へ:令和2年分 確定申告特集(準備編)」

郵便又は信書便により、住所地等の所轄税務署に送付する

確定申告書を郵送で提出する際には郵送方法に注意が必要です。

確定申告書は、郵便法及び信書便法で規定されている「信書」に該当します。「信書」とは、特定の受取人に対し、差出人の意思を表示し、又は事実を通知する文書のことです。

そのため、確定申告書は「郵便」または「信書便」で送らなければなりません。宅配便などで送ることはできませんので注意してください。

税務上の申告書や申請書・届出書は「信書」に当たることから、税務署に送付する場合には、「郵便物」(第一種郵便物)又は「信書便物」として送付する必要があります。

引用:国税庁「申告書の税務署への送付」

なお、郵便又は信書便で送付する場合には、通信日付印(消印の日)が提出日とみなされます。通信日付印が申告期限内となるように注意する必要があります。

受領日印のある確定申告書の控えが必要な場合は、確定申告書の控えのほか、所要額の切手を貼り付けた宛名記載済みの返信用封筒を同封します。そうすると、税務署から受領日印を押印した確定申告書の控えが送られてきます。ただし、その受領日印は受領の事実を確認するためのものであり、内容を証明するものではないというところに注意してください。

e-Taxで申告する

「e-Tax」を使えば、税務署に行かなくても、提出期間中なら24時間いつでも自宅からオンラインで確定申告書を提出することができます。

また、「e-Tax」での提出であれば、一定の添付書類の提出を省略することができます。ただし、税務署から書類の提出又は提示を求められることがあるため、それらの添付書類は、法定申告期限から5年間の保存が必要となります。

e-Taxを利用することで、税務署や金融機関に赴くといった距離的な制約がなくなるほか、税務署の執務時間以外でも受付システムが稼動している時間であれば、申告書等の提出や納税ができ、金融機関等の窓口に並ぶ必要もなくなるといった時間的な制約がなくなるなどの点がメリットとして挙げられます。

引用:【e-Tax】国税電子申告・納税システム(イータックス)「e‐Taxを利用するに当たってのメリットは、どのようなことがありますか。」

まとめ

給与所得者の場合は、会社が年末調整をしてくれるので、基本的に確定申告の必要はありません。しかし、年収が2,000万円を超える場合や、年間20万円以上の副収入がある場合は確定申告が必要です。

また、医療費控除や住宅ローン控除を受けたい場合は還付申告が必要となります。

なお、会社勤めの場合は、給与所得のため青色申告はできませんが、副業による事業所得や不動産所得、山林所得がある場合は青色申告が可能です。

青色申告について詳しく知りたい人は「青色申告のメリットとは?」をご覧ください。

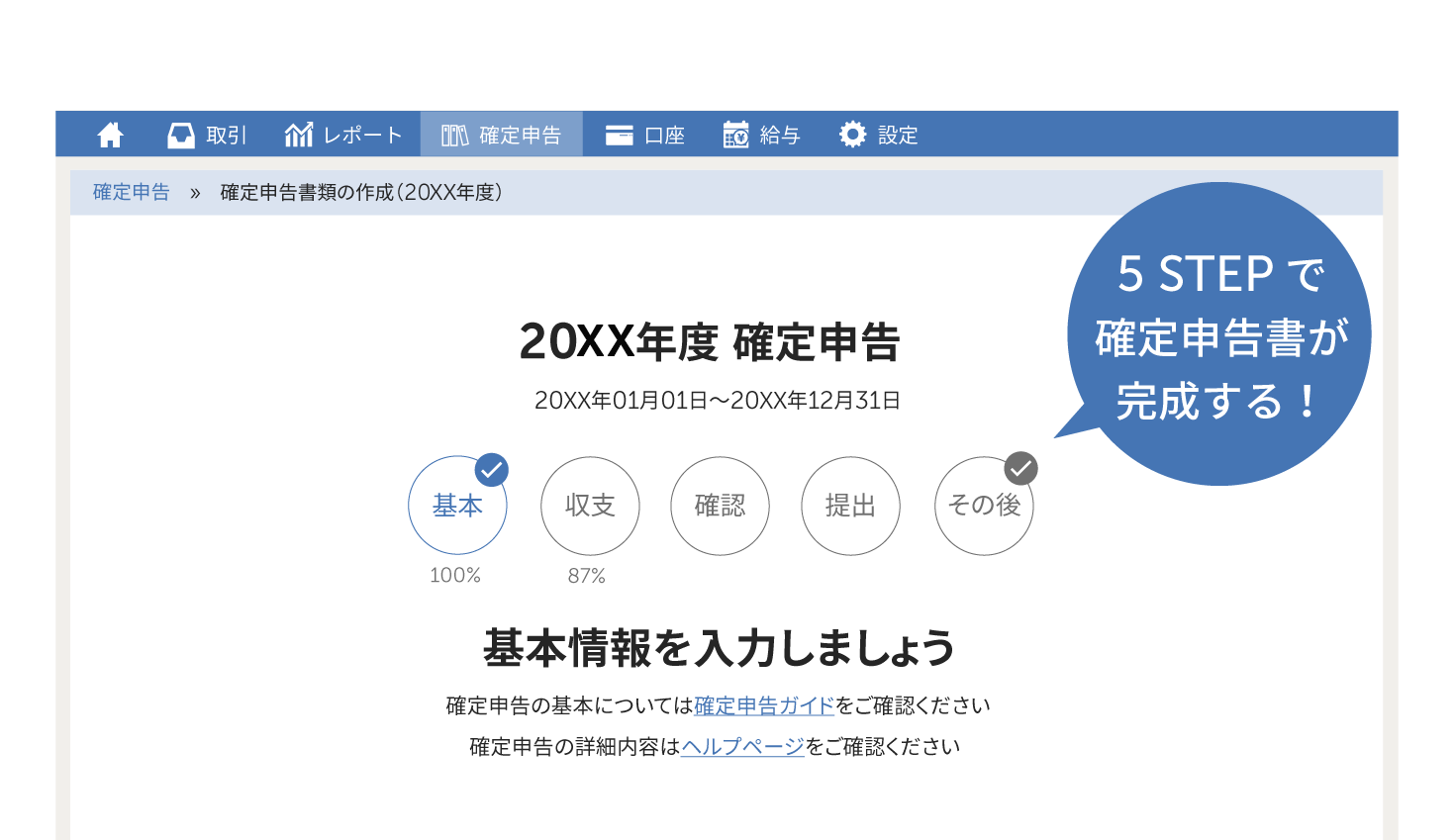

確定申告(青色申告)を簡単に終わらせる方法

大きな節税メリットがある青色申告。お得であることは分かっていても、「確定申告書の作成は難しいのでは?」という意見も少なくありません。

そこでおすすめしたいのは、確定申告ソフト freee会計の活用です。

1.銀行口座やクレジットカードは同期すれば自動入力!

freee会計は、面倒な1年分の経費の入力も、銀行口座やクレジットカードを同期すれば自動で入力できます。日付や金額だけでなく、勘定科目を推測して自動入力してくれるので大幅に手間を省くことができます。

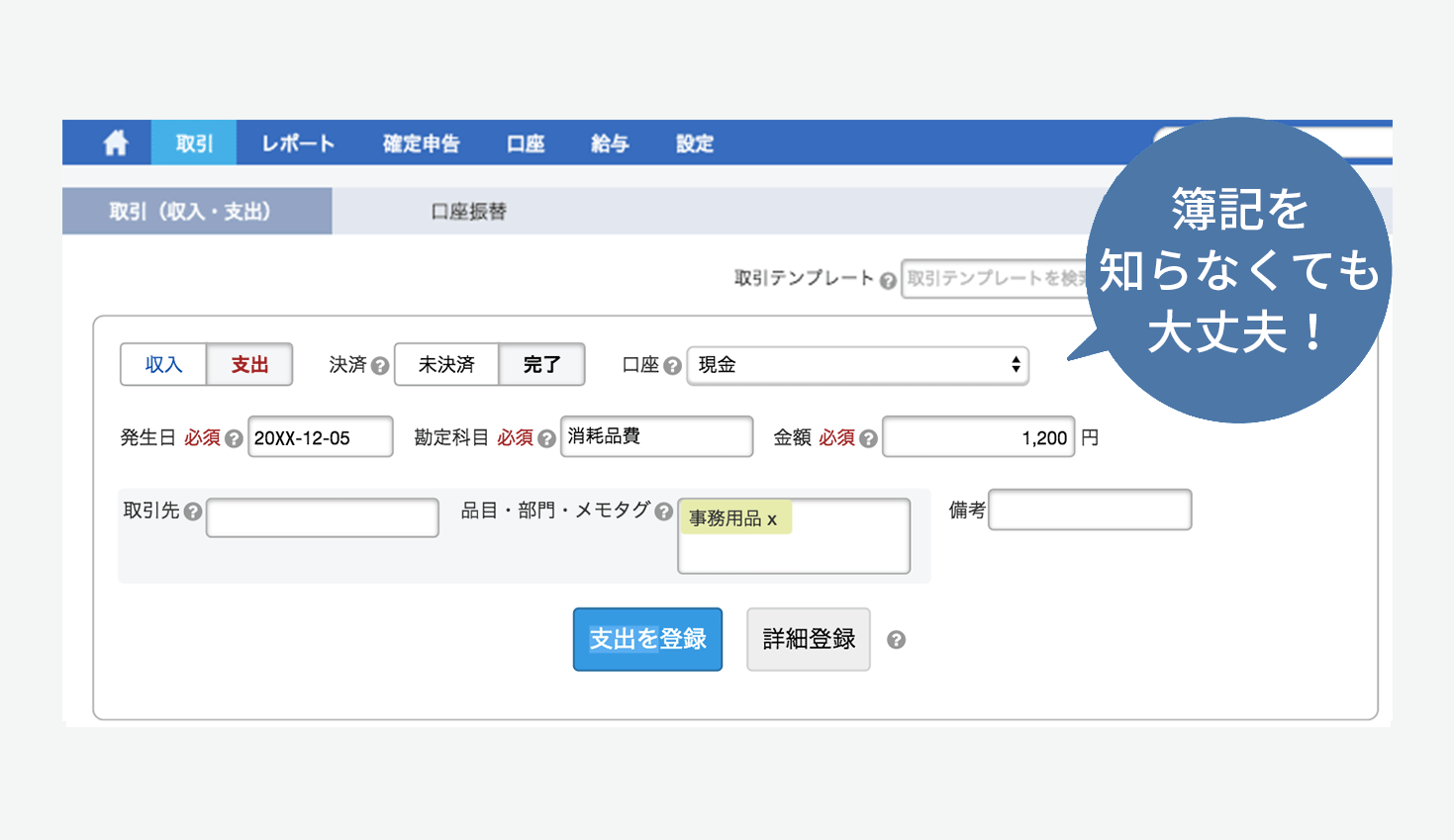

2.簿記を知らなくてもカンタンに入力できる!

freee会計なら、現金で払った場合でも、いつ・どこで・何に使ったか、家計簿感覚で入力するだけで大丈夫です。自動的に複式簿記の形に変換してくれるので、簿記を覚えなくても迷わず入力することができます。

有料のスタータープラン(月額1,180円)、スタンダードプラン(月額2,380円)は

チャットで確定申告についての質問が可能。

さらに、オプションサービスに申し込むと電話で質問も可能です。

価格・プランについて確認したい方はこちら。最大30日間無料でお試しいただけます。

3.質問に答えるだけで税金は自動計算

保険やふるさと納税、住宅ローンなどを利用している場合は税金が安くなります。難しい税金の計算もfreee会計なら、質問に答えるだけで自動で計算してくれます。確定申告をするために、本を買って税金について勉強する必要はありません。

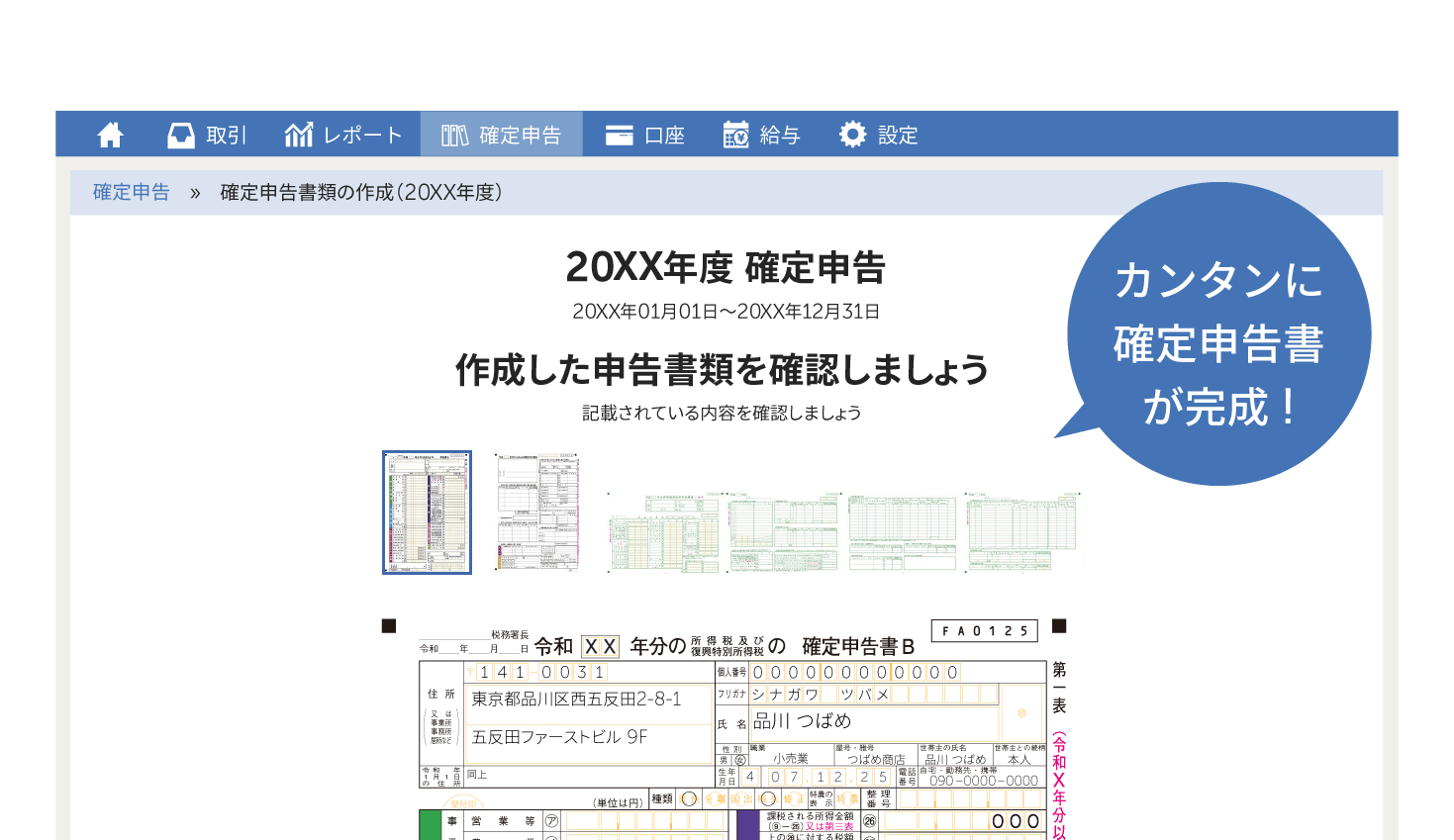

4.あとは確定申告書を税務署に提出するだけ

freee会計で確定申告書を自動作成したら、税務署に郵送や電子申告などで提出して、納税をすれば完了です。

マイナンバーカードとカードリーダをご用意いただけば、ご自宅からでもすぐに提出が完了するので、税務署に行く手間がかかりません!

【2022年版】e-Taxでネットで確定申告:PC・スマホでのやり方とメリットまとめ

freee会計を使うとどれくらいお得?

確定申告ソフトのfreee会計は、会計初心者の方からも「本当に簡単に終わった!」との声も多く寄せられています。

また、税理士さんなどに経理を依頼した場合、経理の月額費用は最低でも1万円、確定申告書類の作成は最低でも5万円〜10万円ほど必要です。

いかがでしょう?

確定申告ソフトのfreee会計は、ステップに沿って質問に答えるだけで簡単に確定申告を完了することができます。

会計に関する知識がゼロの初心者の方から「本当に簡単に終わった!」との声も多数寄せられています。

確定申告を行うためには、日頃から帳簿をつけたり、必要書類をそろえたりしておく必要があります。しかし、確定申告ソフトを活用すれば、「青色申告をしたかったのに、書類不備で手続きできなかった!」「何度も書き直しで大変だった」という思いをすることは少ないでしょう。

余裕を持って確定申告を迎えるためにも、ぜひ確定申告ソフトの活用をご検討ください。

【初めての向けにオススメ】そもそも確定申告とは?スマホ申告の活用など

税務署に行かずに確定申告を終わらせるなら、電子申告(e-Tax)がおすすめです。freee電子申告開始ナビ(無料)について詳しくみる