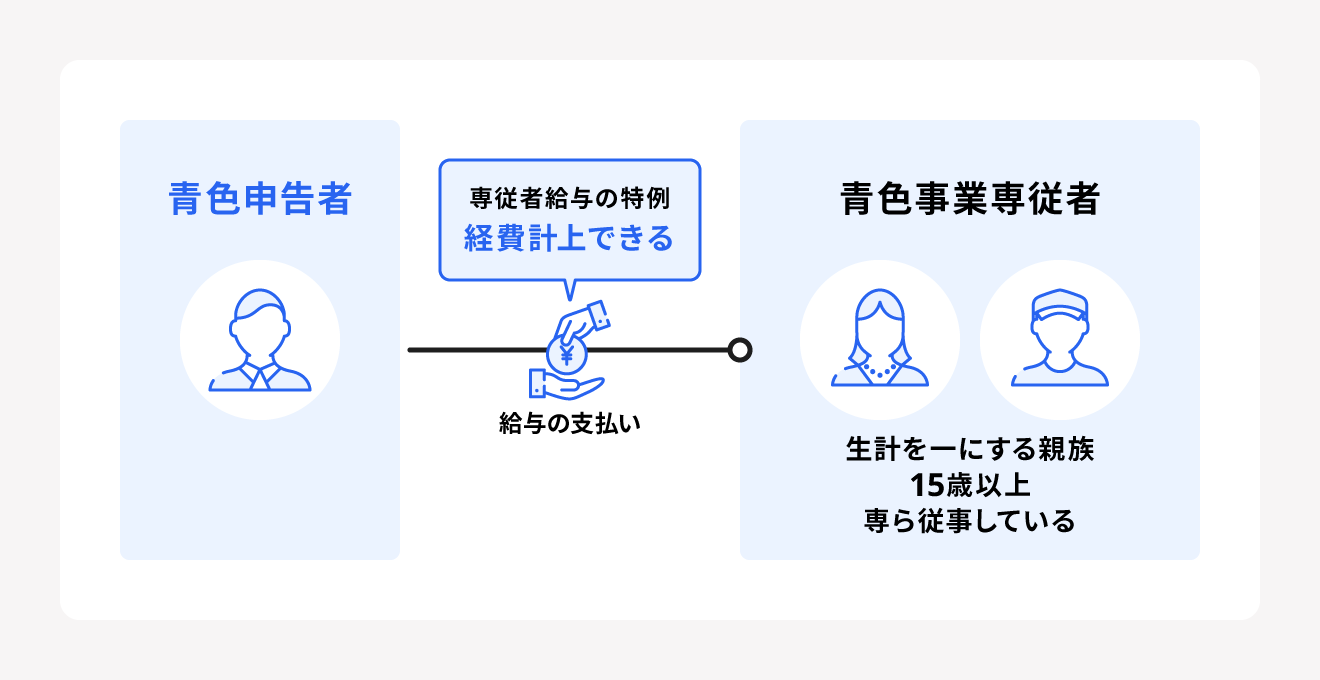

専従者給与とは、事業主の下で働く家族従業員に対して支払われる給与のことです。原則として専従者に支払われる給与は経費扱いにできませんが、青色事業専従者給与の要件を満たせば全額経費として扱えます。

事業主が白色申告者であっても、要件を満たすことで事業専従者控除が適用可能です。

本記事では、専従者給与の概要や青色事業専従者の条件、専従者給与の仕訳方法などについて解説します。

目次

専従者と専従者給与とは

専従者とは、事業主の元で働いている家族従業員のことです。たとえば、家族の父親にあたる者が商店等のビジネスオーナーである場合、その配偶者や子供が従業員として働いていれば、税制上「専従者」と呼ばれます。

また、専従者に支払われる給与のことを「専従者給与」と呼びます。家族従業員に支払われる給与は、生計を同一とする家族に事業主本人の収入を付け替えただけとみなされてしまうため、基本的に経費にはなりません。

しかし、青色事業専従者給与や事業専従者控除を適用できると、専従者給与は経費として扱うことができます。いずれの控除も、所得税法によって定められている条件を満たす必要があるため、要件をしっかりと確認しましょう。

青色事業専従者と青色事業専従者給与とは

青色事業専従者とは、青色申告を行う事業主の下で働く家族従業員を指します。一般的な専従者との違いは、事業主が青色申告をしているか白色申告をしているかです。

また、青色事業専従者に支払う給与のことを、青色事業専従者給与と呼びます。青色事業専従者給与は、所得税法によって定められた条件を満たし税務署への届出をすることで適用可能で、青色事業専従者に支払う給与を全額経費として扱えます。

青色事業専従者の要件

青色事業専従者になるための要件は、以下の3つです。

青色事業専従者の要件

- 青色申告者と生計を一にする配偶者その他の親族であること。

- その年の12月31日現在で年齢が15歳以上であること。

- その年を通じて6か月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、その青色申告者の営む事業に専ら従事していること。

出典:国税庁「No.2075 青色事業専従者給与と事業専従者控除」

青色事業専従者の要件における注意点として、15歳以上であれば青色事業専従者になれますが、高校や大学に通っている子供が休暇などを利用して事業を手伝っても、青色事業専従者としては認められません。これは、原則として年間6ヵ月以上、その事業に従事している必要があるからです。

また、家族に支払う給与額が適正であるかどうかも、青色事業専従者とするための要件としてあげられます。

税務署から万が一適正でないと判断された場合には、青色事業専従者給与が否認されてしまいます。家族への給与が全額経費にできるからといって、不相当に高い金額を設定しないようにしましょう。

青色事業専従者のメリット・デメリット

青色事業専従者のメリットは、支払う給与を全額経費として扱うことができ、所得税の節税ができる点です。そのため、家族従業員が従事している場合には、事業主は青色申告者となるべきといえます。

ただし、青色事業専従者給与を適用すると、配偶者控除や扶養控除が受けられなくなるデメリットがあります。節税効果を高めるためにも、最大限の控除が受けられるものを選択してください。

青色事業専従者給与と白色申告の事業専従者控除の違い

事業主が青色申告者ではなく白色申告者である場合でも、事業専従者控除として専従者への給与の一部を経費にできます。事業専従者控除を受けるには、以下2つの要件を満たすことが必要です。

事業専従者控除を受ける要件

- 白色申告者の営む事業に事業専従者がいること

- 確定申告書にこの控除を受ける旨やその金額など必要な事項を記載すること

出典:国税庁「No.2075 青色事業専従者給与と事業専従者控除」

青色事業専従者給与と事業専従者控除の違いは、以下の表にまとめました。

| 青色事業専従者給与 | 事業専従者控除 | |

|---|---|---|

| 経費にできる金額 | 支払った給与の全額 | 配偶者:86万円まで その他の親族:50万円まで |

| 対応する所得 | 不動産所得・山林所得・事業所得 | すべての所得 |

| 税務署への届出 | 必要 | 不要 |

| 帳簿への記帳 | 複式簿記 | 単式簿記 |

白色申告の事業専従者控除は、経費にできる金額に制限があります。しかし青色事業専従者給与の場合は、制限がありません。帳簿への記帳が複式簿記であるため手間はかかりますが、高い節税効果が期待できます。

青色事業専従者給与の届出方法

青色事業専従者給与の手続きは、管轄の税務署へ「青色事業専従者給与に関する届出書」を提出する必要があります。届出書の提出期限は、青色事業専従者給与額を必要経費に算入しようとする年の3月15日までです。

また、その年の1月16日以後に開業した場合や新たに専従者を追加した場合は、その開業日や専従者を追加した日から2ヶ月以内の提出が義務付けられています。

出典:国税庁「[手続き名]青色事業専従者給与に関する届出手続」

なお、青色申告者でない場合は、先に青色申告承認申請手続きをしましょう。こちらも提出期限や提出方法が国税庁によって定められていますので、国税庁の[手続名]所得税の青色申告承認申請手続のページを参考にしてください。

また、届出書の詳しい書き方や提出方法などについては、以下の記事で詳しく解説していますのであわせてご覧ください。

【関連記事】

「青色事業専従者給与に関する届出書」の書き方は?

青色事業専従者給与の変更手続き

専従者が増えたり給与を増額したりするなど、青色事業専従者給与に関する届出書の内容が変更になる場合は、「青色事業専従者給与に関する変更届出書」 を所轄税務署に提出する必要があります。

提出は、e-Tax・持参・郵送の3種類の方法からできるため、遅延がないように手続きすることも重要です。

出典:国税庁「青色事業専従者給与に関する変更届出手続」

専従者給与の仕訳

従業員への給料は「給料手当」と記帳することが一般的ですが、専従者給与の場合はそのまま「専従者給与」と記帳します。これにより、他の従業員への給料と、家族従業員である専従者給与の区別ができます。

専従者給与の主な仕訳方法は、以下の2種類です。

給与から源泉所得税を差し引いた時の仕訳

【参考事例】

青色事業専従者である配偶者に、300,000円の給与から源泉所得税の30,000円を差し引いた270,000円の支払いを行う。

| 借方 | 貸方 | ||

|---|---|---|---|

| 専従者給与 | 300,000円 | 現金 | 270,000円 |

| 預り金 | 30,000円 | ||

専従者給与を給与手当に振り替える時の仕訳

【参考事例】

青色事業専従者ではない配偶者に支払う300,000円の給与を「専従者給与」としていたため、「給与手当」に振り替えを行う。

| 借方 | 貸方 | ||

|---|---|---|---|

| 給料手当 | 300,000円 | 専従者給与 | 300,000円 |

まとめ

青色事業専従者とは、青色申告をしている事業主の元で働く家族従業員のことです。青色事業専従者に支払う給与は全額経費として扱えるため、高い節税効果が期待できます。これを青色事業専従者給与と呼びます。

また、事業主が白色申告者である場合でも、専従者給与控除を適用して支払う給与の一部を経費に計上することが可能です。ただし、専従者給与控除には上限額があるため、専従者がいる場合には青色申告専従者給与を適用させて、節税効果をさらに高めましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

専従者給与の上限は?

専従者給与に上限は設定されていません。ただし、不当に高い金額に設定してしまうと専従者給与として認められず、特例による控除は受けられません。詳しくは記事内「青色事業専従者の条件」をご覧ください。

専従者給与の会計処理は?

専従者給与の会計処理は、他の従業員との給与とは区別されるため、帳簿に「専従者給与」と記帳します。源泉所得税がある場合や給与所得との振替がある場合など、正しく記帳することが重要です。詳しくは記事内「専従者給与の仕訳」をご覧ください。