監修 北田 悠策 公認会計士・税理士

青色申告とは確定申告の方法のひとつであり、定められた帳簿を作成し、その記録に基づき申告・納税を行う納税制度です。白色申告に比べて手続きや記帳が複雑ですが、要件を満たすと最大65万円の青色申告特別控除が受けられるなどの節税効果を得られます。

白色申告している人も所定の書類を提出し、定められた帳簿を作成すれば、青色申告への変更が可能です。

本記事では青色申告の基礎知識や白色申告との違い、青色申告のメリットについてご紹介します。また、事前に必要な提出書類や期限、申告方法の変更の仕方についても解説しますのでぜひ参考にしてください。

目次

- 青色申告とは

- 青色申告と白色申告の違い

- 青色申告をしたほうがいい人

- 現在白色申告している人

- これから事業(副業)を始める人

- 事業で赤字が出る可能性がある人

- 青色申告のメリット

- 最大65万円の青色申告特別控除が受けられる

- 青色事業専従者給与を必要経費にできる

- 純損失の繰越しと繰戻しができる

- 貸倒引当金を計上できる

- 少額減価償却資産の特例を使える

- 青色申告のデメリット

- 事前の申請が必要

- 複式簿記での記帳が必要

- 65万円の控除を受けるにはe-Taxでの申告か電子帳簿保存が必須

- 青色申告の前に作成・提出が必要な書類と提出期限

- 青色申告承認申請書

- 青色事業専従者給与に関する届出・変更届出書

- 所得税・消費税の納税地の変更に関する届出書

- 給与支払事務所等の開設届出書

- 白色申告と青色申告を変更する方法

- 白色申告から青色申告に変更する場合

- 青色申告から白色申告に変更する場合

- 青色申告で確定申告をする際に必要な書類

- 確定申告書

- 青色申告決算書

- 青色申告する場合の保管書類と期限

- 青色申告についての相談先

- 青色申告会

- 税務署

- 会計ソフトのサポートサービス

- 商工会議所による税理士の無料相談

- Q&Aサイト

- 確定申告をかんたんに終わらせる方法

- まとめ

- よくある質問

青色申告とは

青色申告とは、定められた帳簿を作成し、その記録に基づき申告・納税を行う確定申告方法です。

確定申告は「青色申告」と「白色申告」の2種類です。青色申告は、事前の書類提出や仕訳帳・総勘定元帳・現金出納帳などの帳簿の作成、保存が必要ですが、白色申告よりも高い節税効果が得られます。

帳簿を記載する際は「複式簿記」または「簡易簿記(単式簿記)」のいずれかを選択します。記帳方法によって青色申告の控除額が異なり、55万円もしくは65万円の特別控除を受けるには、複式簿記による記帳が必須です。

税制上、所得は10種類に分類されますが、どの所得でも青色申告ができるわけではありません。青色申告の対象となる所得は、不動産所得・事業所得・山林所得の3種類です。

| 青色申告ができる所得 | 不動産所得・事業所得・山林所得 |

|---|---|

| 青色申告ができない所得 | 給与所得・退職所得・譲渡所得・利子所得・配当所得・一時所得・雑所得 |

青色申告と白色申告の違い

青色申告をするためには、あらかじめ期日までに「青色申告承認申請書」を税務署に提出しなければなりません。申請書を提出しなければ、その年の確定申告では青色申告を選択できず、自動的に白色申告となります。

ほかにも、青色申告と白色申告では以下の点が異なります。

| 青色申告 | 白色申告 | |

|---|---|---|

| 事前申請 | 必要 | 不要 |

| 節税効果 | 高い | 低い |

| 記帳形式 | 複式簿記 ※10万円の青色申告特別控除を受ける場合は簡易(単式)簿記 | 簡易(単式)簿記 |

| 作成・提出書類 | 多い | 少ない |

青色申告は、白色申告に比べて提出しなければならない書類が多かったり、帳簿への記帳方法が複雑だったりしますが、節税効果があるというメリットがあります。

【関連記事】

確定申告は青色申告と白色申告の2種類!それぞれのメリット・デメリットをわかりやすく解説

青色申告をしたほうがいい人

青色申告をすれば、税負担の軽減が可能です。個人事業主やフリーランスのうち、青色申告にしたほうがいい人を具体的なメリットとあわせて解説します。

現在白色申告している人

白色申告をしている人は、青色申告に切り替えることで最大65万円の青色申告特別控除が適用でき、税額を下げられるメリットがあります。

経費が少ない事業をしている場合や扶養家族が少ない場合でも、青色申告に切り替えることで税金の負担を抑えられるでしょう。

白色申告から青色申告に切り替えるためには、青色申告を適用したい年の3月15日までに「青色申告承認申請書」を税務署に提出する必要があります。

これから事業(副業)を始める人

これから事業を始める人は、節税メリットの多い青色申告を検討しましょう。

開業時に提出する「個人事業の開業・廃業等届出書」(開業届)とともに、「青色申告承認申請書」を所轄の税務署に提出すれば、その年の確定申告から青色申告ができます。

開業届について詳しく知りたい方は、別記事「開業届とは?個人事業主が知っておくべき基礎知識や提出するメリット・注意点について解説」をご覧ください。

また、事業開始に伴い購入したパソコンやプリンターなどが30万円未満であれば、青色申告の少額減価償却資産の特例を適用することで、一括で経費計上ができます。

事業で赤字が出る可能性がある人

青色申告にすることで最大65万円の青色申告特別控除が適用できるだけでなく、純損失の繰越しや繰戻しもできるようになります。

純損失の繰越しにより、事業で赤字が出た場合に、その損失額を原則として翌年から最長3年間まで黒字と相殺できるため、税金の負担を抑えられます。

税金の負担を抑えたい人は、期日までに「青色申告承認申請書」を所轄の税務署に提出しましょう。

青色申告のメリット

青色申告は白色申告と比べて、特別控除などによる節税効果が高いというメリットがあります。

青色申告で受けられる税制上の優遇措置

- 最大65万円の青色申告特別控除が受けられる

- 青色事業専従者給与を必要経費にできる

- 純損失の繰越しと繰戻しができる

- 貸倒引当金を計上できる

- 少額減価償却資産の特例を使える

最大65万円の青色申告特別控除が受けられる

青色申告には、要件を満たすと適用される青色申告特別控除があります。青色申告特別控除には10万円・55万円・65万円の3種類があり、それぞれの要件は以下の通りです。

【青色申告特別控除の要件】

| 55万円控除 | ・不動産所得または事業所得を得ている ・複式簿記で記帳している ・必要書類を添付し、確定申告書に青色申告特別控除の適用額を記載している ・期日以内に確定申告書を提出している |

|---|---|

| 65万円控除 | ・55万円控除の要件を満たしている ・e-Taxで確定申告書と青色申告決算書を提出、または電子帳簿保存を利用している |

| 10万円控除 | ・55万円控除、65万円控除の要件に該当しない |

最大65万円の青色申告特別控除を受けるには、複式簿記による記帳や期日内に確定申告書を提出するほか、e-Taxの利用または電子帳簿保存などの複数の要件を満たす必要があります。

最大65万円の控除を受けられると大きな節税効果を得られます。売上から原価や経費を差し引いた事業所得が600万円である場合の青色申告(特別控除65万円適用)と白色申告の所得税を比較してみましょう。

【青色申告と白色申告の所得税比較】

| 青色申告の場合 | 白色申告の場合 | |

|---|---|---|

| 所得金額 | 600万円 | 600万円 |

| 青色申告特別控除 | 65万円 | なし |

| 所得控除 | 84万円 ・社会保険料控除36万円 ・基礎控除48万円 | 84万円 ・社会保険料控除36万円 ・基礎控除48万円 |

| 課税される所得金額 | 451万円 | 516万円 |

| 所得税の税率 | 20% | 20% |

| 所得税の控除額 | 42万7,500円 | 42万7,500円 |

| 所得税の金額 | 47万4,500円 | 60万4,500円 |

| 所得税の差 | -13万円 | - |

※本例では社会保険料控除を36万円と仮定してその他の控除は含めておらず、所得税に復興特別所得税を加えていません。実際に所得税を計算する際は、各種控除や復興特別所得税(2037年まで)も加算します。

出典:国税庁「No.1199 基礎控除」

出典:国税庁「No.2260 所得税の税率」

さらに、青色事業専従者給与を経費に加えることで、青色申告のメリットはより大きくなります。

【関連記事】

青色申告特別控除とは?控除を受ける条件と節税効果について解説

青色事業専従者給与を必要経費にできる

青色申告では、配偶者や親族に支払った報酬を「青色事業専従者給与」として経費に計上できます。白色申告にも最大50万円(配偶者は最大86万円)の事業専従者控除がありますが、青色申告の青色事業専従者給与では全額を経費計上できるため、より節税効果が高まります。

所得金額600万円の場合に配偶者への青色事業専従者給与を経費として差し引いた例を見てみましょう。

【青色申告と白色申告の所得税比較】

| 青色申告の場合 | 白色申告の場合 | |

|---|---|---|

| 所得金額 | 600万円 | 600万円 |

| 青色申告特別控除 | 65万円 | なし |

| 事業に従事する配偶者への給与 (月額15万円 × 12ヶ月 = 180万円) | 青色事業専従者給与として180万円控除 | 事業専従者控除で86万円控除 |

| 所得控除 | 84万円 ・社会保険料控除36万円 ・基礎控除48万円 | 84万円 ・社会保険料控除36万円 ・基礎控除48万円 |

| 課税される所得金額 | 271万円 | 430万円 |

| 所得税の税率 | 10% | 20% |

| 所得税の控除額 | 9万7,500円 | 42万7,500円 |

| 所得税の金額 | 17万3,500円 | 43万2,500円 |

| 所得税の差 | -25万9,000円 | - |

出典:国税庁「No.2260 所得税の税率」

白色申告では配偶者へ支払った給与のうち86万円しか控除できませんが、青色申告では全額控除できます。結果、課税される所得金額の違いから所得税の税率も変化し、所得税に25万9,000円の差が生じます。

ただし、青色事業専従者給与は以下の要件を全て満たさなければなりません。

青色事業専従者給与の要件

- 青色事業専従者に支払われた給与であること

- 届出書を納税地の税務署に提出していること

- 届出に記載されている方法・金額の範囲内で支払われたものであること

- 青色事業専従者給与の額が相当であること

青色事業専従者に支払われた給与であること

青色事業専従者に該当する配偶者・親族の条件は以下の通りです。

青色事業専従者の要件

- 青色申告者と生計を同一にする配偶者、またはそのほかの親族であること

- その年の12月31日時点で、年齢が15歳以上であること

- 青色申告者の事業に6ヶ月以上専従していること

出典:国税庁「No.2075 青色事業専従者給与と事業専従者控除」

届出書を納税地の税務署に提出していること

青色事業専従者給与の控除を受けるには、税務署に「青色事業専従者給与に関する届出書」の提出が必須です。

「青色事業専従者給与に関する届出書」は、青色事業専従者給与を経費計上する年の3月15日までに提出しましょう。1月16日以降に新事業を開始した場合や、新たな専従者を雇い入れる場合は、事業を開始した日、もしくは専従者が事業への従事を開始した日から2ヶ月以内に税務署へ提出します。

たとえば、2024年分の青色申告(確定申告期間2025年2月17日(月)〜 3月17日(月))に算入するには、2024年3月15日までに届出を提出しなければなりません。

出典:国税庁「A1-11 青色事業専従者給与に関する届出手続」

届出に記載されている方法・金額の範囲内で支払われたものであること

青色事業専従者給与に認められるのは、届出に記載されている方法・金額の範囲内で支払われた給与に限られます。

税務署に提出した「青色事業専従者給与に関する届出書」の内容から変更が生じれば、変更内容の届出が必要です。たとえば、専従者の人数変更や、提出当時よりも給与を増額した場合が該当します。このような時は、変更内容を記入した「青色事業専従者給与に関する届出書」を税務署に提出しましょう。

青色事業専従者給与の額が相当であること

青色事業専従者に支払う給与に上限はありませんが、給与額は「社会通念上、妥当とされる金額」に設定しましょう。

なお、青色事業専従者給与で源泉徴収の対象外にするには、給与を8万8,000円未満に設定します。源泉徴収が不要な金額ならば、会計処理や所得税納付手続きの手間を省略可能です。

出典:国税庁「No.2075 青色事業専従者給与と事業専従者控除」

【関連記事】

個人事業主の確定申告経費では何をいくらまで落とせる?勘定科目一覧や必要書類を解説

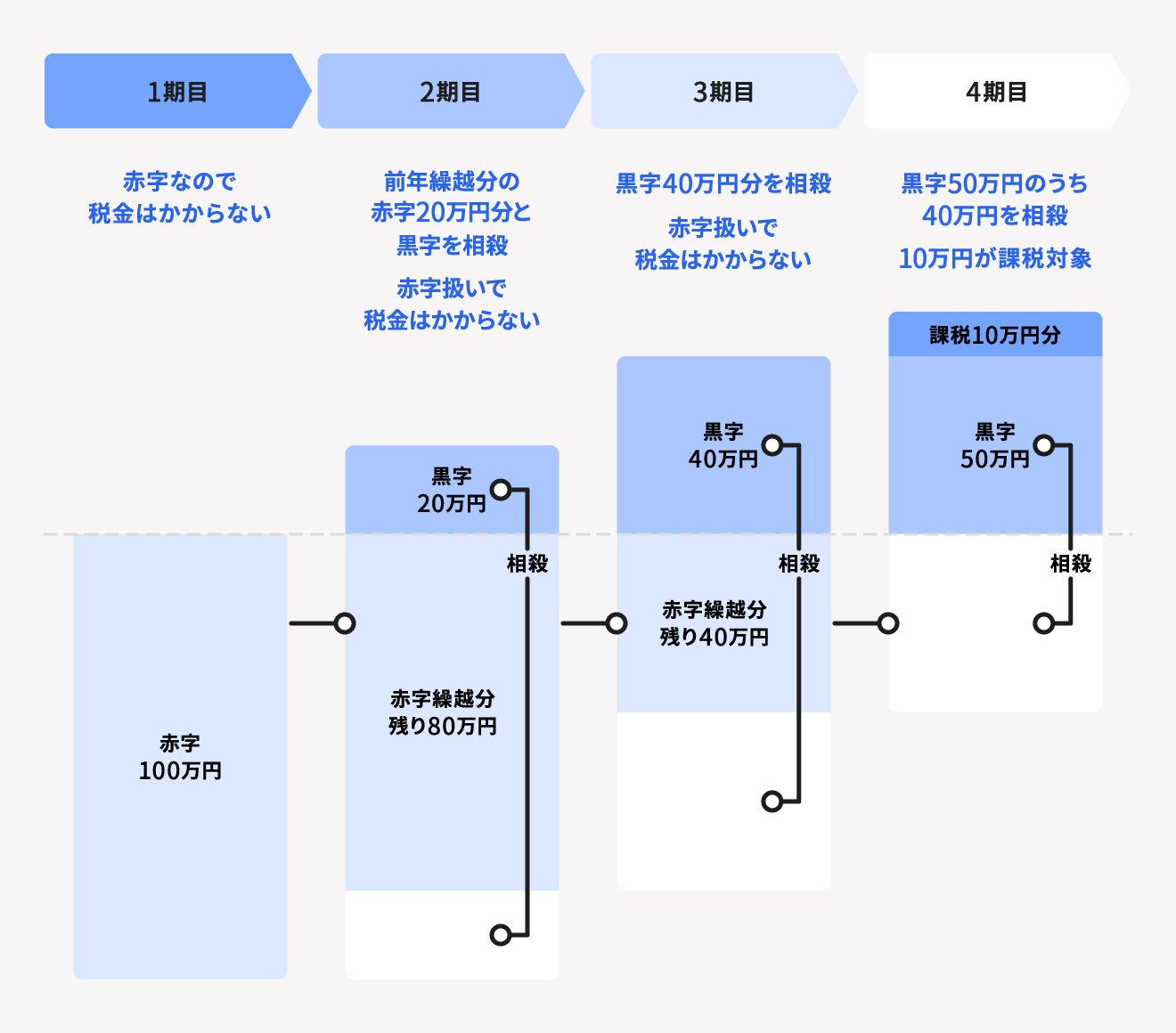

純損失の繰越しと繰戻しができる

「純損失の繰越し」とは、事業で赤字を出した場合にその損失額を「原則として翌年から最長3年間」まで繰り越せる制度です。純損失を翌年以降に繰り越せば、翌年以降の黒字と相殺でき、余計な税金を払わずに済む可能性があります。

純損失の繰越しの例

たとえば、2023年分に100万円の損失(赤字)を出し、翌年の2024年分で20万円の所得(黒字)があった場合を考えてみましょう。

この場合、2023年分の確定申告で青色申告をしていれば、100万円の損失を2024年分の20万円から差し引けます。

2024年分の所得は2023年の赤字が繰り越されて「0」となり、2025年に繰り越す2023年分の赤字は80万円です。そのため、20万円の所得が出ていても所得税の納税対象にはなりません。

200,000円(2024年分の黒字)- 1,000,000円(2023年分の赤字)

= ‐800,000円(2025年に繰り越す2023年の赤字)

2024年分の所得が2023年分の赤字を上回った場合は、所得の一部を赤字で相殺可能です。所得税の対象となる所得額が少なくなるため、節税につながります。

純損失の繰戻しの例

前年分が黒字で今年分が赤字だった場合は、「純損失の繰戻し」が可能です。純損失の繰戻しとは、前年に納めた税金の一部から還付される仕組みを指します。

たとえば、2023年分に300万円の黒字が出て、2024年分に200万円の赤字が出た場合を考えましょう。2024年分に青色申告すると、前年の納税額から赤字分の税金額が還付されます(2023年分も青色申告である必要があります)。

還付される金額の計算は以下の通りです。

2023年分の黒字から2024年分の赤字を相殺する 3,000,000円(2023年分の黒字) -

2,000,000円(2024年分の赤字) = 1,000,000円(2024年分の課税所得)

2023年分の所得税から2024年分の所得税を引く 2023年分の所得税:3,000,000(円) ×

10 % - 97,500(円) = 202,500(円) 2024年分の所得税:1,000,000(円)× 5% =

50,000(円) 202,500(円) - 50,000(円) = 152,500円(還付額)

出典:国税庁「No.2260 所得税の税率」

還付を受けるためには「純損失の金額の繰戻しによる所得税の還付請求書」を確定申告書とあわせて提出します。

出典:国税庁「A1-4 純損失の金額の繰戻しによる所得税の還付請求手続」

【関連記事】

青色申告の繰越損失とは? 適用の条件や申告書の書き方も解説

赤字でも無駄にならない!青色申告では3年までの損失繰越が可能

貸倒引当金を計上できる

貸倒引当金とは、取引先が倒産などで売上金を回収できなくなった場合に備えて、損失を見込んで計上する引当金です。貸倒引当金を経費計上できる債権には、売掛金・受取手形・貸付金・未収金などが該当します。

貸倒引当金を経費計上するには、青色申告決算書の「貸倒引当金繰入額の計算」に該当する金額を記入しましょう。

出典:国税庁「令和6年分青色申告の決算の手引き(一般用)」

【関連記事】

貸倒引当金とは?計算方法や勘定科目の種類、仕訳について解説

少額減価償却資産の特例を使える

「少額減価償却資産の特例」とは、取得金額が30万円未満の減価償却資産(少額減価償却資産)を購入した年の経費に全額計上できる制度です。

通常、時間の経過とともに価値が下がる自動車や建物などの固定資産は、「減価償却資産」として扱います。減価償却資産の取得金額は各年分に分割し、減価償却法で経費に計上できます。

少額の減価償却資産の特例は、青色申告を利用し、一定の要件を満たす中小企業者や個人事業主が対象です。

適用対象の資産は、2006年4月1日から2026年3月31日までの間に購入した減価償却資産で、経費計上できるのは「年間300万円まで」と定められています。

この特例を活用すれば、所得税および法人税を抑えられます。

出典:中小企業庁「少額減価償却資産の特例」

出典:国税庁「No.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例」

【関連記事】

減価償却とは?確定申告前に知っておくべき減価償却資産の計算方法について解説

青色申告のデメリット

節税メリットが大きい青色申告ですが、白色申告に比べると事前準備や日々の記帳などが煩雑な点はデメリットといえるでしょう。

事前の申請が必要

確定申告で青色申告をするには、事前に「青色申告承認申請書」を所轄の税務署に提出しなければなりません。

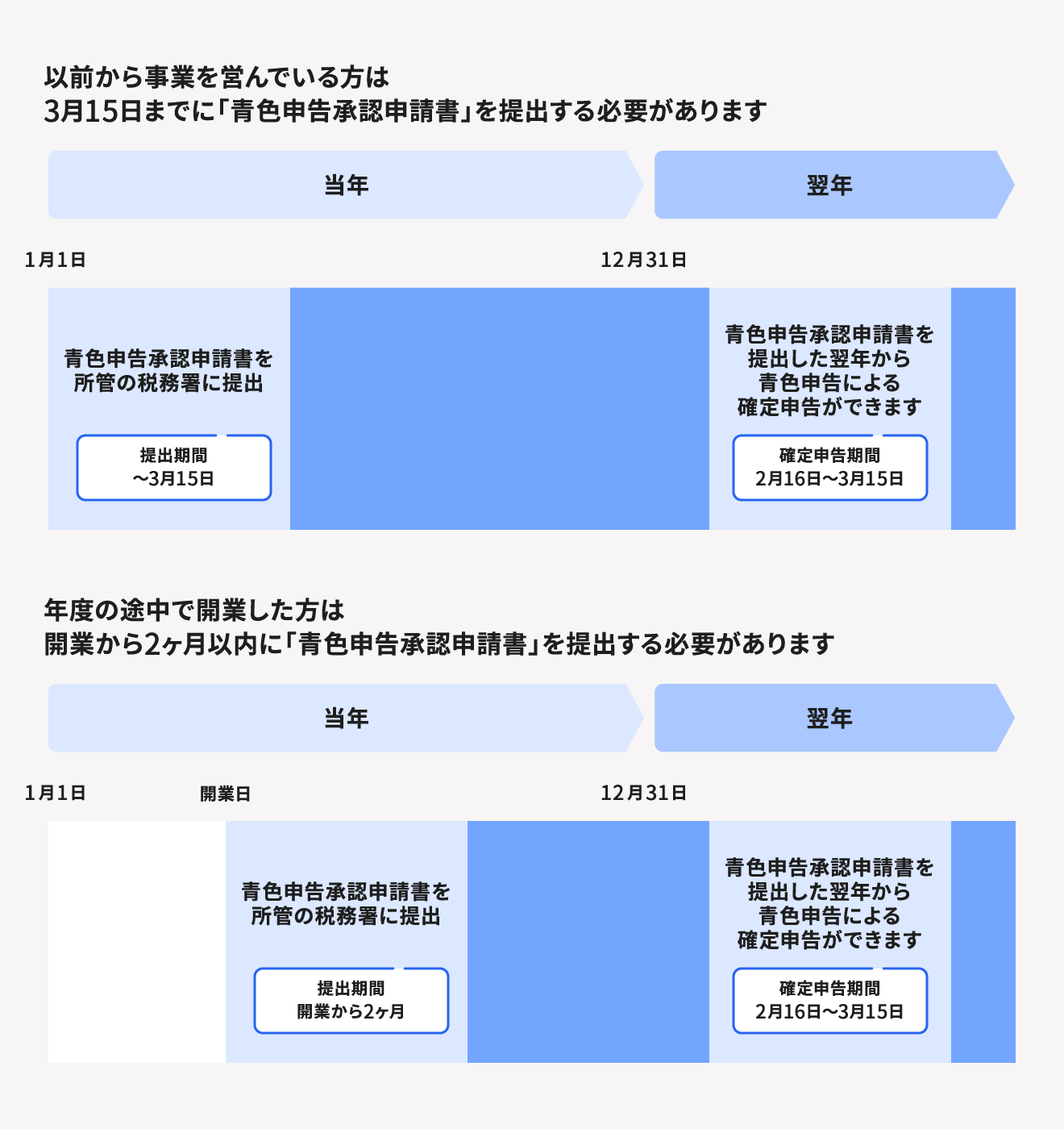

以前から白色申告で事業を営んでいる場合は、その年の3月15日までに青色申告承認申請書を税務署へ提出しましょう。また、その年の1月16日以降に新たに開業した場合は、開業から2ヶ月以内に青色申告承認申請書を税務署に提出します。

青色申告承認申請書を提出していなければ、自動的に白色申告の対象となります。青色申告で確定申告をしたいのであれば、開業届と同時に青色申告承認申請書を提出しておくと安心です。

複式簿記での記帳が必要

白色申告では、会計の専門知識がなくても作成できる簡易簿記(単式簿記)の使用が認められています。

青色申告でも「複式簿記」か「簡易簿記」のどちらかを選べますが、55万円もしくは65万円の青色申告特別控除を受けるには、複式簿記による記帳が必要です。複式簿記は会計知識が必要になるため、初めて確定申告する人は会計ソフトを活用すると、スムーズに確定申告書の作成ができます。

65万円の控除を受けるにはe-Taxでの申告か電子帳簿保存が必須

65万円の青色申告特別控除を受けるには、55万円控除のための要件を満たしたうえで、e-Taxによる電子申告もしくは電子帳簿保存が必須です。

しかし、会計ソフトを活用すればe-Taxや電子帳簿保存が容易になり、65万円の青色申告特別控除適用の要件を満たしやすくなります。

青色申告の前に作成・提出が必要な書類と提出期限

青色申告で確定申告するには、以下の書類が必要です。要件によって提出しなければならない書類や提出期限が異なるため、事前に確認しましょう。

| 提出書類 | 対象者 | 提出期限 |

|---|---|---|

| 青色申告承認申請書 | 青色申告する事業者 | 確定申告する年の3月15日まで (事業開始日が1月16日以降の場合は開業から2ヶ月以内) |

| 青色事業専従者給与に関する届出・変更届出書 | 生計を一にする配偶者や親戚への給与を経費計上する事業者 | 青色事業専従者給与を経費計上する年の3月15日まで (1月16日以降の事業開始や専従者の雇い入れは開業または従事開始から2ヶ月以内) |

| 所得税・消費税の納税地の変更に関する届出書 | 自宅以外に事務所や店舗がある事業者 | なし (提出日から納税地変更) |

| 給与支払事務所等の開設届出書 | 従業員や青色事業専従者に給与を支払う事業者 | 事業所の開設から1ヶ月以内 |

青色申告承認申請書

「青色申告承認申請書」は、正式名称を「所得税の青色申告承認申請書」といい、青色申告をするために所轄の税務署に提出しなければならない書類です。提出期限は、以下の通りです。

青色申告承認申請書の提出期限

- 青色申告で確定申告する年の3月15日まで

- 事業開始日が1月16日以降の場合は、開業後2ヶ月以内

たとえば、すでに事業を始めていて、2024年分の確定申告を青色申告したいなら、2024年3月15日までの提出が必要です。2024年3月31日に事業を開始したのであれば、開業後2ヶ月以内の2024年5月31日までに提出しなければなりません。

事業開始の年から青色申告したい人は、開業届の提出とあわせて、青色申告承認申請書も提出しましょう。

なお、青色申告の承認を受けていた人の事業を相続で継承した場合も、青色申告するには青色申告承認申請書の提出が不可欠です。相続を確認した日から、青色申告承認申請書の提出までの期限も以下の通り定められています。

| 相続の開始を確認した(亡くなった)日 | 青色申告承認申請書の提出期限 |

|---|---|

| 1月1日から8月31日まで | 死亡から4ヶ月以内 |

| 9月1日から10月31日 | その年の12月31日まで |

| 11月1日から12月31日 | 翌年2月15日まで |

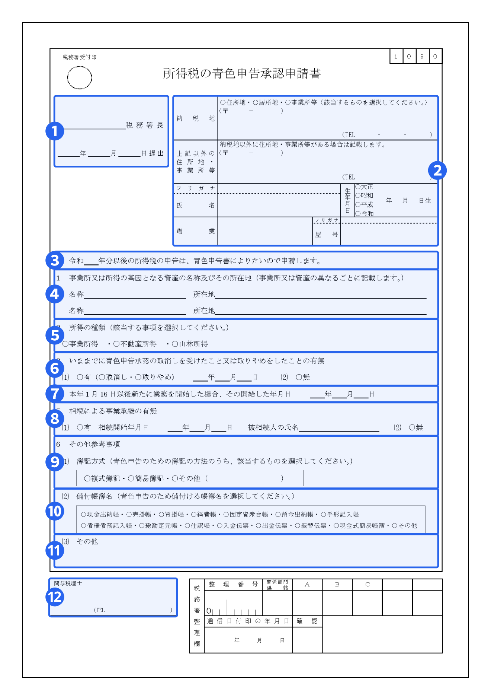

青色申告承認申請書の書き方

青色申告承認申請書の記載事項

① 所轄の税務署と提出日

② 基本情報

③ 開始年度

④ 事業の所在地

⑤ 所得の種類

⑥ 青色申告の取り消しまたは取りやめの履歴

⑦ 本年1月16日以後新たに業務を開始した場合、その開始した年月日

⑧ 事業継承について

⑨ 簿記の形式

⑩ 帳簿について

⑪ 特記事項

⑫ 関与税理士

freee開業を活用すれば、青色申告承認申請書を無料で簡単に作成できます。作成後にオンライン上で申請できるので、書類作成や提出を手軽にしたい人はぜひご利用ください。

【関連記事】

青色申告承認申請書とは?書き方やいつまでに提出すべきか詳しく解説します

青色事業専従者給与に関する届出・変更届出書

青色事業専従者給与の控除を受けるには、「青色事業専従者給与に関する届出書」の提出が必要です。

青色事業専従者給与額を経費に算入する年の3月15日までに、税務署へ提出しなければなりません。

以下に該当する場合、事業開始または専従者が事業へ従事開始した日から2ヶ月以内に届出書の提出が必要です。

所得税・消費税の納税地の変更に関する届出書

住民票の住所以外で居住する家や事務所・店舗の住所を納税地にする場合、「所得税・消費税の納税地の変更に関する届出書」の提出が必要です。提出時期の指定はなく、届出書を提出した日から納税地が変更されます。

提出先は、住所地の税務署です。ただし、変更後の税務署の管轄が異なる場合は、変更後の税務署にも届出を提出してください。

出典:国税庁「[手続名]所得税・消費税の納税地の変更に関する届出手続」

給与支払事務所等の開設届出書

「給与支払事務所等の開設届出書」は、従業員および青色事業専従者に給与を支払う必要のある事業者が提出する書類です。所得税を納税している所轄の税務署へ提出します。

この書類は、給与支払事務所の開設の事実があった日から1ヶ月以内に提出が必要です。所轄の税務署に持参、郵送もしくはe-Taxで提出しましょう。

「給与支払事務所等の開設届出書」を提出すると、源泉徴収した所得税の納付用紙が送られてきます。なお、月額の給与が8万8,000円未満であれば源泉徴収は発生しません。

出典:国税庁「A2-7 給与支払事務所等の開設・移転・廃止の届出」

白色申告と青色申告を変更する方法

白色申告から青色申告へ、または青色申告から白色申告へ変更したい場合は、以下の手続きが必要です。いずれの場合も書類提出の期限があり、期限に間に合わなかった場合は、その年の確定申告は変更前の申告方法で行わなければなりません。

白色申告から青色申告に変更する場合

現在、白色申告している人は、確定申告の対象となる年の3月15日までに税務署へ青色申告承認申請書を提出すれば青色申告へ変更できます。

2024年分( 2025年提出分)の確定申告を青色申告に変更するには、2024年3月15日までに青色申告承認申請書を提出しなければなりません。

出典:国税庁「A1-8 所得税の青色申告承認申請手続」

青色申告から白色申告に変更する場合

青色申告から白色申告へ変更(青色申告の取りやめ)をする場合は、変更したい年の翌年3月15日までに手続きを済ませましょう。税務署へ「所得税の青色申告の取りやめ届出書」を提出すると、白色申告に変更できます。

2024年分(2025年提出分)の確定申告で青色申告から白色申告に変更したいなら、2025年3月17日までに税務署へ届出を行いましょう。

出典:国税庁「A1-10 所得税の青色申告の取りやめ手続」

青色申告で確定申告をする際に必要な書類

青色申告をするにあたって、税務署に必ず提出する書類は以下の2種類です。

青色申告する際の提出書類

- 確定申告書(令和〇年分の所得税及び復興特別所得税申告書)

- 青色申告決算書

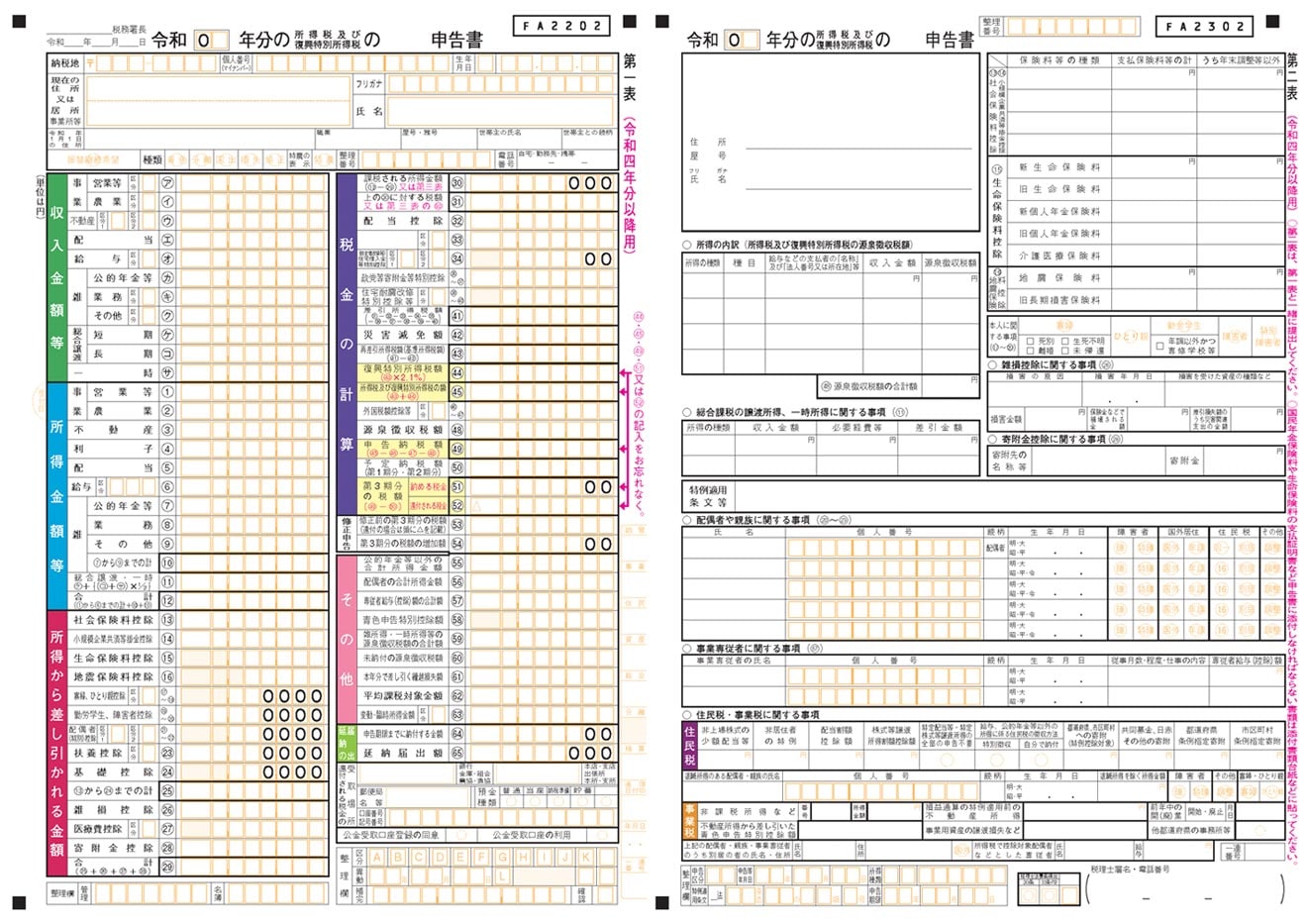

確定申告書

確定申告書の書き方

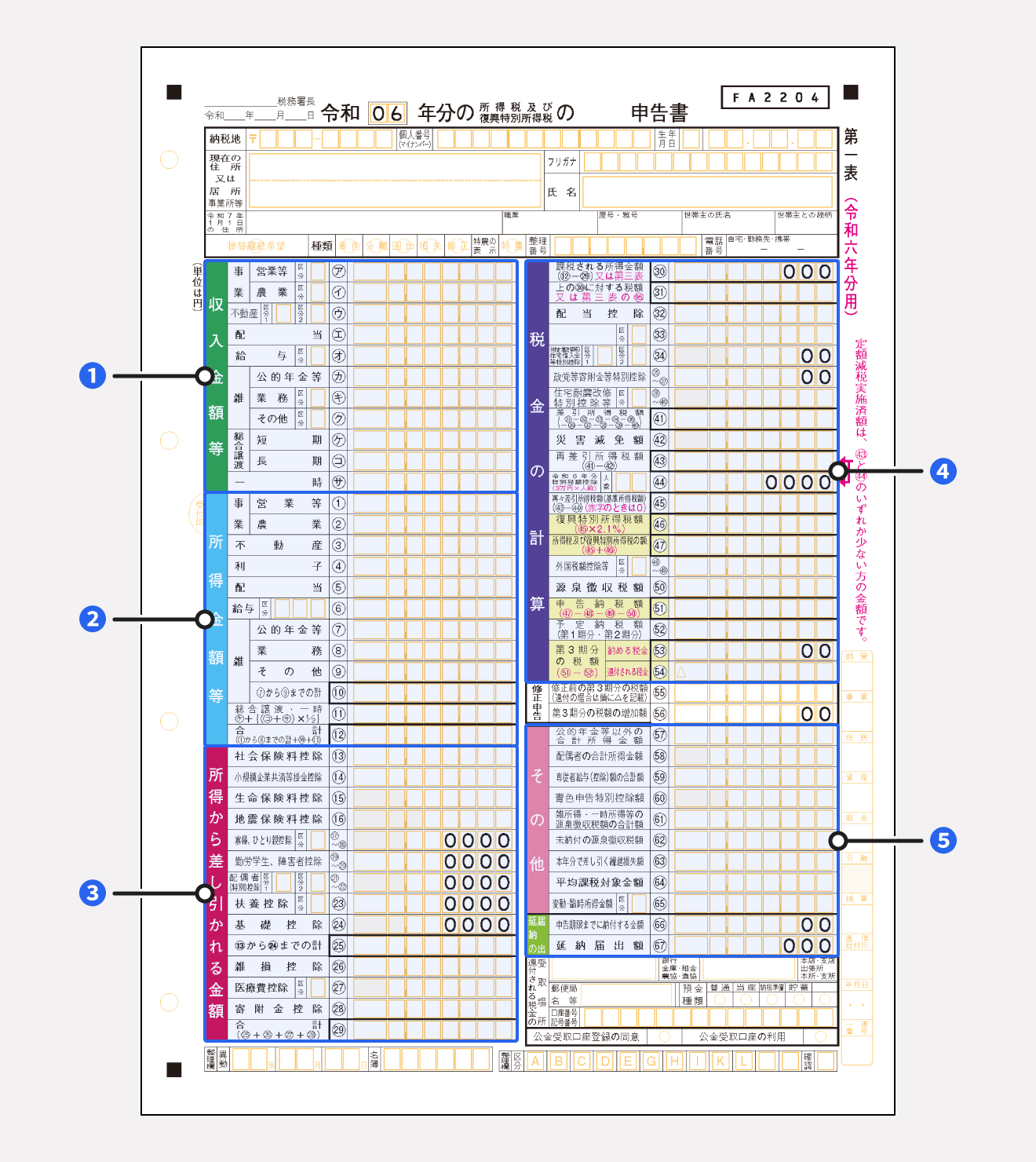

所得税の確定申告書には第一表・第二表・第三表・第四表の4種類の用紙があります。ここでは、確定申告をする全員が提出しなければならない第一表・第二表の書き方を解説します。

確定申告書の第一表には、以下の5つの項目の記載が必要です。

出典:国税庁「申告書第一表・第二表【令和6年分以降用】」

確定申告書第一表の記載事項

- 収入金額等

- 所得金額等

- 所得から差し引かれる金額

- 税金の計算

- その他・延納の届出

「収入金額等」の欄に確定申告をする年の収入を記入し、「所得金額等」の欄に収入から必要経費を差し引いた金額を所得の種類ごとに記入します。

「所得から差し引かれる金額」には、支払った健康保険料や国民年金保険料などの社会保険料や、医療費控除の対象金額などを各項目に記入します。

「税金の計算」の欄の「課税される所得金額㉚」には、所得金額等の合計⑫から所得から差し引かれる金額の合計㉙を差し引いた金額(1,000円未満を切り捨てた金額)を記入しましょう。

「上の㉚に対する税額㉛」には「課税される所得金額㉚」に所得税率をかけて算出した所得税額を記入します。

「その他」欄には、公的年金等以外の合計所得額や、配偶者の合計所得額、青色申告特別控除額を記載します。

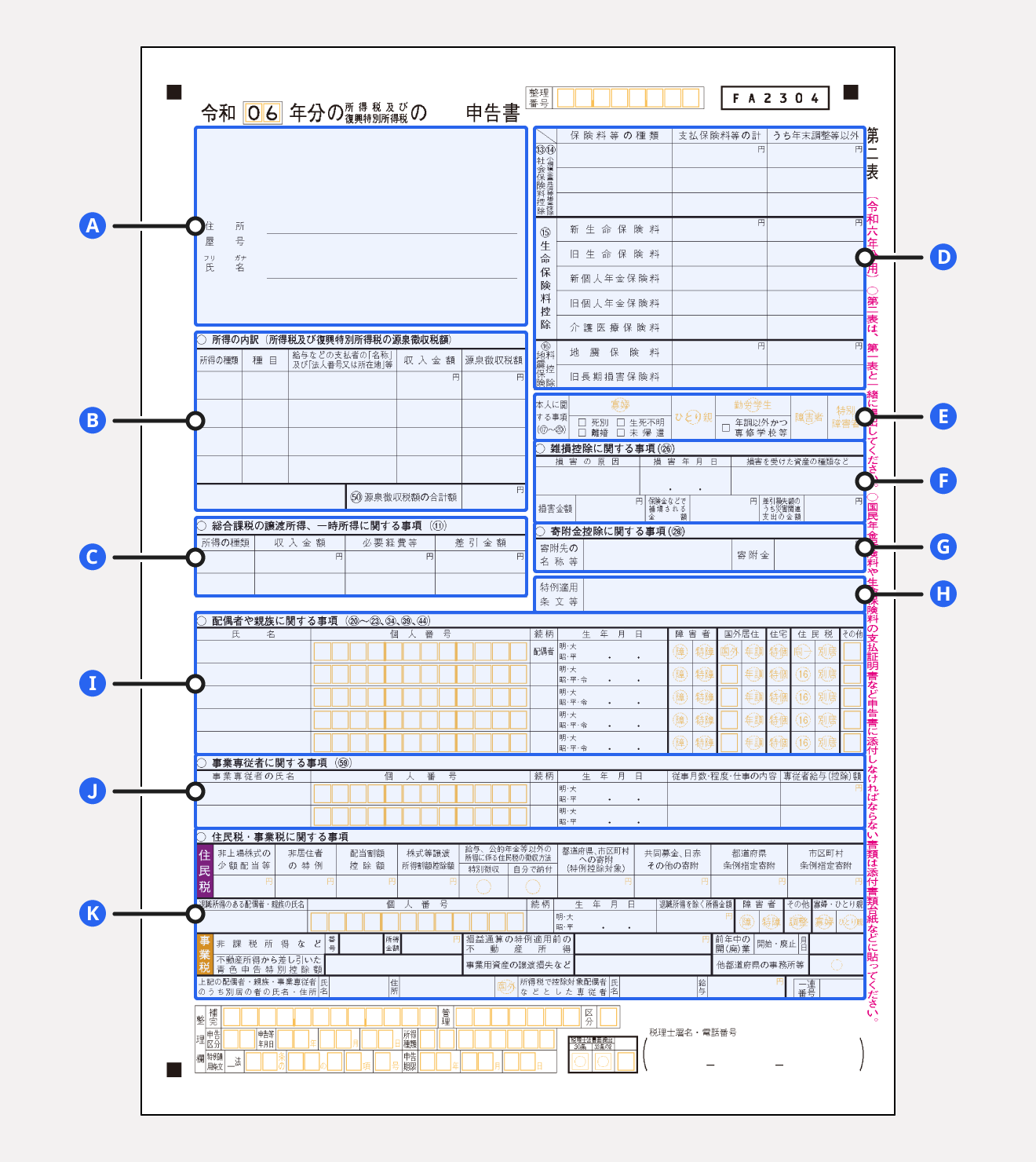

確定申告書の第二表には、以下の11項目の記入が必要です。

出典:国税庁「申告書第一表・第二表【令和6年分以降用】」

青色申告決算書

青色申告決算書は、1~3ページが損益計算書およびその細目、4ページ目が貸借対照表の全4ページで構成されています。

1ページ目の損益計算書には、2、3ページ目の損益計算書の細目に記載した数字を転記する必要があるので、2、3ページ目から記入するのがよいでしょう。

青色申告決算書の記入手順

- 青色申告決算書2ページ目:損益計算書の細目(売上・給与・地代家賃など)

- 青色申告決算書3ページ目:損益計算書の細目(主に減価償却など)

- 青色申告決算書1ページ目:損益計算書(損益計算書情報、基本情報)

- 青色申告決算書4ページ目:貸借対照表

青色申告決算書を作成する際は、専門的な会計知識が必要になるため、初めて確定申告する人や作成に不安がある人は、会計ソフトの活用を検討してください。

【関連記事】

青色申告決算書とは?書き方や入手・提出方法について徹底解説

青色申告決算書の書き方

確定申告書は、所得税の対象となる期間(1月1日〜12月31日)の翌年2月16日〜3月15日までに管轄の税務署に提出します。ただし、期間の開始・終了が土日祝日のときは、その翌日が開始・終了日です。

2025年は2月16日が日曜日、3月15日が土曜日に該当します。そのため、2024年分(2025年提出分)の確定申告は2025年2月17日(月)~3月17日(月)が申告期間です。

確定申告書の提出方法は、以下の3つのいずれかで行いましょう。

青色申告(確定申告書)の提出方法

- e-Taxからオンライン提出

- 郵便または信書で管轄の税務署や業務センターに郵送

- 管轄の税務署窓口に直接持参

65万円の青色申告特別控除を受けるにはe-Taxによる申告、もしくは電子帳簿保存のいずれかが必要です。電子帳簿保存を行っておらず65万円の控除を受けたいなら、必ずe-Taxを利用して確定申告を行いましょう。

出典:国税庁「申告と納税」

出典:国税庁「申告書の提出方法」

青色申告する場合の保管書類と期限

青色申告では以下のように、帳簿書類を定められた期間保存しなければなりません。

| 書類 | 保存期間 | |

|---|---|---|

| 帳簿 | ・仕訳帳 ・総勘定元帳 ・現金出納帳 ・売掛帳 ・買掛帳 ・経費帳 ・固定資産台帳 など | 7年 |

| 決算関係書類 | ・損益計算書 ・貸借対照表 ・棚卸表 など | 7年 |

| 現金預金取引等関係書類 | ・領収書 ・小切手控 ・預金通帳 ・借用証 など | 7年 |

| その他の書類 | ・請求書 ・見積書 ・契約書 ・納品書 ・送り状など取引に関して作成または受領した上記以外の書類など | 5年 |

帳簿の保存期間は、その事業年度の確定申告書の提出期限の翌日から7年間です。書類は作成または受領した日の属する年の翌年3月15日の翌日から7年間(または5年間)保存する必要があります。

出典:国税庁「帳簿の記帳のしかた− 事業所得者用−」

青色申告についての相談先

確定申告の相談は、税務署以外でもできます。その際は、青色申告や税について正しい知識をもった相談先に問い合わせましょう。以下のような場所で、青色申告に関する相談ができます。

| 相談先 | 相談方法 | 費用 | こんな人向け |

|---|---|---|---|

| 青色申告会 | 窓口 | 有料 | 青色申告以外にも経営や融資の相談をしたい人 |

| 税務署 | 窓口 電話 | 無料 | ・費用を抑えたい人 ・電話で相談したい人 |

| 会計ソフトのサポートサービス | スマートフォン・PC | 有料 | ・簡単に確定申告を終わらせたい人 ・チャットやメールで相談したい人 |

| 商工会議所による税理士の無料相談 | 窓口 | 無料 | 青色申告以外にも経営や融資の相談をしたい人 |

| Q&Aサイト | スマートフォン・PC | 無料 | ・費用を抑えたい人 ・特定の情報を探している人 |

青色申告会

「青色申告会」とは、青色申告を行う納税者による納税協力団体で、個人事業主やフリーランス、一人親方などの青色申告をサポートしています。青色申告会で相談する場合、地域によっては入会金と年会費(月会費)が発生します。たとえば、神奈川県の「神奈川青色申告会」では入会金1,000円と月会費1,500円が必要です。

また、サービス内容も各青色申告会で異なります。ホームページを参照したり、電話で問い合わせたりして事前に確認しましょう。

出典:一般社団法人神奈川青色申告会「入会案内」

【関連記事】

青色申告会とは?サポートを活用して青色申告をラクに終わらせよう

税務署

税務署に問い合わせれば、確定申告に関する質問への回答がもらえます。ただし、税務署は納税者の節税につながるアドバイスはできません。税務署は「税金を正しく徴収」して、「納税者に正しい申告をさせること」を目的としているためです。

税務署で質問するなら、節税につながる制度や特例を調べてから「この制度を私は適用できますか?」「適用するために必要な書類は何ですか?」など、具体的に質問しましょう。

会計ソフトのサポートサービス

チャットやメールで青色申告の相談ができるサポートサービスを提供する会計ソフトもあります。サポートの利用には、ソフトウェアのインストールや会計サービスへの会員登録などが必要です。

会計サービスは月額の支払いが一般的ですが、確定申告ソフトのfreee会計は最大30日間無料で利用できます。期間中はチャットやメールによる相談も無料です。

商工会議所による税理士の無料相談

商工会議所が行う税理士の無料相談は、入会手続きが必須の場合が多く、入会金や会費が発生します。1ヶ月あたりの会費は1,000円から2,000円程度が一般的です。

商工会議所ごとに提供するサービスは異なるため、詳細は電話もしくは直接訪問して確認しましょう。

Q&Aサイト

インターネット上には、青色申告に関するQ&Aサイトや、税理士が無料で回答してくれるサイトがあります。ただし、これらのサイトは、常に最新の情報が記載されているとは限りません。制度が変わる前の「古い情報」が残っている可能性もあり、利用には注意が必要です。

また、相談内容から個人が特定される可能性もあります。質問の際は、個人情報につながる内容の記入を避けましょう。

確定申告を簡単に終わらせる方法

確定申告に関する作業を効率化したいとお考えの方には、確定申告ソフト「freee会計」の活用がおすすめです。

freee会計には、以下のような機能があります。

- 銀行口座やクレジットカードを同期して出入金を自動入力

- 家計簿感覚でできる帳簿付け

- 確定申告時、税額控除の金額を自動算出

- e-tax(電子申告)対応でオンライン申告も可能

日々の経費管理から確定申告の対応まで、さまざまな作業を自動化して時間や手間を大幅に削減できます。

勘定科目も予測して入力できるため、慣れない人でも安心して使用いただけます。

また、確定申告の際には質問に回答すると税額控除の金額を自動算出できます。ご自身で面倒な計算をする必要がなく、スムーズな書類作成が可能です。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計を使うとどれくらいお得?

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

忙しい年度末の負担を減らすためにも、ぜひfreee会計の利用をご検討ください。

まとめ

青色申告で確定申告すると、さまざまな節税効果があります。ただし、青色申告は複式簿記による記帳や事前の書類提出が必要であり、白色申告よりも申告に手間がかかります。

現在、白色申告している人も期日までに申請書を提出することで、青色申告へ切り替え可能です。節税効果を高めたいなら、青色申告への変更を検討しましょう。

会計知識が必要な複式簿記による記帳は、会計ソフトを活用するとスムーズです。青色申告に必要な書類や手続きを把握し、確定申告に向けて準備を進めましょう。

よくある質問

青色申告とは?

青色申告とは、仕訳帳や総勘定元帳、現金出納帳などの定められた帳簿を用意し、その記録に基づいて確定申告を行う制度です。

詳しくは、「青色申告とは」をご覧ください。

青色申告と白色申告の違いは?

青色申告と白色申告は、主に税制面および手続き内容に違いがあります。

青色申告は税制面で有利な点が多い一方、必要な手続きや書類が多く、会計の知識がない場合は難易度が上がります。白色申告は青色申告のような税制面でのメリットはありませんが、確定申告が青色申告に比べて簡単な点がメリットです。

詳しくは、「青色申告と白色申告の違い」をご覧ください。

青色申告するために必要な書類は?

青色申告を行う際に必要な提出書類は、確定申告書(令和〇年分の所得税及び復興特別所得税申告書)と青色申告決算書の2点です。

詳しくは、「青色申告と白色申告の違い」および「青色申告で確定申告をする際の必要書類」をご覧ください。

監修 北田 悠策(きただ ゆうさく)

神戸大学経営学部卒業。2015年より有限責任監査法人トーマツ大阪事務所にて、製造業を中心に10数社の会社法監査及び金融商品取引法監査に従事する傍ら、スタートアップ向けの財務アドバイザリー業務に従事。その後、上場準備会社にて経理責任者として決算を推進。大企業からスタートアップまで様々なフェーズの企業に携わってきた経験を活かし、株式会社ARDOR/ARDOR税理士事務所を創業。