監修 安田 亮 公認会計士・税理士・1級FP技能士

繰越損失とは、赤字となった事業年度の損失を翌年以降に繰り越し、将来の利益と相殺して所得税などを軽減できる制度です。

青色申告で利用できるこの制度は、正しい申告と手続きを行えば、最大3年間損失を繰り越せます。

本記事では、繰越損失の概要や具体的な適用条件・申告方法を詳しく解説しています。

目次

繰越損失とは

繰越損失とは、事業で損失(赤字)が出た場合、その金額を翌年以降、最長3年間繰り越せる制度です。「繰り越す」とは、翌年以降に黒字化して所得が発生した場合に、その金額から損失分を差し引くことを指します。

つまり、赤字になった年の翌年に黒字化しても、昨年の赤字分だけ節税ができる仕組みです。繰越損失の適用を受けるためには、確定申告の際に損失申告を行います。

損失申告の計算方法

例えば2022年度の確定申告で100万円の損失が発生し、2023年度には250万円の利益が出たとします。その場合、2023年度の課税対象金額は以下となります。

2,500,000円(利益) - 1,000,000円(繰り越した損失) = 1,500,000円

2024年9月時点で、195万円以下の課税対象金額に対する税率は5%、195万円超330万円以下の税率は10%となっています。

損失を差し引いた場合と差し引かなかった場合では、2023年度の税額に以下のような違いが生まれます。

《損失を差し引いた場合》

1,500,000円 × 5% = 75,000円

《損失を差し引かなかった場合》

(2,500,000円- 1,950,000円)× 10%+1,950,000円×5% = 152,500円

損失を差し引いた場合と差し引かなかった場合の金額の差は、77,500円です。

このように、損失申告をすることによる節税効果は決して少なくありません。

出典:国税庁「No.2260所得税の税率」

白色申告では一部を除き繰り越せない

繰越損失は、青色申告者のみに適用される制度です。白色申告では、変動所得や被災事業用資産など一部を除き、赤字を繰り越すことができません。

たとえ昨年度まで白色申告を行っていて、今年度から青色申告に変更する場合でも、昨年度までの損失分は繰り越すことはできないので注意しましょう。

特定非常災害に関する損失は最長5年間繰り越せる

繰越損失の適用期間は最長3年間です。ただし、2023年4月1日以降に特定非常災害に関する被害で生じた純損失のうち、条件を満たす損失額は繰越控除期間が3年から5年へと延長されます。

繰越控除期間が5年間に延長される損失は、損失の程度によって2パターンに分けられます。

特定非常災害による損失が、保有する事業用資産の10%以上であれば、その年に発生したすべての損失額が繰越控除期間の延長の対象です。

一方、特定非常災害による損失が保有する事業用資産の10%未満のときは、その年に発生した損失額のうち、特定非常災害によって損失した金額のみが繰越控除期間の対象になります。

出典:国税庁「No.2070 青色申告制度」

損失申告のための条件

「赤字を繰り越せる」といっても、すべての損失を繰り越せるわけではありません。

損失申告できるのは、以下の条件に当てはまるものに限られます。

損失申告の条件

- 事業所得、不動産所得、譲渡所得、山林所得の損益通算においても控除が残った場合(純損失金額)

- 雑損控除で控除不足額が生じた場合

つまり、事業所得・不動産所得・譲渡所得・山林所得の4つにおいて発生した赤字損失については、翌年以降の所得に繰り越せるというわけです。

ただし上記の場合でも、不動産所得や譲渡所得については、一定の条件に該当する場合、損失申告できないため注意が必要です。これらの所得を得ている場合は、念のため税理士に確認するのがよいでしょう。

出典:国税庁「令和5年分 所得税及び復興特別所得税の確定申告の手引き」

損失申告できない所得

以下の所得については、そもそも損失が出ないという前提があるため、損失が出ても、原則として繰り越すことはできません。

損失は累積して計算できる

損失が2年以上続いた場合、累計して計算することができます。

たとえば、2022年に30万円、2023年に10万円の損失が出たとします。この場合、2024年度の確定申告では、以下の損失分を所得から差し引くことができます。

300,000円 + 100,000円 = 400,000円

仮に、2024年度に黒字化し、確定申告で60万円の所得が出たとします。その場合、実際に課税対象となるのは、以下の金額となります。

600,000円 - 400,000円 = 200,000円

ただし、繰り越しは最長3年という期限があります。たとえ2026年度まで損失が続いたとしても、確定申告時には2022年の損失金額を繰り越すことはできないのでご注意ください。

同じ年で異なる所得で損失が発生した場合は相殺する

2023年度の確定申告で、50万円の事業所得の損失があったときに、山林所得で50万円の所得が出た場合、これらは相殺されます。そのため翌年に持ち越される損失はなくなります。

黒字を差し引ける所得には、一定の順番があります。以下の順で相殺していきましょう。

| 赤字が出た所得 | 差し引ける黒字とその順番 |

|---|---|

| 事業所得 | 経常所得→譲渡所得→一時所得→山林所得→退職所得 |

| 不動産所得 | |

| 譲渡所得 | 一時所得→経常所得→山林所得→退職所得 |

| 山林所得 | 経常所得→譲渡所得→一時所得→退職所得 |

損失申告をしていなかった場合はどうなる?

期限後でも申告を行うことで、損失申告をすることができます。

平成22年分までは損失が生じた年分の確定申告書を期限内に提出していることが要件とされていましたが、平成23年分以後の所得税については期限内申告の要件が無くなりました。

損失が出た場合、期限に間に合わなかった場合でも後から申告をしましょう。

確定申告時の損失申告に必要なもの

確定申告の際は、青色申告に必要な確定申告書Bの第一表・第二表以外に、第四表を提出する必要があります。また、以下の損失を繰り越す場合は、別途損失を証明する書類が必要となります。

損失申告に必要なもの

- 被災事業用資産の損失

- 上場株式等にかかる譲渡損失

- 特定投資株式に係る譲渡損失

- 先物取引やFXに係る損失

第四表の記入方法

今回は2023年度の資料を元にご紹介します。

1.基本情報を記入する

住所や氏名などを記入します。

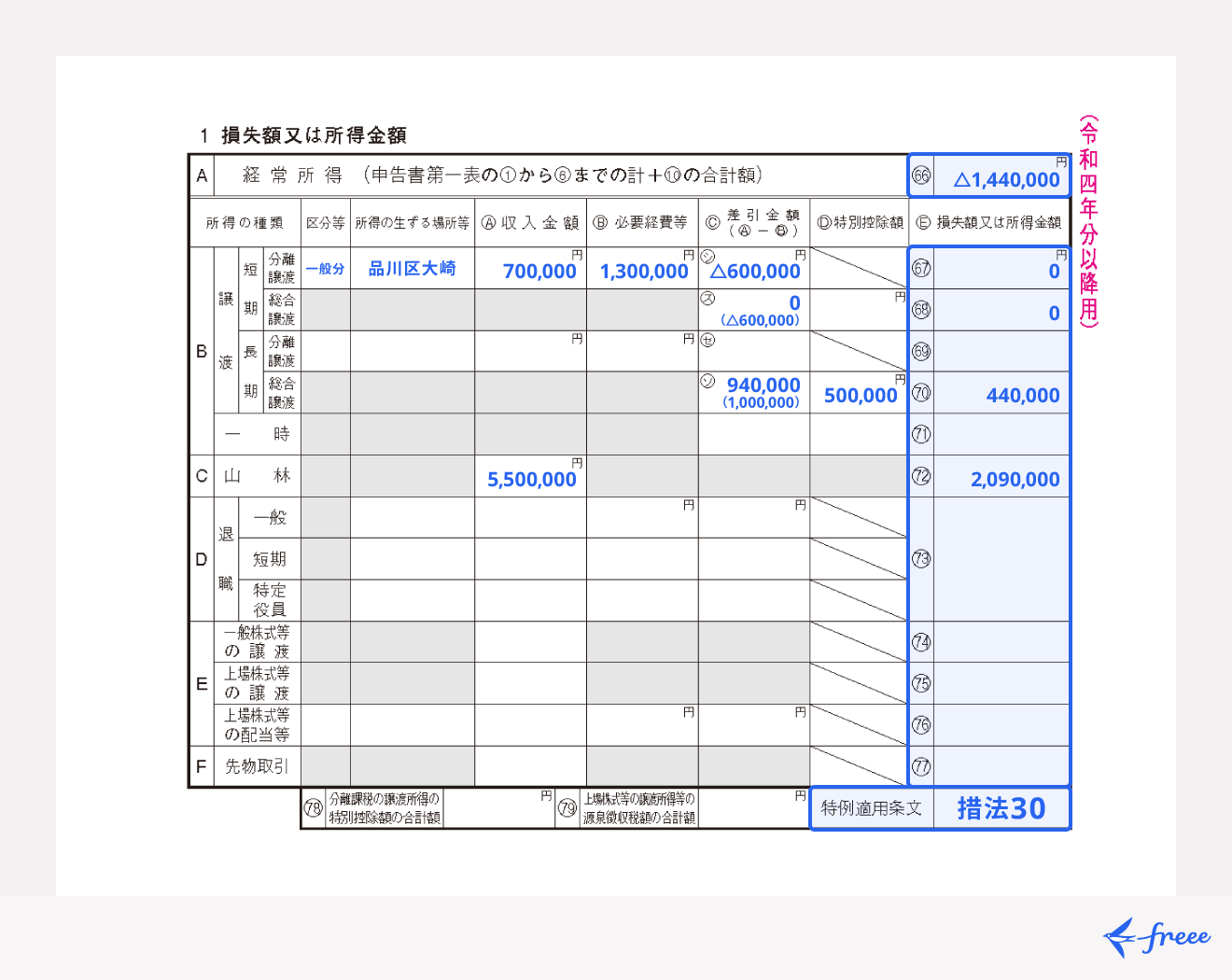

2.「損失額又は所得金額」欄に、その年に出た損失金額を記入する

A:確定申告表第一表の1から7の合計を記載します。

B〜F:それぞれの項目について所得または損失があった場合に記載します。

特例適用条文:譲渡所得、山林所得及び株式等に係る譲渡所得等について、特例を受ける場合に記載します。

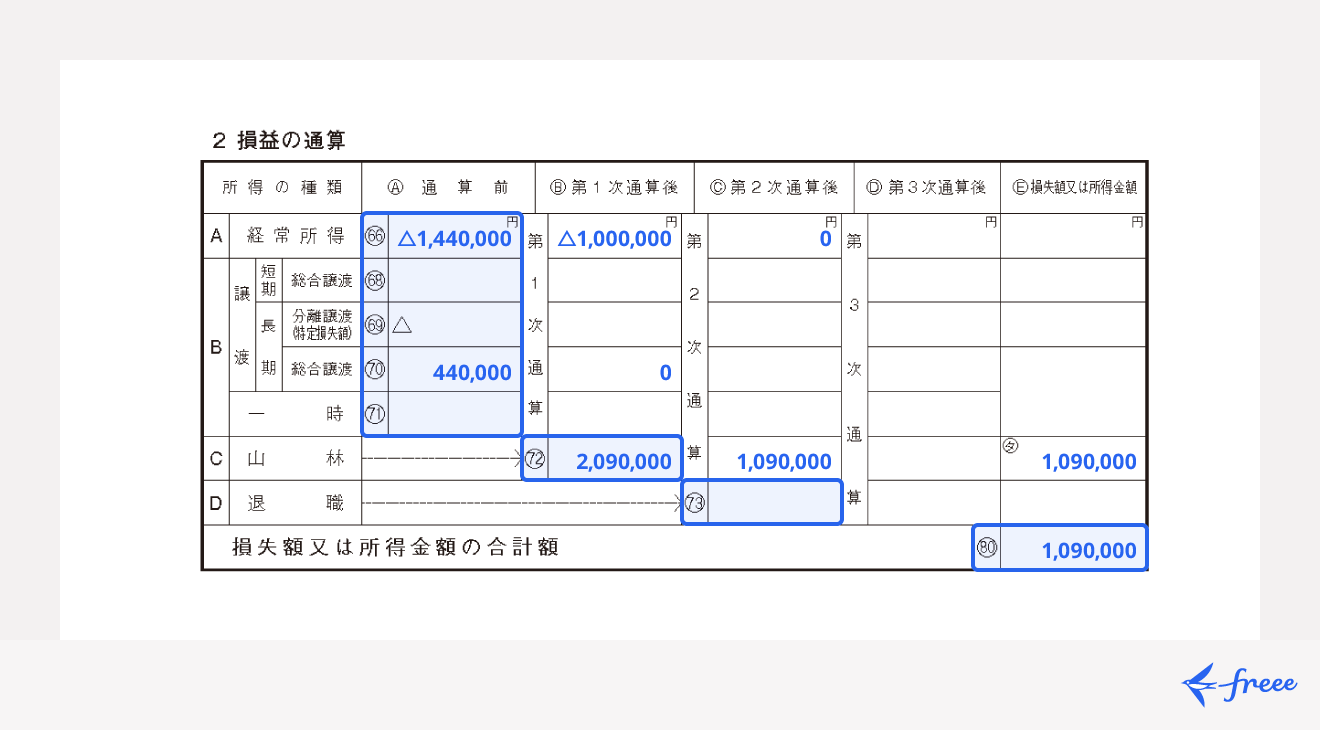

3.「損益の通算」欄に必要情報を記載する

ひとつ前の「損失額又は所得金額」に記載した内容を、該当する数字(66から73)の書かれた欄に記入していきます。

その後、「B一時通算後」から「E損失額又は所得金額」までの欄には、以下のように数字を記載します。

・「B第1次通算後」欄

| A欄の金額 | B欄の金額 | 「B第1次通算後」欄記載内容 |

|---|---|---|

| 赤字または黒字 | 「A通算前」欄の金額をそのまま転記 | |

| 赤字 | 黒字 | A欄の赤字をB61から64欄の金額の順に差し引いた金額を記載 |

| 黒字 | 赤字 | B欄からA欄を差し引いて記載 |

・「C第2次通算後」欄

| A欄の金額 | B欄の金額 | C欄の金額 | 「C第2次通算後」欄記載内容 |

|---|---|---|---|

| 赤字または黒字 | 「B第1次通算後」欄をそのまま転記 | ||

| 赤字 | 赤字 | 黒字 | 1:A欄・B欄の赤字を「経常所得」、「譲渡」欄の金額の潤にCから差し引く 2:1の金額を「C第2次通算後」欄に記載 |

| 黒字 | 黒字 | 赤字 | 1:C欄の赤字を59から64欄の金額の順に差し引く 2:1の金額を「C第2次通算後」欄に記載 |

・「D第3次通算後」欄

| A欄の金額 | B欄の金額 | C欄の金額 | D欄の金額 | 「D第3次通算後」欄記載内容 |

|---|---|---|---|---|

| 赤字 | 黒字 | 1:A欄・B欄の赤字を「経常所得」、「譲渡」欄の金額の順にDから差し引く 2:D欄の残った黒字からC欄の赤字を指し引いた金額を記載 | ||

| 上記以外の場合 | 「C第2次通算後」欄の金額をそのまま記載 | |||

・「E損失額又は所得金額」各欄

| 「第3次通算後」の「譲渡・長期・総合譲渡」欄の金額 | 「一時」欄の金額の合計値 | 「損失額または所得金額」の「譲渡・長期・総合譲渡」・「一時」欄 | その他の欄 |

|---|---|---|---|

| 黒字 | (「D第3次通算後」+「一時」欄の金額合計)×0.5 | 「第3次通算後」欄の金額を転記 | |

| 上記以外の場合 | 「第3次通算後」欄の金額を転記 | ||

・損失額又は所得金額の合計額

「E損失額又は所得金額」の各欄の損失額又は所得金額の合計を記載します。

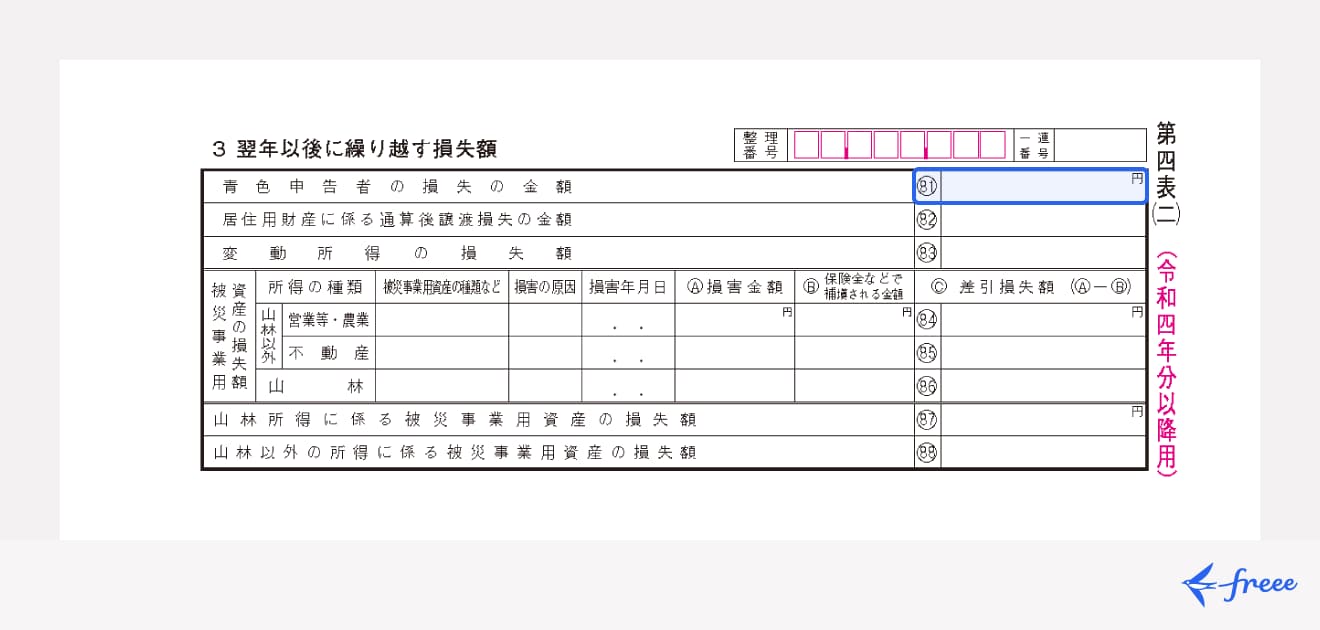

4.「翌年以後に繰り越す損失額」の該当欄に必要事項を記載

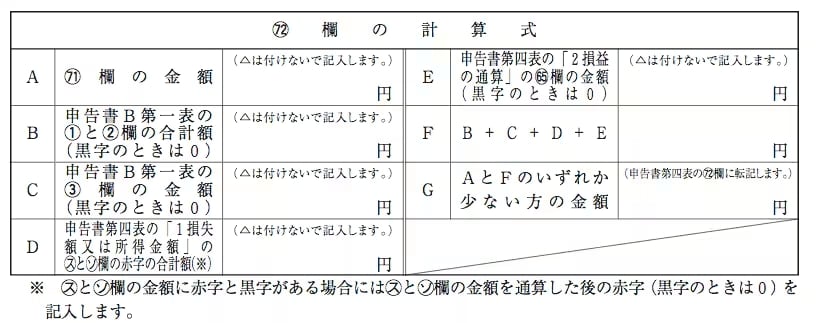

翌期以降に繰り越す損失額のうち、青色申告者の損失の金額は81の欄に記載が必要となります。81については以下の方法で記載を行います。

※㋜と㋞欄の金額に赤字と黒字がある場合には、㋜と㋞欄の金額を通算した後の赤字(黒字のときは0)を記入します。

出典:国税庁「申告書第四表(損失申告用)」

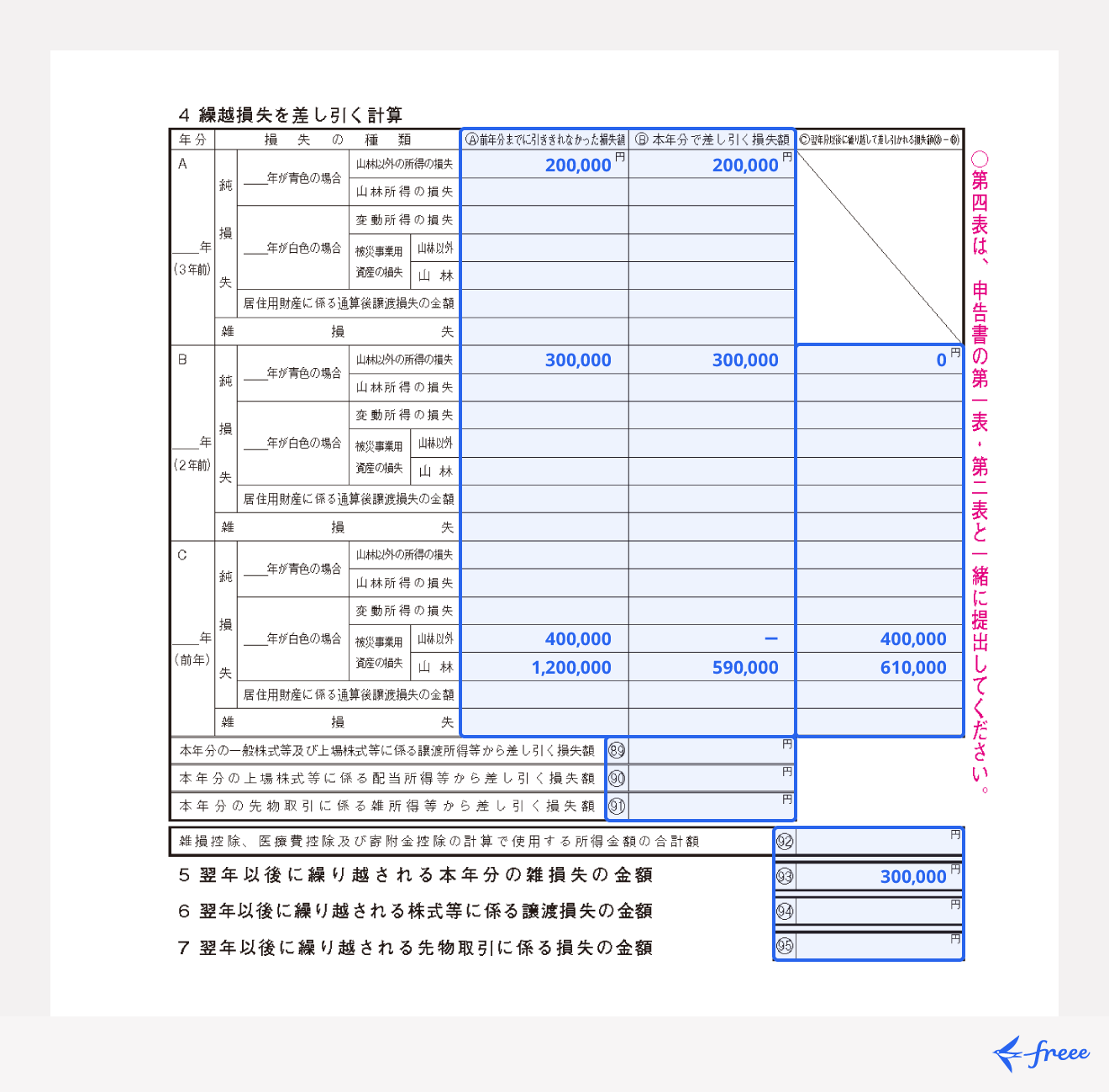

5.前年以前の損失および本年度中に差し引ける損失を「4繰越金額を差し引く計算」に記載して、繰り越せる金額を記載する

損失が出た場合、確定申告を行う必要はありませんが、損失申告を行わないと損失を繰り越すことはできなくなります。

損失申告は正当な節税対策の一つです。赤字になったからといって嘆くことなく、翌年以降のためにしっかり損失申告をしておきましょう。

まとめ

繰越損失とは、事業の損失を最長3年間繰り越せる制度です。繰越損失の適用を受けるためには、損失申告を行います。

損失申告を行うと、所得から損失を差し引くことで、所得税の納付額を軽減できる場合があります。

繰越損失は、事業所得や不動産所得などが対象であり、すべての所得で損失申告できるわけではありません。損失申告では申告書の作成と提出が必要です。正確な申告書を作成し、適切に申告しましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

繰越損失の内容とは?

年間の所得がマイナスとなり、損失が出た場合に最長3年間にわたって繰り越せる制度です。

繰越損失を詳しく知りたい方は「繰越損失とは」をご覧ください。

繰越損失が適用可能な所得は?

事業所得、不動産所得、譲渡所得、山林所得の4つが対象です。

繰越損失が適用可能な所得を詳しく知りたい方は「損失申告のための条件」をご覧ください。

監修 安田亮(やすだ りょう) 公認会計士・税理士・1級FP技能士

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。