確定申告では、所得の種類によって所得税の計算方法などが変わってきますが、農業所得者の場合はどのような計算方法になるのでしょうか。

本記事では、農業所得を得た場合、白色申告、または青色申告それぞれの記帳方法を解説します。

【2024年度の確定申告は2025年2月17日(月)〜3月17日(月)まで!】

目次

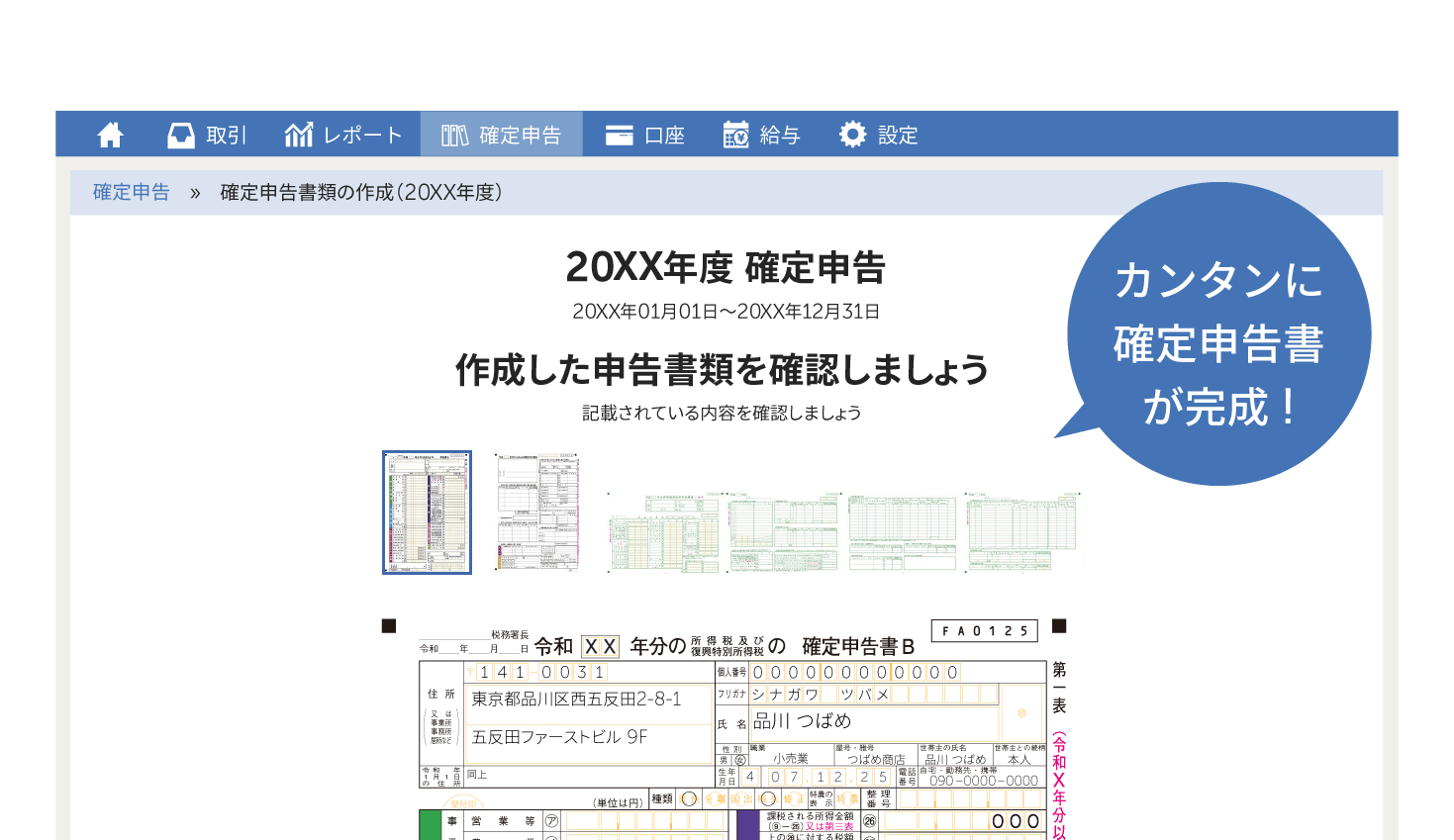

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

農業所得の分類は?

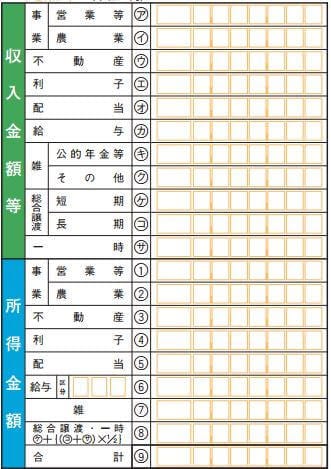

引用元:国税庁 - 確定申告書、青色申告決算書、収支内訳書等

所得は、事業所得をはじめ、不動産所得や給与所得、雑所得などいくつかの所得に分けることができます。農業所得は、確定申告書の収入や所得の欄を見て分かるように、事業所得に分類される所得です。

事業所得とは、事業を営むことによって生じる所得のことを指して、農業の他にも漁業や製造業、小売業、サービス業などの事業が含まれます。

事業所得における所得の計算

事業所得の発生する事業では、売上のほか、事業を営むうえで仕入や交通費、通信費といった経費が発生すると考えられます。そのため、売上から必要な経費を引いた額が、事業所得として算出されることになります。

所得金額の計算方法などを知りたい方は『収入金額等、所得金額の計算方法と記入方法』の記事をご覧ください。

農業所得者の白色申告での記帳

事業所得では、所得を計算する上で、売上と経費を明らかにする必要があります。これは、農業所得においても例外ではありません。売上と経費を計算するうえで、具体的にどのような記帳が必要となるのか、白色申告と青色申告に分けて確認してみましょう。

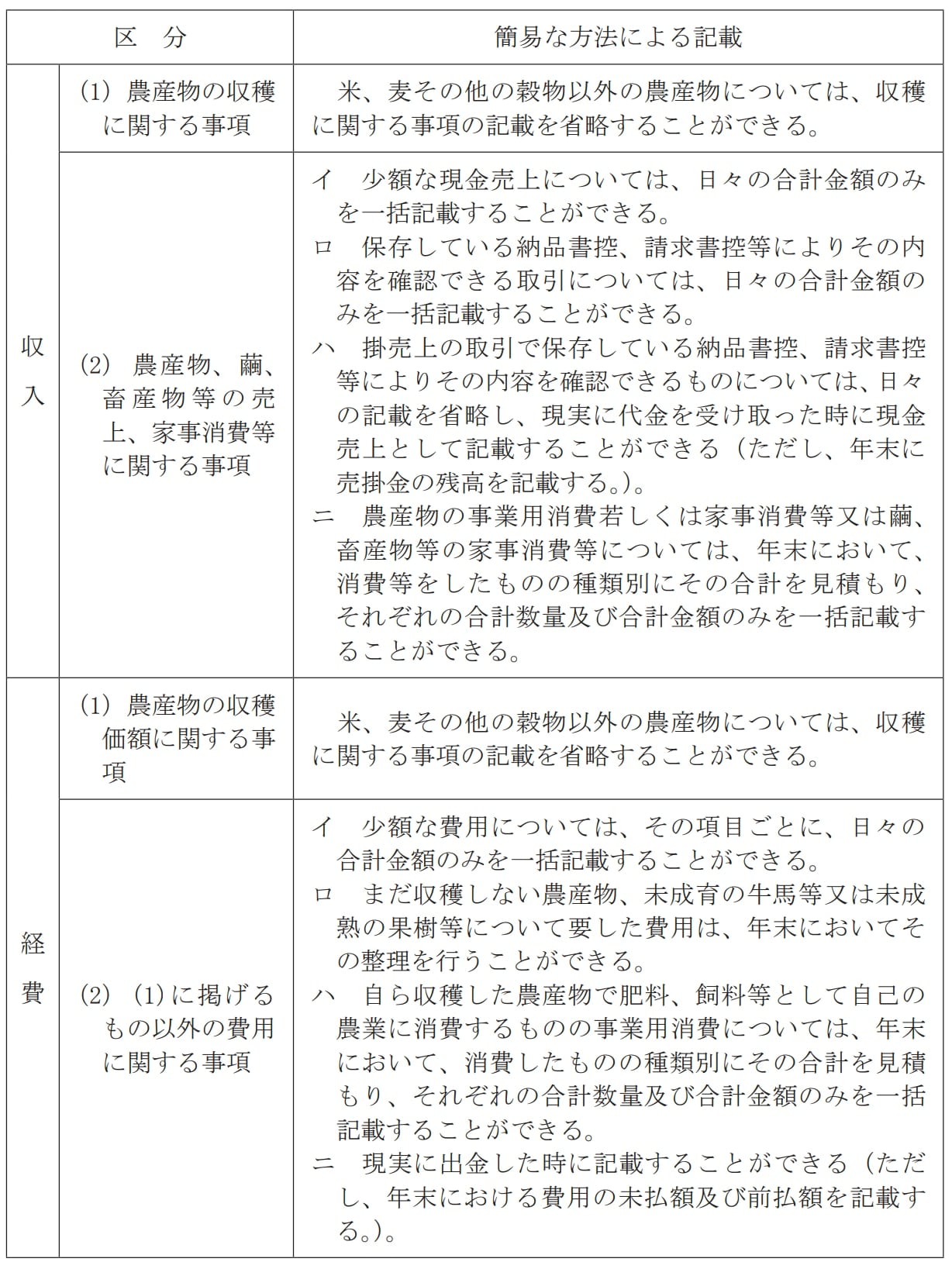

白色申告では簡易な記載が可能

白色申告の記帳は、収入と経費の簡易な記載が認められています。表のように、帳簿の書き方については決まりはないので、必要な事項を記載したうえで、自身で分かりやすいようにまとめて置けばよいでしょう。

収穫に関して

農作物の収穫については、穀物以外であれば詳細を記帳する必要がありません。穀物の収穫であった場合は、収穫した年月日のほかに、種類と数量の記帳が必要です。

複数の収穫物がある場合は、一覧にしておくと分かりやすいですね。なお、収入、経費と同様に収穫に関しての記帳も簡易的な記載が認められています。

売上や消費に関して

売上や収穫した農産物を家事消費した場合は、取引を行った年月日、売上先の相手方、金額の記帳が必要となります。

原則は取引ごとに記載する必要がありますが、白色申告では少額の場合や請求書などで請求額が確認できる場合は、1日単位で項目ごとの合計をまとめて記帳することが可能です。また請求書など取引が明確に分かるものがあれば、現金に動きがあったときに記帳できる現金主義を用いることができます。

なお、農産物などを生産している場合は、売れ残った分などを家庭で消費する場合もあると思います。家事消費した場合は相手方と該当する部分が明確ですので、その都度記帳する必要はなく、年末に一括で処理することが可能です。

事業における費用に関して

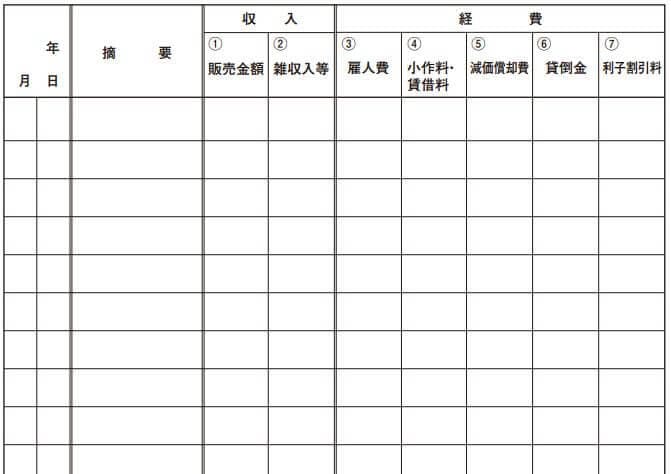

上記の表は国税庁の農業所得者における白色申告での記帳の様式例ですが、費用を記帳する場合は、経費の区分を明らかにしたうえで、取引年月日、支払先、金額、取引の事由について記載する必要があります。

なお、収入における簡易記帳と同様に、少額の場合は1日単位で項目ごとの合計を一括記帳、また事業用の消費は一括記帳することが可能です。さらに、支払った際に計上する現金主義、収穫していない農産物や育成中の畜産について年度末に整理することができます。

未収穫・未成熟の農産物や畜産物における整理

農業の場合は、収穫や出荷までに期間を要することが考えられます。そのため経費に関しては、現実に収入となる期間を考慮して、月末に整理することが可能です。具体的には、収穫や成熟するまで関係する費用を累積していき、収穫または成熟した年に累積額を減価償却することになります。

なお、原則的には通常の減価償却費と考え方は同じで、10万円未満である場合は一括で必要経費として算入されます。なお、20万円未満の場合は、白色申告者でも一括償却または3年での均等償却を選択することが可能です。

白色申告における減価償却費に関して知りたい方は、以下の記事をご覧ください。

【関連記事】

白色申告における減価償却のしくみと取り扱いについて

農業所得者の青色申告での記帳

農業所得は事業所得のひとつなので、青色申告で確定申告することが可能です。青色申告をするには、「所得税の青色申告承認申請書」を事前に提出しておく必要があるので注意しましょう。

青色申告にしたい場合の申告期限は、申告を行う年の3月15日までと、新たに事業をはじめた場合は開業日から2か月以内となるので注意しましょう。期限内に申請書の提出が行われなかった場合は、自動的にその年の申告は白色申告となります。

所得税の青色申告承認申請書に関して知りたい方は、以下の記事をご覧ください。

【関連記事】

所得税の青色申告承認申請書の書き方

65万円の青色申告特別控除を受ける場合

農業所得で65万円の青色申告特別控除を受けたい場合は、正規の簿記の原則に従って、貸借対照表及び損益計算書を作成できる帳簿の記載が必要となります。なお、記帳については、複式簿記での記帳が必要です。

【関連記事】

青色申告特別控除とは?最大65万円の控除を受ける条件と節税について

簡易記帳について

なお、10万円の青色申告特別控除の場合は、簡易記帳での記入が認められます。農業所得者の簡易記帳で必要な帳簿は下記になります。

- 現金出納帳:現金の流れに関する内容を記載する

- 売掛帳・買掛帳:売上や仕入れに関する内容を記載する

- 経費帳:経費に関する内容を記載する

- 固定資産台帳:農業用に使用する建物や車両などの資産の取得に要した費用に関する内容を記載する

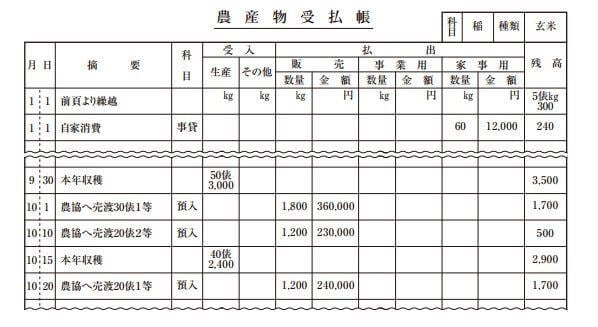

- 農産物受払帳:農産物を収穫したときの情報に関する内容や販売、自家消費があった場合の内容を記載する

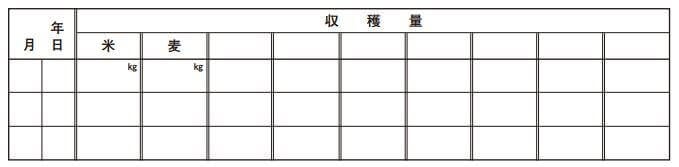

農産物受払帳

現金出納帳や売掛帳などはほかの所得でも見られますが、農産物受払帳は農業所得の場合の特別な帳簿だと言えます。なお、記載にあたっては、一部簡略化することが可能です。

現金出納帳や売掛帳などは、農業以外での事業所得でも見られますが、農産物受払帳は農業所得の場合の特別な帳簿だといえます。なお、記載にあたっては、一部簡略化することが可能です。

収穫にあたって

穀類以外は省略できます。穀類も数量のみの記載が認められています。

販売にあたって

穀類以外の販売で、数量や単価が分からない場合は、金額のみの記載が可能です。

家事消費にあたって

家庭などで消費した場合は、年末に一括して記載することができます。

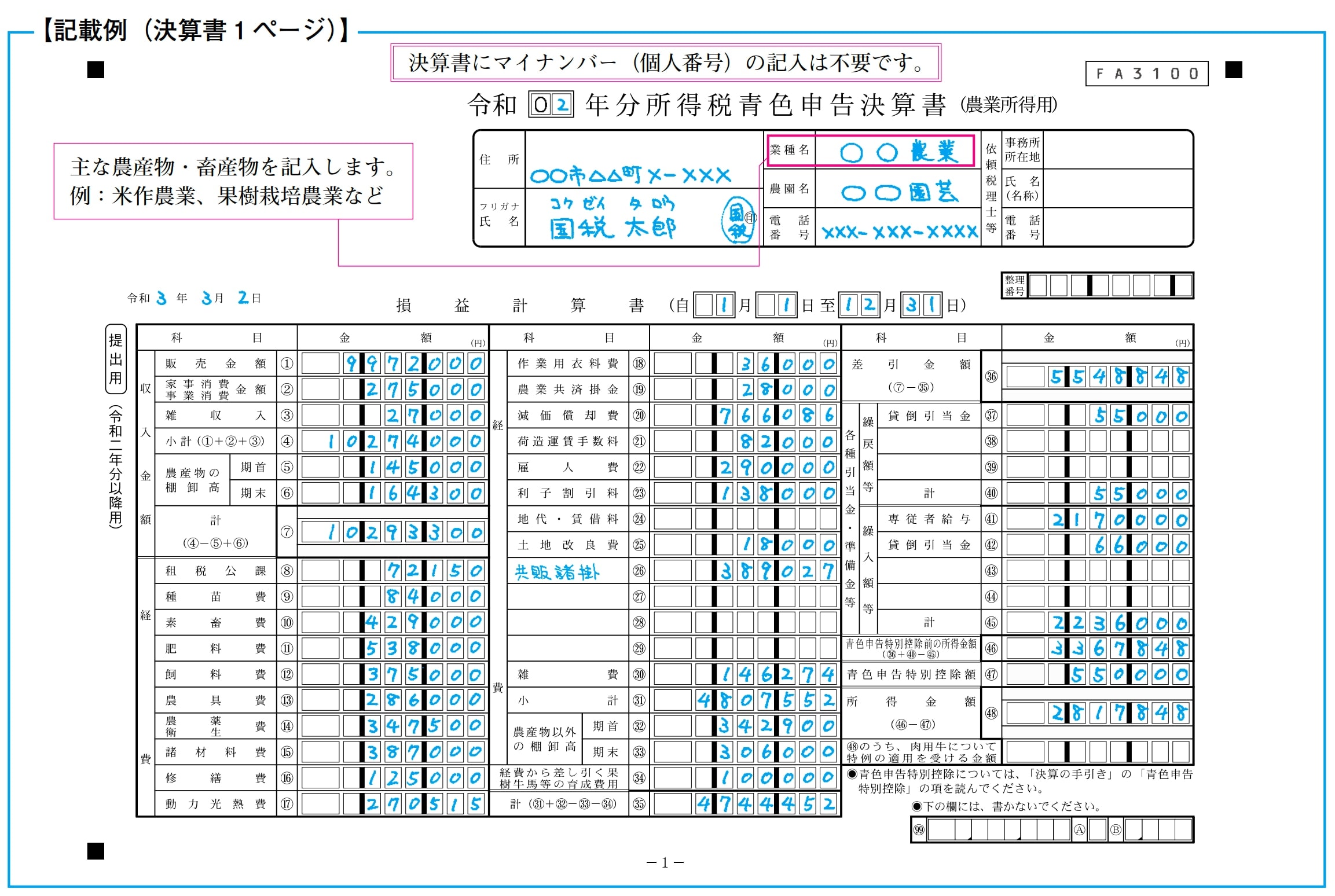

農業所得者の確定申告は?

青色申告で貸借対照表と損益計算書を添付する、白色申告で収益内訳書を添付するという意味では通常の確定申告と大きな違いはありません。ただし、確定申告書に添付する貸借対照表と損益計算書または収益内訳書は、農業所得用に特化したものが用意されていますので、そちらを利用するようにしましょう。

青色申告決算書(農業所得用):令和2年分 青色申告決算書(農業所得用)の書き方

収支内訳書(農業所得用): 令和2年分 収支内訳書(農業所得用)の書き方

農業所得者も対象となる持続化給付金(申請期間は2021年1月15日まで)

時俗化給付金とは、新型コロナ感染症拡大により大きな影響を受けた事業者に対して、事業の継続と再起するための費用として使用することができる給付金です。

この持続化給付金は、農業所得者も対象となります。申請期間は2021年1月15日までなので、まだ申請していない方はお早めに申請手続きを行ってください。

| 給付額 | 法人:200万円まで 個人事業主:100万円まで ※昨年1年間の売上からの減少分が上限 |

| 給付対象 | 2020年1月以降、新型コロナウィルス感染症拡大の影響により、月の売上が前年同月比で50%以上減少した事業者 |

| 申請期間 | 2020年5月1日〜2021年1月15日まで ※電子申請の送信完了の締め切りは、 2021年1月15日24時まで |

| 申請方法 | 中小企業庁のホームページより申請 https://www.jizokuka-kyufu.jp/ ※WEB情での申請が基本となります。 |

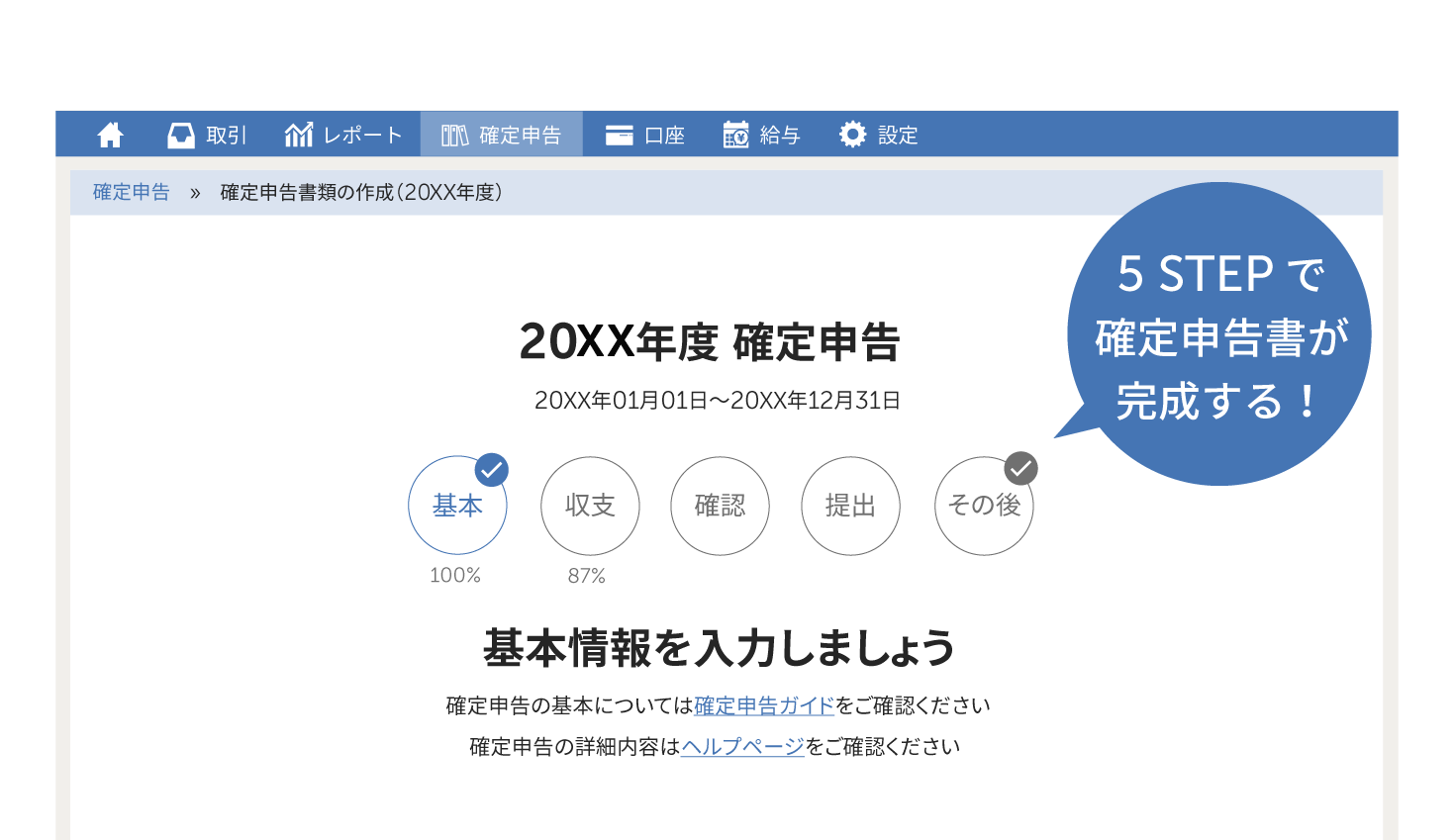

確定申告(青色申告)を簡単に終わらせる方法

大きな節税メリットがある青色申告。お得であることは分かっていても、「確定申告書の作成は難しいのでは?」という意見も少なくありません。

そこでおすすめしたいのは、確定申告ソフト freee会計の活用です。

1.銀行口座やクレジットカードは同期すれば自動入力!

freee会計は、面倒な1年分の経費の入力も、銀行口座やクレジットカードを同期すれば自動で入力できます。日付や金額だけでなく、勘定科目を推測して自動入力してくれるので大幅に手間を省くことができます。

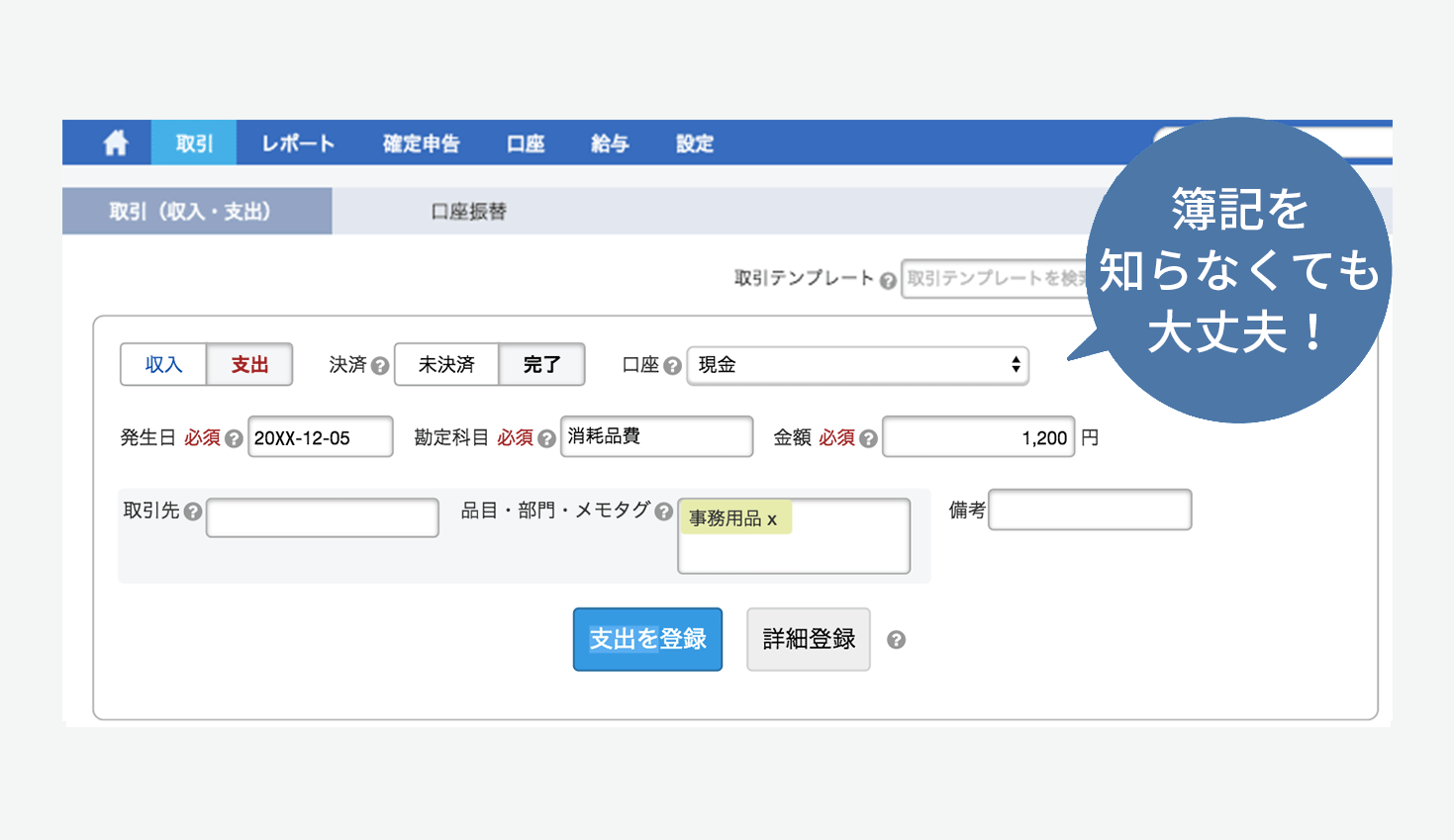

2.簿記を知らなくてもカンタンに入力できる!

freee会計なら、現金で払った場合でも、いつ・どこで・何に使ったか、家計簿感覚で入力するだけで大丈夫です。自動的に複式簿記の形に変換してくれるので、簿記を覚えなくても迷わず入力することができます。

有料のスタータープラン(月額1,180円)、スタンダードプラン(月額2,380円)は

チャットで確定申告についての質問が可能。

さらに、オプションサービスに申し込むと電話で質問も可能です。

価格・プランについて確認したい方はこちら。最大30日間無料でお試しいただけます。

3.質問に答えるだけで税金は自動計算

保険やふるさと納税、住宅ローンなどを利用している場合は税金が安くなります。難しい税金の計算もfreee会計なら、質問に答えるだけで自動で計算してくれます。確定申告をするために、本を買って税金について勉強する必要はありません。

4.あとは確定申告書を税務署に提出するだけ

freee会計で確定申告書を自動作成したら、税務署に郵送や電子申告などで提出して、納税をすれば完了です。

マイナンバーカードとカードリーダをご用意いただけば、ご自宅からでもすぐに提出が完了するので、税務署に行く手間がかかりません!

【2022年版】e-Taxでネットで確定申告:PC・スマホでのやり方とメリットまとめ

freee会計を使うとどれくらいお得?

確定申告ソフトのfreee会計は、会計初心者の方からも「本当に簡単に終わった!」との声も多く寄せられています。

また、税理士さんなどに経理を依頼した場合、経理の月額費用は最低でも1万円、確定申告書類の作成は最低でも5万円〜10万円ほど必要です。

いかがでしょう?

確定申告ソフトのfreee会計は、ステップに沿って質問に答えるだけで簡単に確定申告を完了することができます。

会計に関する知識がゼロの初心者の方から「本当に簡単に終わった!」との声も多数寄せられています。

確定申告を行うためには、日頃から帳簿をつけたり、必要書類をそろえたりしておく必要があります。しかし、確定申告ソフトを活用すれば、「青色申告をしたかったのに、書類不備で手続きできなかった!」「何度も書き直しで大変だった」という思いをすることは少ないでしょう。

余裕を持って確定申告を迎えるためにも、ぜひ確定申告ソフトの活用をご検討ください。

【初めての向けにオススメ】そもそも確定申告とは?スマホ申告の活用など

税務署に行かずに確定申告を終わらせるなら、電子申告(e-Tax)がおすすめです。freee電子申告開始ナビ(無料)について詳しくみる

まとめ

農業所得は、大部分でほかの事業所得と記載の手順は似ていますが、収穫時や発育や成熟期までの累積など農業所得独自のルールが存在しています。もしものときのために、収穫や売上など動きがあったときは、資料を保存しておくほか、金額や内容など詳細を記録しておくと安心でしょう。

この記事で使用した「農業所得者用」の帳簿画像引用元:帳簿の記帳のしかた−農業 所得者用−