監修 米澤 潤平

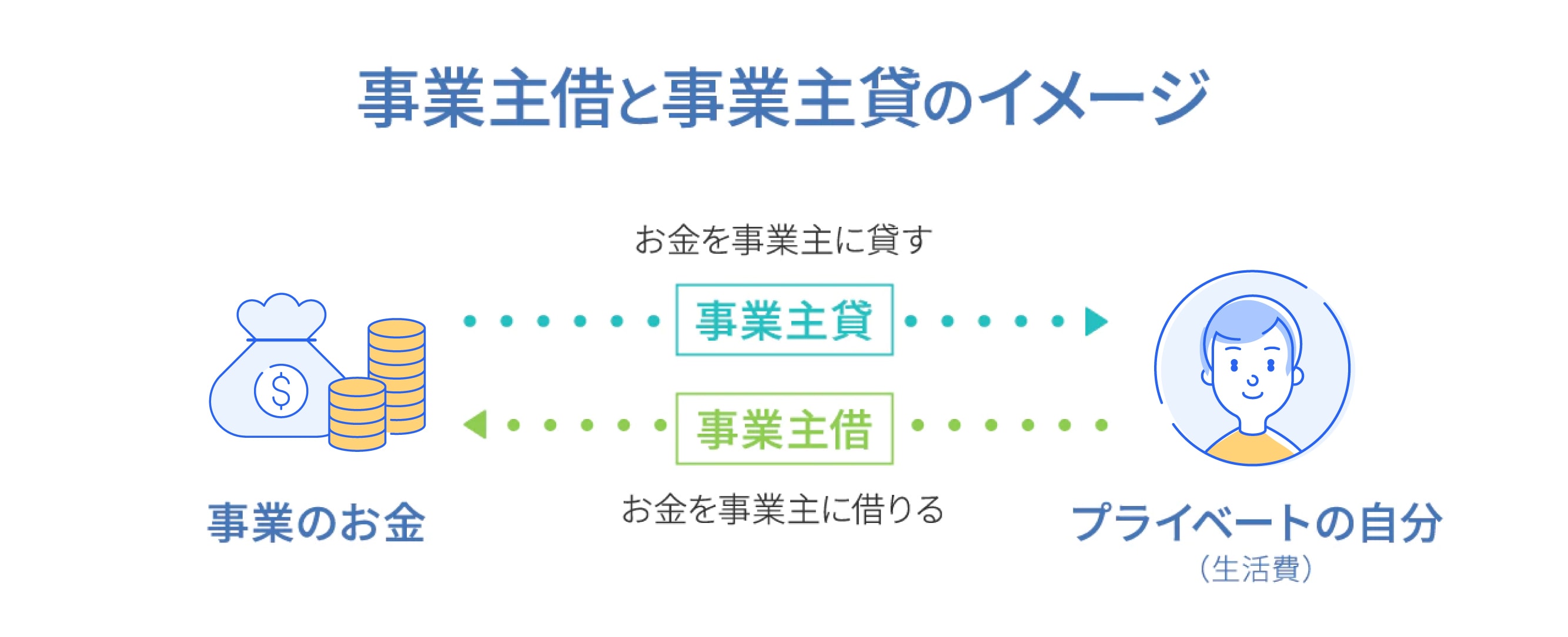

事業主貸(じぎょうぬしかし)とは、事業用のお金をプライベートの支出に充てたときに計上する、個人事業主用の勘定科目です。個人事業主が事業用口座から生活費を引き出すといったケースでは、事業主貸を計上します。

一方で個人的なお金を事業用の支出に充てたときに使うのが、事業主借(じぎょうぬしかり)の勘定科目です。事業用口座へ個人のお金を入金したといったケースで、事業主借を計上します。

事業主貸と事業主借を総称して「事業主勘定」といいます。事業主勘定によって事業用とプライベート用の入出金を明確に区別できるため、日常の仕訳処理や確定申告の際にうまく活用しましょう。

本記事では、事業主貸と事業主借それぞれの特徴や両者の違い、具体的な使用例・仕訳例、決算整理時の元入金への振替などについて解説します。

目次

\勘定科目はAIで推測し仕訳登録!/

freee会計は、AIによる勘定科目推測で経理業務をサポート!

知識のない方でも、仕訳をサポートします。

事業主勘定とは

法人の場合、経営者の給与は「人件費(役員給与)」に該当するため、一定の要件を満たせば経費(損金)にできます。しかし個人事業主は、自身への報酬を経費にはできません。

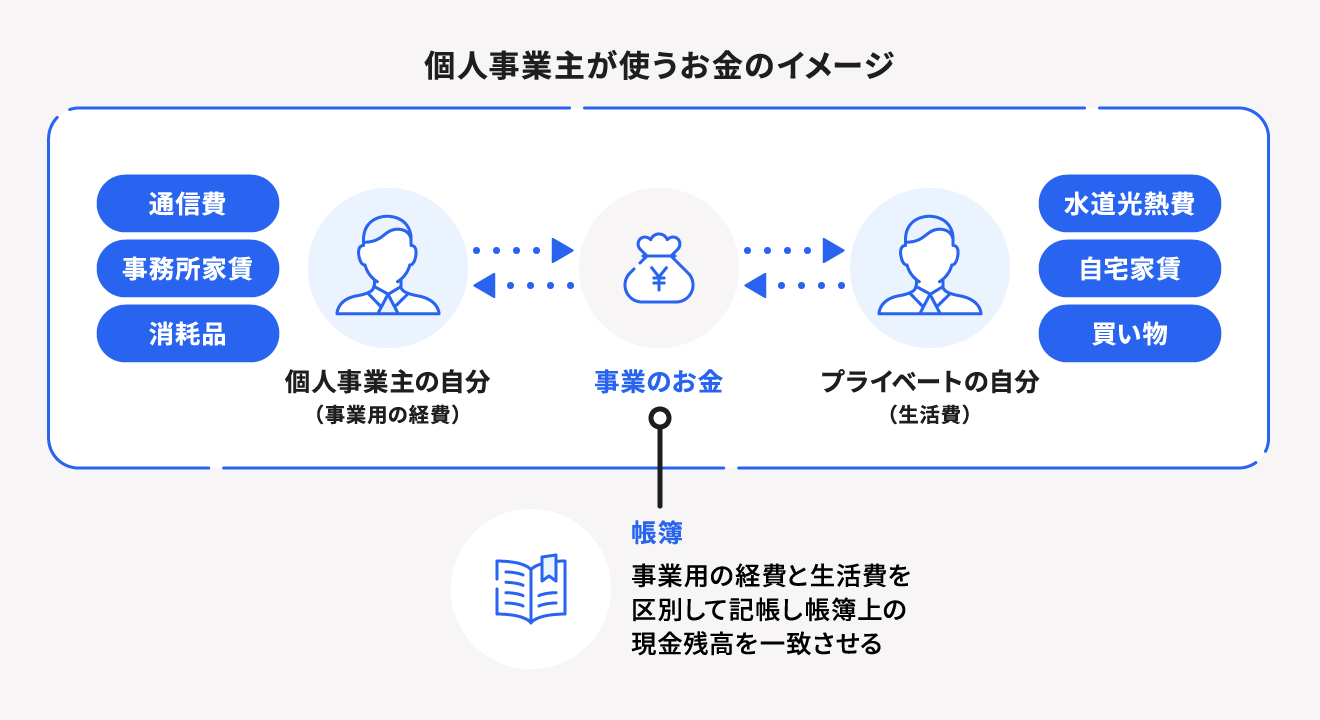

また事業用のお金を生活費などのプライベート用で使った場合も、経費にできません。そのため、プライベートで使ったお金を記帳しなければならないときは、事業で使ったお金と明確に区別する必要があります。

個人事業主がプライベートで使ったお金を帳簿上で処理するときなどに用いるのが「事業主勘定」です。

事業主勘定とは、個人事業主が「プライベートで使ったお金」と「事業用に使ったお金」をはっきりと区別して記帳するために用いる勘定項目です。

事業主勘定は、「事業主貸」と「事業主借」の2つの勘定科目を使います。事業主勘定を使って事業用とプライベート用のお金を明確に区別できれば、所得金額や所得税の正しい計算ができます。

個人事業主が事業用のお金をプライベート用に使ったときは、事業主貸という勘定科目を使います。「事業のお金を、プライベートのために貸した」と考えます。

一方、個人事業主がプライベートのお金を使って事業用の支払いなどをしたときは、事業主借を使用します。「事業のために、事業主のプライベートからお金を借りた」と考えます。

以下では、事業主貸と事業主借を使う具体的なケースや仕訳例を見ていきましょう。

事業主貸を使う場合

事業主貸で処理するケースは、事業用のお金を事業とは関係のないプライベート用に使ったり引き出したりしたときです。

事業主貸を使うケース

- 生活費を事業用口座から引き出した

- 現金売上をそのまま生活費に使った

- 事業用のクレジットカードで生活用品を購入した

- 事業用口座から国民年金保険料や所得税、住民税を支払った

事業主貸を使うときに注意するポイントは、家事按分(かじあんぶん)を行うケースです。

家事按分とは、個人事業主が自宅を事業用の事務所として兼用しているときなど、事業利用とプライベート利用の費用を使用割合に応じて合理的に振り分けることです。

合理的な基準に基づき、事業用で処理した金額分は、必要経費に計上できます。

たとえば家賃の場合だと、床面積のうち事業で使っている範囲とプライベートで使っている範囲で区別できます。家賃10万円・事業用で使っている面積が20%・プライベート用が80%の場合、2万円が必要経費(地代家賃)、8万円が事業主貸という仕訳になります。

家事按分の対象になる費用は、水道光熱費、ガソリン代、通信費などが挙げられます。ただし、家事按分を行うときは使用面積・時間などをもとにした明確な根拠が必要です。判断が難しいときは、税理士などの専門家への相談を推奨します。

なお「白色申告者の家事按分だと、事業割合が50%を超えないと経費として認められない」という意見もありますが、支出が明確に事業用であると区別できるなら、白色申告者でも事業割合が50%以下でも経費計上は可能です。

事業主貸の仕訳例

事業主貸を使う具体的なケースを、事業主貸の仕訳例を使って見ていきましょう。

事業主貸の仕訳例

- 事業用の普通預金口座から5万円を引き出した場合

- 事業用のクレジットカードで1万円の個人的な買い物をした場合

- 事業用の普通預金から生活費10万円を引き出した場合

- 事業用の現金10万円を生活費に回した場合

- 家賃を事業用の普通預金口座から支払った場合

- 家賃をプライベート用の普通預金口座から支払った場合(事業主借勘定)

なお、事業資金をプライベートで使うときは、「事業主貸を借方(左側)にして処理する仕訳」が基本です。

(例1)事業用の普通預金口座から生活費5万円を引き出した場合

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20●●年●月●日 | 事業主貸 50,000 | 普通預金 50,000 | 個人の生活費 |

事業用の普通預金口座から生活費のために5万円を引き出した場合、帳簿には「事業用の普通預金からプライベート用にお金を貸した」という記帳をします。

(例2)事業用のクレジットカードで1万円の個人的な買い物をした場合

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20●●年●月●日 | 事業主貸 10,000 | 未払金 10,000 | 個人の買い物のため支出 |

事業用のクレジットカードを使って個人的な買い物をした場合も、事業主貸を使用して帳簿上の処理をします。後はクレジットカード料金の引き落とし日に、未払金分を引き落とし口座から支払う処理を行いましょう。

(例3)事業用の現金10万円を生活費に回した場合

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20●●年●月●日 | 事業主貸 100,000 | 現金 100,000 | 個人の生活費 |

現金として保有している事業資金を生活費に回す場合も、事業用の普通預金から引き出すときと同じように処理します。借方に事業主貸10万円分を記帳し、現金10万円分を減らす処理を行いましょう。

(例4)家賃を事業用の普通預金口座から支払った場合(按分比率:30%)

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20●●年●月●日 | 地代家賃 30,000 | 普通預金 100,000 | 自宅兼事務所の家賃 (按分比率:30%) |

| 事業主貸 70,000 |

家事按分の按分比率30%の家賃10万円を事業用の普通預金口座から支払う場合、経費計上する30%の部分は「地代家賃30,000」、経費計上できない70%の部分は「事業主貸 70,000」で処理します。

(例6)家賃をプライベート用の普通預金口座から支払った場合(按分比率:30%)

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20●●年●月●日 | 地代家賃 30,000 | 事業主借 30,000 | 自宅兼事務所の家賃 (按分比率:30%) |

もし家賃10万円(按分比率:30%)が事業用ではなくプライベートの口座から引き落とされた場合は、経費については借方に「地代家賃 30,000」と記帳して、貸方には事業主貸ではなく「事業主借 30,000」と記帳します。

プライベートな出費(自宅部分の家賃)である7万円については、事業とは関係ない口座からの支払いなので記帳の必要はありません。

事業主借を使う場合

事業主借で処理するケースとしては、個人(プライベート)のお金から事業用の支払いを行ったり、事業用の口座に入金したりした場合などが挙げられます。

事業主借を使うケース

- 個人のお金を事業資金に充当した

- 個人用のクレジットカードで事務用品を購入した

- 仕事の交通費を個人のお金で支払った

- 事業用口座に売上以外の入金をした

- 事業用口座に預けている預金から利息が発生した

事業主借として仕訳したものでも、事業用の支出であれば必要経費に計上できます。

事業主借の仕訳例

事業主借を使う具体的なケースを仕訳例とともに見ていきましょう。

事業主借の仕訳例

- 個人の生活費から3万円を事業用口座に入金した場合

- 事業所へ通うために使用する通勤定期代金9万2000円を、個人のクレジットカードで支払った場合

- 事業で使用する紙代3,500円を個人の財布から支払った場合

- 事業用口座に100円の利息が入金された場合

プライベート資金を事業用に充当するときは、「事業主借を貸方(右側)にして処理する仕訳」が基本です。

(例1)個人の生活費から3万円を事業用口座に入金した場合

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20●●年●月●日 | 普通預金 30,000 | 事業主借 30,000 | 個人の生活費から事業用口座へ入金 |

個人の生活費3万円を事業用の普通預金口座に入金した場合は、貸方に事業主借の勘定科目を用いて仕訳をします。

(例2)事業所へ通うために使用する通勤定期代金9万2000円を個人のクレジットカードで支払った場合

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20●●年●月●日 | 旅費交通費 92,000 | 事業主借 92,000 | 事業所への通勤定期代を個人のクレジットカードで購入 |

個人で使っているクレジットカードで事業に関係する費用を支払ったときも、事業主借で処理します。プライベート用口座からクレジットカード料金が引き落とされる場合、未払金の勘定科目での処理や引き落とし日の記帳は必要ありません。

(例3)事業で使用する紙代3,500円を個人の財布から支払った場合

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20●●年●月●日 | 消耗品費 3,500 | 事業主借 3,500 | 個人の財布から事業で使用する紙を購入 |

個人の財布に入っている現金で事業関連の費用を支払ったときは、借方に「必要経費の勘定科目」、貸方に「事業主借」という仕訳をします。

(例4)事業用口座に100円の利息が入金された場合

| 日付 | 借方 | 貸方 | 摘要 |

|---|---|---|---|

| 20●●年●月●日 | 普通預金 100 | 事業主借 100 | 事業用口座に利息100円が入金 |

事業用口座にお金を預けている場合、口座に設定されている金利と預金額に応じた利息が発生します。

事業に使用する預金から生じた利息は、利子所得扱いです。事業の収益となる受取利息ではなく、個人事業主自身のお金として事業主借で仕訳します。

預金から生じた利息は源泉分離課税(他の所得と分離して源泉徴収される課税方式)の対象なので、受け取るときにはすでに所得税・住民税が差し引かれています。そのため、確定申告に含める必要はありません。

なお個人間でのプライベートなお金の賃借で発生した利息や学校債、組合債等の利子などは雑所得に分類されるため、ほかの所得と合算しての確定申告が必要です。

事業用とプライベート用口座は分けるのがおすすめ

法律上、個人事業主は事業用口座とプライベート用口座を分ける必要がありません。複数の口座を持ちたくないという方は、事業用とプライベート用を1つの口座でまとめて管理できます。

とはいえ、次のようなリスクがあるため、個人事業主は事業用とプライベート用の口座を分けることを推奨します。

事業用とプライベート用を口座を分けないリスク

- 事業用とプライベート用のお金が区別できず、自由に使いすぎて赤字になったり、資金繰りが厳しくなったりする

- 事業用の支出とプライベートの用の支出が混同し、事業主貸・事業主借の記入をはじめとする記帳作業や確定申告作業で混乱が生じる

- クラウド会計ソフトなどの外部ソフトと口座を連携したときに、プライベートの収支も一緒に取り込まれて整理が大変になる

個人事業主がつける帳簿のひとつである「仕訳帳」の書き方について確認したい方は、別記事「仕訳帳とは?書き方や仕訳例、基礎知識を解説」を併せてご確認ください。

確定申告時の処理方法

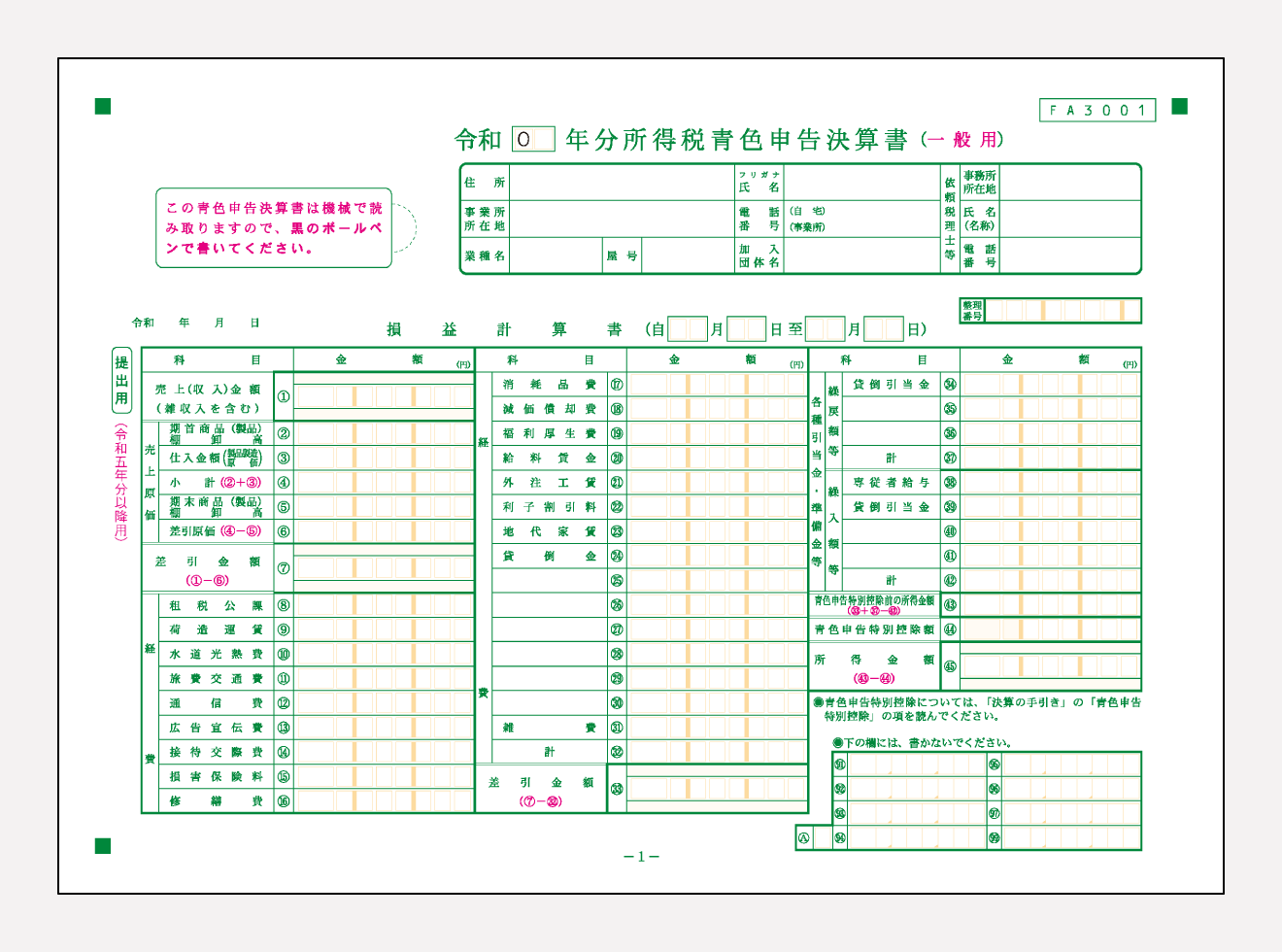

青色申告による確定申告を行う場合、青色申告決算書を作成し、確定申告書と一緒に提出しなければなりません。青色申告決算書の4ページ目の貸借対照表には、事業主貸と事業主借の金額を記載する欄があります。

事業主勘定の処理はそこまで難しくありません。事業主貸と事業主借を合計し、数値が残るほうをそのまま計上するだけで完了します。事業主勘定の相殺の仕訳例は次のとおりです。

(例)事業主貸勘定250万円、事業主借勘定70万円が残高として残っていたので決算にあたり相殺処理を行った

| 借方 | 貸方 | ||

|---|---|---|---|

| 事業主借 | 700,000 | 事業主貸 | 700,000 |

上記の例だと、金額が少ない事業主借を全額相殺できるよう、70万円でどちらも処理します。仕訳した後に残った事業主貸180万円は、全額をそのまま計上して確定申告を行いましょう。青色申告決算書の賃借対照表にも、「事業主貸 1,800,000」と記入します。

事業主貸・事業主借は損益計算には関係ないので、残高が残っていても所得や税金の金額に影響を及ぼしません。

ただし事業主貸・事業主借ともに極端な増減が認められると、税務署から事業の健全性などについて疑いを持たれる可能性もあるので注意が必要です。

とはいえ、明らかな不正や説明できない入出金がない限りは、そこまで気にする必要はないでしょう。

翌期首の事業主勘定と元入金の処理方法

その年の決算を終えて次の年に帳簿づけをスタートする際、事業主借と事業主貸の繰越処理のルールとしてどちらも0にする必要があります。事業主勘定を0にするには、確定申告時に事業主借と事業主貸を相殺したのち、翌期首に残高の差額を「元入金」に振り替える作業を行います。

元入金とは、個人事業主が開業するのに際して、前もって用意した準備金や開業資金などのことです。法人での資本金にあたる、個人事業主のみが使用する勘定科目です。しかし元入金は資本金と異なり、事業主勘定の残高や所得金額(青色申告特別控除前の金額)によって金額が毎年変わります。

事業が赤字であったり、事業用資金の多くを生活費として使って事業主貸勘定が増えてしまったりした場合、元入金がマイナスになってしまうことがあります。マイナスでも帳簿上は問題ありませんが、金融機関から融資を受けようとする場合などにおいては悪影響が生じる可能性もあるので注意しましょう。

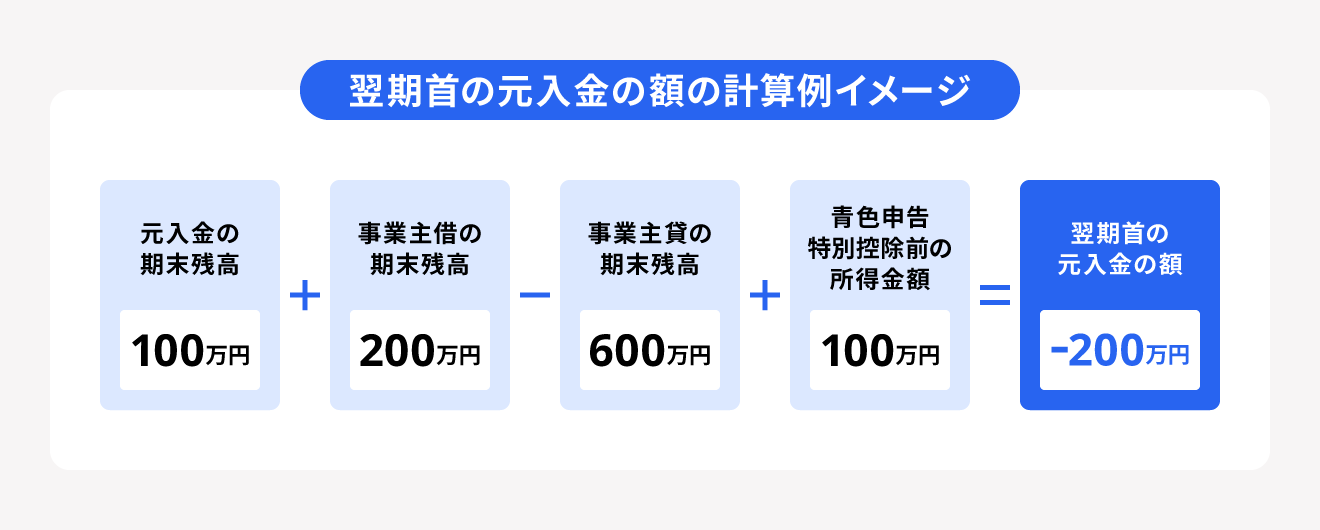

翌期首の元入金の額は、下記の計算式で算出します。

翌期首の元入金の額の算出方法

翌期首の元入金の額 = 元入金の期末残高 + 事業主借の期末残高 - 事業主貸の期末残高 + 青色申告特別控除前の所得金額

元入金勘定への振替により、翌期首の事業主勘定の残高は0になります。

翌期首の元入金の計算例

翌期首の元入金を、下記のケースで具体的に計算してみましょう。

今期末の帳簿

元入金の期末残高:100万円

事業主借の期末残高:200万円

事業主貸の期末残高:600万円

青色申告特別控除前の所得金額:100万円

元入金の期末残高(100万円)+ 事業主借の期末残高(200万円)-事業主貸の期末残高(600万円)+青色申告特別控除前の所得金額(100万円) = 翌期首の元入金の額(-200万円)

翌期首の帳簿は、事業主貸や事業主借は0円、元入金は-200万円としてスタートします。なお、クラウド会計ソフトfreeeをはじめとする会計ソフトを利用すれば、事業主貸と事業主借の合計金額や元入金が、自動で計算されます。

青色事業専従者給与の特例

青色申告による確定申告を行う方は、一定の要件を満たすことで「青色事業専従者給与の特例」を適用できます。

青色事業専従者給与の特例とは、「生計をともにしている配偶者や親族への給与」を経費として計上できる制度です。個人事業主は、事業に従事する配偶者や親族に給与を支払っても原則として経費とすることはできません。しかし、この特例を使えば、配偶者や親族に支払う給与を経費にできるのです。

青色事業専従者給与の特例の適用を受けるには、「青色事業専従者給与に関する届出書」を管轄の税務署に提出する必要があります。

なお、青色事業専従者給与の特例の適用を受ける場合、青色事業専従者給与について帳簿に記帳する際の勘定科目は「専従者給与」を用います。

青色申告専従者給与の詳細については、別記事「青色申告の専従者給与 家族への給与支払いで節税効果を高める方法」をあわせてご確認ください。

自身の報酬を給与所得として経費計上する場合は法人化が必要

個人事業主の方は、自分への報酬を給与として経費計上することは認められていません。

事業で得た所得から自分に支払う給与・報酬を経費とするためには、個人事業から法人成り(会社設立)をする方法があります。法人化すれば、事業主への給与も原則として経費(損金)計上することが可能です。

そのほかにも、節税方法の増加や社会的信用の向上など法人化にはさまざまなメリットがあります。個人事業主から法人成りする方法やメリットについて詳しく知りたい方は、別記事「個人事業主が法人化する最適なタイミングとは?メリット・デメリットからインボイス制度の対策について解説」「法人にかかる税金の種類は?税率や計算方法を個人事業主と比較」もあわせてご確認ください。

まとめ

事業主貸は、個人事業主が自分の生活費やそのほかプライベートの支出に使うお金を、事業資金を使って帳簿上で処理するときに使う勘定科目です。生活費を事業用口座から引き出したり、事業用の現金でプライベートで使うものを買ったりするときは、事業主貸勘定で処理します。

一方、事業に関連する費用をプライベートのお金から支払ったとき使う勘定科目が、事業主借です。

事業主貸と事業主借を使うことで、事業用とプライベート用の収支を混同せずに区別できます。個人事業主のお金と事業用のお金のやり取りが発生したときは、事業主勘定で正確に処理しましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

事業主勘定とは?

事業主勘定とは、プライベート用と事業用の収支を区分するための、個人事業主のみが使う勘定科目です。事業主勘定によって収支を明確化すれば、所得金額や所得税額を正確に算出できます。

詳しくは記事内「事業主勘定とは」をご覧ください。

事業主貸とは?

事業主貸とは、プライベート用のお金を事業資金から支出したときに使う勘定科目です。生活費を事業用口座から引き出す、事業用の現金で個人的な買い物をするなどをしたときに用います。

詳しくは記事内「事業主貸を使う場合」をご覧ください。

事業主借とは?

事業主借とは、個人事業主のプライベート用のお金を事業用の支出に充当したときに使う勘定科目です。事業用口座へ自分のお金を入金する、個人のクレジットカードで事業に関する買い物をするなどをしたときに用います。

詳しくは記事内「事業主借を使う場合」をご覧ください。

監修 米澤 潤平

26歳のときに中小企業診断士、29歳のときに社会保険労務士、39歳のときに税理士資格を取得。コンサルティング会社に勤務する傍らで、税理士事務所を開業し、主に法人・個人からの税務相談や経営相談、決算・申告などのセミナー講師、会計や税務に関する執筆活動を中心に活動している。