監修 宮川真一 税理士法人みらいサクセスパートナーズ

福利厚生費とは、法人が従業員や家族のために支払う給与や賞与以外のサービスにかかる費用のことです。福利厚生費は法定福利費と法定外福利費に分類され、法定外福利費は課税される可能性があります。

経費を正しく計上するためにも、福利厚生費が課税されるケースについてしっかり理解しておくことは重要です。

本記事では福利厚生費の概要や非課税となる条件に加え、福利厚生費が課税対象となる具体例についても解説します。上限が定められている福利厚生費も併せて紹介しているため、ぜひ参考にしてください。

目次

福利厚生費とは

福利厚生費とは、法人が従業員や家族のために支払う給与や賞与以外のサービスにかかる費用のことです。福利厚生は従業員の生活の質やモチベーションを向上させたり、働きやすい環境を整えたりするうえで重要な役割を持ちます。

福利厚生費は「法定福利費」と「法定外福利費」の2種類です。それぞれの特徴や課税の有無について解説します。

| 法定福利厚生 (非課税) | 法定外福利厚生 (課税の対象になり得る) | |

|---|---|---|

| 福利厚生の種類 | ・健康保険 ・介護保険 ・厚生年金保険 ・雇用保険 ・労災保険 ・子ども・子育て拠出金 など | ・慶弔金 ・交通費 ・住宅手当 ・特別休暇 ・資格取得手当 ・健康診断費用補助 など |

| 企業の支払い義務 | 義務 | 任意 |

法定福利費は非課税

法定福利費は非課税です。法定福利は企業において導入が義務付けられているため、会社を設立するなら必ず実施しなければなりません。なお、主な法定福利は以下の6つです。

- 健康保険

- 介護保険

- 厚生年金保険

- 雇用保険

- 労災保険

- 子ども・子育て拠出金

法定福利厚生のおかげで、従業員は通院や介護、子育てなどさまざまなシーンで恩恵を受けることができます。

法定外福利費は課税対象となることも

法定外福利厚生は企業が独自に導入する福利厚生制度です。一例として、住宅補助や健康診断の補助、社員旅行、資格やスキル取得のための学習費補助などが挙げられます。

法定外福利厚生は義務ではないため、導入すれば他社との差別化ができ、企業のイメージアップにつながるでしょう。

なお、法定外福利費は課税対象になるケースがある点に注意が必要です。福利厚生費が課税対象になるかどうかについては、記事内「福利厚生費が非課税となる条件」「福利厚生費が課税対象となる事例」でそれぞれ解説しています。

福利厚生費と交際費の違い

福利厚生費はその名の通り福利厚生を目的とした支出のことを指しますが、交際費は接待・慰安などを目的とした支出を指します。

交際費は社外との交流の際に多く使われるイメージがあるかもしれませんが、状況によっては社内で発生した支出に対しても使われます。社内で発生した支出については、福利厚生費・交際費どちらで仕訳を行うかの判断が難しいことも多くあります。

たとえば、以下のような状況で「福利厚生費」「交際費」のそれぞれが使い分けられます。

| 福利厚生費 | 交際費 |

|---|---|

| ・従業員全員を対象とした食事会の費用 ・従業員全員が参加する食事会で使用した景品の購入費 など | ・特定の従業員のみが参加する食事会の費用 ・取引先への贈答品の購入費 など |

上述した「特定の従業員のみが参加する食事会の費用」は、諸事情で参加できなかった従業員がいるが、不参加となった人にも一律で参加できる機会を与えていた場合は「福利厚生費」として処理可能です。

福利厚生費が非課税となる条件

福利厚生費は課税の可能性がありますが、以下の条件を満たせば非課税となります。

非課税となる条件

- かかる費用が妥当な金額であること

- 全従業員が平等に使えるものであること

- 規定のある項目について上限を超えていないこと

- 現金や換金性の高いものでないこと

それぞれの条件について、詳しく解説します。

かかる費用が妥当な金額であること

福利厚生費が一般的に考えて妥当な金額なら、課税されません。しかし、発生した金額が一般的に妥当な範囲を超えていると、課税対象となってしまいます。

たとえば全従業員向けの懇親会を開いた際、1人あたり数十万円もかけてしまうことは現実的ではないため、課税対象になる可能性があります。

全従業員が平等に使えるものであること

全従業員が平等に使用可能な福利厚生は非課税です。

一方で、一部の従業員だけしか利用できない福利厚生は課税対象となります。たとえば、パート・アルバイトは対象外で正社員のみ対象の福利厚生(社宅など)や、役員だけが利用可能な制度は課税の対象です。

ただし、全従業員が対象で、本人の意思で福利厚生を利用しない場合は非課税となります。

既定のある項目について上限を超えていないこと

法定外福利厚生のなかでも、通勤手当や食事補助など、上限規定が設けられている項目があります。上限を超えると、課税対象となるため注意が必要です。

上限が決められている法定外福利厚生と具体的な額面については、記事内「上限が決められている福利厚生費とは」を参考にしてください。

現金や換金性の高い物でないこと

福利厚生が目的だとしても、現金や商品券のような換金性の高いものを渡すと「給与」とみなされ課税対象になります。

事前に現金を渡しておき、それを福利厚生の目的で使う場合も課税の対象となるので注意が必要です。

上限が決められている福利厚生費

上限が定められている福利厚生費は主に以下の3つです。

- 通勤手当

- 社宅

- 食事補助

それぞれの福利厚生費について、詳しく解説します。

通勤手当

通勤手当は上限が決まっており、超過分は課税対象となります。

電車やバスなどの公共交通機関を利用している場合は、1ヶ月あたり15万円が上限です。マイカー通勤は片道2km未満なら全額非課税ですが、2km以上の場合は、上限金額が距離に応じて定められています。

■マイカー通勤の上限金額

| 片道の通勤距離 | 1ヶ月あたりの上限額 |

|---|---|

| 2km未満 | 全額非課税 |

| 2km以上10km未満 | 4,200円 |

| 10km以上15km未満 | 7,100円 |

| 15km以上25km未満 | 12,900円 |

| 25km以上35km未満 | 18,700円 |

| 35km以上45km未満 | 24,400円 |

| 45km以上55km未満 | 28,000円 |

| 55km以上 | 31,600円 |

なお、福利厚生費は原則として現金や換金性の高いものは課税の対象ですが、通勤手当は例外で、現金による支給が認められています。

社宅

住宅手当は、給与に現金を上乗せして支払う場合、福利厚生費に計上できません。一方、会社が契約を結んでいる、または所有している賃貸物件に従業員を住まわせる場合は、家賃を福利厚生費に計上可能です。

福利厚生費に計上できる住宅手当の上限は定められていないものの、一般的な範囲に収めたほうが無難でしょう。

なお、住宅手当を非課税とするには「賃貸料相当額の50%以上」を従業員から受け取る必要があります。賃貸料相当額は実際の家賃とは異なり、次の計算が必要です。

- (その年度の建物の固定資産税の課税標準額) × 0.2 %

- 12(円) × (その建物の総床面積(平方メートル)/3.3(平方メートル))

- (その年度の敷地の固定資産税の課税標準額)× 0.22 %

- 1 + 2 + 3 = 賃貸料相当額

注意点として、会社が所有している社宅や寮などを貸し出す場合に限らず、他から借りて貸与するケースにおいても、上記の1から3を合計した金額が賃貸料相当額となります。

食事補助

社食として食事を提供したり、お弁当を注文したりする場合の食事補助も福利厚生費に計上できます。ただし、非課税となる条件は次の2つを満たしているときのみです。

- 役員や使用人が食事の価額の半分以上を負担している

- 次の金額が1ヶ月あたり3,500円(消費税および地方消費税の額を除く)以下である 食事の価額 - 役員や使用人が負担している金額

なお、深夜勤務者に対しては現物の支給が難しい場合、税抜300円までの現金支給が非課税と認められています。

福利厚生費が課税対象となる事例

福利厚生費が課税対象となる事例は以下の2通りです。

課税対象になる事例

- 要件を超えた社員旅行や研修旅行の費用

- 健康診断の現金支給や高額な人間ドック

それぞれのケースについて、詳しく解説します。

要件を超えた社員旅行や研修旅行の費用

一般的な範囲内であれば、社員旅行は非課税の福利厚生費として計上できます。ただし、以下の要件を満たしていない場合は課税対象です。

- 旅行の期間が4泊5日以内

※海外旅行の場合には、外国での滞在日数が4泊5日以内 - 旅行に参加した人数が各職場ごとの全体人数の50%以上

※工場や支店ごとに行う旅行は、それぞれの職場ごとの人数の50%以上が参加することが必要

なお、研修旅行に関しては、研修旅行が直接業務に必要な場合は非課税となります。

健康診断の現金支給や高額な人間ドック

健康診断は、会社が病院に対して費用を支払わないと非課税の扱いになりません。たとえば先に従業員へ現金を支給し、健康診断にあててもらった場合は課税対象となります。

なお、高額な人間ドック(がんリスクを検査する「PET検診」など)や、一般的でない検査項目が付帯する人間ドック(骨密度検査、頭部CT検査など)の場合、福利厚生費として認められないため注意が必要です。

従業員がいない個人事業主は福利厚生費が計上できない

福利厚生費は従業員に対する支出です。従って、1人で事業を営む個人事業主は福利厚生費を経費として計上できません。

たとえ従業員を雇っていたとしても、家族のみが従業員の場合は、福利厚生費の計上は難しいでしょう。

まとめ

福利厚生費は法定福利費と法定外福利費に分類され、後者は課税される可能性があります。特に通勤手当や住宅手当、食事補助などは非課税分の上限が定められているため、しっかり把握しておくことが大切です。

また、要件を超えた社員旅行や研修旅行の費用のほか、健康診断の現金支給や高額な人間ドックなどは福利厚生費の課税対象となるため注意しましょう。

経理を自動化し、日々の業務をもっとラクにする方法

経理業務には日々の入出金管理だけでなく、請求書や領収書の作成から保存まで多岐にわたります。

シェアNo.1のクラウド会計ソフト(*1)「freee会計」では、面倒な仕訳や入力作業を自動化、必要書類も簡単に作成でき、経理業務にかかる時間を半分以下(*2)に削減できます。

※1.リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2.自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、関連書類はクラウド内で保存が可能です。管理にかかるコストも削減でき、書類の破損や紛失の心配もありません。

数あるソフトの中でも、freee会計を導入するメリットをご紹介します。

明細の自動取り込みで日々の帳簿作成が簡単・ラクに!

銀行口座やクレジットカードを同期することにより、利用明細を自動的に取り込むことができます。取り込んだ明細から勘定科目の登録はもちろん、売掛金や買掛金の消し込み、資金の移動などの記帳も可能です。

明細を手入力ではなく自動的に取り込むため、入力の手間や漏れなく正確な帳簿を作成できます。

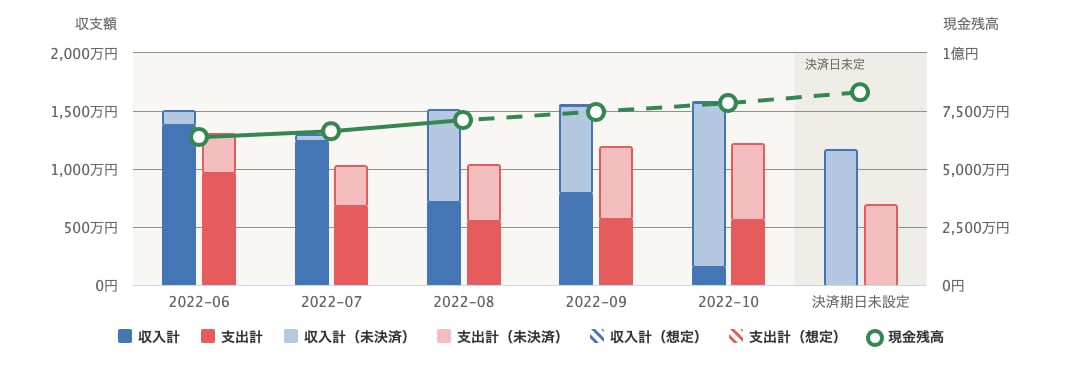

経営層にもわかりやすいレポートを自動作成!

会社を経営するうえで重要なのはお金の流れです。freee会計では、お金の流れをリアルタイムで把握できるレポートを自動で作成できます。

たとえば「資金繰りレポート」を作成すると、今後のお金の出入りを踏まえた上で現金の残高推移を確認することができます。現金の動きを把握することで、資金ショートの防止につながります。

決算関連の書類作成にも対応!

freee会計では、中小企業の決算関連書類を自動的に作成できます。

<freee会計で出力可能な書類の一例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 現金出納帳 など

ほかにもfreee会計には、効率的な経理を実現するための機能が豊富に備わっています。

<freee会計の機能例>

- 見積書/請求書/納品書の発行

- 入金確認や消込、帳簿への反映

- 支払管理や振込ファイルの自動作成

- 証憑管理(電子帳簿保存対応)etc...

今すぐfreee会計を使ってみたい方は、freee会計アカウントの新規作成(無料)ページからお試しください。

よくある質問

福利厚生費とは?

福利厚生費とは、法人が従業員や家族のために支払う給与や賞与以外のサービスにかかる費用のことです。

詳しくは記事内「福利厚生費とは」をご覧ください。

福利厚生費は課税される?

福利厚生費のうち、法定福利費は非課税ですが、法定外福利費は課税されるケースがあります。

詳細は記事内「法定福利費は非課税」「法定外福利費は課税対象となることも」をお読みください。

福利厚生費に上限はある?

一部、上限が決められている福利厚生費があります。

具体的な内容は記事内「上限が決められている福利厚生費とは」をご覧ください。

監修 税理士・CFP® 宮川真一

岐阜県大垣市出身。1996年一橋大学商学部卒業、1997年から税理士業務に従事し、税理士としてのキャリアは25年以上に及ぶ。 現在は、税理士法人みらいサクセスパートナーズの代表としてコンサルティング、税務対応を担当。また、事業会社の財務経理を担当し、複数企業の取締役・監査役にも従事。