監修 安田亮 安田亮公認会計士・税理士事務所

弁護士や税理士への報酬・作家への原稿料・講師への講演料は、年間5万円を超えると支払調書の作成および提出が必要です。

支払調書には1月~12月に支払った金額を記載します。12月までの年間の支払額が確定して集計できるのは翌年1月からですが、税務署には1月末までに提出しなければいけません。

本記事では、支払調書の提出が必要になる条件や作成方法、注意点を解説します。

目次

はじめての経理はfreee会計で簡単・安心・確実に

経理未経験でも、freee会計で帳簿や決算書を作成できます。銀行口座と同期すると、複雑な仕訳を自動化したり、日々の記帳を行うと、1クリックで決算書を作成できたり、初心者の方でも安心して進められます。

支払調書とは

支払調書とは、特定の支払をした事業者が、支払先ごとに支払内容や金額などを記載して作成し、税務署に提出する書類です。

所得税法や租税特別措置法では、一定の場合に法定調書の作成・提出が義務付けられています。支払調書も法定調書の一種であり、作成・提出条件に該当する場合は、期限までに提出しなければいけません。

代表的な支払調書4種

2024年4月1日時点では、35種類の支払調書があります。主な支払調書は以下の4つです。

主な法定調書の種類

- 報酬、料金、契約金及び賞金の支払調書

- 不動産の使用料等の支払調書

- 不動産等の譲受けの対価の支払調書

- 不動産等の売買又は貸付けのあっせん手数料の支払調書

提出期限は支払調書の種類ごとに異なり、上記4つの法定調書では1月31日が期限です。支払内容や金額など、提出が必要になる条件が各支払調書で決まっています。

4つの支払調書のうち、企業の経理担当者が扱うことが多いのは、「報酬、料金、契約金及び賞金の支払調書」です。

たとえば、弁護士や税理士、社会保険労務士と顧問契約を結んでいて顧問料が年間5万円を超えていると、支払調書を作成して翌年1月31日までに税務署に提出しなければいけません。

提出対象となる条件は以下のとおりです。

【「報酬、料金、契約金及び賞金の支払調書」の提出条件】

| 支払内容 | 提出条件 |

|---|---|

| 外交員、集金人、電力量計の検針人およびプロボクサー等の報酬・料金、バー、キャバレー等のホステス等の報酬・料金、広告宣伝のための賞金 | 同一人に対するその年の支払金額の合計額が50万円を超えるもの |

| 馬主に支払う競馬の賞金 | 同一人に対するその年の1回の支払賞金額が75万円を超えるものの支払を受けた者に係るその年のすべての支払金額 |

| プロ野球の選手などに支払う報酬、契約金 | 同一人に対するその年の支払金額の合計額が5万円を超えるもの |

| 弁護士や税理士等に対する報酬、作家や画家に対する原稿料や画料、講演料等 | 同一人に対するその年の支払金額の合計額が5万円を超えるもの |

| 社会保険診療報酬支払基金が支払う診療報酬 | 同一人に対するその年の支払金額の合計額が50万円を超えるもの |

不動産関係の3つの支払調書の提出義務があるのは、支払いをする法人と不動産業者である個人です。ただし、不動産業者である個人のうち、主として建物の賃貸借の代理や仲介を目的とする事業を営んでいる人は、提出義務がありません。

このうち、「不動産の使用料等の支払調書」に記載する、法人に支払う不動産の使用料等については、賃借料を除く権利金・更新料等のみが記載対象です。法人に対して家賃や賃借料のみを支払っている場合、支払調書の作成は必要ありません。

不動産関係の3つの支払調書の提出対象となる条件は、以下のとおりです。

【「不動産の使用料等の支払調書」の提出条件】

| 支払内容 | 提出条件 |

|---|---|

| 不動産、不動産の上に存する権利、総トン数20トン以上の船舶、航空機の借受けの対価や不動産の上に存する権利の設定の対価 | 同一人に対するその年の支払金額の合計が15万円を超えるもの (法人に支払う家賃・賃借料は除く) |

【「不動産等の譲受けの対価の支払調書」の提出条件】

| 支払内容 | 提出条件 |

|---|---|

| 譲り受けた不動産、不動産の上に存する権利、総トン数20トン以上の船舶、航空機の対価 | 同一人に対するその年の支払金額の合計が100万円を超えるもの |

【「不動産等の売買又は貸付けのあっせん手数料の支払調書」の提出条件】

| 支払内容 | 提出条件 |

|---|---|

| 不動産、不動産の上に存する権利、総トン数20トン以上の船舶、航空機の売買または貸付けのあっせん手数料 | 同一人に対するその年の支払金額の合計が15万円を超えるもの |

規定金額を超えているかどうかは、消費税の額を含めて判断します。ただし、税額が明確に区分されている場合は、消費税を含めない金額で判断して問題ありません。

出典:国税庁「No.7401 法定調書の種類」

出典:国税庁「F 法定調書関係」

支払調書について詳しく知りたい方は、別記事「支払調書とは?提出義務のある範囲から書き方までわかりやすく解説」をご覧ください。

支払調書の作成方法と記入例

支払調書の用紙は入力用・手書用いずれも国税庁のサイトからダウンロードできます。以下では、4つの支払調書について、各項目の記入の仕方や記入例など作成方法を解説します。

前述の条件に該当する場合、対象となる支払調書を作成し、翌年の1月31日までに支払調書を税務署に提出してください。

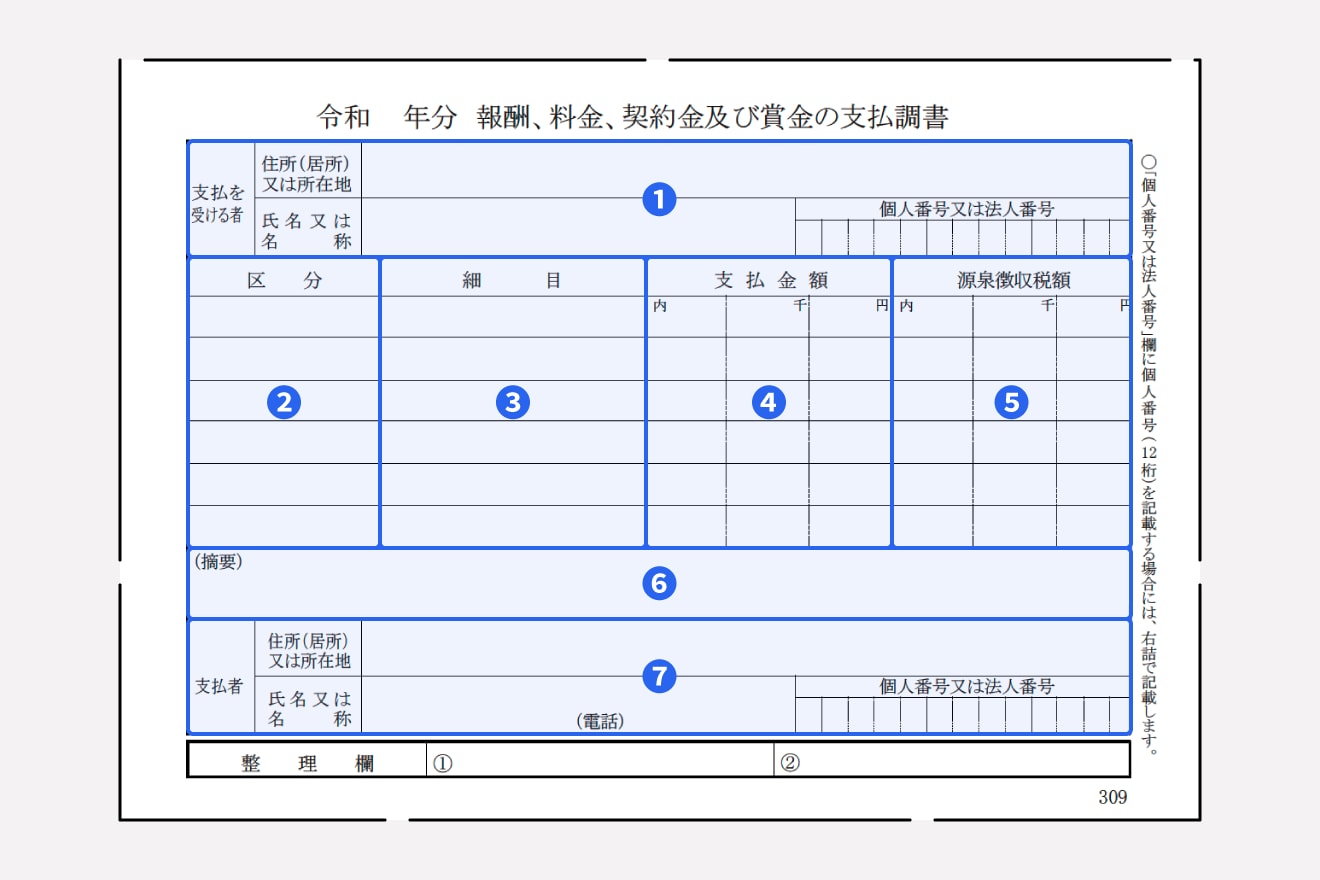

報酬、料金、契約金及び賞金の支払調書

出典:国税庁「【手書用】令和 年分 報酬、料金、契約金及び賞金の支払調書」

「報酬、料金、契約金及び賞金の支払調書」の用紙は、国税庁サイトからダウンロードできます。各項目の記入方法は以下のとおりです。

| 記載欄 | 記載すべき事項 |

|---|---|

| ①支払を受ける者 | ・支払調書作成日時点の支払を受ける者の住所(居所)または所在地、氏名(個人名)または名称(法人名など)を契約書等で確認して記載 ・【個人番号又は法人番号】欄には、支払いを受ける者のマイナンバーまたは法人番号を右詰めで記載 ※支払を受ける者に支払調書の写しを交付する場合、マイナンバーを記載しての交付は不可 |

| ②区分 | ・原稿料、印税、講演料、著作権の使用料、弁護士報酬、税理士報酬、外交員報酬、競馬の賞金など、報酬・料金の名称を記載 |

| ③細目 | 次の区分に基づいて記載 ・印税:書籍名 ・原稿料・さし絵料:支払回数 ・放送謝金、映画・演劇の俳優等の出演料:出演した映画、演劇の題名等 ・弁護士等の報酬・料金:関与した事件名等 ・広告宣伝のための賞金:賞金の名称等 ・教授・指導料:講義名等 |

| ④支払金額 | ・その年に支払いの確定したものの金額を記載 ・控除額以下であるなどのため源泉徴収されなかった報酬、料金等や未払の報酬、料金等についても記載 ・支払調書の作成日現在で未払いの金額がある場合は、各欄の上段に未払い額を内書きで記載 |

| ⑤源泉徴収税額 | ・その年に源泉徴収すべき所得税および復興特別所得税の合計額を記載 ・支払調書作成日時点で、未払いのものがあるため源泉徴収すべき所得税および復興特別所得税を徴収していないときは、その未徴収税額を内書きで記載 ・災害により被害を受けたため、報酬・料金等に対する源泉所得税および復興特別所得税の徴収の猶予を受けた税額がある場合には、その税額を含めないで記載 |

| ⑥摘要 | ・診療報酬のうち、家族診療分はその金額を記載し、金額の頭部に 「家族」 と記載 ・災害により被害を受けたため、報酬・料金等に対する源泉所得税および復興特別所得税の徴収の猶予を受けた税額がある場合には、その税額を記載し、金額の頭部に「災」と記載 ・広告宣伝のための賞金が金銭以外のものである場合には、その旨とその種類等の明細を記載 ・支払を受ける者が「源泉徴収の免除証明書」を提出している場合や、その他法律上源泉徴収を要しない場合には、その旨を記載 |

| ⑦支払者 | ・報酬・料金等を支払った者の住所(居所)または所在地、氏名または名称、電話番号及びマイナンバーまたは法人番号を右詰めで記載 ※支払を受ける者に支払調書の写しを交付する場合、マイナンバーを記載しての交付は不可 |

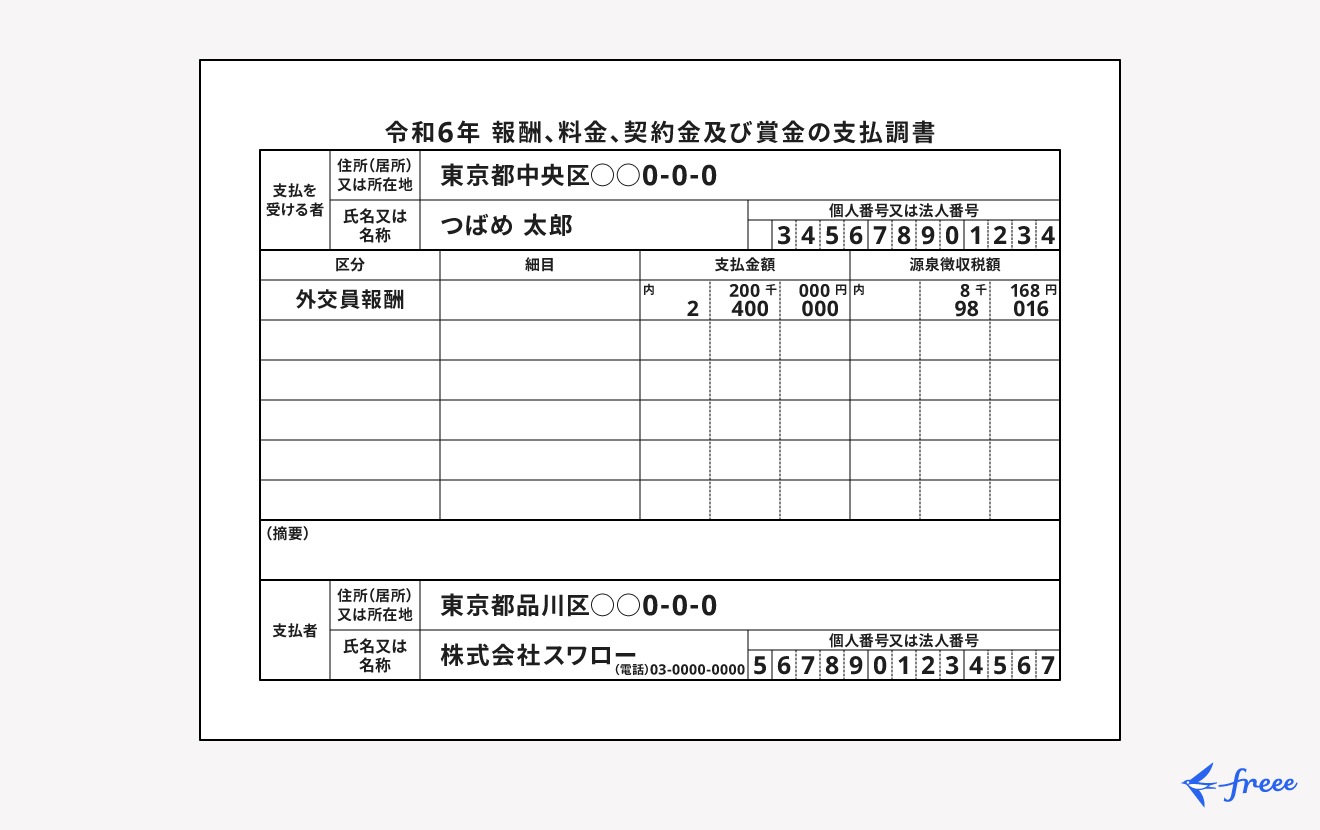

以下の記入例は、外交員への報酬支払総額が240万円、そのうち支払調書作成日時点で未払報酬の合計額が20万円のケースです。

出典:国税庁「令和6年分 給与所得の源泉徴収票等の法定調書の作成と提出の手引」

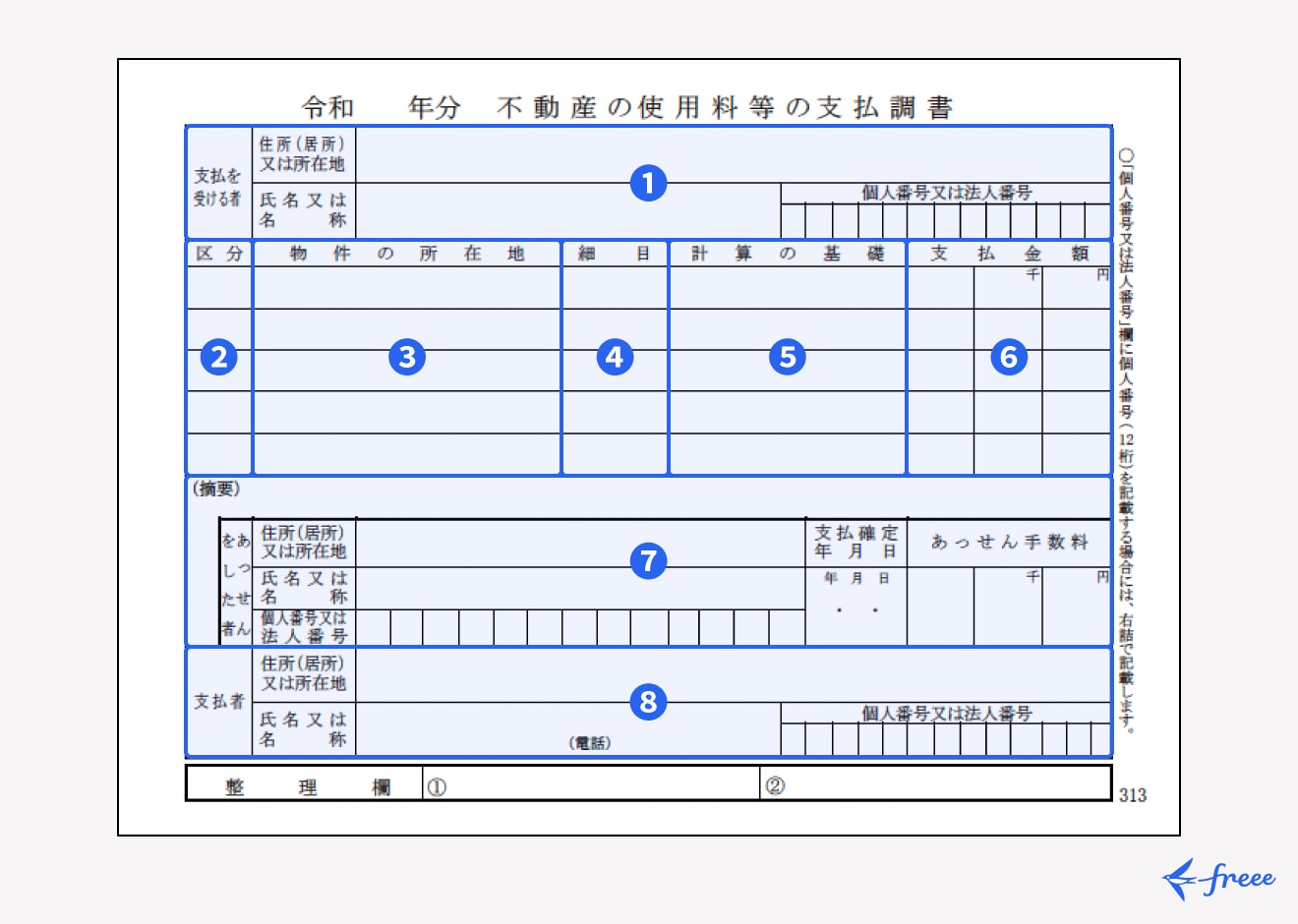

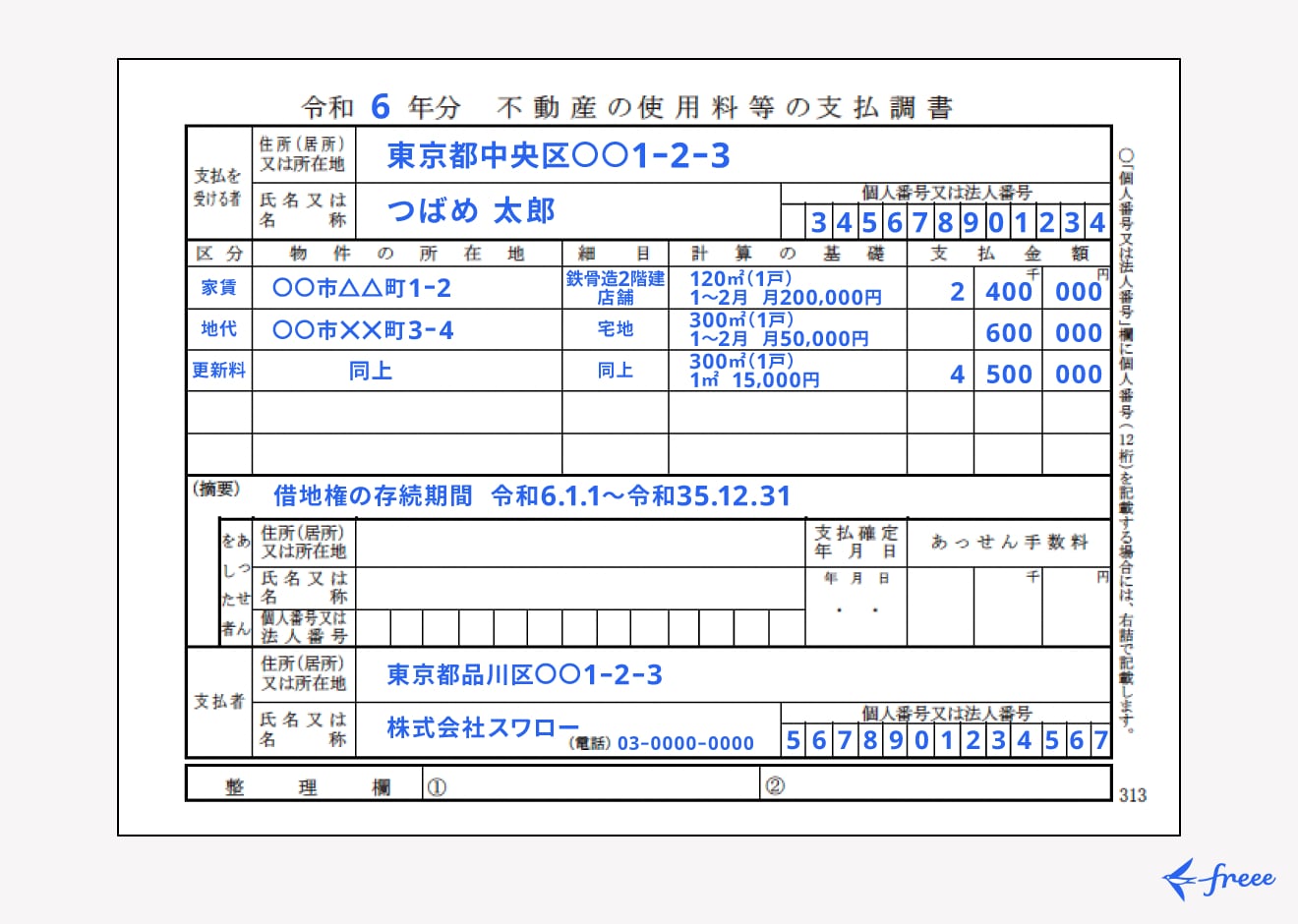

不動産の使用料等の支払調書

出典:国税庁「【手書用】令和 年分 不動産の使用料等の支払調書」

「不動産の使用料等の支払調書」の用紙は、国税庁サイトからダウンロードできます。各項目の記入方法は以下のとおりです。

| 記載欄 | 記載すべき事項 |

|---|---|

| ①支払を受ける者 | ・支払調書作成日時点の不動産の所有者または転貸人の住所(居所)、本店または主たる事務所の所在地、氏名(個人名)または名称(法人名など)を契約書等で確認して記載 ・【個人番号又は法人番号】欄には、支払を受ける者のマイナンバーまたは法人番号を右詰めで記載 ※支払を受ける者に支払調書の写しを交付する場合、マイナンバーを記載しての交付は不可 |

| ②区分 | ・地代、家賃、権利金、更新料、承諾料、名義書換料、船舶の使用料など、支払の内容に応じて記載 |

| ③物件の所在地 | ・地代・家賃等の支払の基礎となった物件の所在地を記載 ・船舶または航空機については、船籍または航空機の登録をした機関の所在地を記載 |

| ④細目 | ・土地の地目(宅地、田畑、山林等)、建物の構造、用途等を記載 |

| ⑤計算の基礎 | ・その年の賃借期間、単位(月、週、日、㎡等)当たり賃借料、戸数、面積等を記載 |

| ⑥支払金額 | ・その年に支払の確定した金額(未払の金額を含む)を「区分」欄の支払内容ごとに記載 |

| ⑦摘要 | ・不動産の使用料等が地上権、賃借権、その他土地の上に存する権利の設定による対価である場合は、その設定した権利の存続期間(自~至)を記載 ・不動産等の借受けについてその年にあっせん手数料を支払った者が、「不動産等の売買又は貸付けのあっせん手数料の支払調書」の作成・提出を省略する場合には、「あっせんをした者」欄にあっせんをした者の住所(居所)、本店または主たる事務所の所在地、氏名または名称、マイナンバーまたは法人番号、あっせん手数料の「支払確定年月日」、「支払金額」を右詰で記載 ※支払を受ける者に支払調書の写しを交付する場合、マイナンバーを記載しての交付は不可 |

| ⑧支払者 | ・不動産の使用料等を支払った者の住所(居所)または所在地、氏名または名称、電話番号およびマイナンバーまたは法人番号を記載 ※支払を受ける者に支払調書の写しを交付する場合、マイナンバーを記載しての交付は不可 |

以下の記入例は、家賃・地代・更新料の支払に伴って支払調書を作成するケースです。

出典:国税庁「令和6年分 給与所得の源泉徴収票等の法定調書の作成と提出の手引」

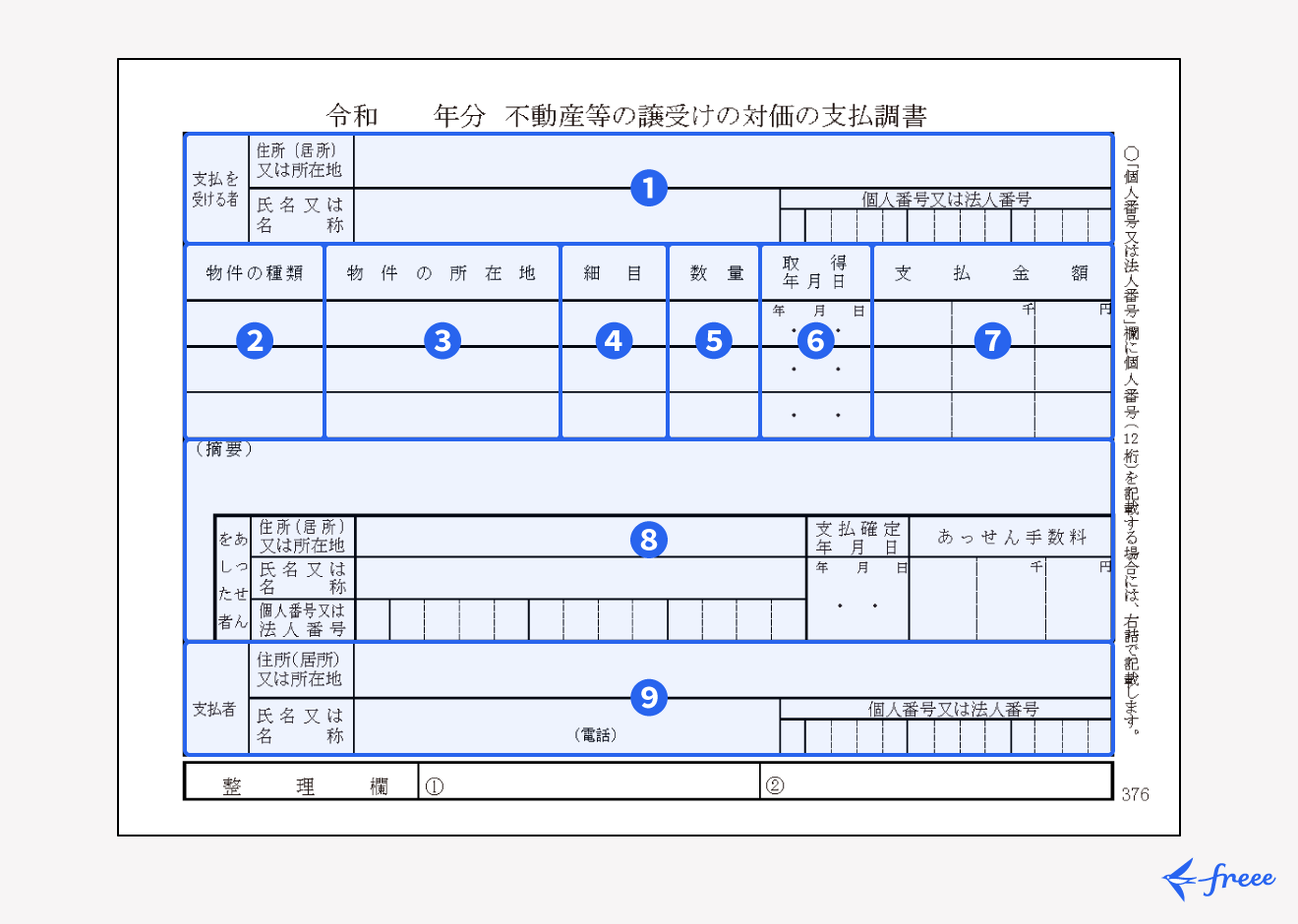

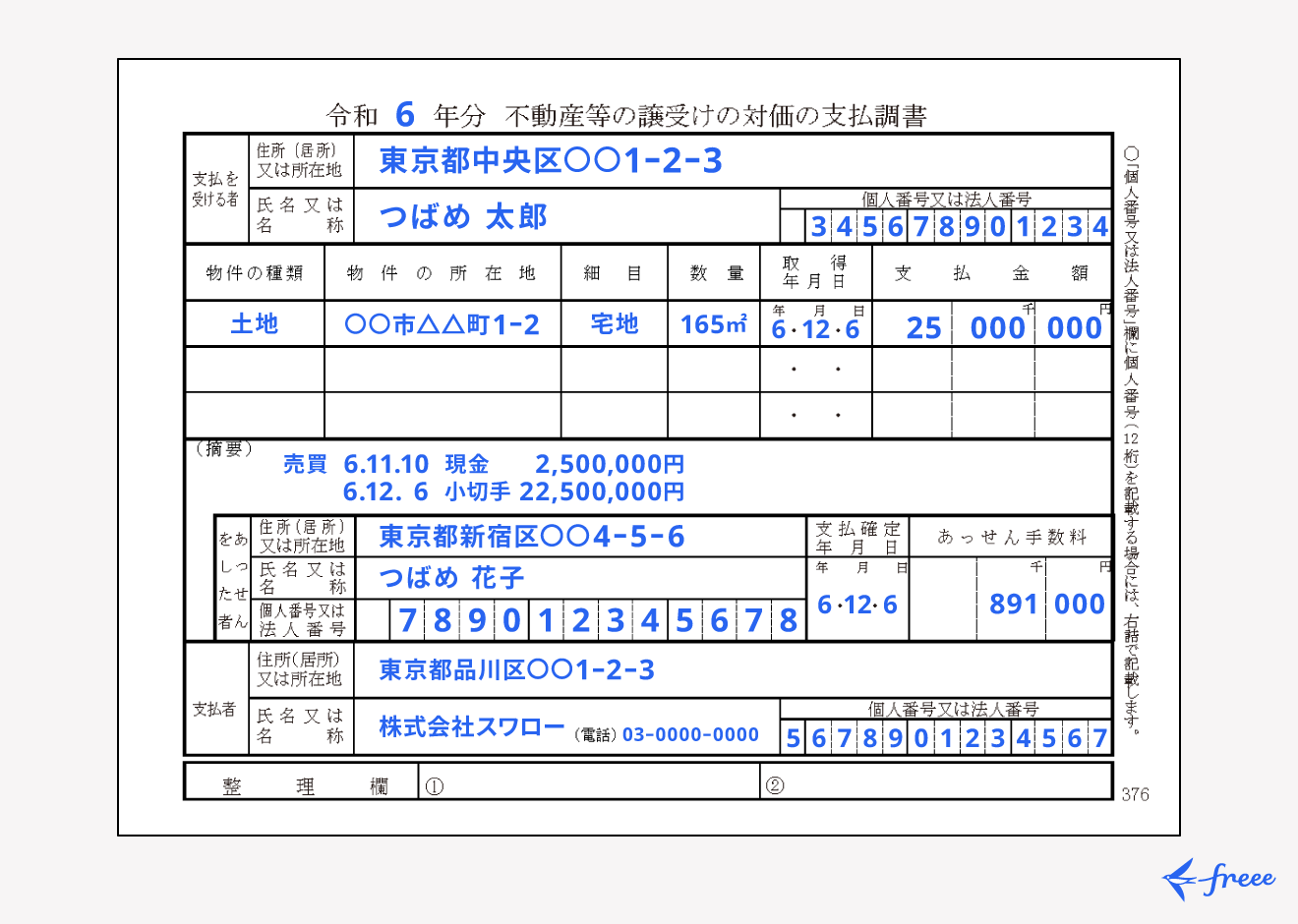

不動産等の譲受けの対価の支払調書

出典:国税庁「【手書用】令和 年分 不動産等の譲受けの対価の支払調書(令和4年分以後用)」

「不動産等の譲受けの対価の支払調書」の用紙は、国税庁サイトからダウンロードできます。各項目の記入方法は以下のとおりです。

| 記載欄 | 記載すべき事項 |

|---|---|

| ①支払を受ける者 | ・支払調書作成日時点の不動産等の譲渡者の住所(居所)、本店または主たる事務所の所在地、氏名(個人名)または名称(法人名など)を契約書等で確認して記載 ・【個人番号又は法人番号】欄には、支払を受ける者のマイナンバーまたは法人番号を右詰めで記載 ※支払を受ける者に支払調書の写しを交付する場合、マイナンバーを記載しての交付は不可 |

| ②物件の種類 | ・土地、借地権、建物、船舶、航空機など、譲り受けた不動産等の種類に応じて記載 |

| ③物件の所在地 | ・譲受けの対価の支払の基礎となった物件の所在地を記載 ・船舶または航空機については、船籍または航空機の登録をした機関の所在地を記載 |

| ④細目 | ・土地の地目(宅地、田畑、山林等)、建物の構造、用途等を記載 |

| ⑤数量 | ・土地の面積、建物の戸数、建物の延べ面積等を記載 |

| ⑥取得年月日 | ・不動産等の所有権、その他の財産権の移転のあった年月日を記載 |

| ⑦支払金額 | ・その年に支払の確定した金額(未払の金額を含む)を記載 ・不動産等の移転に伴い、各種の損失の補償金を支払った場合には、「物件の所在地」欄の最初の行に「支払総額」と記載したうえ、これらの損失の補償金を含めた支払総額を記載 |

| ⑧摘要 | ・譲受けの態様(売買、競売、公売、交換、収用、現物出資等の別)を記載 ・譲受けの態様が売買である場合には、その代金の支払年月日、支払年月日ごとの支払方法(現金、小切手、手形等の別)および支払金額を記載 ・譲受けの態様が交換である場合には、相手方に交付した資産の種類、所在地、数量等その資産の内容を記載 ・不動産等の譲受けの対価のほかに支払われる補償金については、次の区分による補償金の種類と金額を記載 ―建物等移転費用補償金 ・動産移転費用補償金 ・立木移転費用補償金・仮住居費用補償金 ・土地建物等使用補償金 ・収益補償金・経費補償金 ・残地等工事費補償金 ・その他の補償金 ・不動産等の譲受けに当たってその年にあっせん手数料を支払った者が、「不動産等の売買又は貸付けのあっせん手数料の支払調書」の作成・提出を省略する場合には、「あっせんをした者」欄にあっせんをした者の住所(居所)、本店または主たる事務所の所在地、氏名または名称、マイナンバーまたは法人番号、あっせん手数料の「支払確定年月日」、「支払金額」を記載 ※支払を受ける者に支払調書の写しを交付する場合、マイナンバーを記載しての交付は不可 |

| ⑨支払者 | ・不動産等の譲受けの対価を支払った者の住所(居所)または所在地、氏名または名称、電話番号およびマイナンバーまたは法人番号を右詰で記載 ※支払を受ける者に支払調書の写しを交付する場合、マイナンバーを記載しての交付は不可 |

以下の記入例は、土地の対価とあっせん手数料の支払に伴って支払調書を作成するケースです。

出典:国税庁「令和6年分 給与所得の源泉徴収票等の法定調書の作成と提出の手引」

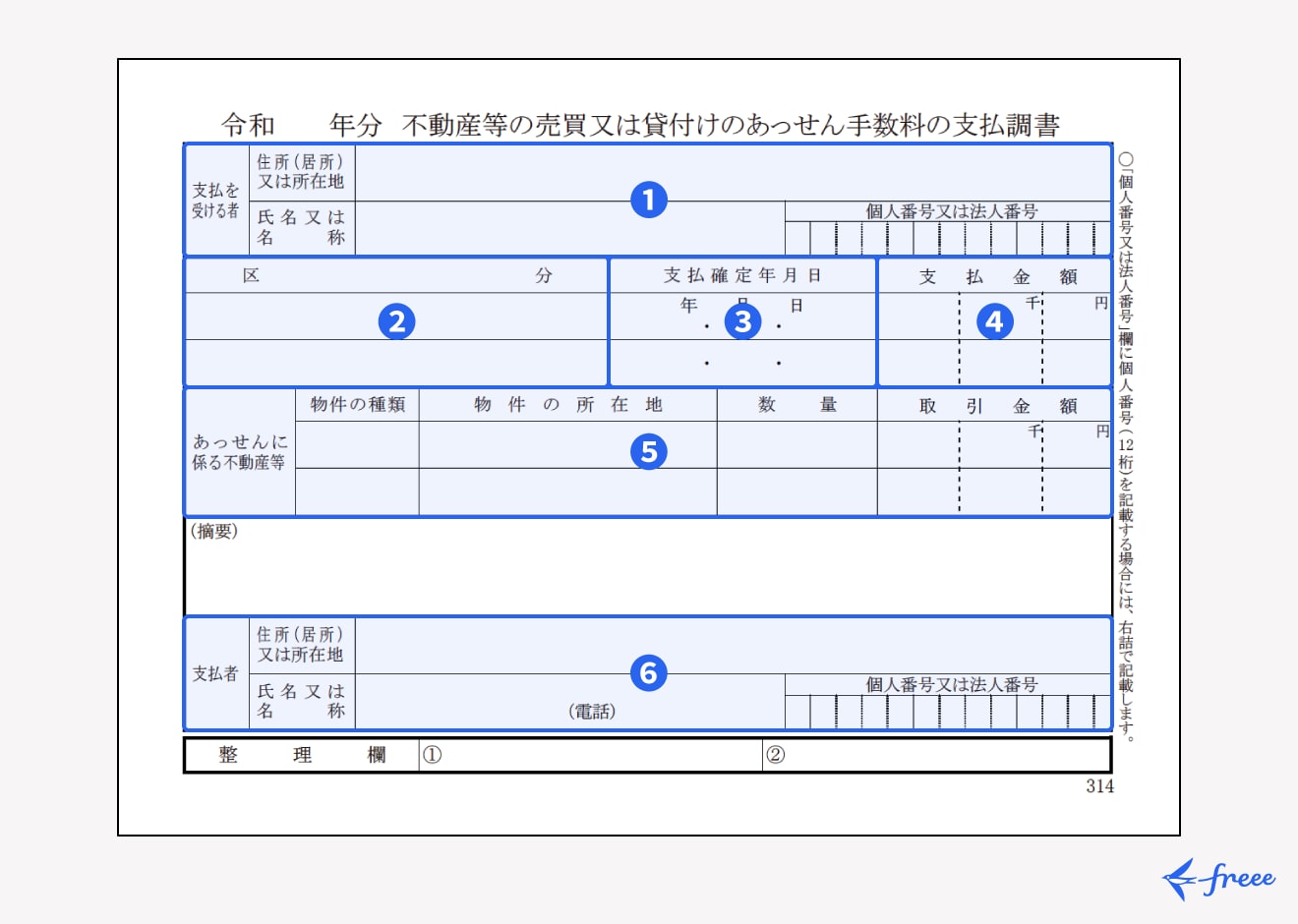

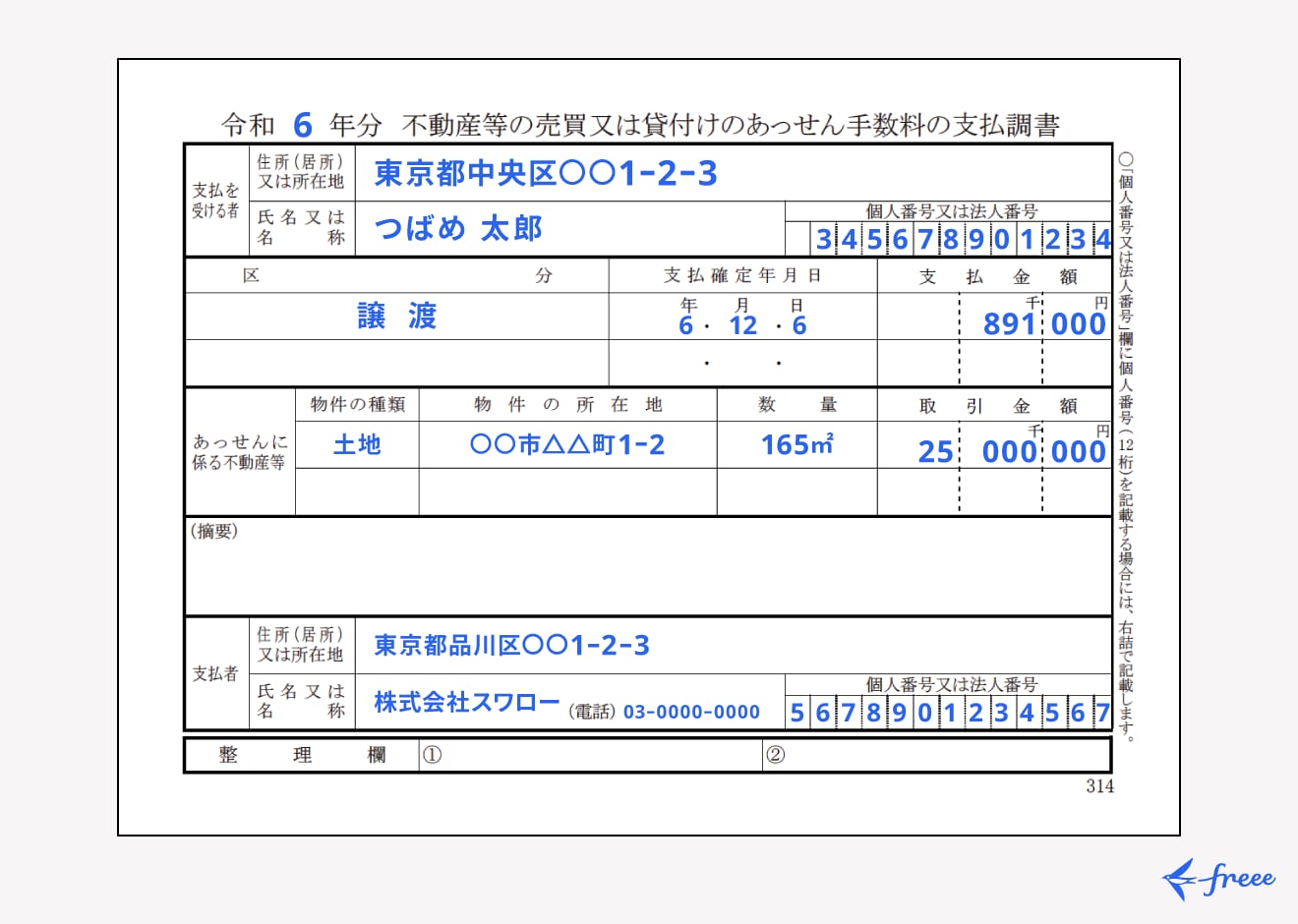

不動産等の売買又は貸付けのあっせん手数料の支払調書

出典:国税庁「[ 手書用]令和 年分 不動産等の売買又は貸付のあっせん手数料の支払調書」

「不動産等の売買又は貸付けのあっせん手数料の支払調書」の用紙は国税庁サイトからダウンロードできます。各項目の記入方法は以下の通りです。

| 記載欄 | 記載すべき事項 |

|---|---|

| ①支払を受ける者 | ・支払調書作成日時点の不動産等の売買または貸付けのあっせんをした者の住所(居所)、本店または主たる事務所の所在地、氏名(個人名)または名称(法人名など)を契約書等で確認して記載 ・【個人番号又は法人番号】欄には、支払を受ける者のマイナンバーまたは法人番号を右詰めで記載 ※支払を受ける者に支払調書の写しを交付する場合、マイナンバーを記載しての交付は不可 |

| ②区分 | ・譲渡、譲受け、貸付け、借受けなどと記載 |

| ③支払い確定年月日 | ・支払いが確定した年月日を記載。年は和暦で数字のみ記載すれば問題ない |

| ④支払金額 | ・その年に支払の確定した金額(未払の金額を含む)を「区分」欄の支払内容ごとに記載 |

| ⑤あっせんに係る不動産等 | ・「物件の種類」欄:土地、借地権、地役権、建物等 ・「数量」欄 :土地の面積、建物の戸数、延べ面積等 ・「取引金額」欄 :売買や貸付けの対価の額(賃貸借の場合には単位(月、週、日、㎡等)当たりの賃貸借料) |

| ⑥支払者 | ・不動産売買等のあっせん手数料を支払った者の住所(居所)または所在地、氏名または名称、電話番号およびマイナンバーまたは法人番号を記載 ※支払を受ける者に支払調書の写しを交付する場合、マイナンバーを記載しての交付は不可 |

以下の記入例は、土地を譲渡して支払調書を作成するケースです。

出典:国税庁「令和6年分 給与所得の源泉徴収票等の法定調書の作成と提出の手引」

はじめての経理はfreee会計で簡単・安心・確実に

経理未経験でも、freee会計で帳簿や決算書を作成できます。銀行口座と同期すると、複雑な仕訳を自動化したり、日々の記帳を行うと、1クリックで決算書を作成できたり、初心者の方でも安心して進められます。

支払調書作成時の源泉徴収税額の計算方法

弁護士や税理士などに報酬・料金を支払う際、所得税および復興特別所得税を源泉徴収して翌月10日までに納付します。源泉徴収した税額は「報酬、料金、契約金及び賞金の支払調書」の該当欄に記載が必要です。

源泉徴収税額の計算方法は、報酬額や支払先によって異なることがあるので、計算を間違えないように、計算方法を正しく理解しておく必要があります。

弁護士や税理士への報酬、原稿料や講演料などの源泉徴収額

弁護士や税理士への報酬、原稿料や講演料の源泉徴収税額は、1回当たりの支払金額100万円を境にして計算方法が変わります。

| 1回当たりの支払金額(A) | 税額 |

|---|---|

| 100万円以下 | A×10.21% |

| 100万円超 | (A-100万円)×20.42%+102,100円 |

源泉徴収税額の税率は、100万円までは10.21%、100万円を超える部分は20.42%です。税額に1円未満の端数があるときは切り捨てます。それぞれの計算例は以下です。

【例1:作家への原稿料が20万円のときの源泉徴収額】

200,000円 × 10.21% = 20,420円

【例2:弁護士への報酬が150万円のときの源泉徴収額】

(1,500,000円 - 1,000,000円)× 20.42% + 102,100円 = 204,200円

司法書士への報酬の源泉徴収額

司法書士報酬を支払うときの源泉徴収税額は、報酬額のうち1万円を超える部分に税率をかけて計算します。

| 税額 |

|---|

| (報酬額 - 10,000円)× 10.21% |

司法書士への報酬額が1万円以下であれば源泉徴収は不要です。税額に1円未満の端数があるときは切り捨てます。

【例3:司法書士への報酬が10万円のときの源泉徴収額】

(100,000円 - 10,000円)× 10.21% = 9,189円

支払調書作成時の注意点

支払調書の作成にあたっては、消費税や未徴収の源泉徴収税額の記載方法など、間違えやすい点があるので注意が必要です。以下では、支払調書の作成時におさえておくべき主なポイントを解説します。

未徴収の源泉徴収税額の記載方法

支払調書へ記入する源泉徴収税額は、その年に源泉徴収すべき税額です。

支払調書の作成時点では源泉徴収ができていないケースでも、支払調書には未徴収税額も含めて記載し、支払報酬等の未払額と源泉所得税の未徴収税額を内書きで記載します。

消費税の記載方法

消費税が明確に分けられている場合、消費税を除いた額に対して源泉徴収を行うことが認められています。

支払調書の「支払金額」欄は、原則として消費税の額を含めて記載しますが、消費税が明確に分かれているときは、消費税を含めず記載しても差し支えありません。ただし、その際は「摘要」欄に当該消費税の金額を記載します。

出典:国税庁「消費税等が含まれている場合の提出範囲の金額基準及び記載方法」

マイナンバーの本人確認が必要

支払調書へのマイナンバーの記載にあたっては、マイナンバーが正しい番号であることの確認(番号確認)と番号の正しい持ち主であることの確認(身元確認)が必要です。

「マイナンバーカード」であれば、番号確認と身元確認の両方ができます。マイナンバーカードを発行していなければ、「通知カード」や「マイナンバーが記載された住民票の写し」で番号確認を行い、「運転免許証」などで身元確認を行います。

出典:国税庁「社会保障・税番号制度<マイナンバー>について」

まとめ

弁護士や税理士への報酬、原稿料、講演料などは、年間の支払額が一定額を超えると支払調書の作成や税務署への提出が必要です。

支払調書は、支払を受ける者や支払者の住所・名称、支払金額などを記入すれば作成できるので、作成方法自体はそれほど難しくはありません。ただし、未徴収の源泉徴収税額の記載方法や消費税の取り扱いは間違えやすいので注意が必要です。

支払調書の作成が必要な場合は、提出期限までに作成し、忘れずに税務署に提出するようにしてください。

はじめての経理でも、自動化で業務時間を1/2以下にする方法

経理業務は日々の入出金管理のほか、請求書や領収書の作成・保存、仕訳作成まで多岐にわたります。

シェアNo.1のクラウド会計ソフト*1「freee会計」は、面倒な入力作業や仕訳を自動化し、見積書や請求書も簡単に作成できるため、経理業務にかかる時間を半分以下*2に削減できます。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、一度の入力で複数の業務が完了するため、重複作業や転記作業はほぼ発生しません。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく分けて以下の3つです。

- AI-OCR機能で自動入力・自動仕訳

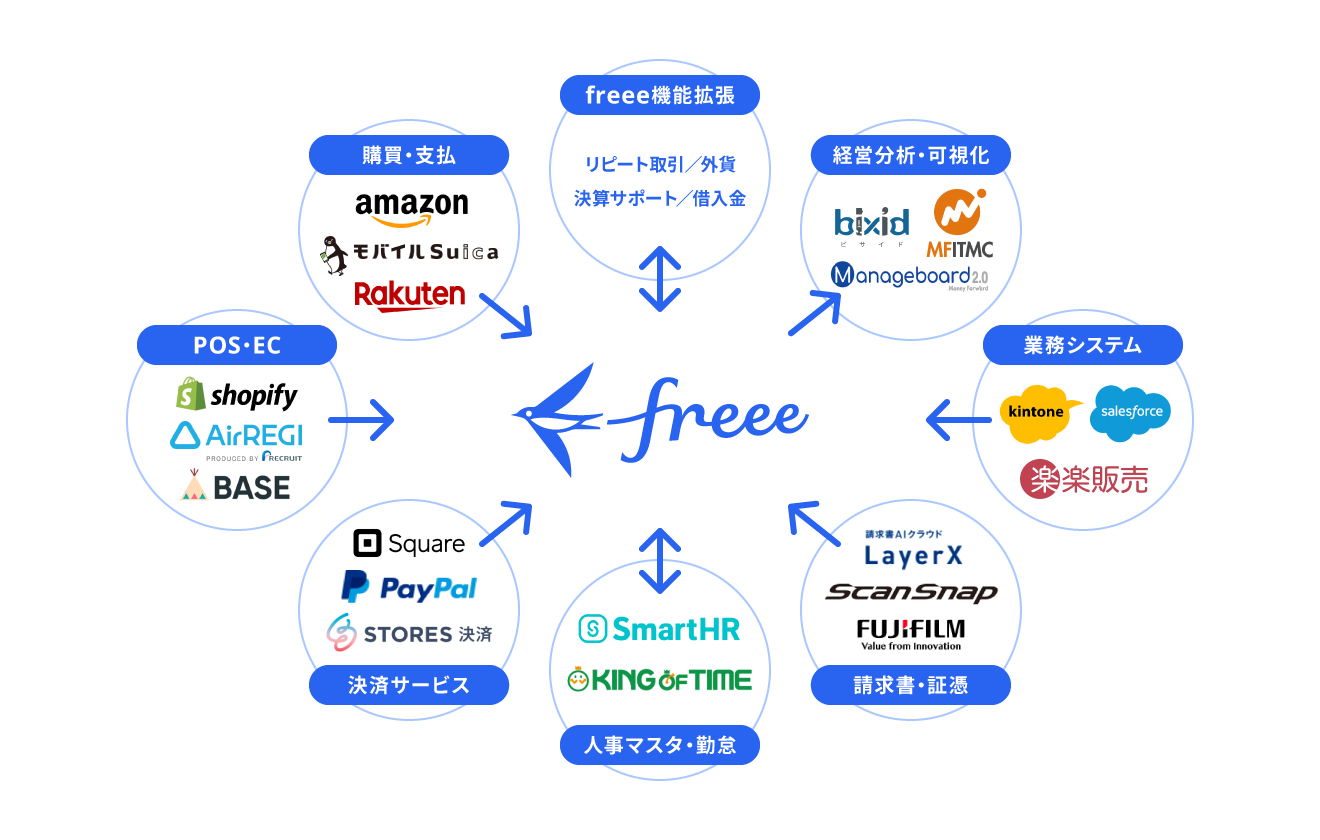

- 全国ほぼすべての銀行・160以上の外部サービスと連携

- 充実のサポート体制

それぞれの特徴についてご紹介していきます。

AI-OCR機能で自動入力・自動仕訳

領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込めば、読み取り機能(OCR機能)が取引先名や金額などをAI解析し、仕訳に必要な情報を自動で入力。そのまま支払管理・仕訳まで自動で作成できます。

全国ほぼすべての銀行・160以上の外部サービスと連携

freee会計は全国ほぼすべての銀行やクレジットカード、決済サービスなどと連携可能。同期していれば自動で利用明細を取り込むので、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳が、freee会計の画面だけで行えます。

さらに、地代家賃や役員報酬など定期的に入金・支払金が発生する取引は、登録さえしておけばfreee会計が自動で記帳まで完了します。

充実のサポート体制

freee会計には、経理をするうえでの不安を解消できる充実したサポートコンテンツを用意しています。

それでも解決できないお悩みはfreeeの専任スタッフにご相談いただける体制も整っているため、はじめて経理される方でも安心して始めることができます。

よくある質問

支払調書とは?

支払調書とは、支払先ごとに支払内容や金額などを記載して作成し、税務署に提出する書類です。

2024年4月1日時点では、35種類の支払調書があり、主な支払調書は「報酬、料金、契約金及び賞金の支払調書」「不動産の使用料等の支払調書」「不動産等の譲受けの対価の支払調書」「不動産等の売買又は貸付けのあっせん手数料の支払調書」の4つです。

この4つの支払調書の提出期限は、1月31日です。

詳しくは記事内、「支払調書とは」をご確認ください。

支払調書の提出義務者は?

支払調書は、外交員・弁護士・税理士などへの報酬や契約金、作家や画家に対する原稿料や画料などで規定を超える金額を支払った場合に提出しなければなりません。

詳しくは記事内、「支払調書とは」をご確認ください。

支払調書はいくらから提出?

弁護士や税理士に報酬を支払うケースであれば、1人につき年間5万円を超えて支払うと支払調書の提出が必要です。提出義務が生じる基準額は報酬の種類によって異なります。

詳しくは記事内、「支払調書とは」をご確認ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。