監修 税理士法人虎ノ門共同会計事務所

課税証明書とは、個人の1年分の所得や住民税額、扶養状況などを証明する書類です。各自治体で発行しており、住民税の納付先から証明書を取得できます。

住民税を基礎として証明書の内容を記載しているため、自治体ごとに証明書の様式や名称が異なる点に注意する必要があります。

本記事では、課税証明書の提出が必要な場面をはじめ、取得場所や方法、見方などを解説します。

目次

課税証明書とは

課税証明書とは、申請者の1月1日から12月31日までの1年間の所得額や所得控除額、扶養の状況、住民税額などが記載された書類です。課税証明書の申請年度の翌年1月1日時点で住所地のある自治体から発行されます。

混同しやすい所得証明書や非課税証明書との違いは、以下のとおりです。

所得証明書との違い

所得証明書は、各自治体が住民税を計算する際に基準とする、個人の所得額や所得の内訳が記載された書類です。

課税証明書は所得額やその内訳に加えて、住民税の課税額まで記載されている点で異なりますが、課税証明書でも所得額を証明できるため、所得証明書としての利用もできます。そのため自治体によっては、所得証明書として課税証明書を発行するケースもあります。

非課税証明書との違い

非課税証明書は、住民税が非課税であることを証明する書類です。課税金額にかかわらず申請者に住民税が課税されているかどうかによって、課税証明書が発行されるか、非課税証明書が発行されるかが異なります。

課税証明書が必要な場面

課税証明書は、所得の有無や所得の金額を証明する場合に取得します。課税証明書が必要となる場面としては、以下の4つのような例が挙げられます。

- 児童手当の申請

- 奨学金の申請

- 保育園の申し込み

- ローンの申請

児童手当の申請

児童手当は子どもを育てる保護者に対して支給される手当で、2023年6月時点で所得制限が適用されています。所得制限にかからないかを確認するために、自治体から所得を証明する書類が求められる場合があります。

たとえば、児童を養育している申請者の扶養親族が児童1人と年収103万円以下の配偶者の2人である場合、申請者の所得が698万円未満なら児童手当の支給対象です。また、申請者の所得が698万円以上934万円未満であれば、児童手当とは別の特例給付が受けられます。

このような支給要件を満たしているかを確認するために、所得の証明が必要とされます。

出典:こども家庭庁「児童手当制度のご案内」

奨学金の申請

奨学金の審査を受けるにあたっても、所得の証明が必要です。市民税の納税状況によっては住民税の非課税証明書を提出することになります。

とくに給与収入のみの場合は、会社から発行される源泉徴収票か所得証明のどちらかの提出が求められます。同時に、源泉徴収票では確認できない給与以外の所得の有無も証明する必要があります。

保育園の申し込み

子どもが市区町村の運営する認可保育園に入園するとき、保育料の基準になるのが世帯所得です。保育料は世帯の所得や保育園の所在地である自治体、子どもの年齢・人数によって異なります。

なお、働いているのが1人なら1人分の、共働きの場合は2名分の所得を証明する必要があります。

ローンの申請

住宅ローンや車のローンを組む際にも所得の証明が必要です。 ローンを返済する能力があるかどうかを判断する根拠になります。

ただし個人事業主の場合は給与所得者とは異なり、課税証明書だけでなく、事業計画書や収支内訳書などもあわせて提出を求められるケースがあります。実際に審査を受ける際は、金融機関に必要書類を確認しましょう。

課税証明書の取得方法

課税証明書を取得できる場所、取得の際に必要なものは以下のとおりです。

課税証明書を取得できる場所

取得方法は、全国の自治体でおおむね違いはありません。今回は東京都北区の場合を例に紹介します。取得場所は、大きく分けて窓口と窓口以外の2種類です。

窓口で取得する場合

- 区役所の税務課税務係

- 区内の区民事務所

窓口以外で取得する場合

- コンビニエンスストアでの発行

- 郵送による申請・交付

出典:東京都北区「住民税の課税・納税・非課税証明書はどこで取ることができますか」

窓口で取得する場合、原則として役所の営業時間内でなければ取得できません。ただし、役所によっては平日夜間や日曜日でも対応可能な窓口を設置しているケースもあります。

また本庁まで足を運ばなくても出張所で取得できる役所もあるため、都合のよい場所を選択できます。

窓口以外で取得する場合、マイナンバーカードがあればコンビニエンスストアでの取得が可能です。多くの自治体では、発行手数料もコンビニエンスストアのほうが安くなります。

ただし、コンビニエンスストアの24時間営業に合わせていつでも取得できるとは限りません。事前に何時まで取得できるか確認しておく必要があります。

課税証明書の取得に必要なもの

課税証明書の取得の際、主に必要なものは下表のとおりです。東京都北区の場合を例に紹介します。

| 取得方法 | 必要なもの | 費用目安 |

|---|---|---|

| 窓口 |

身分証明書

(パスポート、 運転免許証、マイナンバーカード、在留カード、特別永住者証明書など) ※代理人が申請する場合は代理人本人の身分証明書と委任状も必要 | 1通あたり300円 |

| 郵送 |

・証明交付申請書

・切手を貼った返信用封筒 ・証明書1通につき300円分の郵便定額小為替証書 (無記名のまま、発行から160日以内のもの) ・現住所が記載されている身分証明書の写し | 1通あたり300円 |

| コンビニエンスストア | マイナンバーカード | 1通あたり200円 |

取得の際の注意点

注意したいポイントとしては、郵送してもらう場合、手数料分の小為替や切手を貼った返信用封筒が必要です。返信用封筒を入れ忘れてしまうと、申請していても郵送されないケースがあります。

また、課税証明書はその年の1月1日時点で住所地のある自治体から発行されます。1月2日以降に転居した場合は、転居先の自治体ではなく、1月1日時点の住所地を管轄する自治体に申請する必要があるため要注意です。

課税証明書は、原則として本人以外の取得はできません。ただし委任状があれば本人以外でも発行申請は可能です。

生計を同じくする親族で、住民票上同一世帯に暮らしている場合は委任関係が認められ、委任状がなくても本人以外が課税証明書を取得できる自治体もあります。あらかじめ確認しましょう。

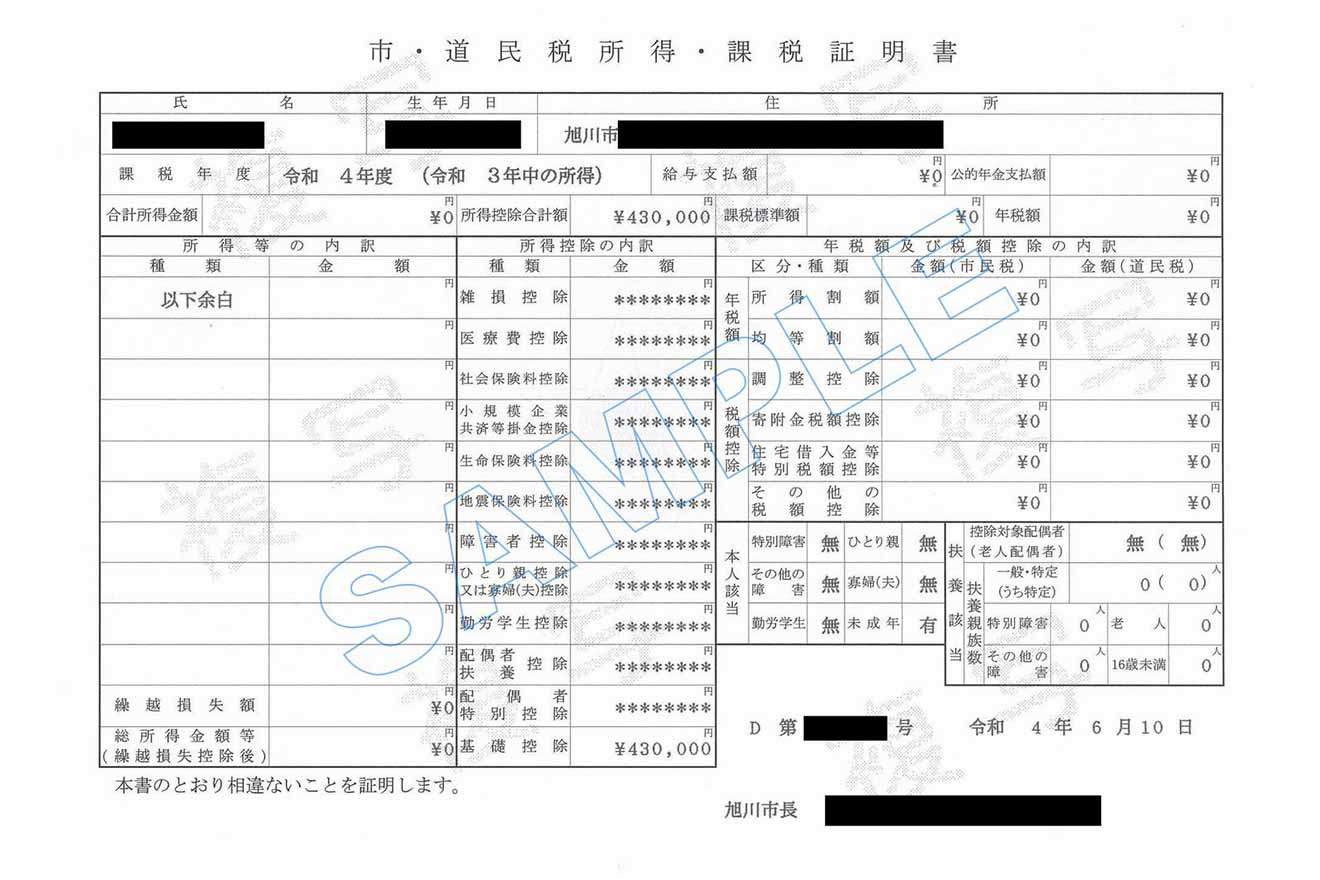

課税証明書の見方

出典:北海道旭川市「所得課税証明書(見直し後)の見本」

課税証明書の様式は自治体によって異なりますが、主に確認できる項目は統一されています。具体的な項目は、以下のとおりです。

課税証明書で主に確認できる項目

- 所得の金額

- 所得等の内訳

- 所得控除の内訳

- 住民税などの金額

「所得の内訳」には、給与所得以外にも不動産所得や事業所得をはじめ、ほかの所得がある場合に記載されます。上記の例ではすべて余白になっているため、所得がないということになります。

所得控除を受けている場合は、「所得控除の内訳」として控除金額が記載されます。上記の例では、適用されている控除は基礎控除の43万円のみです。申告内容と所得控除の内容が異なる場合は、自治体に確認しましょう。

「年税額および税額控除の内訳」には、住民税の所得割と均等割の記載があります。そのほか、寄付金控除や住宅ローン控除を受けている場合には、控除金額の内訳がそれぞれ記載されます。今回の例では所得控除を受けていないため、金額はゼロです。

「住民税」は前年分の所得をもとに計算されます。今回の例では課税年度は令和4年度となっていますが、実際の所得は令和3年中に発生しているものです。

課税証明書には、扶養親族の内容についての記載もあります。本人該当および控除対象配偶者(老人配偶者)については「有」もしくは「無」が記載され、扶養親族数には「0」を含む人数が記載されます。

はじめての経理でも、自動化で業務時間を1/2以下にする方法

経理業務は日々の入出金管理のほか、請求書や領収書の作成・保存、仕訳作成まで多岐にわたります。

シェアNo.1のクラウド会計ソフト*1「freee会計」は、面倒な入力作業や仕訳を自動化し、見積書や請求書も簡単に作成できるため、経理業務にかかる時間を半分以下*2に削減できます。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、一度の入力で複数の業務が完了するため、重複作業や転記作業はほぼ発生しません。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく分けて以下の3つです。

- AI-OCR機能で自動入力・自動仕訳

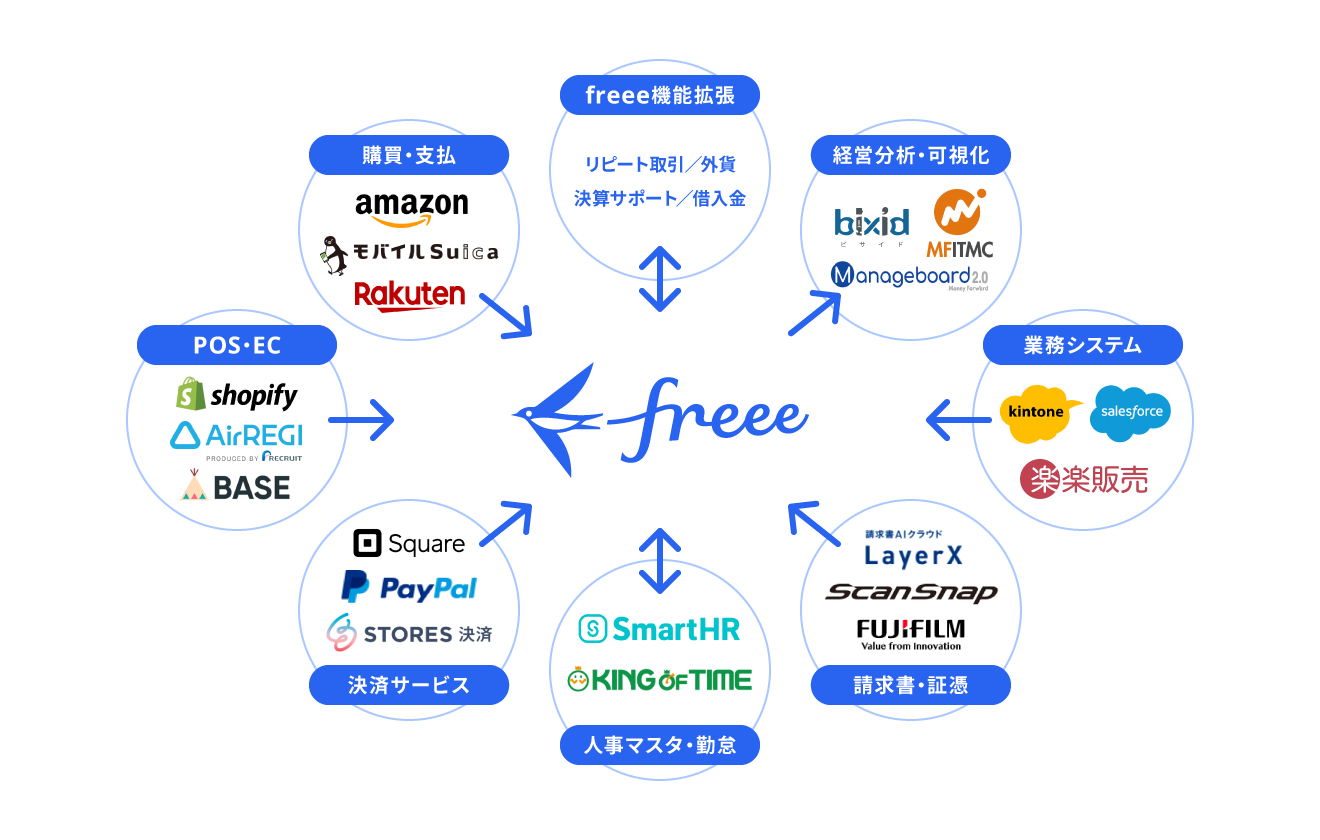

- 全国ほぼすべての銀行・160以上の外部サービスと連携

- 充実のサポート体制

それぞれの特徴についてご紹介していきます。

AI-OCR機能で自動入力・自動仕訳

領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込めば、読み取り機能(OCR機能)が取引先名や金額などをAI解析し、仕訳に必要な情報を自動で入力。そのまま支払管理・仕訳まで自動で作成できます。

全国ほぼすべての銀行・160以上の外部サービスと連携

freee会計は全国ほぼすべての銀行やクレジットカード、決済サービスなどと連携可能。同期していれば自動で利用明細を取り込むので、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳が、freee会計の画面だけで行えます。

さらに、地代家賃や役員報酬など定期的に入金・支払金が発生する取引は、登録さえしておけばfreee会計が自動で記帳まで完了します。

充実のサポート体制

freee会計には、経理をするうえでの不安を解消できる充実したサポートコンテンツを用意しています。

それでも解決できないお悩みはfreeeの専任スタッフにご相談いただける体制も整っているため、はじめて経理される方でも安心して始めることができます。

まとめ

課税証明書は、課税所得をもとに控除内容や住民税を記載している書類です。一般的に、ローン審査や奨学金の申し込みなどで提出を求められます。

課税証明書は、住所地を管轄する役所で取得でき、郵送による取得も可能です。最近ではマイナンバーカードがあればコンビニエンスストアでも取得できる自治体が増加しています。

各自治体のホームページなどを確認し、やりやすい方法で取得をしましょう。

よくある質問

課税証明書はどこで取得できる?

窓口で取得する場合は、申請したい年の翌年1月1日時点における住所の所在地にある自治体の役所で取得できます。窓口以外での取得方法もあります。

詳しくは記事内「課税証明書を取得できる場所」をご覧ください。

課税証明書の取得方法は?

取得方法は窓口のほか、郵送とマイナンバーカードを利用したコンビニエンスストアでの取得方法があります。

詳しくは記事内「課税証明書の取得方法」で解説しています。

課税証明書の見方は?

課税証明書は所得の金額や内訳、所得控除の内訳が確認できます。ローン審査の場合は、所得の内訳も確認されることが多く、将来を含め安定的な収入源があるかどうかを予測し審査します。

詳しくは記事内「課税証明書の見方」でをご覧ください。

監修 税理士法人虎ノ門共同会計事務所

税理士法人虎ノ門共同会計事務所は、税務・会計のエキスパート集団によるきめ細かい、多岐にわたるサービスを提供し、クライアントの発展をトータルに支援いたします。税理士・公認会計士を中心に、弁護士、弁理士、司法書士などの専門家との業務提携により、ワンストップサービスの提供を行う会計事務所です。