監修 前田 昂平(まえだ こうへい) 公認会計士・税理士

外形標準課税とは、2004年から導入された、法人の事業規模に応じて税額を算定する法人事業税の課税方式のことです。

外形標準課税の対象には定めがあり、すべての法人が対象となるわけではありませんが、2024年(令和6年)度税制改正によってその内容が見直されています。

本記事では、外形標準課税の概要や具体的な計算方法を説明し、2024年(令和6年)度税制改正における見直し内容について詳しく解説します。

目次

外形標準課税とは

外形標準課税とは、法人事業税のうち、法人の事業規模に応じて税額を算定する課税方式のことです。外形標準課税制度とも呼ばれます。

外形標準課税は2004年度から新たに導入された方式で、それまでの所得に対する法人事業税に加え、所得割・付加価値割・資本割の合計を課します。大きな特徴として、赤字の法人に対しても、所得に関係なく課税がなされることがあります。

【関連記事】

法人事業税とは? 税率や計算方法、法人税・法人住民税との違いを解説

外形標準課税の対象

外形標準課税の対象になるのは、事業年度終了の日に資本金の額又は出資金の額が1億円を超える法人です。ただし、以下の法人は除きます。

外形標準課税の対象外となる法人

- 公益法人等

- 特別法人

- 人格のない社団等

- 投資法人

- 特定目的会社

- 一般社団法人及び一般財団法人

外形標準課税が導入された背景

外形標準課税は、従来の所得のみの課税とは異なり、企業の事業活動を活発化させるうえで欠かせない仕組みであると考えられています。外形標準課税の具体的な導入背景は、以下のとおりです。

外形標準課税の導入背景

- 地方分権を支える安定的な地方財源の確保

- 応益課税としての税の性格の明確化

- 税負担の公平性

- 経済構造改革の促進

それぞれについて詳しく解説します。

地方分権を支える安定的な地方財源の確保

外形標準課税導入の狙いに、地方分権を支える基幹税の安定化があります。

法人事業税は、地方自治体が行政サービスを提供するうえで重要な財源です。地方自治体が地域を支えるさまざまなサービスを安定して提供するには、安定的な財源確保の必要がありますが、従来のように所得のみを対象とする法人事業税では、税収の額が景気変動によって大きな影響を受けていました。

地方分権を支える法人事業税を景気に左右されない安定した財源にするため、外形標準課税が導入されました。

応益課税としての税の性格の明確化

外形標準課税には、「法人事業税は事業者の応益性によって求められるものである」という本来の考え方を明確にする役割があります。

そもそも法人事業税とは、地方自治体が提供するさまざまなサービスを基盤に、法人が事業活動を行っていることを前提として、事業そのものに課されるものです。そのため、法人の所得がどれくらいあるかにかかわらず、事業活動の規模に応じた税負担を求める仕組みになっています。

外形標準課税導入以前の方式では、法人の所得を課税標準として税額が算出される仕組みになっていたため、応益性というより、納税者の経済的能力に応じて課税する応能性に基づいていたといえるでしょう。

外形標準課税の導入によって、法人事業税の本来の考え方である、応益に対する課税が行われるようになっています。

税負担の公平性

前述のとおり、従来の法人事業税は法人の所得を課税標準としていたため、事業規模が大きい一方で、欠損のある赤字法人や所得の少ない法人の場合は税負担が抑えられていました。

実際には、法人が地方自治体のサービスの供給によって得られる利益の大きさは、事業規模に応じて決まると考えられます。つまり、税負担の金額も事業規模に応じて算定することによって税負担の公平性が確保されるようになります。

経済構造改革の促進

外形標準課税の導入には、経済構造改革の促進の狙いもあります。

ここまで説明したとおり、外形標準課税は従来の課税の仕組みとは異なり、事業活動に対する応益性の原則に基づいて課税されます。

所得を課税標準としないことで、法人はより利益の創出を前提とした事業活動を行うことができ、企業経営の合理化によって経済構造改革が促進されると考えられます。

外形標準課税の対象となった場合の法人事業税の計算方法

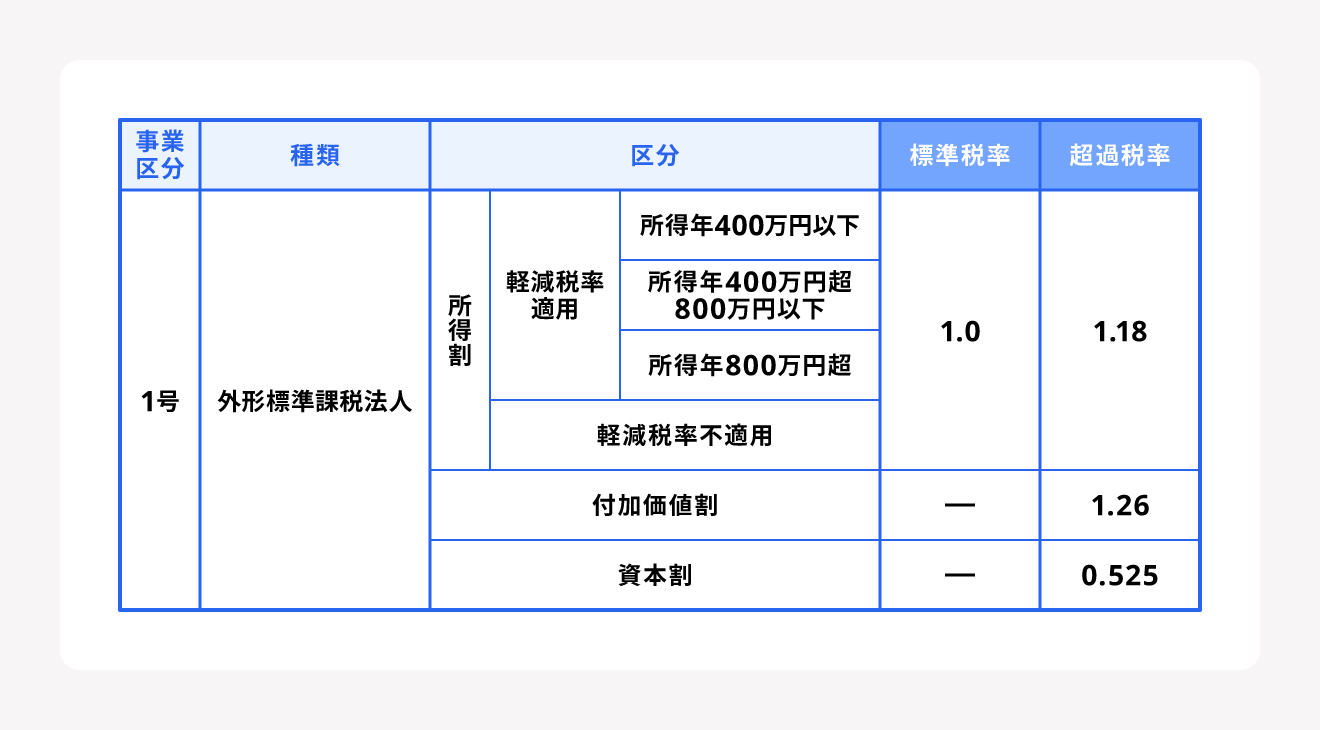

外形標準課税は、「所得割」「付加価値割」「資本割」の3つの課税対象に分類されます。それぞれに定められた税率をかけて、所得割・付加価値割・資本割の税額を算出し、合計したものが外形標準課税額になります。

なお、税率は各自治体によって異なります。たとえば東京都が定めている税率は、2022年4月1日以降に開始する事業年度では以下のとおりです。東京都は条例により、地方税法に定める標準税率よりも高い税率(超過税率)が適用されています。

【関連記事】

法人事業税とは? 税率や計算方法、法人税・法人住民税との違いを解説

所得割

所得割は、法人の所得の金額に一定の税率をかけて算定します。所得を基準とした計算方法で、外形標準課税対象法人以外と同様の計算です。

外形標準課税は所得割・付加価値割・資本割の合計で算定されるため、外形標準課税の対象法人は、所得割のみが適用される法人の税率より、所得割の税率が低めに定められています。

所得のない赤字法人の場合は所得割の金額もゼロになりますが、そのほかの2つによって加算されるため、外形標準課税額がなくなるわけではありません。

付加価値割

付加価値割は、各事業年度の「単年度損益」と「収益分配額」の合算額に一定の税率をかけて算定します。

| 単年度損益 | 繰越欠損金控除前の法人の所得額 |

|---|---|

| 収益分配額 | 報酬給与額・純支払利子・純支払賃借料の合計 |

収益分配額の内訳は、以下のように算定します。

| 報酬給与額 | 報酬、給与等と企業年金等の掛け金の合計 |

|---|---|

| 純支払利子 | 支払利子から受取利子を控除した額 |

| 純支払賃借料 | 支払賃借料から受取賃借料を控除した額 |

資本割

資本割は、法人の資本金等の金額に一定の税率をかけて算定します。

ここでいう資本金等とは「資本金」と「資本準備金」の合計額を指しますが、無償増資や無償減資があった場合、その分を加算・減算して調整しなければなりません。

ただし、税率をかけて算定した資本金等の金額が「資本金」と「資本準備金」の合計額を下回っている場合は、課税標準として「資本金と資本準備金の合計額」を用います。

外形標準課税の対象となった場合の申告・納付

前述した外形標準課税の対象法人に当てはまる場合、申告・納付については対象外の法人と同様の対応が必要です。

まず、各事業年度終了の日から2ヶ月以内に、各事業年度における所得割・付加価値割・資本割を事業所または事務所の所在地の都道府県に申告します。このとき、申告書には貸借対照表や損益計算書などを添付します。

また、事業年度開始の日から6ヶ月が経過した日から2ヶ月以内に、中間申告・納付も行わなくてはなりません。

中間申告には前期の実績額を基礎とする計算方法と、仮決算による計算方法の2つがあります。このうち、前期の実績額を基礎として計算して行う申告を「予定申告」と呼びます。

| 区分 | 申告納付額 | 申告期限 | |

|---|---|---|---|

| 確定申告納付 | 各事業年度に係る付加価値割、資本割及び所得割の合算額 | 各事業年度終了の日から2ヶ月以内

※申告期限延長法人は延長期限以内 | |

| 中間申告 | 予定申告 | 前事業年度の税額 ÷ 前事業年度の月数 × 6 | 当該事業年度開始の日から6ヶ月を経過した日から2ヶ月以内

※外形標準課税適用法人についてはすべて中間申告納付が必要 |

| 仮決算に基づく中間申告

※予定申告に係る事業税額を超えないときに限る | 当該事業年度開始の日から6ヶ月の期間を一事業年度とみなして、当該期間の付加価値額、資本金等の額および所得を計算した場合・当該金額に係る付加価値割、資本割および所得割の合算額

※連結申告法人についてはこの方法による中間申告はできない | ||

2024年(令和6年)度税制改正における外形標準課税の見直し内容

外形標準課税は、2024年(令和6年)度税制改正において見直しがされています。見直しにより、外形標準課税に段階的な変更が行われます。

具体的な変更点は、外形標準課税の対象法人です。

これまで対象だった資本金1億超の法人に加え、前事業年度に外形標準課税の対象であった法人で、当事業年度に資本金1億円以下、払込資本の額が10億円を超える法人も外形標準課税の対象になります。

見直しの背景として、法人が「資本金1億円を超える法人」から外れるため、減資または分社化・持株会社化による資本金額の変更を行って、課税の適用対象外となるケースが見られたことが挙げられます。

総務省によると、本来であれば外形標準課税の対象となるべき規模をもつ法人が適用対象外になることで、外形標準課税の対象法人が一時の2/3まで減少したとされています。こうした状況に鑑みて、外形標準課税の本来の目的・意義を果たすため、2024年(令和6年)度の税制改正によって対象法人の見直しが図られました。

出典:総務省「外形標準課税に関する状況」

見直し後も「資本金1億円を超える法人」という基準は据え置きですが、減資や100%子法人などに対応すべく、以下の改正が行われています。

| 減資への対応 | 改正内容 | 当該事業年度の前事業年度に外形標準課税の対象であった法人であって、当該事業年度に資本金1億円以下、資本金と資本剰余金の合計額が10億円を超える法人

※ただし、改正前の方式よりも税額が多くなる場合は負担軽減の経過措置あり |

|---|---|---|

| 適用時期 | 2025年4月1日以後開始する事業年度より適用 | |

| 100%子法人等への対応 | 改正内容 | 資本金と資本剰余金の合計額が50億円を超える法人、または相互会社・外国相互会社の100%子法人等のうち、当該事業年度末日の資本金が1億円以下で、資本金と資本剰余金の合計額(公布日以後に、当該100%子法人等が100%親法人等に対して資本剰余金から配当を行った場合においては、当該配当に相当する額を加算した金額)が2億円を超える法人

※ただし、100%子法人等への対応により外形標準課税の対象となった法人に対しての負担変動軽減措置あり |

| 適用時期 | 2026年4月1日以後開始する事業年度より適用 |

まとめ

外形標準課税導入の背景には、法人事業税のあり方を本義のものに近づけるということがあります。

地方自治体を支える役割や、経済活動を促進する効果、税負担の公正化を図るものなので、必要に応じて今後も改正が行われる可能性があります。実際に、税制改正大綱においては、法人税率の引き上げなども視野に入れることが示されています。

法人には実態に即した納税が求められるため、今後、同様の趣旨の税制改正が行われた場合には速やかに対応しなければなりません。

freee会計でビジネスの成長と効率化を促進

統合型クラウド会計ソフトのfreee会計は、日々の業務で蓄積された財務・経営データを自動で分析・集約し「経営の意思決定に必要なデータ」をリアルタイムで出力できる経営管理ツールです。

こんな企業様におすすめ

- 予算と実績のズレをなくしたい

- 経営の意思決定に財務データを生かしたい

- 各部門から月次決算資料を集めるのに時間がかかる

- 管理会計がなかなか機能せずに悩んでいる

- 部門やプロジェクト、社員ごとなど多面的に予実の分析がしたい

freee会計で実現できること

freee会計なら経理業務の自動化を促進し、時間もコストも削減できます。お金の動きの見える化を実現し、適切な経営判断がしやすくなります。

- ペーパーレス経理

紙業務が多い業務をすべてオンライン化し、ミスの元になる転記等の手作業での業務自体をなくすことがで、大幅な工数削減を可能にします。 - 複雑な経理をかんたんに

複雑で属人化しやすい経理業務を、かんたんで誰もが使いやすいシステムに。法改正に対応した業務への移行もスムーズに行えます。 - 経営データの可視化・リアルタイム化

1つの統合データベースで管理しているから、売上利益など見たい数字をいつでもすぐに確認が可能に。ビジネスの見通しが立てやすくなります。

経理業務の改善にご興味のある方は、こちらのページから詳細をご確認いただけます。

よくある質問

外形標準課税とは?

外形標準課税とは、法人の事業規模に応じて税額を算定する法人事業税の課税方式のことです。

詳しくは記事内「外形標準課税とは」をご覧ください。

外形標準課税の対象となる法人は?

外形標準課税の対象になるのは、事業年度終了の日に資本金の額又は出資金の額が1億円を超える法人です。ただし例外となる法人もあります。

詳しくは記事内「外形標準課税の対象」をご覧ください。

また、外形標準課税の対象となる法人は、2024年(令和6年)税制改正において見直されています。

詳しくは記事内「2024年(令和6年)度税制改正における外形標準課税の見直し内容」をご覧ください。

監修 前田 昂平(まえだ こうへい)

2013年公認会計士試験合格後、新日本有限責任監査法人に入所し、法定監査やIPO支援業務に従事。2018年より会計事務所で法人・個人への税務顧問業務に従事。2020年9月より非営利法人専門の監査法人で公益法人・一般法人の会計監査、コンサルティング業務に従事。2022年9月に独立開業し現在に至る。