税効果会計とは、企業会計時と税務会計時にそれぞれの資産または負債の額に差異があった場合に、法人税などの額を適切に期間配分する手続きのことです。税効果会計の実施は、上場企業などに義務づけられています。

本記事では、税効果会計の目的、メリットや適用基準、注意すべき点について解説します。

目次

税効果会計とは

税効果会計とは、企業会計時と税務会計時にそれぞれの資産または負債の額に差異があった場合に、法人税などの額を適切に期間配分する手続きのことです。税効果会計は、税引前当期<純利益と税金の額を合理的に対応させるために行います。

企業会計とは、企業の年度内収益と費用を算出する会計業務を指します。一方で税務会計とは、企業が年度内に得た利益にかかる税金額を算出する会計業務のことです。

企業会計は企業の業績を評価したい投資家などの利害関係者のために適正な期間損益計算を目的としているのに対して、税務会計(法人税法)は公平に課税されるために作られています。

この目的の違いから、企業会計上は収益や費用と認められるものが、税務会計(法人税法)では益金や損金にならないことがあります。そのため、企業会計上で計算された税引前当期純利益と、税務会計(法人税法)上で計算された法人税等は対応しません。

このズレを調整し、利害関係者が求める適正な期間損益を把握できるように企業会計上導入されたのが、税効果会計です。

なお、すべての企業に税効果会計が義務付けられているわけではありません。税効果会計が義務付けられているのは、以下に該当する会社法上の大企業のみです

税効果会計が義務付けられている企業

- 上場企業

- 金融商品取引法の適用を受ける非上場企業

- 会計監査人設置企業(非上場企業を含む)

税効果会計の適用が任意だったころは、事業規模の大きな企業では、会計会計時と税務会計時の資産や負債の額に大きなズレが生じる事態がたびたび起こっていました。そのため、投資家など企業の利害関係者が経営実態を正確に把握できない問題が生じていたことから、990年代後半から税効果会計が導入され、会社法上の大企業に適用が義務付けられるようになったのです。

なお、上記リストに該当しない非上場の中小企業には、税効果会計は義務付けられていません。任意で適用することもできますが、多くの中小企業で行われている税務会計ではズレがほとんど生まれないため、そもそも税効果会計を適用する必要性がないといえます。

税効果会計のメリット

税効果会計を行わない場合、税引前利益に対して計算される税金が実際の税金の負担額と異なるという事態が生じます。会計上の数字が実際の税額に正確に反映されず、結果として利益や税負担額に歪みが生じる恐れがあります。

税効果会計を行い税引前当期純利益と法人税等が正しく対応することで、適正な(税引後)当期純利益が計上できます。

つまり、税効果会計を行うことで、企業は投資家や債権者などの利害関係者が求める適正な期間損益を把握でき、業績評価に役立つ財務報告が行えるというメリットがあります。

企業会計と税務会計で生じる差異の種類

税効果会計では、企業会計と法人税法上の資産および負債とのズレを「差異」といいます。

差異は、状況によって次の2種類に分かれます。

- 一時差異

- 永久差異

税効果会計の適用対象は「一時差異」のみです。ここでは、2つの差異の違いについて解説します。

一時差異

一時差異とは、企業会計上の資産・負債と、法人税法上の資産・負債との金額の差異のうち、一時的にズレているだけで将来的には解消される差異のことをいいます。

たとえば、固定資産の「減価償却費」などが該当します。

企業会計上は、固定資産の耐用年数を企業それぞれが適正に見積もって減価償却費を計上します。しかし、法人税法上は課税の公平性の観点から、固定資産の種類や用途により一律に耐用年数が決められています。そのため、企業会計上は費用として計上できても、税務上は限度額までしか償却できず差異が生じるのです。

税効果会計は、このような一時的な差異(一時差異)を解消する目的で行います。

将来減算一時差異と将来加算一時差異

なお、一時差異はさらに次の2つに分けられます。

- 将来減算一時差異

- 将来加算一時差異

将来減算一時差異は、一時差異のうち差異が生じた年の課税される所得(益金から損金を差し引いたもの)に、その差異を足して税金を計算します。また、その差異が解消した年には課税される所得から、その差異の金額を減算します。

一方の将来加算一時差異は、一時差異のうち、差異が生じた年の課税される所得(益金から損金を差し引いたもの)に、その差異を引いて税金を計算します。その差異が解消した年には、課税される所得に差異の金額を加算します。

永久差異

永久差異とは、会計上と法人税法上の考えが全く異なり、将来にわたって永久的にその差異が解消されないものをいいます。

具体的には受取配当金や交際費、寄附金などが該当します。受取配当金の場合、会計上は収益として認識しますが、法人税法上は限度額を超過した部分は永久に税務上の収益(益金)として認識しません。

税効果会計では、前述したように一時差異のみが適用対象となり、永久差異は適用されません。税効果会計は、一時的な企業会計と法人税法のズレを調整して適正な期間損益を実現するための制度です。永久差異は、将来にわたって解消されない差異であることから、そもそも税効果会計の本質と相反しているため適用されません。

税効果会計の方法

税効果会計に関する会計処理方法としては、次の2つがあります。

税効果会計の会計処理方法

- 資産負債法

- 繰延法

この2つは、調整対象となる差異の内容と適用税率に違いがあります。現在の日本および世界的な会計基準では、原則として資産負債法が用いられています。

なお、税効果会計を適用した場合、納税額の計算には「法定実効税率」という税率を用います。法定実効税率については、後述の「税効果会計では法定実効税率を使用する」で詳しく解説しています。

以下では、資産負債法と繰延法について解説します。

資産負債法

資産負債法とは、「会計上の金額と税務上の金額の差異」に着目する税効果会計方法です。

会計上の数字と税務上の数字には差異が生じます。差異が将来的に回収されてその際に税金が増減するのであれば、差異の発生年度にそれに対する繰延税金資産または繰延税金負債を計上するという方法です。

つまり資産負債法とは、差異が解消される将来の年度を念頭に置いた方法です。そのため適用される税率は将来の税率となります。ここでいう「将来」とは、差異が解消される年度のことです。

繰延法

資産負債法が会計上の資産・負債の金額と税務上の資産・負債の金額の差異に着目するのに対し、繰延法とは「期間の違いから生じる差異」に着目する方法です。会計上と税務上の損益の期間帰属の違いによる差異について、解消するまで貸借対照表に計上します。

違いが発生した年度における税金軽減額と税金負担額は、それぞれ次の勘定科目に計上します。

| 計上する勘定科目 | |

|---|---|

| 税金軽減額 | 繰延税金資産 |

| 税金負担額 | 繰延税金負債 |

繰延法では、差異が発生した年度の利益と法人税などの対応関係を重視します。そのため、法定実効税率は差異が発生した年度の税率となります。

税効果会計の適用手順

税効果会計は決算時に行います。おおまかな手順は、次のとおりです。

税効果会計の手順

- 一時差異を把握し集計

- 法定実効税率を算出

- 繰延税金資産・繰延税金負債の算出

- 回収可能性(資産性)の検討

- 税効果会計の仕訳計上

それぞれの手順について、詳しく解説します。

1.一時差異を把握し集計

まず、企業会計上の資産・負債と、税務会計上の資産・負債の金額との差異を計算します。

この差異のうち、前述した一時差異にあたる部分だけを把握し、集計します。

2.法定実効税率を算出

集計した一時差異に法定実効税率を掛けて、繰延税金資産や繰延税金負債の金額を計算します。

法定実効税率は、次の計算式によって算出できます。

法定実効税率={法人税率 × (1+地方法人税率+住民税率)+ 法人事業税率+特別法人事業税率}/(1+法人事業税率+特別法人事業税率)

上記の法人税率などの税率は、すべて「差異が解消されると見込まれる期」の税率に基づいて計算します。

3.繰延税金資産・繰延税金負債の算出

繰延税金資産と繰延税金負債は、将来減算一時差異と将来加算一時差異に法定実効税率をそれぞれ掛けて算出します。

- 繰延税金資産=将来減算一時差異×法定実効税率

- 繰延税金負債=将来加算一時差異×法定実効税率

なお、繰延税金資産は実質税金の前払いとなります。将来的に会計と税務の差異が解消されることが、計上する要件です。

4.回収可能性(資産性)の検討

3で算出した繰延税金資産は、回収できる可能性(資産性)を判断した結果、将来の税金負担額を軽減できると認められる範囲内で資産計上します。

一方、繰延税金負債については、将来の支払いが見込まれない場合に限り、負債として計上できます。

5.税効果会計の仕訳計上

上記4つの手順すべてが終了したら、仕訳計上を行います。

仕訳計上時の相手勘定は、繰延税金資産・繰延税金負債どちらも「法人税等調整額」です。

法人税調整額は、損益計算書の「法人税、住民税及び事業税(法人税等)」の次項に、調整科目として記載します。

【繰延税金資産の損益計算書上の記載例】

| 借方 | 貸方 | ||

|---|---|---|---|

| 繰延税金資産 | 〇〇円 | 法人税等調整額 | 〇〇円 |

【繰延税金資産の損益計算書上の記載例】

| 借方 | 貸方 | ||

|---|---|---|---|

| 繰延税金負債 | ××円 | 法人税等調整額 | ××円 |

以上の手順を踏んで税効果会計は完了します。税効果会計によって法人税等が税引前当期純利益と対応し、企業会計にとって適正な当期純利益を計上できます。

税効果会計の注意点

税効果会計を実施する際には、以下の2点に注意します。

税効果会計の注意点

- 税効果会計で使用する税率はどの税率であるか

- 財務諸表に表示する際は相殺が必要

適切な税効果会計を実施するために、事前に注意点を把握することが重要です。

税効果会計では法定実効税率を使用する

税効果会計による繰延税金資産または繰延税金負債の金額は、回収もしくは支払いが行われると見込まれる期の税率(法定実効税率)を用いて計算します。

法人には、法人税、法人住民税、法人事業税が課せられます。これらの税金に対して、税法上で定められた合計の税率を「表面税率」といいます。しかし、前期の法人事業税を損金算入すると当期の課税所得が減少し、法人税の計算に用いる実際の税率と表面税率に差が出てしまいます。

このため、法人事業税を損金算入した課税所得に対して乗じる税率として法定実効税率を用いることで、納税額の適正な計算ができます。

この際、計算に使用する税率は、決算日時点で採用されている税法で規定された税率です。よって、決算日に税法の改正が成立している場合には、改正後の税率を適用することに注意しましょう。

財務諸表に記載する際は相殺が必要

財務諸表では、貸借対照表の借方「投資その他の資産の部」の欄に「繰延税金資産」、「固定負債」の欄に「繰延税金負債」を記載します。

繰延税金資産と繰延税金負債は、当期の財務諸表の作成時に最終的に相殺して、いずれか一方だけを貸借対照表に記載します。相手勘定である法人税等調整額も相殺した額を、損益計算書に記載します。

このように、財務諸表への表示の際は相殺を忘れないようにしましょう。

はじめての経理でも、自動化で業務時間を1/2以下にする方法

経理業務は日々の入出金管理のほか、請求書や領収書の作成・保存、仕訳作成まで多岐にわたります。

シェアNo.1のクラウド会計ソフト*1「freee会計」は、面倒な入力作業や仕訳を自動化し、見積書や請求書も簡単に作成できるため、経理業務にかかる時間を半分以下*2に削減できます。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、一度の入力で複数の業務が完了するため、重複作業や転記作業はほぼ発生しません。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく分けて以下の3つです。

- AI-OCR機能で自動入力・自動仕訳

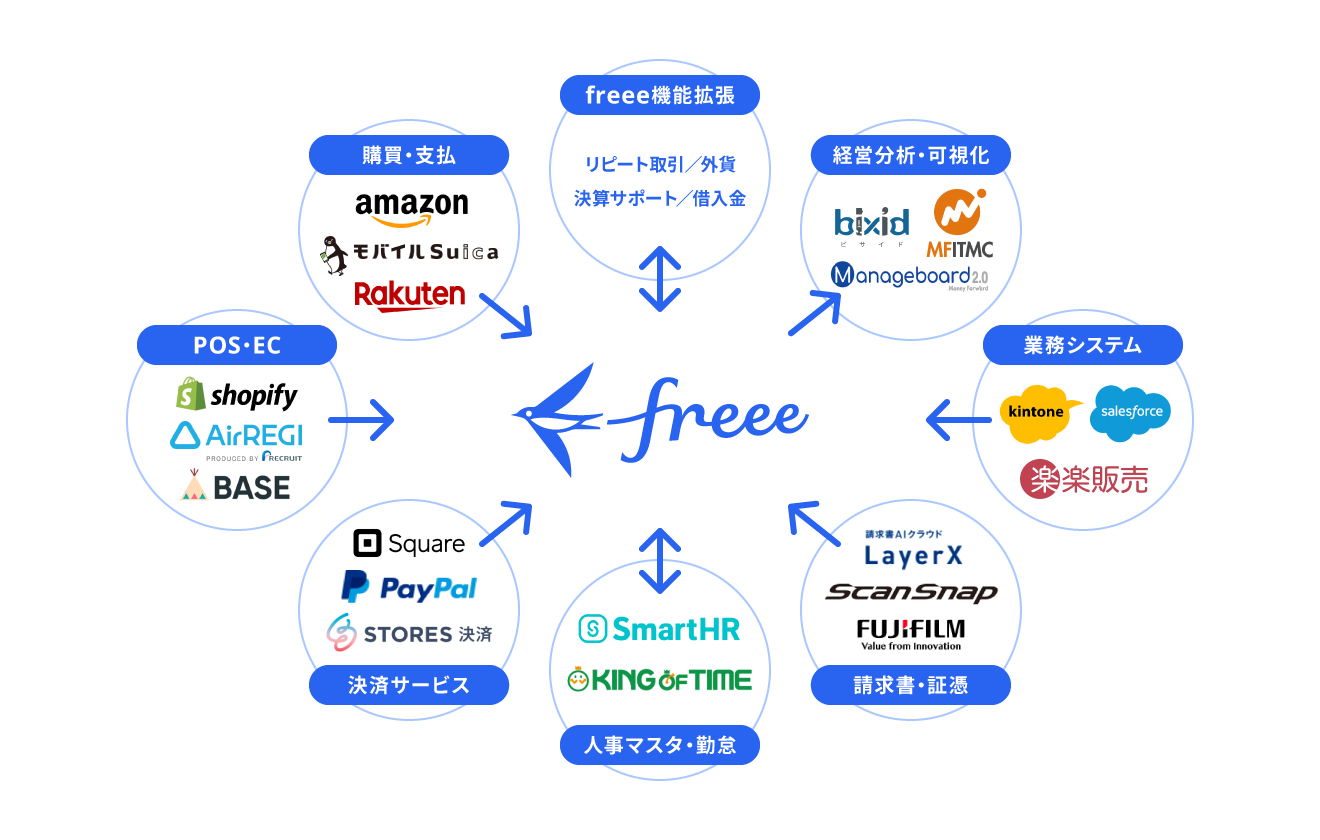

- 全国ほぼすべての銀行・160以上の外部サービスと連携

- 充実のサポート体制

それぞれの特徴についてご紹介していきます。

AI-OCR機能で自動入力・自動仕訳

領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込めば、読み取り機能(OCR機能)が取引先名や金額などをAI解析し、仕訳に必要な情報を自動で入力。そのまま支払管理・仕訳まで自動で作成できます。

全国ほぼすべての銀行・160以上の外部サービスと連携

freee会計は全国ほぼすべての銀行やクレジットカード、決済サービスなどと連携可能。同期していれば自動で利用明細を取り込むので、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳が、freee会計の画面だけで行えます。

さらに、地代家賃や役員報酬など定期的に入金・支払金が発生する取引は、登録さえしておけばfreee会計が自動で記帳まで完了します。

充実のサポート体制

freee会計には、経理をするうえでの不安を解消できる充実したサポートコンテンツを用意しています。

それでも解決できないお悩みはfreeeの専任スタッフにご相談いただける体制も整っているため、はじめて経理される方でも安心して始めることができます。

まとめ

税効果会計は、税引前当期純利益と法人税等を合理的に対応させて、適正な期間損益計算を行うための手続きです。投資家や債権者などが企業の業績を正しく評価するために必要であり、大企業に手続きの義務が課せられています。

税効果会計では、法定実効税率を用いて繰延税金資産と繰延税金負債の金額を算出する点などに注意が必要です。決算書の作成や確定申告などでは行わない特別な業務のため、手順や注意点を把握して、間違いのないように手続きを行いましょう。

よくある質問

税効果会計とは?

税効果会計とは、企業会計時と税務会計時にそれぞれの資産または負債の額に差異があった場合に、法人税などの額を適切に期間配分する手続きのことです。税引前当期純利益と税金の額を合理的に対応させることが目的です。

詳しくは記事内「税効果会計とは」をご覧ください。

税効果会計の手順は?

税効果会計は、決算時におおまかに以下5つの手順で行われます。

- 一時差異を把握し集計

- 法定実効税率を算出

- 繰延税金資産・繰延税金負債の算出

- 回収可能性(資産性)の検討

- 税効果会計の仕訳計上

詳しくは記事内「税効果会計の適用手順」で解説しています。