監修 前田 昂平(まえだ こうへい) 公認会計士・税理士

過少申告加算税とは、確定申告した税額が実際の税額よりも少ない場合に課される税のことです。

過少申告のケースとしては、作業ミスに起因する意図的でないものから税額を少なくするため故意に売上高を少なく見せるものまでさまざまです。個人・法人にかかわらず過少申告は発覚するリスクが高く、悪質と見なされればより重い措置である重加算税の対象になる可能性もあります。

本記事では過少申告加算税の概要やそのほかの加算税や延滞税、計算方法などについて解説します。

目次

過少申告加算税とは?

過少申告加算税とは、確定申告した税額が実際に支払うべき税額よりも少なかった場合に課される加算税の一種です。

加算税は、過少申告や無申告があった場合に課されるペナルティ(行政的制裁)の性質を持つ税金で、これらは法人税や所得税などの本来納めるべき「本税」とは異なり「附帯税」と呼ばれます。なお、附帯税に該当する加算税や延滞税は損金へ算入することができません。

「期限までに税金を支払った」「期限内に確定申告を完了させた」という場合でも、申告額が本来より少なければ過少申告加算税の対象になる恐れがあるので注意が必要です。

法定申告期限内に修正申告・更正があった場合の過少申告加算税は10%です。ただし、追加で納める税金が当初の申告納税額もしくは50万円のいずれか多いほうの金額を超える場合、その超えている部分については15%となります。

過少申告が発覚しやすいケース

過少申告には「意図的に行われるケース」と「誤って行われるケース」がありますが、前者のなかには売上高を実際より少なく計上したり、経費を水増し計上して所得額を低く見せようとしたりするなど、悪質なものもあります。

過少申告は、以下のような経緯で発覚する可能性が高いといえます。「税務署にはバレないだろう」と安易に考えるのは禁物です。

| 発覚の主な経緯 | 概要 |

|---|---|

| 自社への税務調査 | 税務調査は納税者を対象に税務署が定期的に実施するもので、誰でも調査の対象になる可能性がある。申告内容が正しいか、帳簿・請求書などの書類と照合する過程で過少申告が発覚することが多い。 |

| 取引先への税務調査 | 取引先に税務調査が入った場合、取引先と自身・自社の取引内容も調査される。取引先の帳簿と自社の帳簿が照合されるため、そこで過少申告が判明する可能性がある。 |

| 第三者からの密告 | 関係者や取引先から密告が入る可能性も無視できない。税務署では匿名の情報提供を受け付けており、不正の可能性が高いと判断された場合には調査が実施される。 |

| SNSやブログでの発信 | 近年はSNSやブログで収入や節税対策について発信する納税者も増えている。申告内容とSNSに発信している収入・生活の様子が大きく異なる場合、税務署の目に留まって調査の対象になることがある。 |

| 銀行の資産状況や入金情報 | 税務署は申告書類だけでなく、銀行口座の入出金や残高を閲覧・確認する権限も持っている。事業が赤字申告されているにもかかわらず口座に不自然な入金があったり、申告した内容と資産状況が異なったりしていると、過少申告が疑われることがある。 |

過少申告加算税以外の加算税

過少申告加算税は加算税の一種ですが、加算税にはこのほかにもいくつか種類があります。具体的には、次の3種類です。

- 無申告加算税

- 不納付加算税

- 重加算税

どのような性質を持つ加算税なのか、それぞれ確認しておきましょう。

無申告加算税

無申告加算税とは、「期限までに申告書を提出しなかった場合のペナルティ」の意味合いで課される税金です。

無申告加算税の税率

- 法定申告期限後に申告した場合:15%

- 納付すべき税額が50万円を超える部分:20%

- 納付すべき税額が300万円を超える部分:30%

- 税務署から指摘される前に自主的に期限後申告をした場合:5%

なお、申告期限に間に合わなかった場合でも下記に該当する場合は加算税が課されることはありません。

- 申告期限から1ヵ月以内に自ら申告した

- 期限後申告に係る納付すべき税金の全額を法定納期限までに納付した

- 過去5年間、期限内に問題なく納付してきた

不納付加算税

不納付加算税とは、「期限までに源泉所得税を納付しなかった場合のペナルティ」の役割を持つ税金です。不納付加算税の税率

- 法定申告期限後に納付した場合:10%

- 税務署から告知を受ける前に自主的に納付した場合:5%

納付期限からひと月を経過する日までに納付し、かつ過去1年以内において納付期限内に源泉所得税を納付している場合には課されません。

重加算税

重加算税とは、「事実を隠蔽、仮装した場合のペナルティ」として課される税金です。

申告が悪質だと判断されたり、脱税行為と見なされたりした場合には、無申告加算税・過少申告加算税・不納付加算税に代えて重加算税を支払います。加算税のなかでは最も重い措置といえます。

重加算税の税率

- 法定申告期限までに申告した場合:35%

- 法定申告期限までに申告しなかった場合:40%

たとえば過少申告があった場合、過少申告加算税が適用されるか重加算税が適用されるかどうかは、意図的な隠蔽・仮装が認められるか否かによります。

単なるミスや誤認で過少申告した場合は、重加算税の対象となりません。しかし、「過少申告が発覚しやすいケース」で説明したように、売上高を実際より少なく計上したり、経費を水増しして所得額を低く見せたりする悪質なケースには重加算税が適用される可能性が高いといえるでしょう。

過少申告加算税の計算方法

過少申告加算税の税額は、以下の計算式で求められます。

- 過少申告加算税 = 申告した額と本来申告すべき額の増差額 × 10%

ただし、増差税額のうち「当初申告した税金額」または「50万円」のうち大きいほうの金額を超過するときには、その税率が10%ではなく15%になります。

たとえば、「当初申告した税額が300万円、修正後の課税額が600万円になる場合」は次のとおりです。

- 当初申告した税額:300万円

- 修正後の課税額:600万円

- 増差税額 = 修正後の課税額 - 当初申告した税額 = 600万円 - 300万円 = 300万円

- 300万円に対して10%を適用:300万円 × 10% = 30万円

- 300万円を超える部分はないため15%が適用される税額はなし

よって、「当初申告した税額が300万円、修正後の課税額が600万円になる場合」の過少申告加算税は「30万円」となります。

過少申告加算税がかからない場合

過少申告をした場合でも、過少申告加算税がかからない可能性があります。以下、3つのケースについて解説します。

税務調査を受ける前に自主的に修正申告をしたとき

税務調査を受ける前に自主的に修正申告をした場合、過少申告加算税はかかりません。

納税額が多すぎた場合や還付金が少なすぎた場合に、確定申告者が正しい額に訂正するよう税務署が求めることを「更生」といいます。この更生を予知しないで修正申告をした場合は、過少申告加算税の対象外となります。

ただし、税務署の調査後や更生を受けた後に修正申告をした場合には、この規定は適用されません。申告や納付に不足があると気づいたら、早急に修正することが重要です。

出典:e-Gov法令検索「国税通則法 第六十五条第五項」

加算税が5,000円未満だったとき

加算税が5,000円未満の場合は、「少額不徴収」のルールにより徴収が免除されます。このルールは国税通則法第119条第4項に基づいたもので、「納付すべき無申告加算税が5,000円未満の場合は全額切り捨てる」とされています。

ただし免除は端数計算の問題であり、「徴収は免除されていても課税自体はされている」という点には注意が必要です。

出典:e-Gov法令検索「国税通則法 第百十九条第四項」

正当な理由があるとき

国税通則法第65条第4項には、正当な理由がある場合には過少申告加算税が課されない旨が規定されています。

ここにいう正当な理由とは、納税者に責任がない客観的な事情のことです。たとえば、税務署職員の誤った指導、税法の解釈変更などのケースが想定されます。ただし、正当な理由があることの立証や主張は、納税者本人が行わなければなりません。

出典:e-Gov法令検索「国税通則法 第六十五条第四項」

延滞税が発生するケースと免除されるケース

過少申告加算税が課される場合は、同時に延滞税も発生することが多いため注意が必要です。以下、延滞税が発生するケースと免除されるケースについて解説します。

延滞税が発生するケース

延滞税とは、法定期限までに支払うべき税金を納付しなかった場合に発生する附帯税のことです。たとえば過少申告加算税が発生する場合は、正しい税額を申告するまでの超過期間に応じて延滞税も同時に発生することがほとんどと認識しておきましょう。

延滞税は、法定期限後に修正や更生の処分を受けた際、税額に不足があった場合にも発生する可能性があります。税額は定められた期日の翌日から納付されるまでの日数で計算され、延滞日数が長いほど高額になりますが、1万円未満の場合は納付の義務が発生しません。

延滞税が免除されるケース

前提として延滞税は申告などの遅れに対して課される税であり、加算税のようなペナルティの性質を持つものではありません。そのため、加算税とは性質や考え方が異なります。

具体例として、申告からかなりの期間を過ぎてから税務調査を受け、税務調査が長期にわたったケースを考えてみます。延滞税は原則として「定められた期日の翌日から納付されるまでの日数(延滞した日数)」に延滞税の税率を掛けて算出しますが、上記のケースだと延滞税額が過少申告加算税額の数倍に膨れ上がる可能性があります。

この問題を解消する目的で、税法では加算税や延滞税を一部免除する仕組みを設けています。たとえば、納税者が税務調査に協力的である場合には、加算税なら最大75%まで免除されます。延滞税の納税遅延に正当な理由がある場合は、延滞税にかかる利息の免除を求めて申請することも可能です。

まとめ

過少申告加算税は、確定申告した税額が実際に支払うべき税額よりも少なかった場合に課される加算税の一種です。

過少申告をすると過少申告加算税に加えて延滞税が発生し、悪質と見なされた場合には重加算税の対象になる恐れもあります。過少申告加算税の対象にならないケースや税率が軽減されるケースもあるため、誤った申告や納付に気がついたらできるだけ早急に対処しましょう。

大変な法人決算と税務申告を効率的に行う方法

決算に向けて、日々の記帳時間を少しでも短縮して、経理業務を楽にしたいですよね。

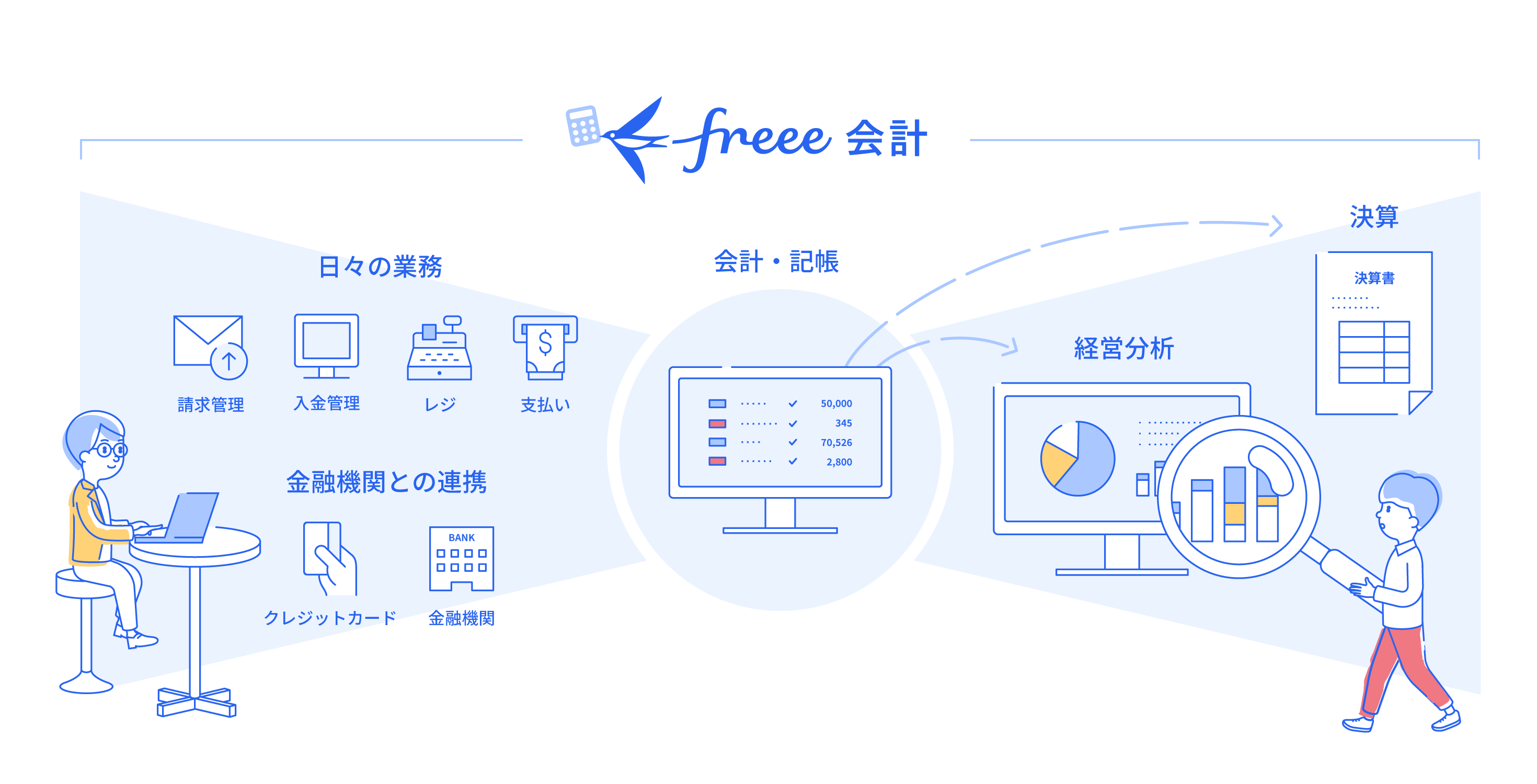

シェアNo.1のクラウド会計ソフト*1「freee会計」では、面倒な入力作業や仕訳を自動化し、経理業務にかかる時間を半分以下*2に削減。ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、「freee申告」を併用すれば、法人で必要な申告書の作成から電子申請までを一気通貫で完結できます。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく3つ。

- 一度の入力で複数の業務が完了。重複作業や転記作業はほぼ発生なし!

- 決算業務は正しく、確実に対応できる!

- 国内で唯一、法人税申告書の作成まで一気通貫で行える!

それぞれの特徴についてご紹介していきます。

一度の入力で複数の業務が完了。重複作業や転記作業はほぼ発生なし!

見積書・請求書をfreee会計で発行すると、書類へ入力した金額をもとに、自動で入金管理・売上仕訳まで完了。銀行口座やクレジットカード、POSレジなどと同期すれば、自動で利用明細を取り込み、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳も簡単に行えます。

さらに、領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込むだけで、取引先名や金額などをAI解析し、自動で入力。支払管理・仕訳も自動で作成できます。

freee会計は一度の入力で複数の業務が完了するうえ、自動入力・自動仕訳によって手作業の少ない経理を実現します。

決算業務は正しく、確実に対応できる!

freee会計には、正しい決算書を作るためのチェック機能も充実。預金残高との一致や会計ルールとの整合性をfreeeが自動判定し、修正が必要そうなリストを自動作成します。修正後は、ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

<作成可能な書類例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 固定資産台帳

- 試算表

- 現金出納帳 など

PDFやCSVファイルへの出力も可能なため、士業の方への共有や、社内での資料作成にも活用できます。また、領収書1枚・仕訳1件単位でコメント機能を使ってやりとりできるため、士業の方ともスムーズにコミュニケーションがとれます。

国内で唯一、法人税申告書の作成まで一気通貫で行える!

freee申告を併用すれば、freee会計のデータと自動連携して、法人税の申告書の書類選択や税額計算、入力作業のほとんどを自動化。申告書類作成の時間削減や転記ミスを防ぐことができます。さらに、e-Taxなどで事前準備を済ませておけば、freee申告上から電子申告まで一気に完結させることが可能です。

よくある質問

過少申告加算税の計算方法は?

過少申告加算税の税額は、「申告した額と本来申告すべき額の増差額 × 10%」という計算式で求められます。

ただし増差税額のうち、当初に申告した税額もしくは50万円のうち大きいほうの金額を超える場合は、その税率が10%から15%になります。

詳しくは記事内の「過少申告加算税の計算方法」をご覧ください。

過少申告加算税はいくらまでなら不徴収?

過少申告加算税に限らず、加算税が5,000円未満の場合は「少額不徴収」のルールにより徴収が免除されます。

詳しくは記事内の「加算税が5,000円未満だったとき」をご覧ください。

監修 前田 昂平(まえだ こうへい)

2013年公認会計士試験合格後、新日本有限責任監査法人に入所し、法定監査やIPO支援業務に従事。2018年より会計事務所で法人・個人への税務顧問業務に従事。2020年9月より非営利法人専門の監査法人で公益法人・一般法人の会計監査、コンサルティング業務に従事。2022年9月に独立開業し現在に至る。