ネットショップで出店したり、逆に物を購入したりするとき、商品単価に加えてかかる送料。送料無料や全国一律料金など、さまざまな割引施策で集客をするケースが多く、ネットショップごとによって料金設定はまちまちですよね。

送料に消費税がかかるのはどのような場合か、軽減税率の対象になるか、送料の料金設定のパターンと注意する点、また具体的な仕訳方法について、本記事で解説していきます。

目次

送料の料金設定

ネットショップでよくある送料の価格設定

言葉のとおり、物品を配送する際に配送業者が提供する配送サービスへの対価として支払う料金のことです。

ネットショップでよく設定されている送料のパターンには大きく5種類あります。

- すべて送料無料

- 注文額によって送料割引または無料

「10,000円以上の購入によって送料500円分割引」のように、設定した一定の注文金額を超えた場合に割引を行います。 - 全国一律料金

「発送先の住所によらず全国どこでも500円」のような価格設定です。 - 発送先によって異なる料金

たとえば首都圏への配送は500円、北海道や沖縄への配送は1,000円など出店側のお店から発送先までの距離に応じて料金を設定しているパターンです。 - 発送手段によって異なる料金

メール便などの場合と、宅急便などの場合で料金設定が異なるケースです。

送料の価格設定のコツや注意点

送料の価格設定はお店の売上を左右してしまうこともあるくらい、購入者目線では気になるポイントです。比較対象となる競合の価格設定を参考に、慎重に設定しましょう。

ただし競合との優位性を取るために、とにかく送料無料や割引設定を取り入れるといった戦略には注意が必要です。

送料がお得になることで商品購入率は上がるかもしれませんが、実際に支払う送料はお客様負担ではなくなるだけであり、販売にかかった経費としてネットショップの出店者側が支払うことになります。

極端な例をあげると、仕入れ値が500円、販売価格が800円の利益がすくない商品を販売している場合、仮に送料が500円分かかるものを送料無料にしてしまうと、商品が売れた分だけ-200円ずつ赤字になってしまう、といった恐れもあります。

(販売価格) 800円 ー (仕入れ値) 500円 ー (送料※出店側負担経費) 500円 =

(販売利益) -200円

あえて赤字を出してもまずは新規顧客を開拓して、中長期的にリピーター化させて次回購入時以降に赤字にならない商品を購入してもらうことで経費を回収していく、といった戦略も考えられるでしょう。

しかし、リピーター化できなかった場合、自社の蓄えが十分にないと金銭的に厳しい状況に陥りますので、期間限定でテスト的に送料を割引することでどれだけ購買数が増えるか、リピーター化できたかを確認して取り組むと良いでしょう。

送料に消費税はかかる?

結論から言うと、基本的に送料にも消費税はかかります。

国税庁によると、消費税の課税対象は

「国内において事業者が事業として対価を得て行う資産の譲渡、貸付け及び役務の提供と外国貨物の引取りです」とあります。(参照:消費税の仕組み(国税庁))

前段に記載したとおり、送料は配送業者が提供する配送サービスの対価として支払う料金で、「対価を得て行う資産の譲渡」に該当するため、送料は消費税の課税対象に含まれます。

そのためネットショップで商品料金(税抜)1,000円、送料(税抜)300円と記載されていた場合、商品料金と送料どちらも税抜合計の1,300円に消費税がかかることになります。

仮にネットショップで商品料金(税抜)1,000円、送料(税込)300円と記載しておきながら、1,300円の消費税がかけて金額を請求した場合、送料の分だけ消費税の二重請求となってしまいます。料金表示に間違いないか注意しましょう。

送料に軽減税率は適用される?

送料は軽減税率の対象外となります。

軽減税率の対象は「酒類・外食を除いた飲食料品」と「定期購読契約を結んだ週2回以上発行される新聞」に限定されるため、送料は標準税率が適用されます。

ただし、送る荷物が飲食料品であり、かつそれが送料込みの値段である場合、送料も含めた価格が軽減税率の対象となります。

逆に軽減税率対象の飲食料品の料金に送料が含まれておらず、別途送料を請求する場合には送料のみ軽減税率の対象外となります。つまり、飲食料品にかかる消費税率(8%)と送料にかかる消費税率(10%)が異なる事例が発生します。

送料だけでなく、扱う商品によって軽減税率の対象とそうでないものに分かれることとなるため、ネットショップでは料金表示に関する注意書きを記載しておくと親切でしょう。

また軽減税率対象品目の売上や仕入れがある場合はネットショップ上の表示だけではなく、会計帳簿においても、消費税の区分を明記が必要になります。現在利用している会計ソフトが消費税と軽減税率対策に対応しているかどうか確認しておくとよいでしょう。

送料の仕訳と考え方

ネットショップで商品を売り上げた際、送料に関しての仕訳方法はどのようにすれば良いのでしょうか。

前段で送料に消費税はかかるか、という疑問に対して基本的にかかると記載しましたが、例外もあります。

具体的には送料に限らず、課税売上高が1,000万円以下の事業者は納税義務が免除されます。(参照:消費税の仕組み(国税庁))

また免税対象の事業所ではない場合も、会計上の処理方法で送料を課税売上から除外することが可能です。

たとえば、消費者から受け取った商品の税込代金のみを「売上高」として処理し、送料の税込代金のみを「預り金」や「立替金」、または「仮受金」として仕訳を行うやり方です。その「預り金」はあくまで配送業者へ支払う代金を預かっているだけで、配送業者への支払いで相殺されるものになります。

この時、ネットショップの出店側では「預り金」の受け取りと「預り金」の支払いのみを行うため、この「預り金」が税込であったとしてもネットショップの出店側の会計処理には消費税に関与しません。

このような形でネットショップの出店側は消費税の節税を行うことができますが、経理処理が複雑になります。なるべく時間をかけずに行うことができるのであれば、商品の売上と送料を分けて経理処理する方法も取り入れてみると良いでしょう。

はじめての経理でも、自動化で業務時間を1/2以下にする方法

経理業務は日々の入出金管理のほか、請求書や領収書の作成・保存、仕訳作成まで多岐にわたります。

シェアNo.1のクラウド会計ソフト*1「freee会計」は、面倒な入力作業や仕訳を自動化し、見積書や請求書も簡単に作成できるため、経理業務にかかる時間を半分以下*2に削減できます。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、一度の入力で複数の業務が完了するため、重複作業や転記作業はほぼ発生しません。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく分けて以下の3つです。

- AI-OCR機能で自動入力・自動仕訳

- 全国ほぼすべての銀行・160以上の外部サービスと連携

- 充実のサポート体制

それぞれの特徴についてご紹介していきます。

AI-OCR機能で自動入力・自動仕訳

領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込めば、読み取り機能(OCR機能)が取引先名や金額などをAI解析し、仕訳に必要な情報を自動で入力。そのまま支払管理・仕訳まで自動で作成できます。

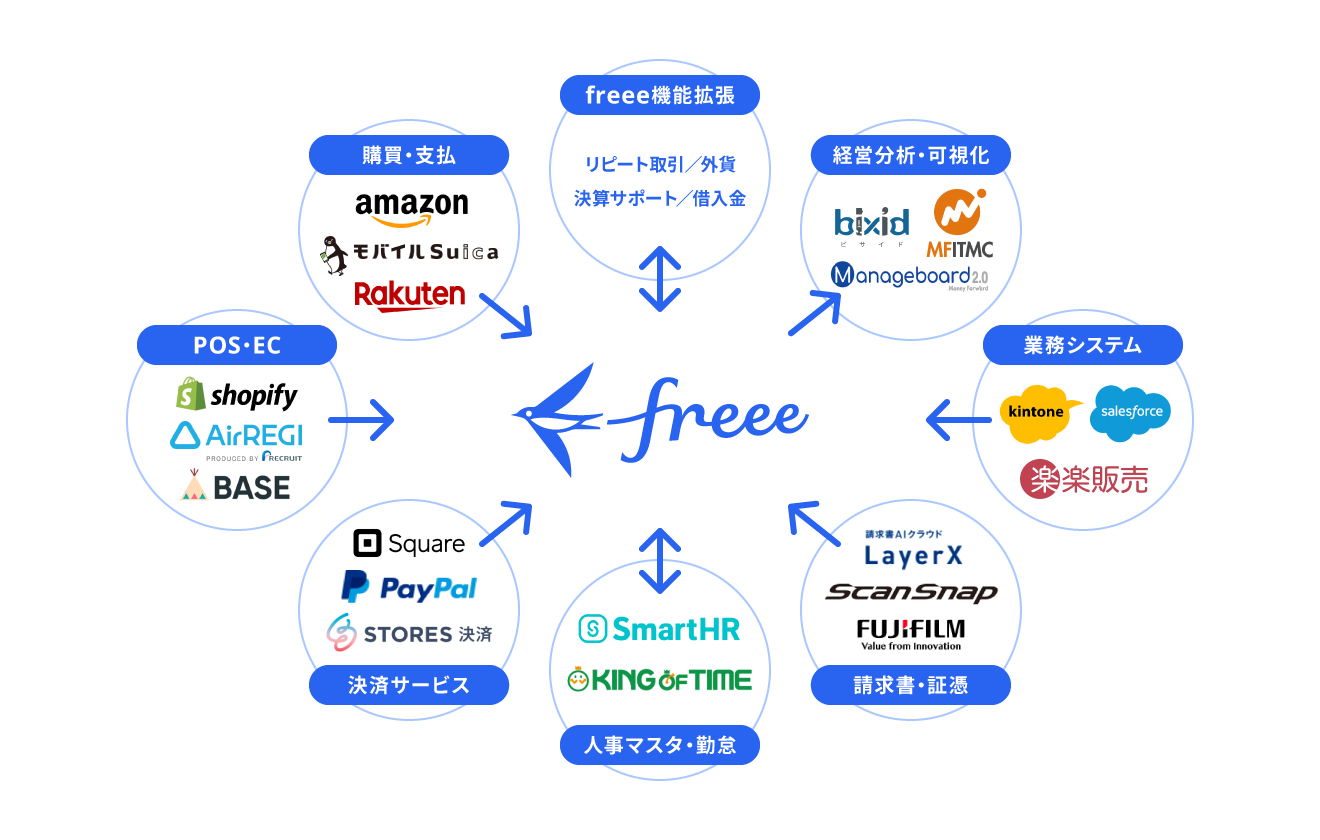

全国ほぼすべての銀行・160以上の外部サービスと連携

freee会計は全国ほぼすべての銀行やクレジットカード、決済サービスなどと連携可能。同期していれば自動で利用明細を取り込むので、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳が、freee会計の画面だけで行えます。

さらに、地代家賃や役員報酬など定期的に入金・支払金が発生する取引は、登録さえしておけばfreee会計が自動で記帳まで完了します。

充実のサポート体制

freee会計には、経理をするうえでの不安を解消できる充実したサポートコンテンツを用意しています。

それでも解決できないお悩みはfreeeの専任スタッフにご相談いただける体制も整っているため、はじめて経理される方でも安心して始めることができます。