監修 好川寛 プロゴ税理士事務所

電子帳簿保存法の改正により、2024年1月からは電子取引の電子データ保存が義務付けられます。

それに伴い、あらゆる企業が電子帳簿保存法に対応する準備を進めている状況です。しかし、電子帳簿保存法の対象の帳簿や書類があるにもかかわらず電子帳簿保存法への対応をしない場合、さまざまなデメリットが生じます。

本記事では電子帳簿保存法の概要に触れつつ、電子帳簿保存法対応のシステムを導入しない場合のデメリットや違反した場合の罰則について詳しく解説します。

目次

- 電子帳簿保存法とは

- 電子帳簿保存法の対象となる書類

- 電子帳簿保存法の対象とならない書類

- 電子帳簿保存法を導入しない場合のデメリット

- 経理業務の非効率化

- 人的ミスの発生

- 書類の劣化・紛失のリスク

- 保管スペースの確保

- 電子帳簿保存法に違反した場合の罰則

- 青色申告の取り消し

- 重加算税10%の課税

- 100万円以下の罰金

- 電子帳簿保存法に対応するための準備

- 1.電子帳簿保存法の保存要件・対象書類を理解する

- 2.管理体制の見直し

- 3.電子帳簿保存法に対応したシステム・クラウドサービスの導入

- 4.人材育成・研修の実施

- 経理の自動化で、業務時間を1/2以下に!日々の業務をもっとラクにする方法

- まとめ

- よくある質問

電子帳簿保存法とは

電子帳簿保存法とは、決算関係書類や各種帳簿などの税務関係帳簿・書類を一定の要件を満たした上で電子データで保存することを認める法律です。2022年の改正で、2024年1月1日以降すべての企業・個人事業主に対し電子取引の電子データ保存を義務化しました。

これにより、電子データで作成・受領した各種帳簿や書類は、要件を満たしたうえで電子データとして保存しなければならなくなりました。

電子帳簿保存法について詳しく知りたい方は別記事「電子帳簿保存法とは?対象書類や保存要件・改正内容についてわかりやすく解説」をご覧ください。

出典:国税庁「電子帳簿等保存制度法特設サイト」

電子帳簿保存法の対象となる書類

電子帳簿保存法の対象となる書類は、以下のとおりです。

電子帳簿保存法の対象となる書類

- 国税関係帳簿(仕訳帳、総勘定元帳、売掛帳など)

- 決算関係書類(貸借対照表、損益計算書、棚卸表など)

- 取引関係書類(請求書、領収書、見積書など)

- 電子取引(メールやWeb請求書など)した請求書、領収書、見積書など

国税関係帳簿と決算関係書類については、手書きではなく、パソコンなどで作成したものが対象となります。取引関係書類のうち、紙で受領したものや自らが作成した紙の書類の写しはスキャナ保存の対象です。

スキャナ保存とは、紙で受け取った請求書や領収書などを一定の要件を満たした方法でスキャンし電子データとして保存するしくみのことをいいます。

出典:国税庁「Ⅰ 通則 【制度の概要等】」

電子帳簿保存法の対象とならない書類

電子帳簿保存法の対象となる書類は幅広くありますが、なかには対象にならない書類もあります。

たとえば、手書きで作成した国税関係帳簿や取引関係書類、決算関係書類、また、パソコンなどで作成された書類の上に手書きで新たな情報を付加したものです。

これらの書類は電子帳簿保存法の対象とはならず、紙の原本を保存する必要があるので注意しましょう。

なお、紙で受け取った領収書や請求書なども電子帳簿保存法の対象外ですが、一定の要件を満たすことで、スキャナで取り込み電子保存することが認められています。

出典:国税庁「Ⅱ 適用要件(基本的事項)」

電子帳簿保存法を導入しない場合のデメリット

電子帳簿保存法対応のシステムを導入しないということは、すべての取引や各種帳簿書類の作成を紙で行うことになります。その場合、以下のようなデメリットが生じる可能性があります。

電子帳簿保存法を導入しない場合のデメリット

- 経理業務の非効率化

- 人的ミスの発生

- 書類の劣化・紛失のリスク

- 保管スペースの確保

経理業務の非効率化

電子帳簿保存法対応のシステムを導入せず、電子帳簿保存法に対応もしない場合、紙で書類を保存しなければならず、帳簿の管理や検索に手間と時間を要し経理業務が非効率になります。

また、郵送で請求書などを送付する際には封筒の用意や、切手を貼るなどの手間が掛かり、さらに郵送期間ぶん時間もかかってしまいます。郵便が到着するまで数日掛かってしまうような取引でも、電子取引であればスムーズに行えます。

人的ミスの発生

電子帳簿保存法対応のシステムを導入せずに手作業で帳簿管理を行った場合、入力ミスや計算ミス、紙の損傷や紛失などの人的ミスが発生する恐れがあります。

電子帳簿保存法対応のシステムを導入することで、データの正確性や経理業務の効率性を高めることが期待できます。

書類の劣化・紛失のリスク

紙は経年や湿度など外的要因による劣化が起こります。取引に関する書類をすべて紙で受領・保管するとなると、紙の経年劣化を防ぐためにラミネート加工をする、紫外線があたらないようにするなど保存方法を工夫しなければなりません。

また、盗難や紛失のリスクを回避するためには、管理場所のより厳重なセキュリティ対策が必要です。電子帳簿保存法の要件を満たしたうえでデータ保存すると、上記のような管理方法の負担を減らすことができます。

保管スペースの確保

紙で領収書や請求書などを保存する場合、多量の書類の保管用スペースが必要です。

たとえば法人の場合、領収書や請求書などの保管義務は7年間です。そのため、保管スペースは年々拡大していってしまいます。電子データであればサーバー上またはクラウド上で保存・管理ができるため、物理的なスペースの心配をする必要はありません。

電子帳簿保存法に違反した場合の罰則

前述のとおり、2024年1月1日からは電子取引による書類については、すべて電子データでの保存が義務付けられています。

しかし、電子メールでの請求書などの受領やWebサイト経由での領収書のダウンロードといった電子取引をいっさい行わずに紙のみで取引する企業に対して、罰則はありません。

電子帳簿保存法の対象企業が電子帳簿保存法対応のシステムを導入しない場合、または電子データの改ざんや不正が認められた場合、以下の罰則を受ける可能性があります。

電子帳簿保存法に違反した場合の罰則

- 青色申告の取り消し

- 重加算税10%の課税

- 100万円以下の罰金

青色申告の取り消し

電子帳簿保存法対応のシステムを導入しない場合、これらの管理をすべて自分で行わなければなりません。

しかし、電子帳簿保存法のルールに対応できずに違反などがあった場合、青色申告の承認が取り消されてしまう可能性があります。たとえば、電子取引の情報を書面で保存していた場合などが対象となります。

青色申告が取り消されると、最大65万円の青色申告特別控除が受けられなくなったり、赤字の繰越ができなくなったりといった多くのデメリットが生じます。

出典:国税庁「電子帳簿保存法一問一答」

重加算税10%の課税

電子データに不正をし、本来納めるべき税額より少額の申告・納税をした場合は、新たに加算された分の課税額に追加して重加算税10%が加算されます。

重加算税が加算されるケースとして具体的には、電子取引により受け取った取引データを削除、改ざんした場合や、存在しない取引データ(架空取引など)が会計上で処理されているときなどが該当します。

出典:国税庁「電子帳簿保存法が改正されました」

100万円以下の罰金

電子帳簿保存法に違反している場合、会社法第976条にも違反している可能性があります。会社法第976条では帳簿や書類が適切に保存されていなかった場合や不正、改ざんが行われた場合についての規定があり、100万円以下の罰金が科される可能性があるため注意が必要です。

出典:e-Gov法令検索「会社法 | 第九百七十六条」

電子帳簿保存法に対応するための準備

電子帳簿保存法に対応するシステムの導入にあたって必要な準備は、以下のとおりです。

電子帳簿保存法導入のための準備

- 電子帳簿保存法の保存要件・対象書類を理解する

- 管理体制の見直し

- システム・クラウドサービスの導入

- 人材育成・研修の実施

1.電子帳簿保存法の保存要件・対象書類を理解する

まず、各帳簿や書類が以下の3つの区分のうち、どれに該当するのかを確認し、それぞれの保存要件に応じ対応する必要があります。区分と保存要件は以下のとおりです。

| 保存区分 | 保存要件 |

| 電子帳簿等保存 | 電子的に作成した帳簿・書類をデータのまま保存 |

| スキャナ保存 | 紙で受領・作成した書類を画像データで保存 |

| 電子取引 | メールなど電子的にやり取りした取引情報をデータで保存 |

電子帳簿等保存にあたっては、利用するシステムの概要書や操作説明書などのシステム関係書類と、ディスプレイ・プリンタの備え付けが必要です。これは、税務職員の求めに応じてこれらの帳簿をダウンロードできる環境が整っていることが求められるためです。

また、スキャナ保存は、タイムスタンプの付与や検索機能の確保に加えて一定水準以上の解像度で読み取るなど、改ざん防止策を含めて細かく要件が定められているため注意が必要です。

なお、電子取引は「真実性の要件」と「可視性の要件」の2つの要件を満たさなければなりません。「真実性の要件」の一例として、タイムスタンプの付与が挙げられます。「可視性の要件」にはディスプレイやプリンタを備え付けること、検索機能を持たせることなどが含まれています。

それぞれの区分について詳しく知りたい方は別記事「電子帳簿保存法とは?対象書類や保存要件・改正内容についてわかりやすく解説」をご覧ください。

出典:国税庁「電子帳簿保存法が改正されました」

2.管理体制の見直し

電子帳簿保存法の対象となる帳簿や書類について現状の管理方法を確認しましょう。電子帳簿等保存、スキャナ保存、電子取引のどれに該当するのか、データの移行などが必要なものがあるかなどをそれぞれの保存方法を明確にします。

下記のとおり、電子帳簿保存法に対応したシステムやクラウドサービスを利用することで、電子データでの保存に関する業務負担の軽減や効率化を図ることができます。

また、電子化に対応した際の運用体制やセキュリティ対策などの変更も検討しましょう。

3.電子帳簿保存法に対応したシステム・クラウドサービスの導入

電子帳簿保存に対応するため、電子帳簿保存システムやクラウドサービスを導入することも必要です。

電子帳簿保存法に対応しているシステムやクラウドサービスであれば、要件を満たした状態で帳簿や書類を保存できます。さらに、システムそのものが必要項目を入力するだけで電子帳簿保存法の要件を満たしたものであるため、保存したデータの検索性が向上し、電子データを効率的に管理ができます。

4.人材育成・研修の実施

電子帳簿保存法のシステムを円滑に導入するためには、電子帳簿保存法の保存要件などの正しい知識を身につけた従業員が必要です。そのため、社内での研修を行い、電子帳簿保存法に対応できる人材を育成します。

また、システムやクラウドサービスを導入した場合の管理方法をマニュアル化し、社内で共有しておくことも大切です。

経理の自動化で、業務時間を1/2以下に!日々の業務をもっとラクにする方法

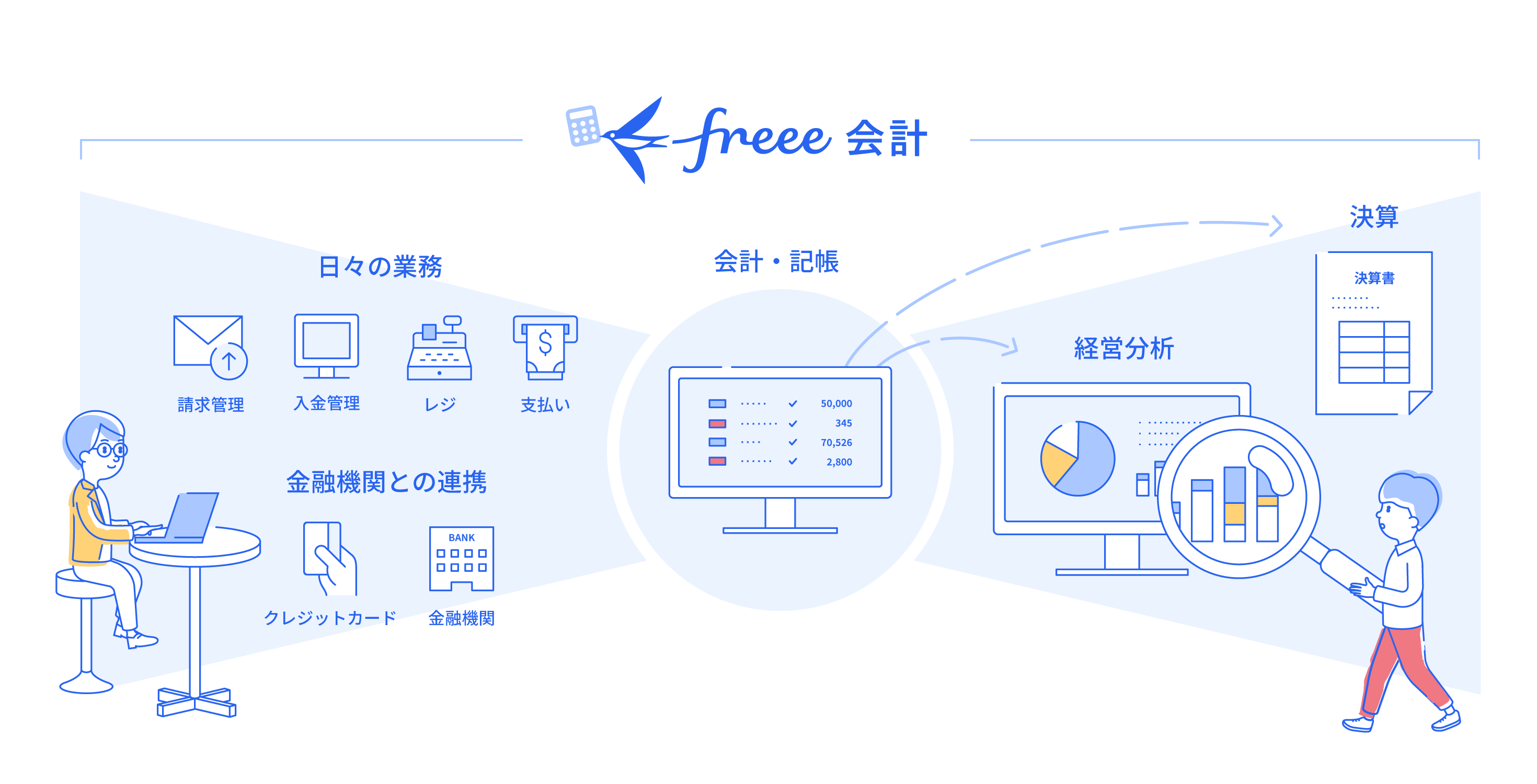

経理業務は日々の入出金管理のほか、請求書や領収書の作成・保存、仕訳作成まで多岐にわたります。

シェアNo.1のクラウド会計ソフト*1「freee会計」は、面倒な入力作業や仕訳を自動化し、見積書や請求書も簡単に作成できるため、経理業務にかかる時間を半分以下*2に削減できます。また、一度の入力で複数の業務が完了するため、重複作業や転記作業はほぼ発生しません。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく3つ。

- AI-OCR機能で自動入力・自動仕訳

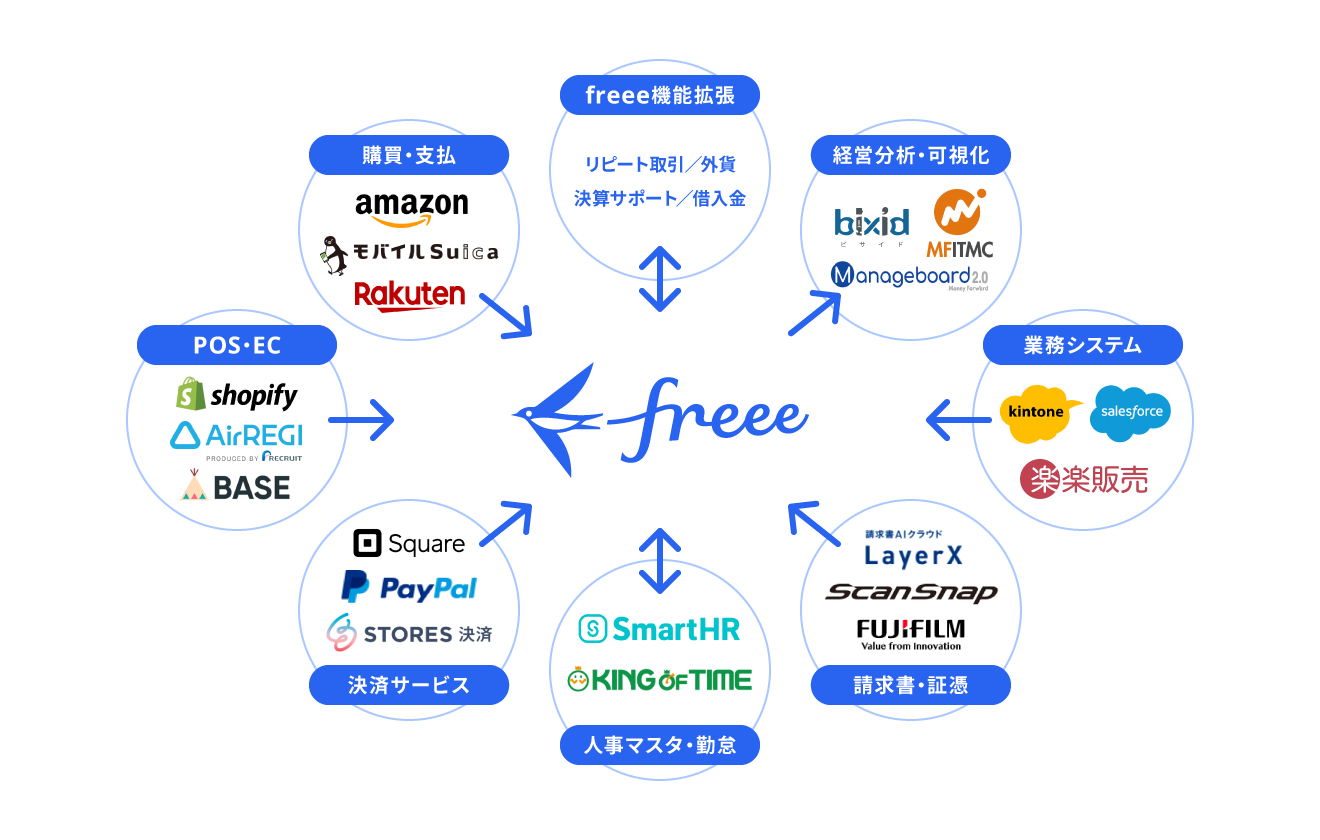

- 全国ほぼすべての銀行・160以上の外部サービスと連携

- 決算業務は正しく、確実に対応できる

それぞれの特徴についてご紹介していきます。

AI-OCR機能で自動入力・自動仕訳

領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込めば、読み取り機能(OCR機能)が取引先名や金額などをAI解析し、仕訳に必要な情報を自動で入力。そのまま支払管理・仕訳まで自動で作成できます。

全国ほぼすべての銀行・160以上の外部サービスと連携

freee会計は全国ほぼすべての銀行やクレジットカード、決済サービスなどと連携可能。同期していれば自動で利用明細を取り込むので、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳が、freee会計の画面だけで行えます。

さらに、地代家賃や役員報酬など定期的に入金・支払金が発生する取引は、登録さえしておけばfreee会計が自動で記帳まで完了します。

決算業務は正しく、確実に対応できる

freee会計には、正しい決算書を作るためのチェック機能も充実。預金残高との一致や会計ルールとの整合性をfreeeが自動判定し、修正が必要そうなリストを自動作成します。修正後は、ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

<作成可能な書類例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 固定資産台帳

- 試算表

- 現金出納帳 など

PDFやCSVファイルへの出力も可能なため、士業の方への共有や、社内での資料作成にも活用できます。また、領収書1枚・仕訳1件単位でコメント機能を使ってやりとりできるため、士業の方ともスムーズにコミュニケーションがとれます。

まとめ

電子帳簿保存法対応のシステムを導入しない場合、取引をすべて紙で行うことになりビジネスを円滑に進められません。さらにシステムを利用しないことで、電子帳簿保存法に対応しきれず違反などをしてしまうと、青色申告の取り消しなどの罰則を受ける可能性もあります。

業務を効率的かつ円滑に進めるために、電子帳簿保存法に対応したシステムを導入することがおすすめです。導入する際は電子帳簿保存法について保存要件などを理解し、社内の管理体制を整えて準備しましょう。

よくある質問

電子帳簿保存法を導入しない場合はどんなデメリットがある?

電子帳簿保存法対応のシステムを導入しない場合、経理業務が非効率になったり、ヒューマンエラーが生じたり、膨大な資料の保管スペースの確保が必要になったりといったデメリットが生じる可能性があります。

詳しくは記事内「電子帳簿保存法を導入しない場合のデメリット」をご覧ください。

電子帳簿保存法を導入しない場合の罰則は?

電子帳簿保存法の対象企業が電子帳簿保存法対応のシステムを導入しない場合、または電子データの改ざんや不正が認められた場合、青色申告の取り消しや、重加算税が課されたり、100万円以下の罰金が生じたりといったペナルティを受ける可能性があります。

詳しくは記事内「電子帳簿保存法に違反した場合の罰則」をご覧ください。

監修 好川寛(よしかわひろし)

元国税調査官。国税局では税務相談室・不服審判所等で審理事務を中心に担当。その後、大手YouTuber事務所のトップクリエイターの税務支援、IT企業で税務ソフトウェアの開発に携わる異色の税理士です。