監修 税理士・CFP® 宮川真一 税理士法人みらいサクセスパートナーズ

法人税とは、法人の所得に対して課せられる国税のことです。法人は、法人税の仕組みについて理解し、決算日の翌日から2ヶ月以内に申告・納付しなければなりません。

本記事では、法人税の基本的な概要から課税対象や計算方法、納付方法について解説します。また、法人税の申告・納付漏れによるペナルティや節税対策など、法人税についての理解を深めるうえで確認したいポイントもあわせて紹介します。

目次

- 法人税とは

- 法人税の課税対象者

- 法人税が課せられる法人

- 法人税が課せられない法人

- 法人税の課税所得の考え方

- 法人税額の計算方法と税率

- 1.税引前当期利益を確定させる

- 2.税務調整を行い課税所得を確定させる

- 3.課税所得に税率を乗じて年税額を算出する

- 4.税額控除を差し引き法人税額を確定する

- 法人税の申告・納付期限

- 確定申告の申告・納付期限

- 中間申告の申告・納付期限

- 法人税の申告・納付期限が過ぎてしまった場合

- 無申告加算税が課せられる場合がある

- 延滞税が課される場合がある

- 青色申告の取り消しが課される場合がある

- 法人税の納付方法

- 各機関で直接納付

- クレジットカード納付

- 電子納付

- スマートフォンから納付

- 法人税を節税するには

- 大変な法人決算と税務申告を効率的に行う方法

- まとめ

- よくある質問

法人税とは

法人税とは、法人の所得に対して課せられる国税のことで、法人の種類や資本金、年間の所得金額で税率が変動するのが特徴です。一般的な会計年度は「1年」に設定されるため、法人税も同様に決算月から1年間の所得をベースに申告額を算出します。

法人に課せられる主な税金には、法人税のほかに法人住民税・法人事業税・特別法人事業税などがあります。これらをまとめて「法人税等」と呼ぶこともあるので覚えておきましょう。

法人にかかる税金の詳細については別記事「法人にかかる税金の種類は?税率や計算方法を個人事業主と比較」をあわせてご覧ください。

法人税の課税対象者

法人税は、すべての法人が課税対象になるわけではありません。ここでは、法人税が課せられる法人と課せられない法人について解説します。

法人税が課せられる法人

法人税が課せられる法人は、公共法人・公益法人・協同組合等および人格のない社団等以外の法人を指す「普通法人」と「その他の法人」に分類されます。

| 普通法人 | その他の法人 |

|---|---|

| ・株式会社 ・合名会社 ・合同会社 ・合資会社 ・相互会社 ・協業組合 ・医療法人(社会医療法人を除く) | ・農業協同組合 ・漁業協同組合 ・信用金庫 ・労働者協同組合 ・NPO法人 ・学校法人 |

出典:国税庁「法人税の基本的な仕組み」

法人税が課せられない法人

一方、法人税が課せられない法人は公益法人等・公共法人・人格のない法人の3つに分類されます。それぞれに該当する法人は以下のとおりです。

| 公益法人等 | 公共法人 | 人格のない法人 |

|---|---|---|

| ・公益社団法人 ・公益財団法人 ・非営利型法人 ・学校法人 ・宗教法人 ・社会福祉法人 | ・日本年金機構 ・国立大学法人等 ・地方公共団体 ・金融公庫 ・地方独立行政法人 ・本中央競馬会 ・日本放送協会 | ・マンション管理組合 ・PTA ・同窓会 |

公益法人等・公共法人・人格のない法人は社会に公益な事業に取り組んでいることから、一般的には非課税扱いです。ただし、公益法人等と人格のない法人に関しては、収益事業に取り組んだ場合は法人税の課税対象となります。例えば、幼稚園(学校法人)が園児に制服・制帽等を販売することは収益事業となり、課税対象とみなされます。

なお、公共法人に関しては、収益事業が「公共目的事業」と認められた場合は、法人税は課税されません。

上記の法人のほか、その事業年度の課税所得が赤字だった場合も、法人税の課税対象外です。

法人税の課税所得の考え方

法人税が課せられる所得金額は、益金から損金を引いて算出されます。「益金」とは、商品・サービスの売上や不動産売却などで得た利益などのことです。一方で「損金」は、商品・サービスの販売や仕入れにかかった費用や、災害による損失などのことです。

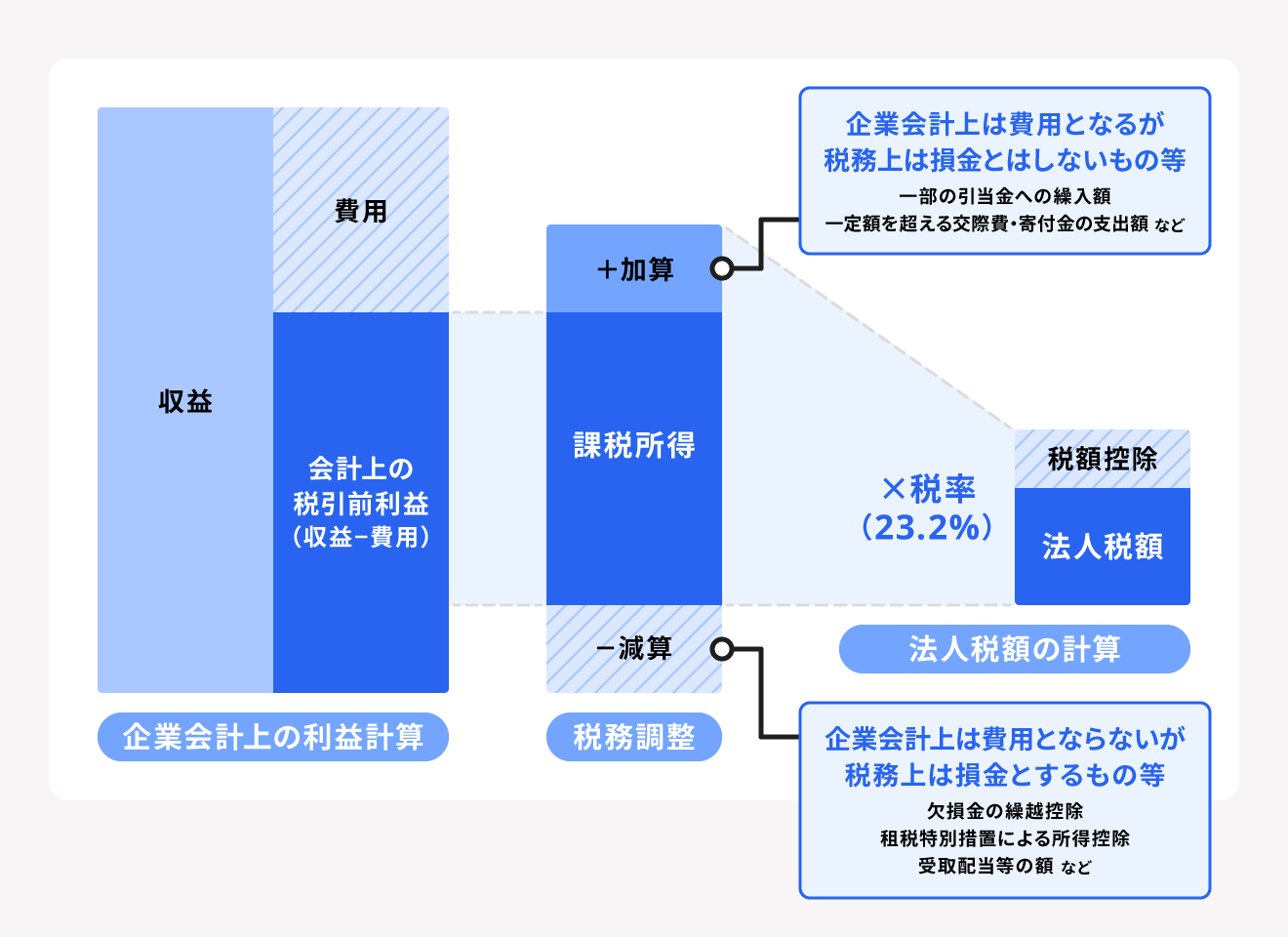

「益金と収益」「損金と費用」を同じものと考える方もいるかもしれませんが、収益にはなるけれども益金にはできないもの、費用には含まれるけれど損金扱いはできないものがあるため、それぞれは必ずしも一致するわけではありません。

法人税の課税所得は、収益から費用を引いて会計上の税引前当期利益を求め、それに対して税務調整(法人税法に基づく加算や減算)を行って算出されます。税務調整を行って求めた課税所得が赤字だった場合、法人税は免除されます。

損金については、別記事「損金とは?費用・経費との違いから、算入・不算入の事例までわかりやすく解説」で詳しく解説しているので参考にしてください。

法人税額の計算方法と税率

法人税の税額は、以下の方法で算出できます。

法人税額の計算方法

- 税引前当期利益を確定させる

- 税務調整を行い課税所得を確定させる

- 課税所得に税率を乗じて年税額を算出する

- 税額控除を差し引き法人税額を確定する

1.税引前当期利益を確定させる

まずは、収益から原材料費・人件費などの費用を差し引いて「税引前当期利益」を確定させます。決算月の会計記帳後に、決算整理仕訳を行い決算の数値を正しくすることで、当期の純利益を確定できます。

2.税務調整を行い課税所得を確定させる

続いて、税務調整を行い、課税所得を確定させます。

企業会計の目的は企業の経営成績を把握するものであるのに対し、税法の目的は課税を公平に行うために所得を把握することです。そのため、企業会計上の費用には含まれるが税法上の損金には含まれないものや、企業会計上の収益に含まれても税法上の益金には含まれないものがでてきます。

これらを、1の作業で確定した当期の純利益に加算・減算するのが税務調整です。

税務調整では、収益から費用を差し引いた利益から以下を減算します。

税務調整で利益から減算するもの

- 会計上は費用とはならないが税務上は損金となるもの(欠損金の繰越控除や租税特別措置による所得控除など)

- 会計上の収益ではあるが税務上の益金にはならないもの(株式の受取配当金や法人税・所得税の還付金など)

そのうえで、利益に以下を加算します。

税務調整で利益に加算するもの

- 会計上は収益ではないが税務上は益金となるもの(商品・サービスによる売上高など)

- 会計上の費用ではあるが税務上は損金にはならないもの(一部引当金の繰入額や一定額を超える交際費・寄付金の支出額、役員報酬など)

この税務調整によって算出された金額が、課税所得となります。

3.課税所得に税率を乗じて年税額を算出する

税務調整により確定した課税所得に税額を乗じることで、法人税額の算出ができます。なお、税率に関しては所得金額や法人種別によって異なります。

以下に一部の例を挙げているので、参考にしてください。

【普通法人】

| 開始事業年度 | ||||

|---|---|---|---|---|

| 2016年4月1日 以後 | 2018年4月1日 以後 | 2019年4月1日 以後 | 2022年4月1日 以後 | |

| 資本金が1億円以下で所得が800万円以下の部分 | 15% | 15% | 15% | 15% |

| 資本金が1億円以下で所得が800万円超の部分 | 23.40% | 23.20% | 23.20% | 23.20% |

| 上記以外の普通法人 | 23.40% | 23.20% | 23.20% | 23.20% |

【協同組合等】

| 開始事業年度 | ||||

|---|---|---|---|---|

| 2016年4月1日 以後 | 2018年4月1日 以後 | 2019年4月1日 以後 | 2022年4月1日 以後 | |

| 所得が年800万円以下の部分 | 15% | 15% | 15% | 15% |

| 所得が年800万円超の部分 | 19% | 19% | 19% | 19% |

【公益法人等】

| 開始事業年度 | ||||

|---|---|---|---|---|

| 2016年4月1日 以後 | 2018年4月1日 以後 | 2019年4月1日 以後 | 2022年4月1日 以後 | |

| 所得が年800万円以下の部分 | 15% | 15% | 15% | 15% |

| 所得が年800万円超の部分 | 23.40% | 23.20% | 23.20% | 23.20% |

公益法人等の中でも「公益社団法人、公益財団法人または非営利型法人」「公益法人等とみなされているもの」以外の公益法人等は、所得が年800万円を超える部分の税率は19%となります。

【人格のない社団等】

| 開始事業年度 | ||||

|---|---|---|---|---|

| 2016年4月1日 以後 | 2018年4月1日 以後 | 2019年4月1日 以後 | 2022年4月1日 以後 | |

| 所得が年800万円以下の部分 | 15% | 15% | 15% | 15% |

| 所得が年800万円超の部分 | 23.40% | 23.20% | 23.20% | 23.20% |

【特定の医療法人】

| 開始事業年度 | ||||

|---|---|---|---|---|

| 2016年4月1日 以後 | 2018年4月1日 以後 | 2019年4月1日 以後 | 2022年4月1日 以後 | |

| 所得が年800万円以下の部分 | 15% | 15% | 15% | 15% |

| 所得が年800万円超の部分 | 19% | 19% | 19% | 19% |

特定の医療法人において適用除外事業者の場合、開始事業年度が2019年4月1日以降であれば、年800万円以下の所得の税率は19%となります。

出典:国税庁「No.5759 法人税の税率」

4.税額控除を差し引き法人税額を確定する

算出した法人税額から各種税額控除の金額を差し引くことで、法人税額を確定できます。税額控除とは、課税所得に税率を乗じて算出した法人税額から、一定の金額を控除できる制度のことです。

主な税額控除には、以下が該当します。

| 二重課税を防止するためのもの | 租税特別措置による投資促進・雇用促進など政策目的のもの |

|---|---|

| ・所得税額控除 ・外国税額控除 | ・中小企業経営強化税制 ・試験研究費額に係る特別控除 |

出典:国税庁「No.5760 所得税額控除」

出典:国税庁「No.5450 法人税の額から控除される特別控除額の特例」

法人税の申告・納付期限

法人税の申告方法は「確定申告」と「中間申告」の2種類があります。

法人税は基本的に年度末の決算時に確定申告をし、法人税額の申告と納付を行います。対して中間申告とは、半年分の税額を前払いで納付し、年度末の本決算時に残りの税額を納付する方法です。

ここでは、確定申告・中間申告それぞれの納付期限について解説します。

確定申告の申告・納付期限

法人税の確定申告と納付は、事業年度の最終日の翌日より2ヶ月以内に実施しなければなりません。たとえば、事業年度終了日が3月31日だった場合、申告・納付期限は5月31日です。ただし、納付期限日が土・日曜、祝日だった場合は、翌日が期限になります。

法人税の申告期限は以下のような理由がある場合、特例で延長することが可能です。

確定申告の延長の申請ができる場合

- 特別な事情で各事業年度もしくは各連結事業年度の決算における定時総会が招集されず決算を終了することができない場合

- 災害などやむを得ない事情で確定申告が困難だと国税庁が判断した場合

- 連結子法人が多数にのぼるなどの理由で決算が終了できず、各事業年度終了の日の翌日から2ヶ月以内に法人税の確定申告書を提出できない場合

- 通算法人が多数にのぼるなどの理由で決算が終了できず、各連結事業年度終了の日の翌日から2ヶ月以内に法人税の連結確定申告書を提出できない場合

出典:国税庁「定款の定め等による申告期限の延長の特例の申請」

連結子法人とは、その法人の株100%を所有する(完全支配関係)親法人と、ひとつの納税主体となり経営している組織の子法人のことです。また、通算法人とは完全支配関係にある親法人とその子法人によるグループの法人のことで、連結法人とは違い各法人個別で納税します。

申告期限の延長を申請する場合は、最初に適用を受ける事業年度終了日、もしくは事業年度終了日の翌日から45日以内に申請書を提出しなければなりません。提出先は納税地を管轄する税務署です。

上記のとおり申告期限は延長できますが、納付期限の延長は災害などの事情以外でできないので注意しましょう。

出典:国税庁「確定申告書の提出期限」

出典:国税庁「定款の定め等による申告期限の延長の特例の申請」

法人の確定申告については別記事「法人の確定申告のやり方は?提出書類や期限、手続きの流れについても解説」をあわせてご覧ください。

中間申告の申告・納付期限

中間申告とは、事業年度の中間時点で納税する手続きのことです。2回に分けて納付することで納税額の負担を軽減できるという利点があります。

中間申告の申告・納税方法は「予定申告」と「仮決算」があります。

普通法人は前期実績基準額が10万円を超える場合には、中間申告書を提出しなければなりません。前期実績基準額は、以下の計算式で算出されます。

前事業年度の確定法人税額 × (中間期間の月数 ÷ 前事業年度の月数)

なお、中間申告をする場合の本決算時は、1年間の法人額を算出のうえ、中間申告の納税額を控除した額を納付します。

中間申告の期限は、事業年度開始日以降6ヶ月を経過した日より2ヶ月以内です。

たとえば、3月末が決算である法人は、事業年度開始日の4月1日から6ヶ月が経過した10月1日から2ヶ月以内が中間申告の期限です。この例の場合、法人税の中間申告は11月30日までに行わなければなりません。

予定申告

中間申告における予告申告とは、前期の実績額を基礎とした計算により申告する方法のことを指します。

法人税の予定納税額は、以下の計算式で算出できます。

前事業年度の確定法人税額 ÷ 前事業年度の月数 × 6

この計算式で算出した結果、税額が10万円以下になった場合、その年度は中間申告が不要です。

仮決算に基づく申告

仮決算は「事業年度開始日以後6ヶ月」を1事業年度とみなして仮決算し、中間納税額を算出する方法です。法人が中間申告書の提出が必要な場面で、予定申告に代わり仮決算に基づく中間申告をする際は、グループ内すべての通算法人が仮決算に基づく中間申告書を提出しなければなりません。

しかし、仮決算にもとづく税額の合計額が前期実績基準額の合計額を上回る場合は、仮決算による中間申告は行えません。

出典:国税庁「申告の種類と内容」

出典:国税庁「中間申告書の提出を要する通算法人」

法人税の申告・納付期限が過ぎてしまった場合

法人税の申告漏れや納付期限が過ぎた場合は、無申告加算税や延滞税、青色申告の取り消しといったペナルティが課せられます。ここでは、法人税の申告・納付漏れによるペナルティについて解説します。

無申告加算税が課せられる場合がある

無申告加算税とは、期限までに確定申告をしなかった場合に課せられる国税のことです。税率は、納付税額が50万円以下の部分に対しては15%、50万円を超える部分に対しては20%が科されます。

ただし、中間申告のうち予定申告の場合に限り、申告書を提出していなくても「提出された」とみなされるためペナルティはありません。納付が期限に間に合わなかった場合は、予告申告であってもペナルティが科されます。

なお、自主的に法定申告期限より1ヶ月以内に期限後申告をした場合や、期限内申告の意思があったと認められる一定の場合に該当したとされれば、無申告加算税が課税されないこともあります。税務署から指摘される前に自主申告した場合は5%を乗じた額に軽減されます。

無申告加算税についての詳細は別記事「無申告課税とは?確定申告の期日が遅れたらペナルティも発生?」をあわせてご確認ください。

出典:国税庁「No.2024 確定申告を忘れたとき」

延滞税が課される場合がある

申告により確定した税額を納付期限までに完納しなかった場合や、更正もしくは決定の処分を受けた状態で納付しなければならない税額がある場合は延滞税がかかります。また、期限後申告書もしくは修正申告書を提出し、かつ納付しなければならない税額がある場合も延滞税が課せられます。

いずれの場合も、法定納期限翌日から納付までの日数に応じた割合の延滞税を納付しなければなりなりません。

| 納付期限翌日から2ヶ月が経過するまで | 納付期限翌日から2ヶ月が経過した日以降 |

|---|---|

| 7.3% | 14.6% |

延滞税の具体的な税率は以下のとおりです。2021年1月1日を境に、延滞税の税率の形式が変わったので注意しましょう。

| 2020年12月31日以前の割合 | 2021年1月1日以後の割合 | |

|---|---|---|

| 納付期限翌日から2ヶ月が経過するまで | 7.3% | 年「7.3%」と「延滞税特例基準割合+1%」のいずれか低い割合(※1) |

| 納付期限翌日から2ヶ月が経過した日以降 | 14.6% | 年「14.6%」と「延滞税特例基準割合+7.3%」のいずれか低い割合(※2) |

(※1)具体的な割合は以下のとおり。

- 2022年1月1日から2024年12月31日までの期間:年2.4%

- 2021年1月1日から2021年12月31日までの期間:年2.5%

(※2)具体的な割合は以下のとおり。

- 2022年1月1日から2024年12月31日までの期間は、年8.7%

- 2021年1月1日から2021年12月31日までの期間は、年8.8%

青色申告の取り消しが課される場合がある

2期連続で納税期限内に申告がされない場合、青色申告が取り消されます。仮に上述した無申告加算税が免除される要件を満たしたとしても、関係なく科されるペナルティです。

青色申告は一度承認が取り消されると、1年間再申請できなくなります。ペナルティにより青色申告ができなくなると、欠損金の繰越控除や法人税の特別控除など、節税につながる制度の対象外になってしまいます。

出典:国税庁「法人の青色申告の承認の取消しについて」

法人税の納付方法

ここでは、法人税の納付方法について簡単に解説します。法人税の納付方法には、以下があります。

法人税の納付方法

- 各機関で直接納付

- クレジットカード納付

- 電子納付

- スマートフォンから納付

法人税の納付方法についての詳細は別記事「【2024年最新】確定申告後の納税方法7つ! メリット・デメリットの比較とおすすめの方法」をあわせてご覧ください。

各機関で直接納付

法人税は、所轄の税務署もしくは金融機関の窓口で直接現金納付が可能です。窓口で現金納付する際は領収書が発行され、手数料はかかりません。

また、税額が30万円以下であれば、コンビニエンスストアでも現金での納付が可能です。コンビニエンスストアで納付する場合は、納付用のバーコード付納付書もしくはQRコードが必要になります。

出典:国税庁「コンビニ納付(QRコード)」

クレジットカード納付

国税庁の「国税クレジットカードお支払いサイト」を利用することで、法人税はクレジットカードで納税できます。

ただし、クレジットカード納付では領収書が発行されません。また、納付税額に応じた以下金額の決済手数料がかかります。

| 納付税額 | 決済手数料 |

|---|---|

| 1円~1万円 | 83円 |

| 1万1円~2万円 | 167円 |

| 2万1円~3万円 | 250円 |

| 3万1円~4万円 | 334円 |

| 4万1円~5万円 | 418円 |

出典:国税庁「クレジットカード納付の手続」

5万円を超える場合は、1万円を超えるごとに決済手数料が加算されます。

電子納付

ダイレクト納付もしくはインターネットバンキングを利用することで、法人税を電子納付できます。電子納付でもクレジットカード納付と同様に、領収書は発行できません。

ダイレクト納付

ダイレクト納付とはe-Taxを利用して申告書を提出し、預貯金口座から振替で納付する方法です。即日もしくは期日指定で納付ができ、窓口に行く時間を取れない場合に適しています。

ただし、ダイレクト納付を利用するには事前にe-Taxの利用登録を済ませ、税務署もしくは金融機関に利用日のおおむね1ヶ月前までに書面で届出書を提出しておかなければなりません。

出典:国税庁「ダイレクト納付の手続」

出典:国税庁「ダイレクト納付(e-Taxによる口座振替)による納税手続」

インターネットバンキング

インターネット上の口座やATMから電子納付する方法です。利用にあたっては、e-Taxの利用手続きや、インターネットバンキングなどの口座開設を事前に済ませておく必要があります。

出典:国税庁「インターネットバンキング等からの納付手続」

スマートフォンから納付

納税額が30万円以下であれば、国税庁の指定するスマートフォン決済専用のWebサイトを利用することで、スマホから法人税を納付することも可能です。自身が利用可能なPay払いを選択して納付するため、スマートフォンの利用環境に適した支払いができます。

スマートフォンからの納付は領収書は発行されません。利用できるPay払いは以下のとおりです。スムーズな支払いのために、あらかじめ残高チャージを済ませておきましょう。

法人税を節税するには

法人税は課税所得に応じて算出されるため、利益が増えるほど、課税される法人税額も増加します。

法人税を節税するためには、具体的には以下の方法が考えられます。それぞれの会社に応じて、必要な対策を講じましょう。

| 法人税の節税対策 | 概要 |

|---|---|

| 役員報酬を損金として算入 | ・役員報酬は定期同額給与などの一定要件を満たすことで損金として計上できる ・法人税を減すために役員報酬を増やすと役員個人の所得税と社会保険料が増加するリスクがある |

| 取引先との飲食費や交際費を経費として計上 | ・飲食費・交際費は経費にすることで節税対策になる ・経費と認められない場合もある ・損金計上できる交際費の金額は企業規模で限度額が異なる |

| 社員旅行・健康診断の制度化 | ・福利厚生費を計上する方法 ・社員旅行を福利厚生費とするには一定の条件が必要(会社負担金額1人につき10万円以内、日程が4泊5日以内、従業員の半数が参加など) |

| 経営者所有の自家用車を社用車として利用 | ・自家用車の減価償却費相当額を取得金額から引いた額が減価償却費として経費に計上できる ・燃料費・自動車保険料・車検費用も経費にできる |

| 不要在庫の処分 | ・不要在庫は処分することで帳簿に載せる必要がなくなる ・処分費用を損金として計上もできるため節税対策として有効 |

| 未払費用を漏れなく計上 | ・未払費用を今期の費用として計上すると利益を減らせるため節税になる |

| 赤字の繰り越し | ・青色申告をしている法人であれば最大10年まで赤字を繰り越し可能 ・赤字を繰り越すと翌年以降の黒字を過去の赤字と相殺できて節税になる |

| 中小企業倒産防止共済制度への加入 | ・取引先の倒産時、中小企業の連鎖的な倒産や経営難を防止するための制度 ・掛金が損金として計上できる |

法人の節税対策については別記事「法人の節税対策とは? 正しく税負担を軽減する方法」をあわせてご確認ください。

大変な法人決算と税務申告を効率的に行う方法

決算に向けて、日々の記帳時間を少しでも短縮して、経理業務を楽にしたいですよね。

シェアNo.1のクラウド会計ソフト*1「freee会計」では、面倒な入力作業や仕訳を自動化し、経理業務にかかる時間を半分以下*2に削減。ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、「freee申告」を併用すれば、法人で必要な申告書の作成から電子申請までを一気通貫で完結できます。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく3つ。

- 一度の入力で複数の業務が完了。重複作業や転記作業はほぼ発生なし!

- 決算業務は正しく、確実に対応できる!

- 国内で唯一、法人税申告書の作成まで一気通貫で行える!

それぞれの特徴についてご紹介していきます。

一度の入力で複数の業務が完了。重複作業や転記作業はほぼ発生なし!

見積書・請求書をfreee会計で発行すると、書類へ入力した金額をもとに、自動で入金管理・売上仕訳まで完了。銀行口座やクレジットカード、POSレジなどと同期すれば、自動で利用明細を取り込み、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳も簡単に行えます。

さらに、領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込むだけで、取引先名や金額などをAI解析し、自動で入力。支払管理・仕訳も自動で作成できます。

freee会計は一度の入力で複数の業務が完了するうえ、自動入力・自動仕訳によって手作業の少ない経理を実現します。

決算業務は正しく、確実に対応できる!

freee会計には、正しい決算書を作るためのチェック機能も充実。預金残高との一致や会計ルールとの整合性をfreeeが自動判定し、修正が必要そうなリストを自動作成します。修正後は、ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

<作成可能な書類例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 固定資産台帳

- 試算表

- 現金出納帳 など

PDFやCSVファイルへの出力も可能なため、士業の方への共有や、社内での資料作成にも活用できます。また、領収書1枚・仕訳1件単位でコメント機能を使ってやりとりできるため、士業の方ともスムーズにコミュニケーションがとれます。

国内で唯一、法人税申告書の作成まで一気通貫で行える!

freee申告を併用すれば、freee会計のデータと自動連携して、法人税の申告書の書類選択や税額計算、入力作業のほとんどを自動化。申告書類作成の時間削減や転記ミスを防ぐことができます。さらに、e-Taxなどで事前準備を済ませておけば、freee申告上から電子申告まで一気に完結させることが可能です。

まとめ

法人の所得に課税される法人税は仕組みが複雑であるため、経理を担当している方でも理解が難しい部分があるかもしれません。しかし、法人税の申告・納付を怠ってしまうとペナルティが発生する可能性もあるため、確実に行う必要があります。

法人税の仕組みや計算方法などへの理解を深め、期限内に法人税の申告・納付を済ませましょう。また、法人税は適切な工夫で節税することも可能なので、できる範囲から取り組んでみてください。

よくある質問

法人税とは何ですか?

法人税とは、法人の所得に対して課せられる国税のことです。法人の種類や資本金、年間の所得金額で税率が変動するのが特徴で、一般的には決算月から1年間の所得をベースに算出されます。

詳しくは記事内「法人税とは」をご覧ください。

法人税の課税対象者は?

法人税の課税対象者は、「普通法人(公共法人・公益法人・協同組合等および人格のない社団等以外の法人)」と「その他の法人」です。

詳しくは記事内「法人税の課税対象者」をご覧ください。

監修 宮川 真一

岐阜県大垣市出身。1996年一橋大学商学部卒業、1997年から税理士業務に従事し、税理士としてのキャリアは25年以上に及ぶ。現在は、税理士法人みらいサクセスパートナーズの代表としてコンサルティング、税務対応を担当。また、事業会社の財務経理を担当し、複数企業の取締役・監査役にも従事。