監修 米澤 潤平 税理士・社会保険労務士・中小企業診断士

2023年10月から始まったインボイス制度によって、仕入税額控除の要件が変更されました。適切に消費税を納めるためにも、事業者は改めて消費税の仕組みや納付税額の計算方法を理解しておく必要があります。

本記事では、消費税の仕組みや具体的な納付税額の計算方法、消費税の課税事業者と免税事業者について解説します。

目次

はじめての経理はfreee会計で簡単・安心・確実に

経理未経験でも、freee会計で帳簿や決算書を作成できます。銀行口座と同期すると、複雑な仕訳を自動化したり、日々の記帳を行うと、1クリックで決算書を作成できたり、初心者の方でも安心して進められます。

消費税の仕組み

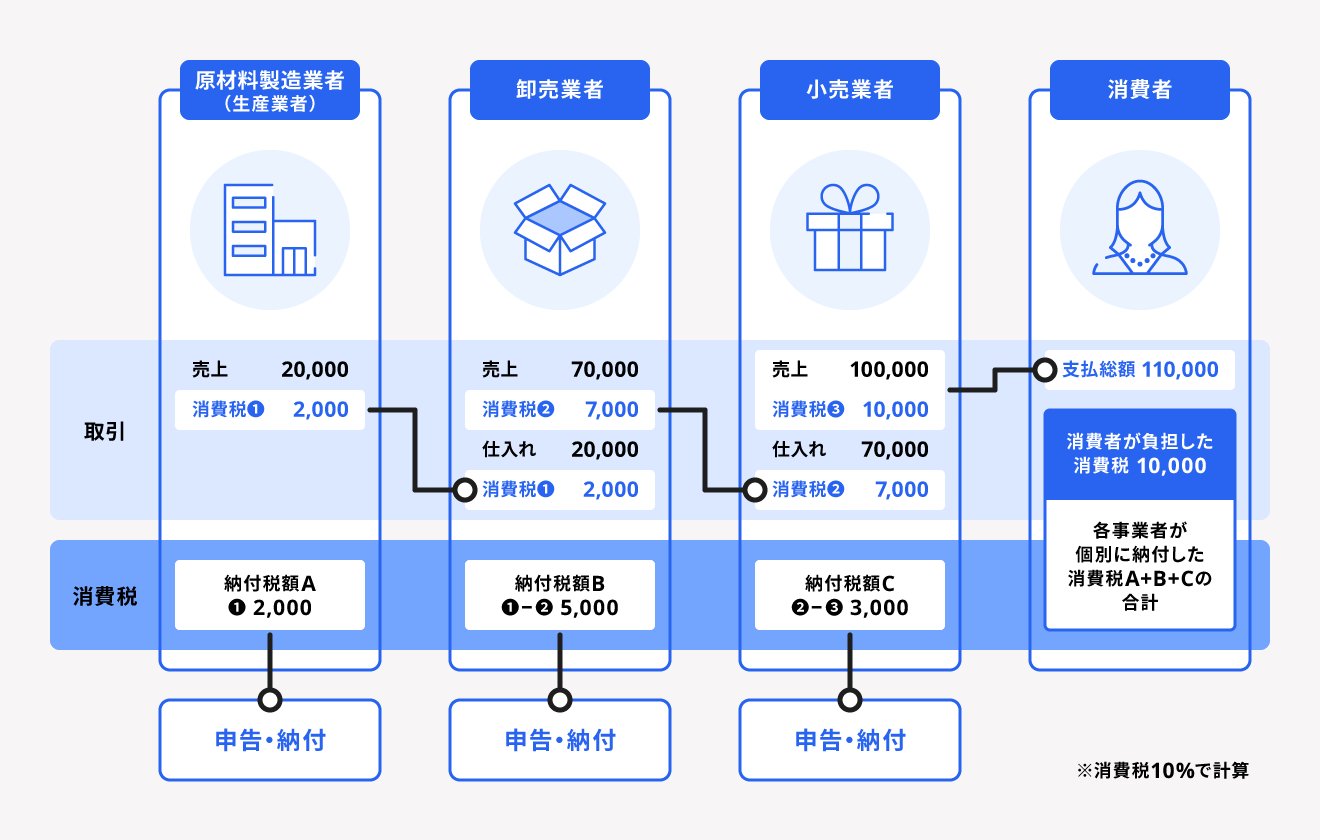

消費税とは、商品の販売やサービスの提供などの取引を課税対象とする間接税のことです。間接税とは、税を負担する人と税を納める人が異なる税金のことを指します。

消費税を負担するのは商品やサービスを購入した消費者ですが、実際に税を納めるのは商品やサービスを提供した事業者です。

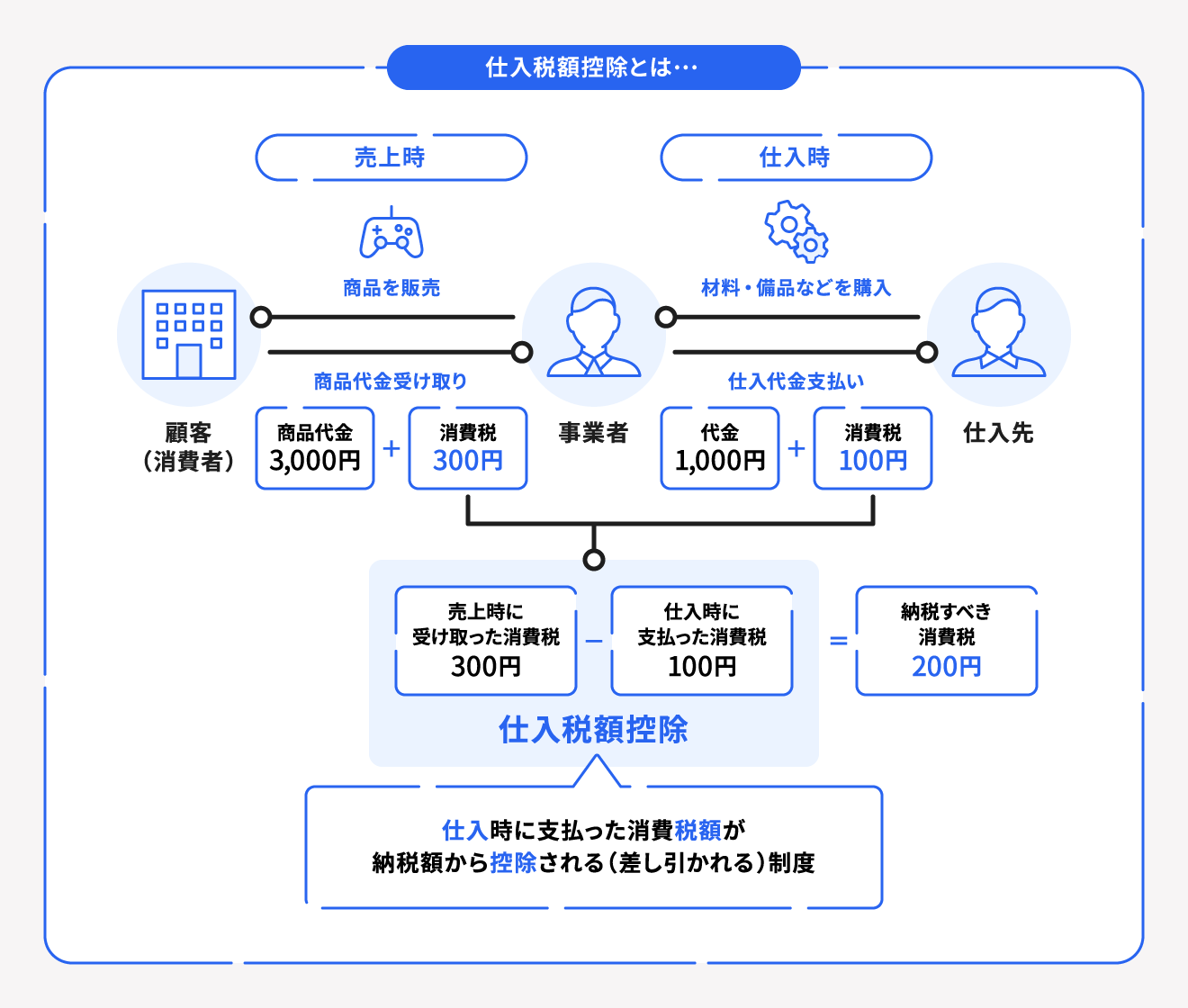

消費税の負担と納付の流れは下図のとおりです。

商品・サービスの生産から流通までの各段階で、課税売上にかかる消費税額から課税仕入れなどにかかる消費税額を控除し、各事業者が消費税を納付しています。これによって、税の累積が起こらない仕組みになっているのです。

標準税率と軽減税率

過去の税制改正により、2019年10月1日から消費税として適用される税率は「標準税率」と「軽減税率」の2つに分かれました。それぞれの税率は以下のとおりです。

| 名称 | 税率 | 内訳 |

|---|---|---|

| 標準税率 | 10% | 消費税率7.8%、地方消費税率2.2% |

| 軽減税率 | 8% | 消費税率6.24%、地方消費税率1.76% |

地方消費税とは、消費税と同様に商品の販売やサービスの提供といった取引にかかる税金です。消費税は国が課税主体となるのに対し、地方消費税は都道府県が課税主体となるのが両者の違いです。

軽減税率は、消費税が10%に引き上げられたことによる消費者の負担を抑える目的で、一部の生活必需品に適用されています。軽減税率(8%)は以下の品目の譲渡(販売)で適用されます。

ただし、上記のうち飲食料品には、外食やケータリングなどは含まれません。テイクアウトや出前などで提供された食事であれば、軽減税率が適用されます。

また、新聞についても、軽減税率の適用対象となるのは定期購読契約に基づく週2回以上発行されるものに限られます。

総額表示の義務

2021年4月以降、事業者が消費者に対して価格を表示する際、消費税額を含めた価格(税込価格)で表示することが義務付けられました。これを「総額表示義務」といいます。

たとえば10,000円の品物で、消費税が1,000円だった場合、総額表示の例は以下のとおりです。

標準税率(10%)の場合の総額表示の例

- 11,000円

- 11,000円(税込)

- 11,000円(税抜価格10,000円)

- 11,000円(うち消費税額等1,000円)

- 11,000円(税抜価格10,000円、消費税額等1,000円)

- 11,000円(税抜価格10,000円、消費税率10%)

- 10,000円(税込価格11,000円)

出典:国税庁「No.6902 「総額表示」の義務付け」

なお、消費税に相当する額に1円未満の端数が生じた場合の処理方法は、切り捨て・切り上げ・四捨五入などからどれを選択するか、企業や事業主自身が選べます。一般的には、「切り捨て」を採用しているところがほとんどです。

消費税の端数処理については、別記事「消費税の端数処理はどうする?小数点以下の処理方法やインボイス制度後の取り扱いについて解説」で解説しています。

非課税になる取引

消費税は、商品の販売やサービスの提供といった取引に課税されるものですが、一部、非課税になる取引があります。

非課税になる取引は以下のとおりです。

消費税が非課税になる取引

- 土地の譲渡、貸付け(一時的なものを除く)など

- 有価証券、支払手段の譲渡など

- 利子、保証料、保険料など

- 特定の場所で行う郵便切手、印紙などの譲渡

- 商品券、プリペイドカードなどの譲渡

- 住民票、戸籍抄本等の行政手数料など

- 外国為替など

- 社会保険医療など

- 介護保険サービス・社会福祉事業など

- お産費用など

- 埋葬料・火葬料

- 一定の身体障害者用物品の譲渡・貸付けなど

- 一定の学校の授業料、入学金、入学検定料、施設設備費など

- 教科用図書の譲渡

- 住宅の貸付け(一時的なものを除く)

出典:国税庁「消費税のしくみ」

消費税の課税事業者と免税事業者

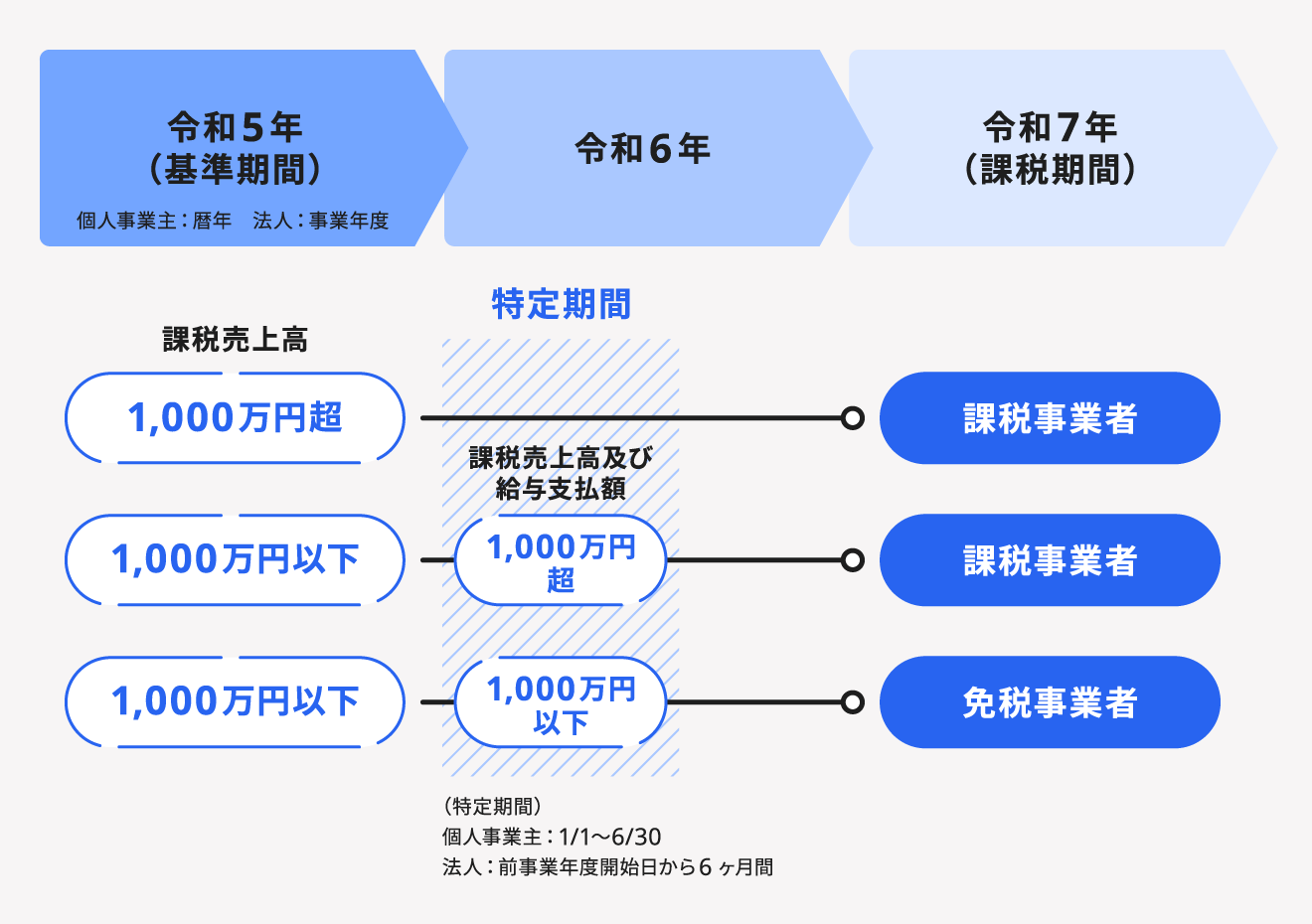

前述のとおり消費税を納めるのは商品やサービスを提供した事業者ですが、実際には、すべての事業者が消費税を納めているわけではありません。事業者には課税事業者と免税事業者があり、課税事業者は課税売上に対する消費税額を税務署に申告・納付しなければなりませんが、免税事業者は消費税の納付義務を免除されます。

課税事業者と免税事業者の分類(適用要件)については、下図をご参照ください。

上図のとおり、課税事業者となるのは以下のケースです。

課税事業者の要件

- 基準期間の課税売上高が1,000万円を超えている場合

- 基準期間の課税売上高が1,000万円以下であっても、特定期間の課税売上高などが1,000万円を超えている場合

出典:国税庁「消費税のしくみ」

「基準期間」と「特定期間」は、法人か個人事業主かによって以下のとおり定義が異なります。

| 基準期間 | 特定期間 | |

|---|---|---|

| 法人 | 前々事業年度 | 原則として、その事業年度の前事業年度開始の日以降6ヶ月間 |

| 個人事業主 | 前々年 | その年の前年の1月1日〜6月30日 |

インボイス制度の開始に伴い、適格請求書(インボイス)の発行ができるのは、適格請求書発行事業者の登録申請を行った課税事業者のみとなりました。商品やサービスを購入する事業者は、適格請求書を発行できる課税事業者との取引で支払った消費税について、仕入税額控除の適用を受けることができます。

反対に、適格請求書を発行できない免税事業者と取引すると、仕入税額控除の適用を受けられないため、その分だけ消費税の負担が重くなってしまいます。そのため、免税事業者のなかには、既存取引の維持や新規取引の獲得において不利にならないよう、インボイス発行事業者(課税事業者)となる人もいます。

ただし、基準期間の課税売上高が1,000万円未満などの免税事業者であっても、申請手続きを行えば課税事業者となることが可能です。取引先が現時点では免税事業者でも、どこかのタイミングでインボイス発行事業者(課税事業者)になることも考えられるため、その際は連絡をもらえるよう依頼をしておくとよいでしょう。

仕入税額控除について詳しくは、記事内の「消費税の仕入税額控除とは」で解説します。

消費税の課税事業者と免税事業者について詳しく知りたい方は、別記事「消費税の課税事業者と免税事業者とは?仕組みやインボイス制度導入の影響を解説」をご覧ください。

消費税の納付税額を計算する方法

事業者が納める消費税額を計算する方法には、「一般課税(本則課税)方式」と「簡易課税方式」の2つがあります。

原則としては一般課税方式で計算しますが、基準期間の課税売上高が5,000万円以下の事業者は、簡易課税方式を採用できます。簡易課税方式は、中小事業者の経理業務の負担を軽減するために設けられた方法です。

ここでは、一般課税方式と簡易課税方式について、それぞれの概要を解説します。

消費税の納付税額計算の大まかな流れを掴むことを目的としているため、実際には、ここでは触れられていない細かな取り扱いも多数ある点にご注意ください。

一般課税(本則課税)

一般課税(本則課税)方式では、すべての取引の売上と仕入れにかかる消費税額を集計して計算します。計算式は以下のとおりです。

一般課税の消費税の計算方法

消費税の納付税額 = 課税売上にかかる消費税額 - 仕入れなどにかかる消費税額

消費税の税率には、以下のとおり標準税率と軽減税率があるため、それぞれ区分して計算しなければなりません。

消費税の納付税額は、まずは国税(消費税)から計算していきます。国税の納付税額を求める手順は、概ね以下のとおりです。

- 課税売上にかかる消費税額を求める

(標準税率の対象となる税込売上額 × 7.8/110) + (軽減税率の対象となる税込売上額 × 6.24/108) - 仕入れなどにかかる消費税額を求める

(標準税率の対象となる税込仕入額 × 7.8/110) + (軽減税率の対象となる税込仕入額 × 6.24/108) - 1の金額から2の金額を差し引く

次に、先の手順では計算していない地方税(地方消費税)を計算します。地方消費税の納付税額は、国税の消費税額に22/78を乗じて計算します。

出典:国税庁「消費税のしくみ」

簡易課税

簡易課税方式は、すべての取引の売上にかかる消費税額にみなし仕入率を乗じることで仕入れにかかる消費税額を算出し、売上にかかる消費税額から控除する計算方法です。この方式は、基準期間の課税売上高が5,000万円以下の事業者に適用されます。ただし、簡易課税方式の適用を受けるためには、原則として課税期間の開始日の前日までに、税務署へ「消費税簡易課税制度選択届出書」を提出しなければなりません。

簡易課税方式による消費税額の納付額は、以下の計算式で求められます。

簡易課税の消費税の計算方法

消費税の納付税額 = 課税売上高にかかる消費税額 - (課税売上高にかかる消費税額 × みなし仕入率)

みなし仕入率は、業種ごとに決まっています。詳細は下表を参考にしてください。

| 業種 | みなし仕入率 |

|---|---|

| 第1種事業(卸売業) | 90% |

| 第2種事業(小売業・農業・林業・漁業) ※農業・林業・漁業は飲食に関連する場合のみ | 80% |

| 第3種事業(農業・林業・漁業・鉱業・建設業・製造業・電気業等) | 70% |

| 第4種事業(飲食店業等) | 60% |

| 第5種事業(運輸通信業・金融業・保険業・サービス業) | 50% |

| 第6種事業(不動産業) | 40% |

簡易課税方式を利用するメリット・デメリットや、インボイス制度との関係などについては、別記事「簡易課税制度とは?申告方法やメリット、デメリットを解説」、「インボイス制度で簡易課税制度はどうなる?新たに課税事業者になる場合の軽減措置についても解説」をご覧ください。

出典:国税庁「No.6505 簡易課税制度」

消費税の仕入税額控除とは

前述のとおり、課税事業者が消費税の納付税額を計算する際には、売上にかかる消費税額から仕入れなどにかかった消費税額を差し引いて計算します。この仕組みのことを「仕入税額控除」といいます。仕入税額控除によって、生産や流通の各段階で二重、三重に税が課されることを防いでいるのです。

仕入税額控除は、前々事業年度の課税売上高や課税方式、課税期間中の課税売上などによって計算方法が異なります。それぞれの計算方法の詳細を知りたい方は、別記事「消費税の仕入税額控除とは?基礎知識とインボイス制度での変更点をわかりやすく解説」をご覧ください。

はじめての経理でも、自動化で業務時間を1/2以下にする方法

経理業務は日々の入出金管理のほか、請求書や領収書の作成・保存、仕訳作成まで多岐にわたります。

シェアNo.1のクラウド会計ソフト*1「freee会計」は、面倒な入力作業や仕訳を自動化し、見積書や請求書も簡単に作成できるため、経理業務にかかる時間を半分以下*2に削減できます。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、一度の入力で複数の業務が完了するため、重複作業や転記作業はほぼ発生しません。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく分けて以下の3つです。

- AI-OCR機能で自動入力・自動仕訳

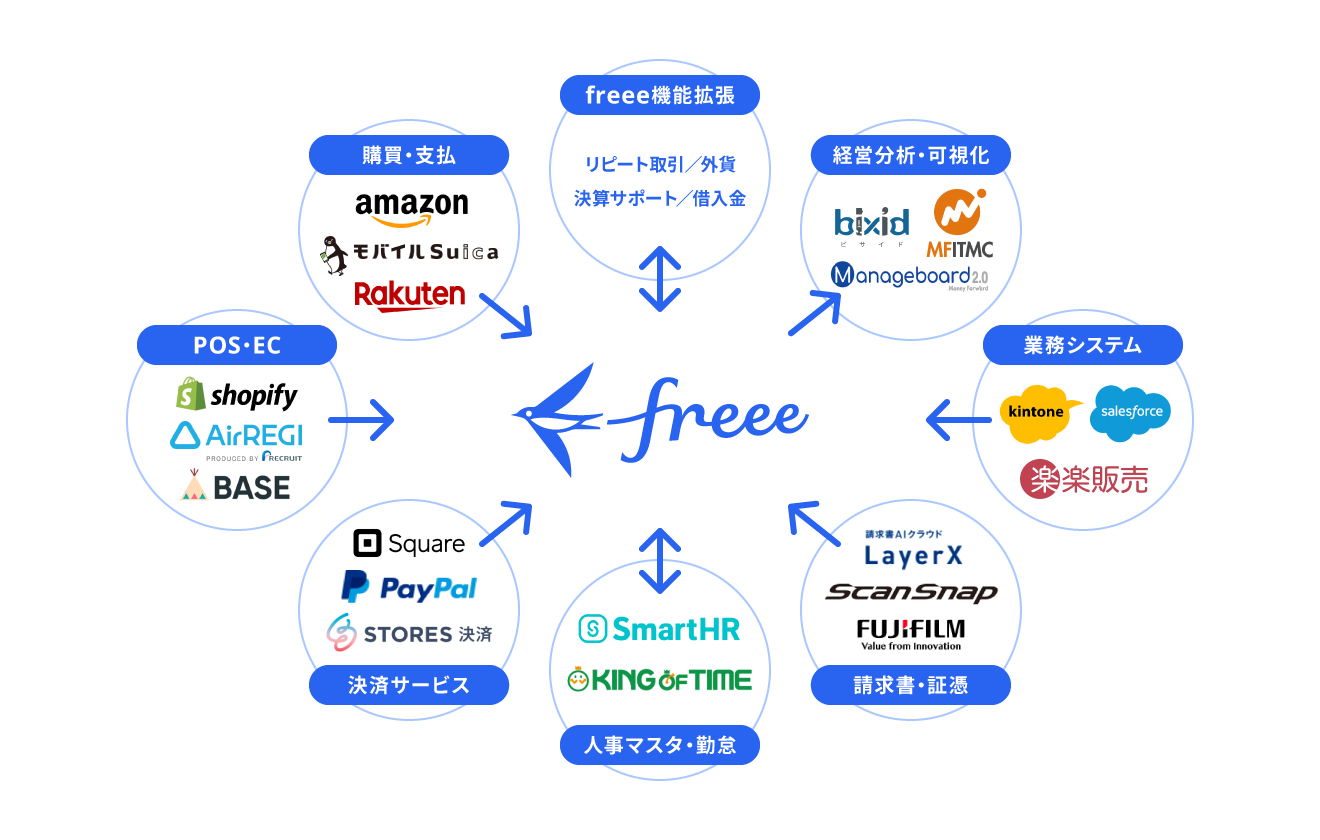

- 全国ほぼすべての銀行・160以上の外部サービスと連携

- 充実のサポート体制

それぞれの特徴についてご紹介していきます。

AI-OCR機能で自動入力・自動仕訳

領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込めば、読み取り機能(OCR機能)が取引先名や金額などをAI解析し、仕訳に必要な情報を自動で入力。そのまま支払管理・仕訳まで自動で作成できます。

全国ほぼすべての銀行・160以上の外部サービスと連携

freee会計は全国ほぼすべての銀行やクレジットカード、決済サービスなどと連携可能。同期していれば自動で利用明細を取り込むので、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳が、freee会計の画面だけで行えます。

さらに、地代家賃や役員報酬など定期的に入金・支払金が発生する取引は、登録さえしておけばfreee会計が自動で記帳まで完了します。

充実のサポート体制

freee会計には、経理をするうえでの不安を解消できる充実したサポートコンテンツを用意しています。

それでも解決できないお悩みはfreeeの専任スタッフにご相談いただける体制も整っているため、はじめて経理される方でも安心して始めることができます。

まとめ

個人事業主や会社の経理担当者が経理業務を行ううえで、消費税の取り扱いは避けて通れません。特に、インボイス制度開始後は、取引相手によって経理処理を変える必要性なども生じるため、消費税に対する理解を深めておく必要があります。

消費税の仕組みや具体的な納付税額の計算方法を知っていれば、日頃の経理業務もスムーズになります。この記事で解説したことを参考にして、どのような取引であっても適切な取り扱いができる経理担当者を目指しましょう。

よくある質問

消費税を計算する方法は?

消費税の税率には、10%の標準税率と8%の軽減税率があります。標準税率の消費税は「税込価格 × 0.1/1.1」で、軽減税率の消費税は「税込価格 × 0.08/1.08」で消費税額が求められます。消費税を納める方法は一般課税(本則課税)と簡易課税がありますが、一般課税では、「 課税売上高にかかる消費税額 - (課税売上高にかかる消費税額 × みなし仕入率)」の計算式で納付消費税額を求められます。

消費税の仕組みについては記事内「一般課税(本則課税)」をご覧ください。

監修 米澤 潤平

26歳のときに中小企業診断士、29歳のときに社会保険労務士、39歳のときに税理士資格を取得。コンサルティング会社に勤務する傍らで、税理士事務所を開業し、主に法人・個人からの税務相談や経営相談、決算・申告などのセミナー講師、会計や税務に関する執筆活動を中心に活動している。