監修 北田 悠策 公認会計士・税理士

キャッシュ・フロー計算書(C/F)とは、一定期間における資金の増減を一定の区分で表示した決算書類のことです。貸借対照表、損益計算書とあわせて「財務三表」と呼ばれ、企業の利益とともに現金などの流れを把握するうえで役立ちます。

企業活動を行っていると、帳簿上の損益と実際のお金の動きがリアルタイムでリンクしないことが多々あります。キャッシュ・フロー計算書を作成、確認すれば、そのズレを的確に把握したうえで経営判断を下すことが可能です。

本記事では、キャッシュ・フロー計算書について、基本的な知識や見方、作り方のポイントなどを解説します。

目次

キャッシュ・フロー計算書(C/F)とは

キャッシュ・フロー計算書とは、企業の所有する現金など(キャッシュ)の出入り(フロー)を表す決算書類です。英語表記が「Cash Flow Statement」であることから、「C/F」と略されることもあります。

キャッシュ・フロー計算書は、貸借対照表や損益計算書とともに重要な決算書(財務三表)として位置づけられており、貸借対照表や損益計算書では把握しきれないお金の流れの視覚化できます。

貸借対照表は企業が保有する資産や負債の状況を示す書類、損益計算書は企業の利益を示す書類です。これら2つからは、現金などが不足していないか、現金などをどのように増やしているかといった資金繰りの状況の客観的な判断はできません。

キャッシュ・フロー計算書は、損益計算書と貸借対照表からは読み取れない現金などの動きを示す、重要な書類といえます。

なお、上場企業にはキャッシュ・フロー計算書の作成義務がありますが、非上場の場合はその限りではありません。

ただし、非上場企業であっても現金が不足している場合や金融機関からの融資を多く受けている場合があります。そのようなケースでは、資金繰りの状況をわかりやすくするため、なるべく作成したほうがよいでしょう。

【関連記事】

キャッシュ・フローとは?考え方や計算書の作成方法をわかりやすく解説

キャッシュ・フロー計算書の見方

キャッシュ・フロー計算書では、一定会計期間内の現金などの流れについて、以下の3つの区分で表します。

| 区分 | 概要 | 含まれる主な金額 |

|---|---|---|

| 営業活動によるキャッシュ・フロー (営業キャッシュ・フロー) | 企業が本業とする事業の運営によってどれくらいの現金などを得たかを表す | 仕入、売上 など |

| 投資活動によるキャッシュ・フロー (投資キャッシュ・フロー) | 事業を運営するうえで必要な投資に関連して現金などがどのように出入りしたかを表す | 有形固定資産の取得額、売却額 など |

| 財務活動によるキャッシュ・フロー (財務キャッシュ・フロー) | 資金の調達や借入金の返済によって現金などがどのように出入りしたかを表す | 金融機関からの借入れ、株式・社債の発行費 など |

また、営業活動によるキャッシュ・フローから投資活動によるキャッシュ・フローを差し引いた「フリーキャッシュ・フロー」は、企業が自由に使えるキャッシュを表します。

【関連記事】

キャッシュ・フロー分析を行うメリットは?見るべきポイントや8パターンの特徴を解説

営業キャッシュ・フロー

「営業キャッシュ・フロー」は、企業が本業とする事業の運営によって、どれくらいの現金などが得られたかを表すものです。

たとえば、以下のような取引や契約における現金の出入りが当てはまります。

営業キャッシュ・フローの該当例

- 商品・サービスの提供による売上回収

- 従業員の人件費の支払い

- 商品や原材料の仕入れ

- オフィス賃料の支払い

- 災害保険料の支払い

- 損害賠償金の支払い など

営業活動によるキャッシュ・フローの金額が多いほど、本業が軌道に乗っており、十分な現金を生み出せる状態にあることがわかります。一方、金額がマイナスになっている場合は、本業の営業活動で得た現金収入で仕入れや経費の現金支出を賄えていない状態にあるといえるでしょう。

投資キャッシュ・フロー

「投資キャッシュ・フロー」は、事業を運営するうえで必要な投資に関連して、現金などがどのように出入りしたかを表すものです。

たとえば、以下のような取引における現金の出入りが当てはまります。

投資キャッシュ・フローの該当例

- 有価証券や有形固定資産の取得・売却

- 定期預金の預け入れ・払い戻し

- 貸し付けの実行・回収 など

保有資産の売却によって現金などを得た場合はプラスに、積極的な設備投資などを行った場合はマイナスになります。

事業を発展させるうえで投資は不可欠です。そのため、投資活動によるキャッシュ・フローがマイナスだからといって、必ずしも経営がうまくいっていないというわけではありません。

財務キャッシュ・フロー

「財務キャッシュ・フロー」は、資金の調達や借入金の返済によって、現金などがどのように出入りしたかを表します。

たとえば、以下のような現金の出入りが財務活動によるキャッシュ・フローです。

財務活動によるキャッシュ・フローに当てはまる例

- 金融機関からの借り入れ・返済

- 株式や社債の発行

- 配当金の支払い など

資金を調達した場合はプラスに、借入金の返済をした場合はマイナスになります。財務活動によるキャッシュ・フローの合計額がプラスなら、資金調達などによって多くの現金を得たことがわかります。

キャッシュ・フロー計算書の見方について、より詳しく知りたい方は以下の記事を参考にしてください。

【関連記事】

キャッシュフロー計算書の見方とは?経営状況によってそれぞれ何がわかるかについてもパターン別に紹介

フリーキャッシュ・フロー

フリーキャッシュ・フローは、企業が自由に使えるキャッシュを表します。フリーキャッシュ・フローがプラスであれば、設備投資以外にも、借入金の返済をしたり内部留保を増やしたりすることが可能です。

フリーキャッシュ・フローが多いほど企業の経営は安定し、持続可能な成長が期待できる状態です。経営状況を把握し今後の戦略を検討するうえでも、フリーキャッシュ・フローは重要な指標であるといえるでしょう。

キャッシュ・フロー計算書を作成する必要性

会社は利益を生み出すためのものですが、利益は現金だけではありません。現金の収入が多く、現金の流れが安定していることが、会社の経済活動では重要です。

キャッシュ・フロー計算書は、現金の収支を正しく把握し、会社経営を円滑に進めるために必要不可欠な書類です。

キャッシュ・フロー計算書を作成する必要性

- 資金ショートを防ぐため

- 自社の置かれている状況を客観的に判断するため

- 金融機関や投資家からの評価を高めるため

資金ショートを防ぐため

会社経営を行ううえで、資金ショートは避けなければなりません。キャッシュ・フロー分析を行うことで、手元にある資金を的確に把握できます。その結果、金融機関から融資を受けるなどの対処ができるので、資金ショートを未然に防ぐことが可能です。

自社の置かれている状況を客観的に判断するため

キャッシュ・フロー分析を行うことで、自社の置かれている状況を客観的に把握できます。設備投資に力を入れるべきなのか、本業での利益率を改善すべきなのかなど、行うべき施策を適切に判断できるでしょう。

金融機関や投資家からの評価を高めるため

キャッシュ・フロー分析によって資金繰りや経営状況を改善するための施策を行うことは、金融機関や投資家からのプラス評価につながりやすいです。その結果、資金調達も円滑に行いやすくなり、よりよい条件で融資を受けることも期待できるでしょう。

キャッシュ・フロー計算書と貸借対照表・損益計算書の関係

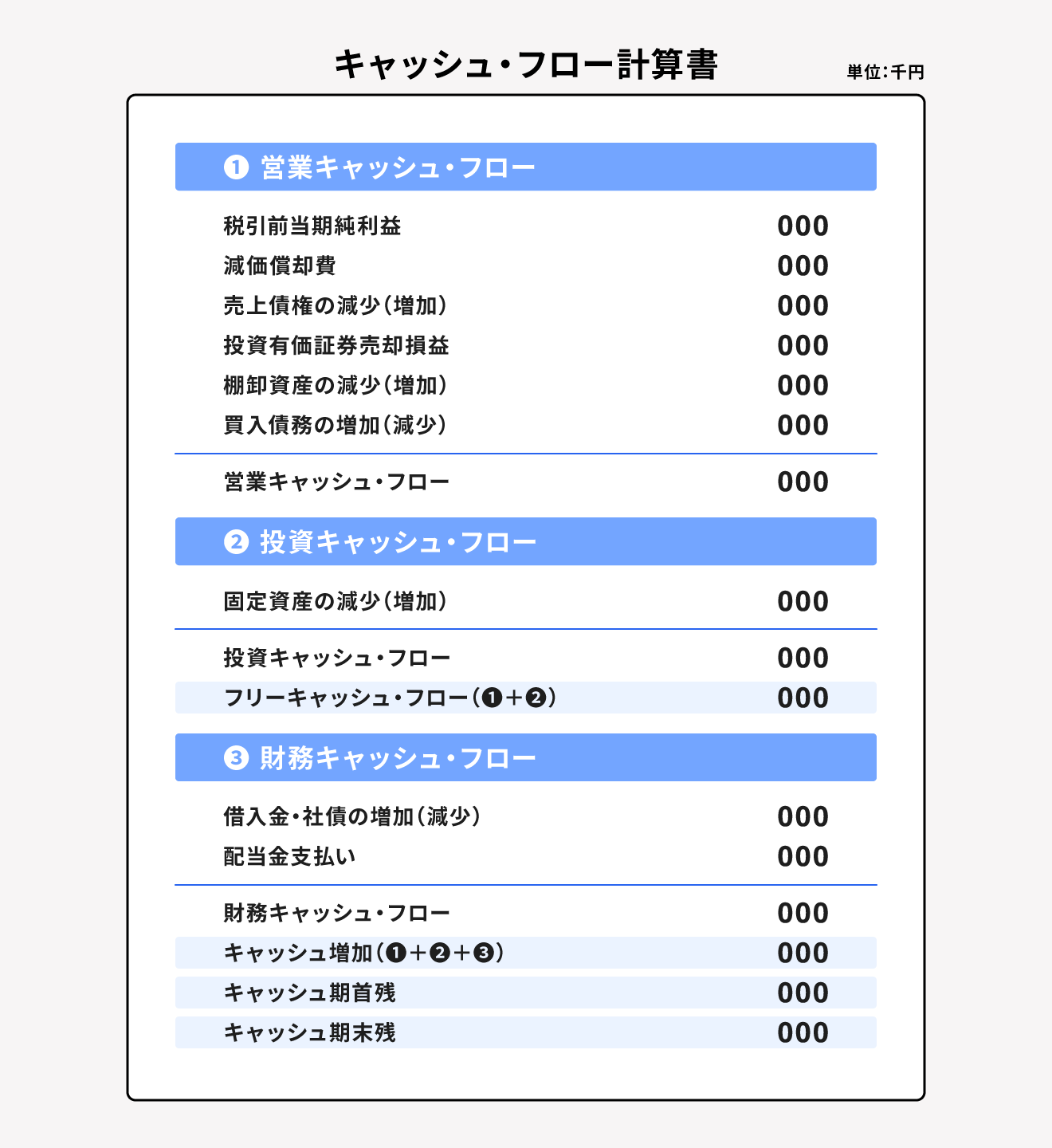

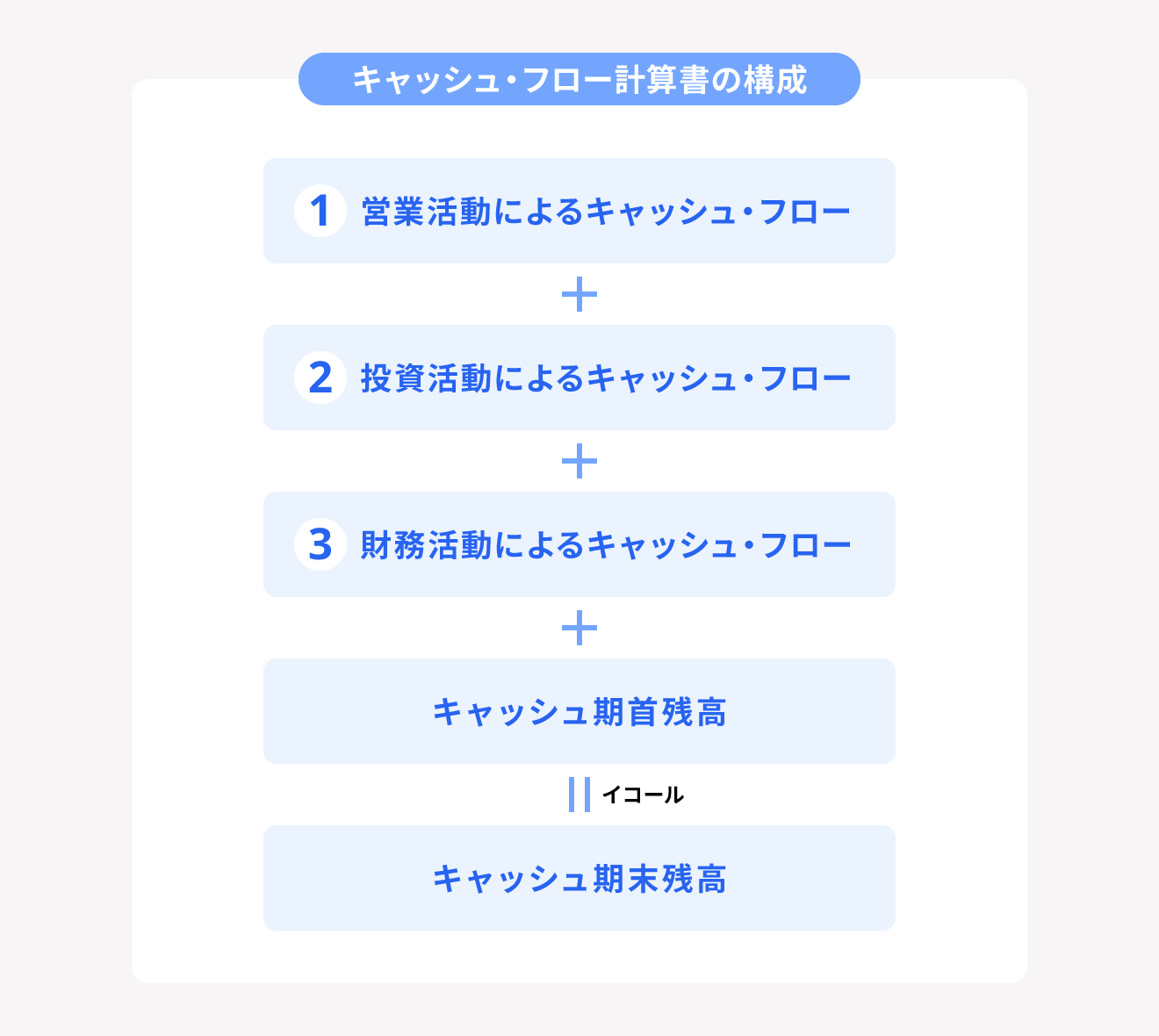

キャッシュ・フロー計算書は、貸借対照表と損益計算書と並ぶ財務三表のひとつであり、以下のように構成されます。

キャッシュ・フロー計算書では営業活動、投資活動、財務活動によるキャッシュ・フローの合計と、当期首の残高を足すことで当期末の残高を求めます。

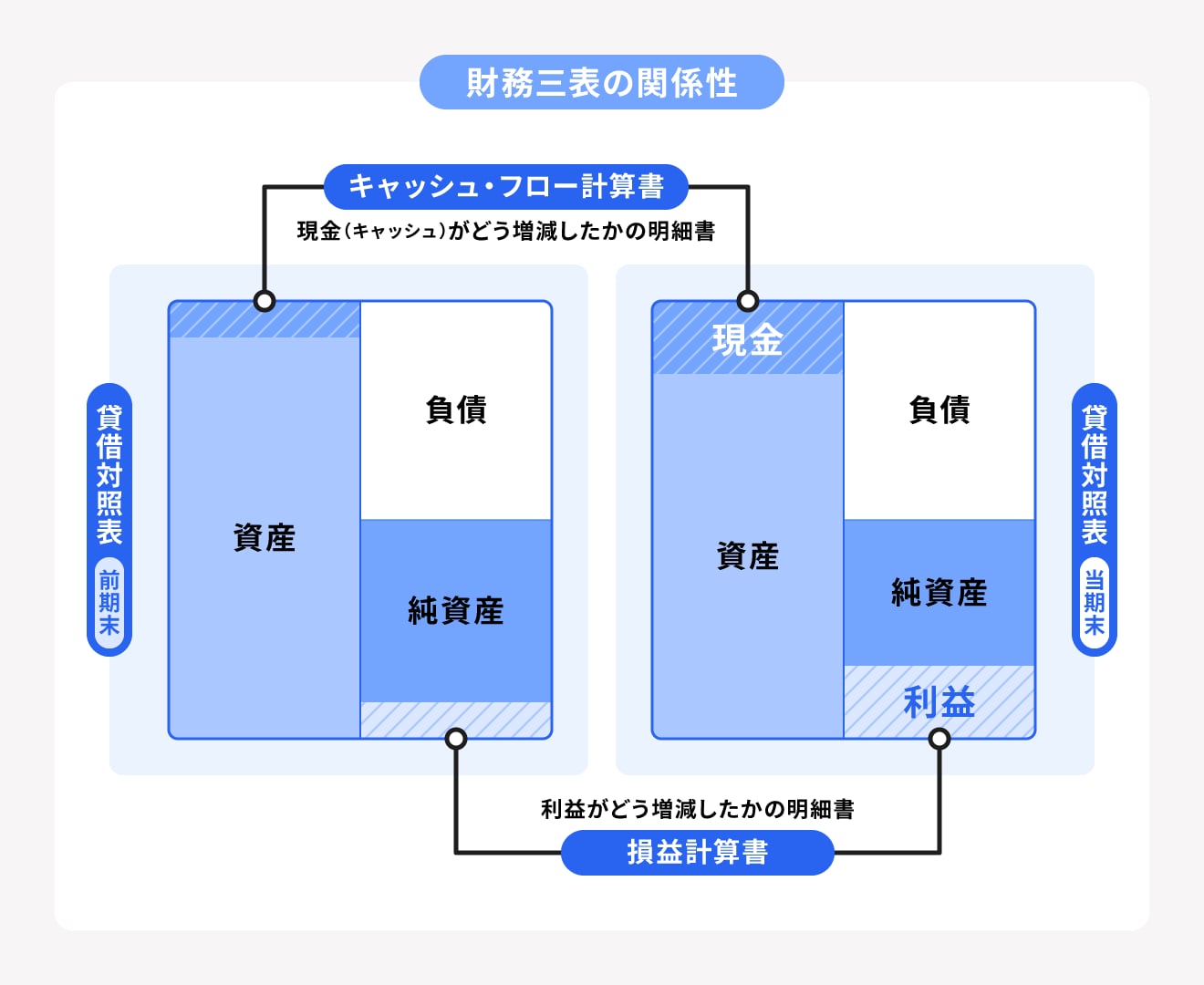

キャッシュ・フロー計算書を構成するこれらの要素と、貸借対照表と損益計算書の要素には関連する部分があるため、キャッシュ・フロー計算書の作成にあたっては、貸借対照表と損益計算書が必要です。

以下は、財務三表が相互に関係しあっていることを表したものです。

たとえば「キャッシュ期末残高」には、貸借対照表に記載する「現金・預金・満期3ヶ月以内の定期預金など」が含まれ、損益計算書には「税引前当期純利益」が記載されます。これはキャッシュ・フロー計算書において、「営業キャッシュ・フロー」に本業によって得た利益として反映されます。

【関連記事】

貸借対照表とは? 財務状況を分析するための見方やポイントを解説

損益計算書とは? 項目別の見方やチェックポイント、活用法を解説

企業の成長とキャッシュ・フローの関連性

3種のキャッシュ・フローがそれぞれプラスマイナスのどちらになるかは、企業の成長と密接な関係があります。

創業して間もないころは借入金で経営を行っていますが、売上自体はそこまで多くありません。そのため、営業キャッシュ・フローと投資キャッシュ・フローはマイナスで、財務キャッシュ・フローはプラスになる、といった具合です。

企業の成長と各キャッシュ・フローのプラスマイナスの関係性は、おおむね以下の通りです。

| 創業期 | 発展期 | 成熟期 | 衰退期 | |

|---|---|---|---|---|

| 営業キャッシュ・フロー | - | + | + | - |

| 投資キャッシュ・フロー | - | - | - | + |

| 財務キャッシュフロー | - | + | - | + |

キャッシュ・フロー計算書の作り方

キャッシュ・フロー計算書には「直接法」と「間接法」の2つの表示方法があり、いずれかの方法を用いて作成します。

| 名称 | 概要 |

|---|---|

| 直接法 | 営業収入、原材料または商品の仕入れによる支出など、主要な取引ごとにキャッシュ・ フローの総額を表す方法 |

| 間接法 | 税引前当期純利益に、キャッシュの動きを伴わない項目や営業活動にかかる資産・負債の増減、さらに「投資活動によるキャッシュ・フロー」と「財務活動によるキャッシュ・フロー」に関連して発生した損益項目を加減算して「営業活動によるキャッシュ・フロー」を表す方法 |

「投資キャッシュ・フロー」と「財務キャッシュ・フロー」は直接法で表します。「営業キャッシュ・フロー」のみ、直接法か間接法のいずれかが選択できますが、間接法を採用することが一般的です。

「営業キャッシュ・フロー」を直接法で示した場合と間接法で示した場合を比べると、以下のようになります(金額は例です)。いずれの方法でも、最終的な金額は変わりません。

| 直接法で示した場合 | 間接法で示した場合 | ||

|---|---|---|---|

| 項目 | 金額 | 項目 | 金額 |

| 営業収入 | 63,750 | 税引前当期純利益 | 20,000 |

| 商品の仕入れなどの支出 | -21,250 | 減価償却費 | 3,750 |

| 人件費支出 | -6,250 | 売上債権の増加 | -2,500 |

| そのほかの営業支出 | -7,500 | 投資有価証券売却損 | 1,000 |

| 法人税支払 | -10,000 | 棚卸資産の増加 | -1,000 |

| 買入債務の増加 | 7,500 | ||

| 法人税等支払 | -10,000 | ||

| 営業活動によるキャッシュ・フロー | 18,750 | 営業活動によるキャッシュ・フロー | 18,750 |

キャッシュ・フロー計算書を作成するためには、場合によっては、総勘定元帳や固定資産・有価証券などに関する書類が必要になることもあります。直接法と間接法のどちらでキャッシュ・フロー計算書を作成するかで必要書類が異なるので、注意しましょう。

【関連記事】

キャッシュ・フロー計算書の作り方を解説!間接法と直接法はどちらを採用すべき?

キャッシュ・フロー計算書で減価償却費を足す理由

「営業キャッシュ・フロー」を間接法で示す際には、直接法にはない「減価償却費」という加算項目を記載します。キャッシュ・フロー計算書で減価償却費をプラス計上する理由は、減価償却費が現実には出ていない費用であるためです。

損益計算書では減価償却費が計上されれば利益が減りますが、減価償却費は現実には出ていない費用、つまり現金の支出を伴わない費用です。現金の出入りを表すキャッシュ・フロー計算書と損益計算書で減価償却費の扱い方が異なるため、キャッシュ・フロー計算書で減価償却費をプラスすることになります。

間接法では、税引前当期純利益に減価償却費を足し戻すことで、現金の流れを正確に把握できるように調整しなければなりません。

【関連記事】

キャッシュフロー計算書を読むなら知っておきたい「減価償却費」のこと

まとめ

キャッシュ・フロー計算書は、会社の保有する現金がどのような理由で増減したかを表す書類です。損益計算書や貸借対照表ではわからない現金の流れを把握できます。

損益計算書では利益が出ていて貸借対照表の資産状況が悪くなければ、経営上は問題ないように思われます。ただし、売掛金の回収に時間がかかっていたり、現金不足で借金が返済できなかったりすると、会社の資金繰りは厳しくなります。

そのような事態を回避するためにも、損益計算書や貸借対照表とあわせてキャッシュ・フロー計算書を作成し、経営分析に役立てましょう。

経理を自動化し、日々の業務をもっとラクにする方法

経理業務には日々の入出金管理だけでなく、請求書や領収書の作成から保存まで多岐にわたります。

シェアNo.1のクラウド会計ソフト(*1)「freee会計」では、面倒な仕訳や入力作業を自動化、必要書類も簡単に作成でき、経理業務にかかる時間を半分以下(*2)に削減できます。

※1.リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2.自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、関連書類はクラウド内で保存が可能です。管理にかかるコストも削減でき、書類の破損や紛失の心配もありません。

数あるソフトの中でも、freee会計を導入するメリットをご紹介します。

明細の自動取り込みで日々の帳簿作成が簡単・ラクに!

銀行口座やクレジットカードを同期することにより、利用明細を自動的に取り込むことができます。取り込んだ明細から勘定科目の登録はもちろん、売掛金や買掛金の消し込み、資金の移動などの記帳も可能です。

明細を手入力ではなく自動的に取り込むため、入力の手間や漏れなく正確な帳簿を作成できます。

経営層にもわかりやすいレポートを自動作成!

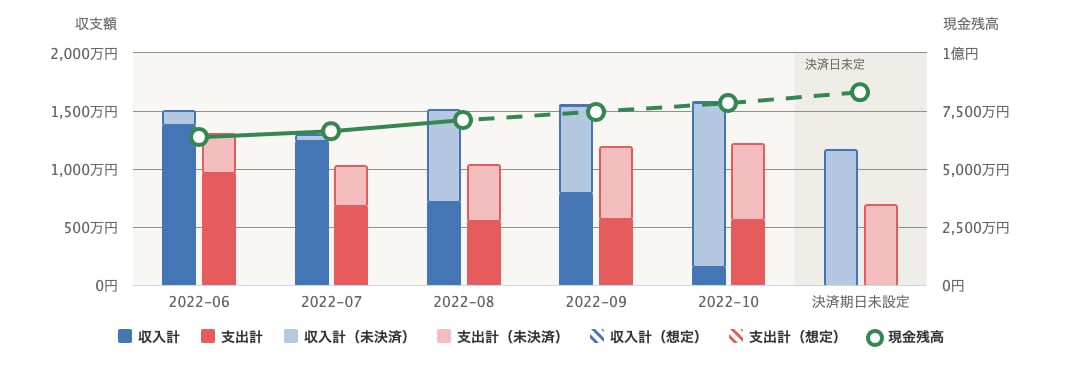

会社を経営するうえで重要なのはお金の流れです。freee会計では、お金の流れをリアルタイムで把握できるレポートを自動で作成できます。

たとえば「資金繰りレポート」を作成すると、今後のお金の出入りを踏まえた上で現金の残高推移を確認することができます。現金の動きを把握することで、資金ショートの防止につながります。

決算関連の書類作成にも対応!

freee会計では、中小企業の決算関連書類を自動的に作成できます。

<freee会計で出力可能な書類の一例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 現金出納帳 など

ほかにもfreee会計には、効率的な経理を実現するための機能が豊富に備わっています。

<freee会計の機能例>

- 見積書/請求書/納品書の発行

- 入金確認や消込、帳簿への反映

- 支払管理や振込ファイルの自動作成

- 証憑管理(電子帳簿保存対応)etc...

今すぐfreee会計を使ってみたい方は、freee会計アカウントの新規作成(無料)ページからお試しください。

よくある質問

キャッシュ・フロー計算書とは?

キャッシュ・フロー計算書とは企業の所有する現金などの出入りを表す決算書類で、貸借対照表や損益計算書と並ぶ財務三表のひとつです。企業が自由に使えるお金を適切に把握し、資金ショートを防ぐなどの観点で重要な役割を担っています。

詳しくは記事内「キャッシュ・フロー計算書(C/F)とは」をご覧ください。

キャッシュ・フロー計算書の作り方は?

キャッシュ・フロー計算書は、「営業キャッシュ・フロー」「投資キャッシュ・フロー」「財務キャッシュ・フロー」の大きく3つに区分して記載します。

また、「直接法」と「間接法」の2つの作成方法があり、「投資キャッシュ・フロー」「財務キャッシュ・フロー」は直接法を用いて作成します。「営業キャッシュ・フロー」は直接法と間接法どちらを採用しても構いませんが、作成の手間などから間接法が採用されることが一般的です。

詳しくは記事内「キャッシュ・フロー計算書の作り方」をご覧ください。

監修 北田 悠策(きただ ゆうさく)

神戸大学経営学部卒業。2015年より有限責任監査法人トーマツ大阪事務所にて、製造業を中心に10数社の会社法監査及び金融商品取引法監査に従事する傍ら、スタートアップ向けの財務アドバイザリー業務に従事。その後、上場準備会社にて経理責任者として決算を推進。大企業からスタートアップまで様々なフェーズの企業に携わってきた経験を活かし、株式会社ARDOR/ARDOR税理士事務所を創業。