監修 税理士・CFP® 宮川真一 税理士法人みらいサクセスパートナーズ

貸借対照表とは、企業の資産、負債、純資産の状況を一覧できる決算書類です。 企業が保有する資産などの内訳を詳細に確認できるため、財務上の安定性や課題、経営リスクなどを知るうえで重要な役割を果たします。

本記事では、貸借対照表に関する基本的な知識や貸借対照表から読み取れる内容、表を正確に作成するためのポイントなどについて解説します。

貸借対照表など決算書を作成したい方は、別記事「法人決算を自分1人で完結させるには?流れや必要書類について解説」をあわせてご覧ください。

目次

貸借対照表(B/S)とは

貸借対照表とは、企業がある時点においてどのくらいの財産や権利、義務などがあるかを示す決算書(財務諸表)です。英語表記は「Balance sheet」で、「B/S」とも呼ばれます。貸借対照表は、損益計算書とキャッシュ・フロー計算書と並び、財務諸表のなかでも特に重要な財務三表のひとつです。

通常、貸借対照表は各決算時期に作成します。毎月の財産状況を正確に把握するために、年次だけでなく月次で決算を行う企業もあります。

貸借対照表から以下の情報を読み取ることで、会社の財政状況の把握が可能です。

貸借対照表からわかること

- 企業が持っている「資産」

- 返済義務がある「負債」

- 返済義務のない「純資産」

貸借対照表では勘定科目ごとに合計金額を記載するため、一目で資産や負債、純資産の金額を把握できます。貸借対照表に記載する具体的な項目については、記事内の「貸借対照表の基本的な構造」で詳しく説明しています。

財務三表における貸借対照表の役割とは

貸借対照表、損益計算書、キャッシュ・フロー計算書は、財務諸表のなかでも特に重要な書類として「財務三表」と呼ばれ、それぞれ役割が以下のとおり異なります。

| 名称 | 役割 |

|---|---|

| 貸借対照表 | ある時点の会社の財政状態を確認できる |

| 損益計算書 | 一定期間の会社の利益を確認できる |

| キャッシュ・フロー計算書 | 一定期間のお金の流れを確認できる |

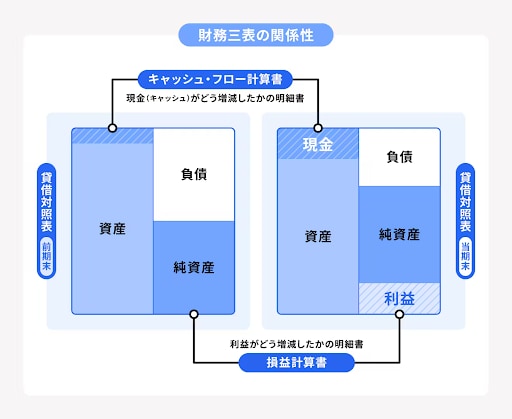

これらの3つの書類は役割は異なるものの、内容は互いに連動しています。貸借対照表をもとにしたそれぞれの関係性は下図のとおりです。

前期末に作成した貸借対照表と当期末に作成した貸借対照表を比較することで、利益および現金がどのように増減したかがわかります。その増減した利益の明細書が「損益計算書」で、現金の増減を示すのが「キャッシュ・フロー計算書」です。

貸借対照表の基本的な構造

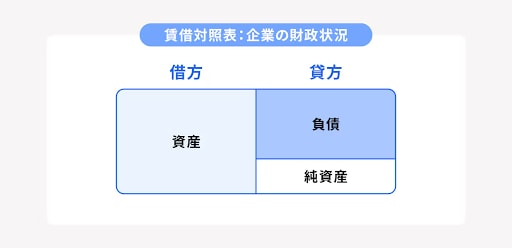

会計業務では取引について記帳する際、左側を「借方」、右側を「貸方」として、ひとつの取引を原因と結果という2つの側面から記載するのが基本です。

貸借対照表は、下図のように3つの欄で構成されます。「資産=負債+純資産」となるように、左側の借方の欄に「資産」を、右側の貸方の欄の上部に「負債」、下部に「純資産」を記載します。

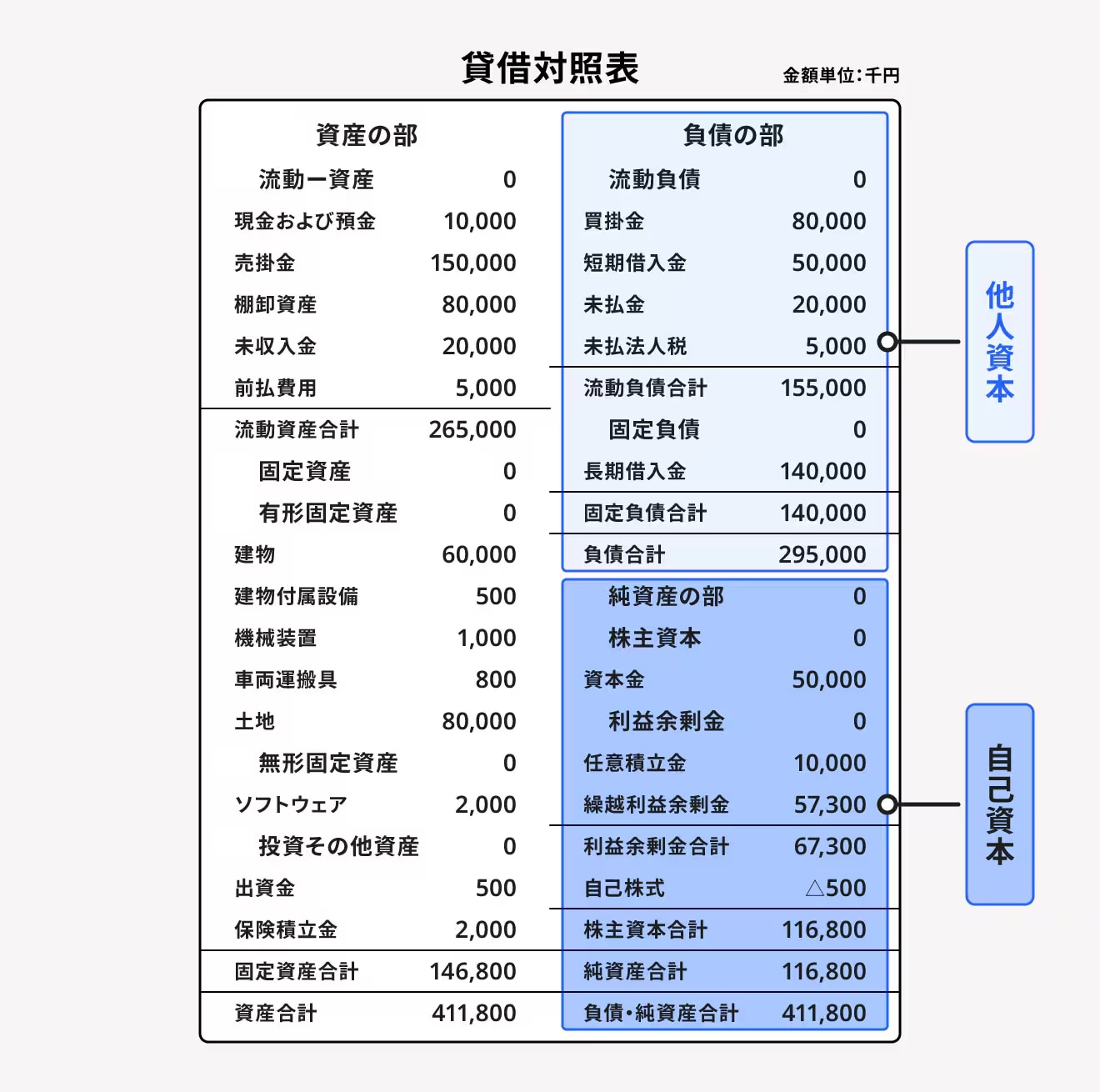

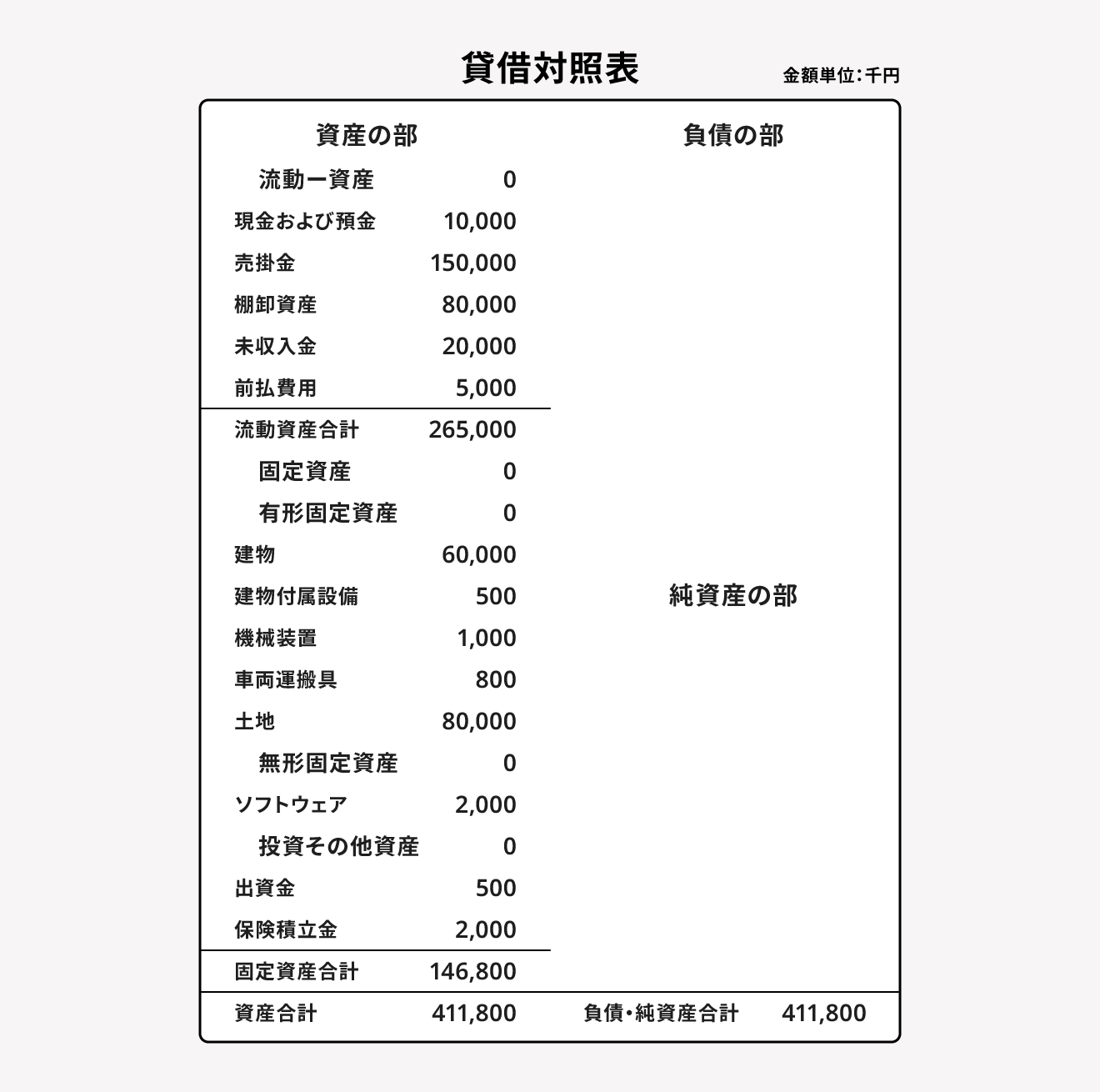

貸借対照表の例は下図のとおりです。

「資産の部」「負債の部」「純資産の部」にそれぞれに該当する勘定科目の詳細を記載し、財政状況を可視化します。このとき、左側の最下部の「資産合計」と、右側の最下部の「負債・純資産合計」の額は必ず一致します。

資産の部

資産の部は、企業が所有する資産を一覧で記載する欄です。通常は現金化しやすい順に上から並べ、流動資産(現金など)、固定資産(土地など)、繰延資産の順となります。

資産の部は、貸借対照表の左側に記載します。左側を見るだけで、その会社がどのような資産をどれくらい持っているのかがわかり、資産全体の保有状況を知ることができます。

流動資産

流動資産とは、正常な営業活動サイクルで発生する資産(正常営業循環基準)や、1年以内に現金化・費用化できる資産(ワン・イヤー・ルール)のことです。流動資産には、以下のような勘定科目を記載します。

流動資産の例

| 現金 | 硬貨や紙幣などの貨幣 |

|---|---|

| 預金 | 銀行口座への預入金 |

| 売掛金 | 商品やサービスの代金として将来的に受け取る権利のあるお金 |

| 受取手形 | 商品やサービスの対価として受け取る約束手形や為替手形 |

| 有価証券 | 株券や債券、図書券などの権利を表彰する証券 |

| 商品 | 売買するために外部から調達した商品 |

| 仮払金 | 交通費や交際費などの経費について事前に支払うお金 |

固定資産

固定資産とは、長期間利用したり保有したりする資産や、1年を超えて現金化・費用化する資産のことです。固定資産に該当するものとしては以下が挙げられます。

固定資産の例

| 建物 | 事業のために所有する建物 |

|---|---|

| 車両運搬具 | 事業のために所有する車両や運搬具 |

| 土地 | 事業のために所有する土地 |

| のれん(営業権) | 知名度やノウハウ、経営組織などの価値を金額で評価した無形資産 |

繰延資産

繰延資産とは、支出による効果が1年以上に及ぶ資産のことです。本来は費用として扱われるべきものですが、効果が長く続くため、一時的に資産として計上します。繰延資産の具体例は以下のとおりです。

繰延資産の例

- 開業費

- 開発費

- 社債発行費 など

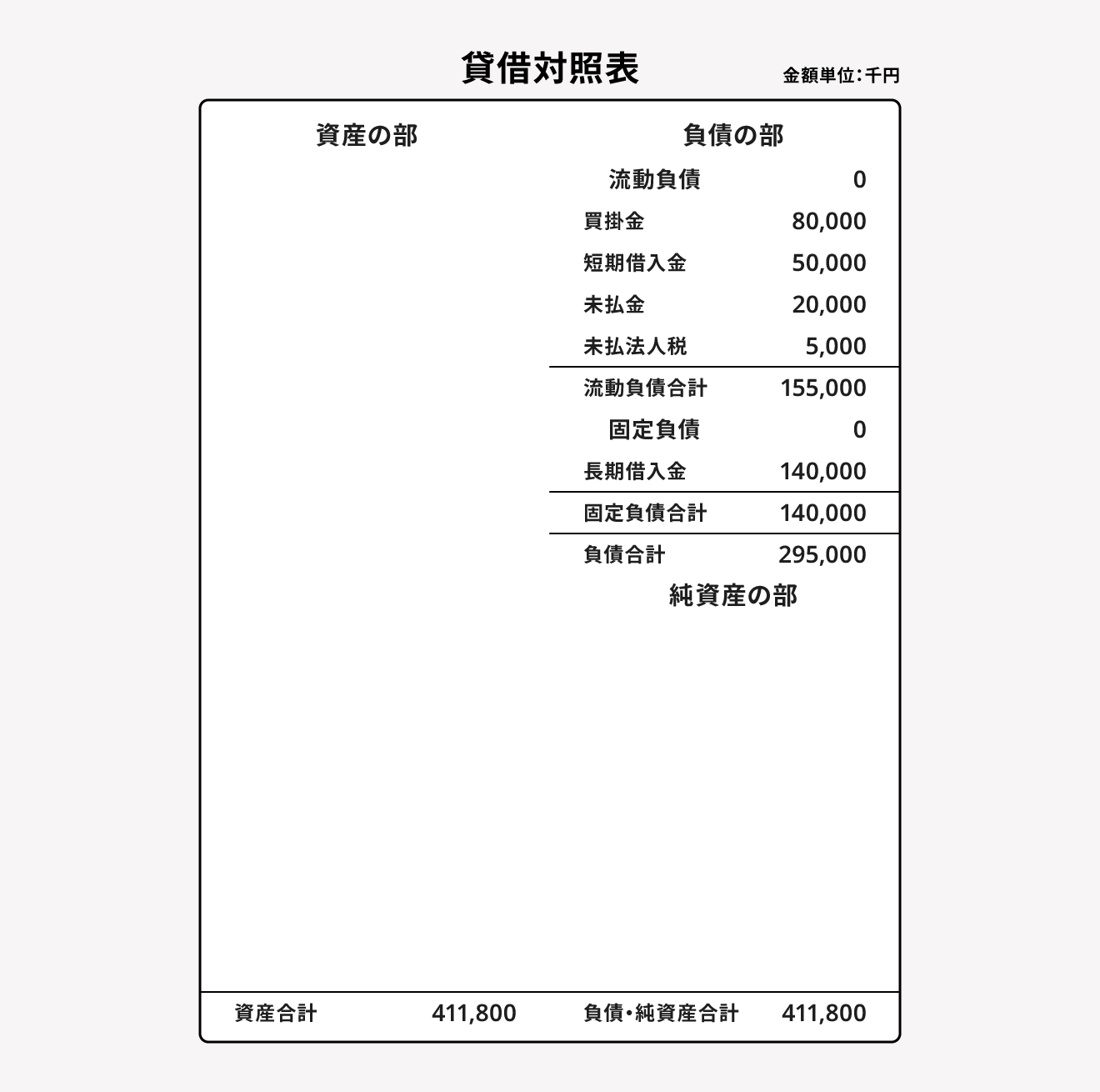

負債の部

負債の部には、企業に返済義務のある債務など、負債を一覧で記載します。負債の場合は現金化されずに支払いでお金が出ていくため、各勘定科目は支払期日の早い順番に並べます。

負債の部は、純資産の部とともに貸借対照表の右側に記載します。右側を見れば、その会社の資産の取得方法や金額がわかります。

流動負債

流動負債とは、正常な営業活動サイクルで発生する負債(正常営業循環基準)や、1年以内に返済予定の負債(ワン・イヤー・ルール)のことです。以下のようなものが流動負債に該当します。

流動負債の例

- 買掛金

- 支払手形

- 未払金

- 短期借入金

- 預り金 など

固定負債

固定負債とは、1年を超えて返済もしくは収益化する負債をいいます。固定負債に該当するものは以下のとおりです。

固定負債の例

- 長期借入金

- リース債務

- 繰延税金負債

- 長期前受金 など

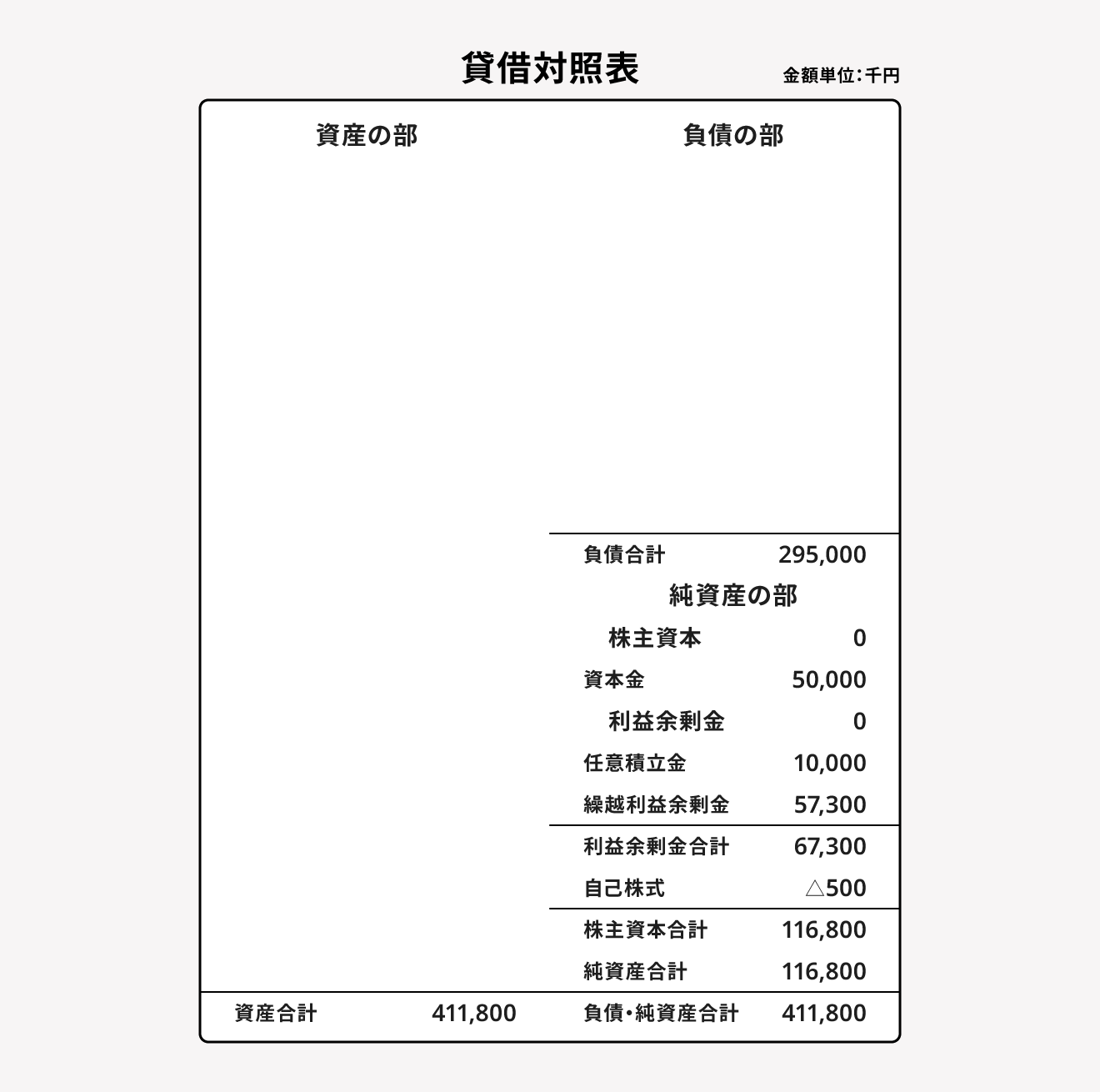

純資産の部

純資産とは、総資産から負債を差し引いた資産のことで、自己資本とも呼ばれます。純資産の部には、これらに該当する勘定科目を記載します。

純資産に該当するものは、以下のとおりです。

純資産の例

- 資本金

- 資本準備金

- 自己株式

- 繰越利益剰余金 など

貸借対照表の勘定科目についてもっと知りたい方は、別記事「貸借対照表でよく使われる勘定科目」をあわせてご確認ください。

純資産の部は、負債の部とともに貸借対照表の右側に記載します。負債の部同様、その会社の資産の取得方法や金額がわかります。なお、純資産の部に記載される項目は、将来にわたって返済義務はありません。

貸借対照表から分析できる5つの指標

企業の資産状況を示した貸借対照表からは、主に以下について分析できます。

貸借対照表から分析できる指標

- 自己資本比率

- 自己資本利益率

- 流動比率・当座比率

- 固定比率

- 負債比率

これらの分析は企業の経営改善に役立つため、それぞれの分析方法を正しく理解しておきましょう。

貸借対照表を使った分析について詳しく知りたい方は、別記事「貸借対照表を使った財務分析のやり方」をご覧ください。

自己資本比率

自己資本比率とは、資産全体に対して返済の必要がない純資産がどれくらいの割合を占めているかを表す指標です。以下の計算式で求めることができます。

自己資本率の計算方法

自己資本比率(%) = 純資産 ÷ 総資産 × 100

※総資産は、負債の部と純資産の部の合計金額

自己資産比率が高いほど、財務上の安定性が高い健全な企業だと判断できます。ただし、業種によって、平均的な自己資本比率にばらつきがあることには留意が必要です。

前述のとおり、貸借対照表の「資産の部」の合計と、「負債の部」および「純資産の部」の合計である「負債および純資産合計」は必ず一致します。そのため、「負債の部」の金額が少額になるほど「純資産の部」は多額になり、「自己資本比率」も高くなります。

自己資本利益率

自己資本利益率とは、自己資本に占める当期純利益の割合を示す指標です。以下の計算式で求められます。

自己資本利益率の計算方法

自己資本利益率(%) = 当期純利益 ÷ 自己資本 × 100

自己資本利益率の数値が高いほど、利益が出ている企業だと判断できます。

流動比率・当座比率

流動比率とは、流動負債に対して流動資産の占める割合を示す指標です。流動比率から、企業の当面の資金繰りや短期的な支払い能力を確認できます。

流動比率は以下の計算式で求められます。

流動比率の計算方法

流動比率(%) = 流動資産 ÷ 流動負債 × 100

流動比率の数値が高いほど、流動負債の支払いができている企業だと判断できます。

また、企業の支払い能力をより正確に判断できる指標として参考になるのが、当座資産から求める「当座比率」です。当座資産とは、換金性が不確実なものを省いた換金性の高い資産を指します。

当座比率は、以下の計算式で求められます。当座比率が高ければ、短期的な債務の返済能力が高いと判断できます。

当座比率の計算方法

当座比率(%) = 当座資産 ÷ 流動負債 × 100

固定比率

固定比率とは、返済義務のない純資産(自己資本)に対する固定資産の割合を示す指標です。以下の計算式で求められます。

固定比率の計算方法

固定比率(%) = 固定資産 ÷ 純資産(自己資本) × 100

固定比率が低ければ、財務状況がよく、企業経営が長く安定しやすいことが確認できます。

負債比率

負債比率とは、返済義務のない純資産(自己資本)に対する負債の割合を示す指標です。以下の計算式で求められ、負債比率が低いほど財務の安定性を確認できます。

負債比率の計算方法

負債比率(%) = 負債 ÷ 純資産(自己資本) × 100

貸借対照表の作り方

貸借対照表は、基本的に以下の手順で作成します。

貸借対照表の作成手順

- 仕訳帳への記入

- 総勘定元帳への転記

- 試算表の作成

- 決算整理仕訳の処理

- 貸借対照表の作成

企業によって異なりますが、一般的に1の「仕訳帳への記入」と2の「総勘定元帳への転記」は日常業務、3の「試算表の作成」は月次業務として行い、4〜5の工程を決算書の作成のタイミングで実施します。

各工程について、ひとつずつ解説します。

1.仕訳帳への記入

まずは、貸借対照表に記載する内容のもととなる、現金や売掛金などの取引内容を仕訳帳に記入します。このとき、社内のルールとしてどの項目をどの勘定科目に分類するかを、あらかじめ決めておきましょう。

記帳方法は、取引内容を「借方(左側)」と「貸方(右側)」に分け、勘定科目を使って記入する「複式簿記」という形式が一般的です。

借方と貸方の合計金額が一致しない場合は、記入漏れや記入ミスなどが生じています。仕訳帳の段階でミスが起こると、そのあとの工程でも金額の誤差が生じてしまうため、正確に処理することが重要です。

仕訳帳について詳しく知りたい方は、別記事「仕訳帳とは?書き方や仕訳例、基礎知識を解説」も参考にしてください。

2.総勘定元帳への転記

仕訳帳への記入が済んだら、その内容を総勘定元帳へ転記します。総勘定元帳とは、取引内容を勘定科目ごとに借方・貸方で整理し、記録する帳簿のことです。

これにより、勘定科目ごとの取引発生日や取引内容、残高などが、総勘定元帳を見るだけで確認できるようになります。

総勘定元帳について詳しく知りたい方は、別記事「総勘定元帳とは?書き方や仕訳帳との違いについても解説」も参考にしてください。

3.試算表の作成

総勘定元帳の内容を勘定科目ごとに試算表へ転記します。試算表とは、記帳した内容が正しいかをチェックするための集計表です。試算表には以下の3種類があります。

- 合計試算表

- 残高試算表

- 合計残高試算表

試算表も仕訳帳や総勘定元帳と同様に、借方と貸方の合計金額は一致しなければなりません。一致しなかった場合は転記ミスが発生していると考えられるため、確認が必要になります。

試算表について詳しく知りたい方は、別記事「試算表とは?種類や見方、効果的な作り方などについて解説」をご覧ください。

4.決算整理仕訳の処理

試算表をもとに資産・負債・純資産の勘定科目を抽出し、決算整理仕訳の処理を行います。

決算整理仕訳とは、決算期までに帳簿上で未処理になっている取引を特定し、仕訳計上する作業です。この作業をすることで、当期の資産・負債・純資産などが確定します。

決算整理仕訳について詳しく知りたい方は、別記事「決算整理仕訳とは?手順や仕訳の具体例などをわかりやすく解説」をご覧ください。

5.貸借対照表の作成

決算整理仕訳の処理が済んだら、その内容に沿って「資産」「負債」「純資産」を貸借対照表に記載します。

記載する際には、本記事の「貸借対照表の基本的な構造」で解説したとおり、「資産」は流動資産・固定資産・繰延資産に、「負債」は流動負債・固定負債に分類します。

なお、資産・負債・純資産・収益・費用という5つの勘定科目のうち、残った「収益」と「費用」は損益計算書に記載します。

貸借対照表の作り方についてさらに詳しく知りたい方は、別記事「貸借対照表の作り方は?エクセルで簡単に作る方法や注意点を解説」も参考にしてください。

まとめ

貸借対照表とは、企業がある時点においてどのくらいの財産や権利、義務などがあるかを示す決算書です。損益計算書、キャッシュ・フロー計算書と並ぶ財務三表のひとつであり、企業の財務状況を把握するために欠かせない書類といえます。

貸借対照表に記載された数値を用いることで、自己資本比率や流動比率、当座比率などがわかり、企業の経営状況を判断することができます。作成の際にはケアレスミスなどがないよう、貸借対照表の役割や作り方を確認しましょう。

経理を自動化し、日々の業務をもっとラクにする方法

経理業務には日々の入出金管理だけでなく、請求書や領収書の作成から保存まで多岐にわたります。

シェアNo.1のクラウド会計ソフト(*1)「freee会計」では、面倒な仕訳や入力作業を自動化、必要書類も簡単に作成でき、経理業務にかかる時間を半分以下(*2)に削減できます。

※1.リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2.自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、関連書類はクラウド内で保存が可能です。管理にかかるコストも削減でき、書類の破損や紛失の心配もありません。

数あるソフトの中でも、freee会計を導入するメリットをご紹介します。

明細の自動取り込みで日々の帳簿作成が簡単・ラクに!

銀行口座やクレジットカードを同期することにより、利用明細を自動的に取り込むことができます。取り込んだ明細から勘定科目の登録はもちろん、売掛金や買掛金の消し込み、資金の移動などの記帳も可能です。

明細を手入力ではなく自動的に取り込むため、入力の手間や漏れなく正確な帳簿を作成できます。

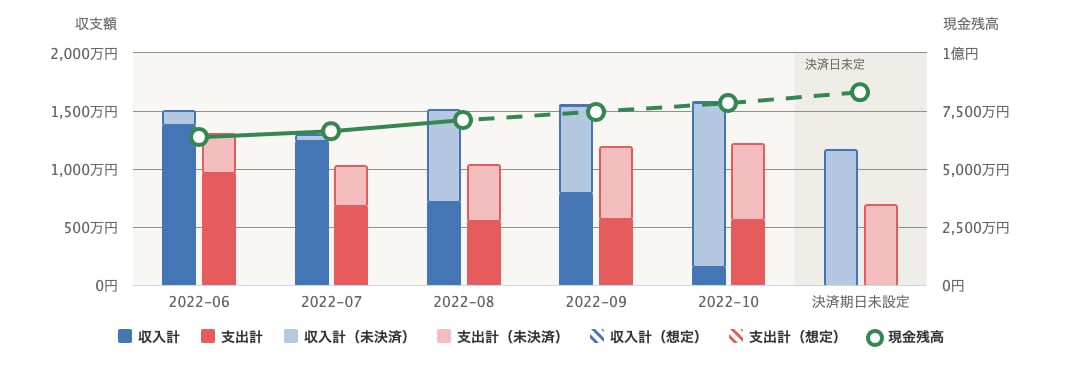

経営層にもわかりやすいレポートを自動作成!

会社を経営するうえで重要なのはお金の流れです。freee会計では、お金の流れをリアルタイムで把握できるレポートを自動で作成できます。

たとえば「資金繰りレポート」を作成すると、今後のお金の出入りを踏まえた上で現金の残高推移を確認することができます。現金の動きを把握することで、資金ショートの防止につながります。

決算関連の書類作成にも対応!

freee会計では、中小企業の決算関連書類を自動的に作成できます。

<freee会計で出力可能な書類の一例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 現金出納帳 など

ほかにもfreee会計には、効率的な経理を実現するための機能が豊富に備わっています。

<freee会計の機能例>

- 見積書/請求書/納品書の発行

- 入金確認や消込、帳簿への反映

- 支払管理や振込ファイルの自動作成

- 証憑管理(電子帳簿保存対応)etc...

今すぐfreee会計を使ってみたい方は、freee会計アカウントの新規作成(無料)ページからお試しください。

よくある質問

貸借対照表とは?

貸借対照表とは、別名「バランスシート(B/S)」と呼ばれ、企業がある時点においてどのくらいの財産や権利、義務などがあるかを示す決算書です。

詳しくは記事内「貸借対照表(B/S)とは」で解説しています。

貸借対照表で何がわかる?

貸借対照表からは企業財務の健全性がわかります。具体的には、自己資本比率、自己資本利益率、流動比率、当座比率、固定比率、負債比率などの数値を導き出すことができます。

詳しくは記事内「貸借対照表から分析できる5つの指標」で解説しています。

貸借対照表と損益計算書の違いは?

貸借対照表と損益計算書はいずれも財務三表と呼ばれる会計上の重要な書類ですが、それぞれの役割は異なります。貸借対照表は資産・負債・純資産を比較するもので、一方の損益計算書は、収益から費用を差し引くことで企業の損益を計算します。

詳しくは記事内「財務三表における貸借対照表の役割とは」をご覧ください。

監修 宮川 真一

岐阜県大垣市出身。1996年一橋大学商学部卒業、1997年から税理士業務に従事し、税理士としてのキャリアは25年以上に及ぶ。現在は、税理士法人みらいサクセスパートナーズの代表としてコンサルティング、税務対応を担当。また、事業会社の財務経理を担当し、複数企業の取締役・監査役にも従事。