買掛金とは、商品や原材料を掛取引で仕入れる際に用いる勘定科目で、会計処理上では負債として扱われます。事業を継続していく上で、買掛金は多くのケースで発生する勘定科目です。

買掛金を正しく管理していないと、取引先への未払いの状態が発生するなど、会社の信用に関わるトラブルが生じる可能性があります。

本記事では、買掛金とその他費用との違いや仕訳の流れ、実際の仕訳例などについて解説します。

目次

はじめての経理はfreee会計で簡単・安心・確実に

経理未経験でも、freee会計で帳簿や決算書を作成できます。銀行口座と同期すると、複雑な仕訳を自動化したり、日々の記帳を行うと、1クリックで決算書を作成できたり、初心者の方でも安心して進められます。

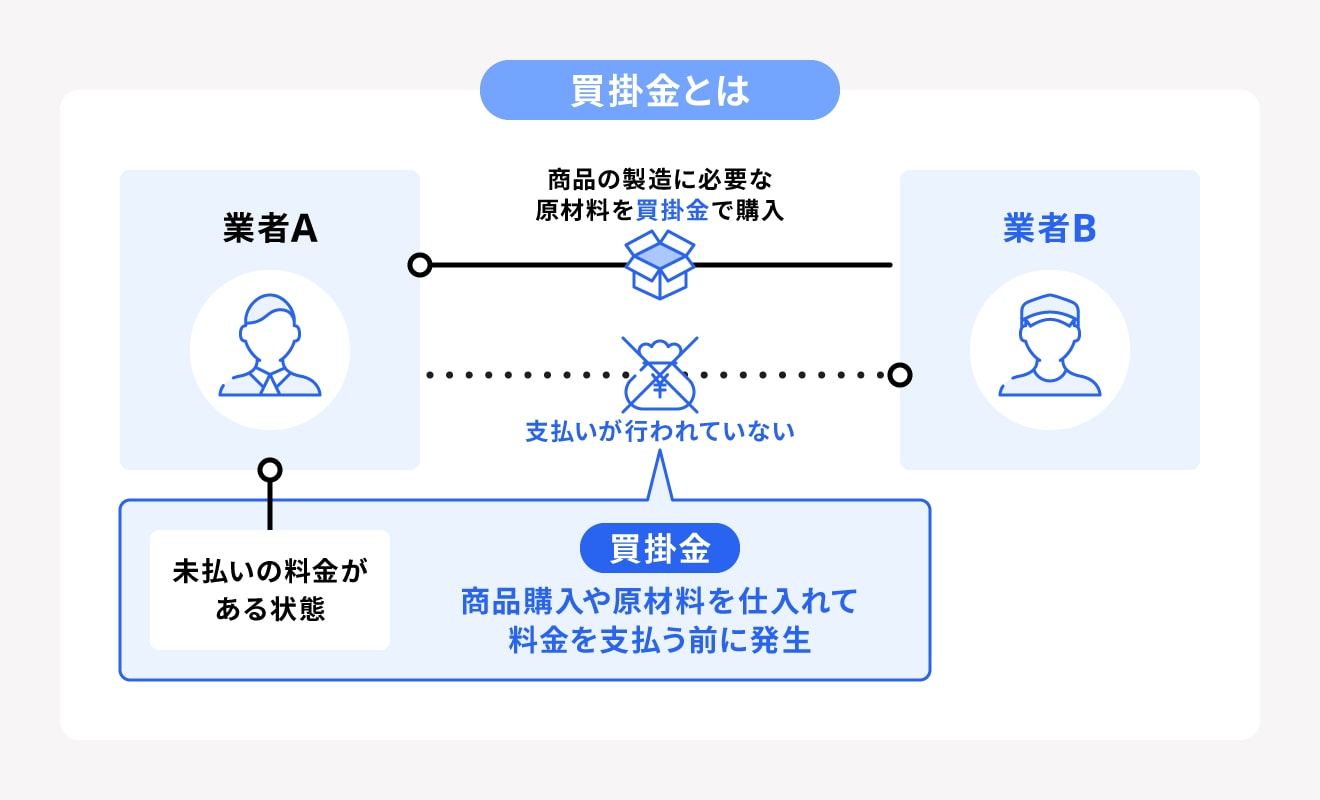

買掛金とは

買掛金とは、商品や原材料を掛取引で仕入れた際に使用する勘定科目で、会計処理上では負債に該当します。

商品や原材料を仕入れる度に取引先との精算を行うと、自社と取引先の双方で事務負担が増えてしまいます。そのため、「買掛金」の勘定科目を使用して翌月末払いなどでまとめて精算することで、経理業務の負担を軽減します。

買掛金と売掛金の違い

買掛金が将来的に代金を支払う債務を指すのに対し、売掛金とは、掛取引で商品やサービスを販売し、将来的に代金を受け取れる債権を指します。買掛金は負債となる「仕入」に紐づき、売掛金は資産となる「売上」に紐づきます。

よって、買掛金と売掛金は、反対の意味を持ちます。

買掛金と売掛金の違い

- 買掛金:取引先に代金を支払う義務

- 売掛金:取引先に代金を請求する権利

売掛金について詳しく知りたい方は、別記事「売掛金とは?仕訳例や管理・回収する際の注意点をわかりやすく解説」をご覧ください。

買掛金と未払金・未払費用の違い

未払金とは、固定資産(土地建物・機械設備・車両など)、有価証券、外注費、消耗品など、仕入れに関連しない取引における債務を指します。

未払費用とは、給与・家賃・利息・保険料など、買掛金や未払金に該当しない継続的な役務提供にかかる債務です。

未払金・未払費用と買掛金との違い

- 買掛金:商品や原材料の仕入れ取引における債務

- 未払金:固定資産や外注費などの仕入れに関連しない非継続的な取引で、すでに役務提供が完了している債務

- 未払費用:給与や家賃などの仕入れに関連しない継続的な取引で、役務提供が完了していない債務

買掛金と、未払金・未払費用との大きな違いは、仕入れに関連しているか否かです。

買掛金は営業活動において生じた費用の未払い分を指し、それ以外の非継続的な取引において生じた費用は未払金、仕入れに関与しない継続的な取引において発生した費用は未払費用に該当します。

具体的に未払金とは、以下のようなものが該当します。

未払金の例

- パソコンなど固定資産の購入費用

- 消耗品や事務用品の購入費用

- 掲載が終了した広告宣伝費 など

一方で、未払費用には、以下が該当します。

未払費用の例

- 従業員への給与

- 家賃

- 借入利息

- リース代

- 毎月の通信費 など

買掛金の仕訳の流れ

買掛金は、事業活動において日常的に使う勘定科目です。仕訳は、以下の手順で行います。なお、本記事では、すべて税込経理方式を用いて解説します。

●●

- 商品・サービスを仕入れて仕訳を行う

- 商品代金を支払い消込作業を行う

- 買掛金元帳で残高を確認する

1. 商品・サービスを仕入れて仕訳を行う

まずは業務に必要な仕入れを行うため、取引先に対して商品・サービスを発注します。

たとえば1,100円(税込)の商品を掛取引で仕入れた場合、商品・サービスの仕入れが完了した時点で「買掛金」の勘定科目を用いて以下のように記帳します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入 | 1,100円 | 買掛金 | 1,100円 |

仕入れが完了するタイミングは会社により異なるため、自社の規定をあらかじめ確認し、適切なタイミングで記帳を行いましょう。一般的には商品が取引先から出荷されたとき・商品を受け取ったとき・商品を検収したときのいずれかです。

2. 商品代金を支払い消込作業を行う

仕入れ後、取引先から請求書が届きます。請求内容を確認し、規定の方法で代金を支払います。支払いが完了したら、買掛金として記帳されているデータを消す「消込」の作業を行います。

代金を現金で支払った場合は、以下のように記帳します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 買掛金 | 1,100円 | 現金 | 1,100円 |

口座振込で支払い、その際に手数料が110円かかった場合は、「支払手数料」の勘定科目を用いて以下のように記帳します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 買掛金 | 1,100円 | 普通預金 | 1,210円 |

| 支払手数料 | 110円 | ||

消込作業について詳しく知りたい方は、別記事「掛取引における消込とは?消込のやり方と効率化の方法について解説」をご覧ください。

3. 買掛金元帳で残高を確認する

会計処理が完了したあとは、買掛金元帳を用いて残高を確認します。支払った金額に相違はないか、支払い漏れはないかなど状況を定期的に確認することで、入金ミスを防止するだけでなく、ミスの早期発見にもつながります。

買掛金の仕訳例・勘定科目

買掛金の仕訳には、取引の種類によってさまざまなパターンがあります。商品の値引きを受けたときや売掛金と相殺するときなど、それぞれ仕訳の方法は異なります。

ここでは前述した基本的な仕訳以外の、買掛金に関連する仕訳例を解説します。

掛けで仕入れた商品の値引きを受けたとき

掛取引で仕入れた商品やサービスの値引きを受けた場合は、まずは通常通りの金額で仕入れの仕訳を行い、その後値引き分を取り消す仕訳処理を行います。そして、実際に代金を支払う際に、値引き後の金額で計上します。

たとえば1,000円(税込)の商品を100円値引きして仕入れた場合、仕訳方法は以下のとおりです。

【商品仕入れ時】

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入 | 1,000円 | 買掛金 | 1,000円 |

【値引き処理】

| 借方 | 貸方 | ||

|---|---|---|---|

| 買掛金 | 100円 | 仕入 | 100円 |

値引き処理の際には、貸方の勘定科目は「仕入」または「仕入値引」を用いることが一般的です。

【代金支払い時】

| 借方 | 貸方 | ||

|---|---|---|---|

| 買掛金 | 900円 | 現金 | 900円 |

掛けで仕入れた商品を返品するとき

仕入れた商品に手違いや不備があり返品をする場合には、買掛金の仕入れを取り消す仕訳処理が必要です。

たとえば1,000円(税込)で仕入れた商品の一部に不備があり、300円分返品した場合、仕訳方法は以下のようになります。

【商品仕入れ時】

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入 | 1,000円 | 買掛金 | 1,000円 |

【返品処理】

| 借方 | 貸方 | ||

|---|---|---|---|

| 買掛金 | 300円 | 仕入 | 300円 |

返品処理の際には、貸方の勘定科目は「仕入」または「仕入戻し」を用いることが一般的です。

【代金支払い時】

| 借方 | 貸方 | ||

|---|---|---|---|

| 買掛金 | 700円 | 現金 | 700円 |

商品をすべて返品し全額返金となった場合は、返品処理の仕訳にて買掛金の全額を取り消しすれば仕訳処理が完了します。

売掛金と相殺するとき

商品を仕入れた取引先に商品・サービスを提供して売掛金が発生した場合、取引先との合意が得られれば買掛金を相殺できます。相殺処理をするには買掛金を利用した仕入れ、売掛金を利用した販売の仕訳処理がそれぞれ必要です。

たとえば、取引先との取引における買掛金9,000円(税込)と売掛金1万円(税込)を相殺する場合、各仕訳処理は以下のとおりです。

【販売時】

| 借方 | 貸方 | ||

|---|---|---|---|

| 売掛金 | 10,000円 | 売上 | 10,000円 |

【仕入時】

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入高 | 9,000円 | 買掛金 | 9,000円 |

【相殺処理】

| 借方 | 貸方 | ||

|---|---|---|---|

| 買掛金 | 9,000円 | 売掛金 | 9,000円 |

なお、この場合は相殺しても1,000円分の売掛金が残ってしまっているため、差額分を取引先から回収しなければなりません。差額分の入金確認が取れたら、以下のように売掛金の消込処理をしましょう。

【売掛金の消込処理】

| 借方 | 貸方 | ||

|---|---|---|---|

| 売掛金 | 1,000円 | 現金 | 1,000円 |

買掛金の一部を前払いしており残高を支払うとき

仕入れる商品が高額である場合、資金繰りの関係で最初に代金の一部を前払いする場合もあるでしょう。その際は、最終的な買掛金の仕訳処理の際に、前払い分と最終支払い分を分けて記載する必要があります。具体的には以下のとおりです。

たとえば、10万円(税込)の商品を最初に3万円分支払った状態で買掛金を使って仕入れ、残額の7万円を現金で支払った場合、以下のように記帳します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 買掛金 | 100,000円 | 前渡金 | 30,000円 |

| 現金 | 70,000円 | ||

買掛金を管理するポイント

買掛金は負債であることから資金繰りに影響を与えるため、正しく管理する必要があります。管理のポイントとして、以下を理解しておくことが重要です。

買掛金を管理するポイント

- 買掛金の回転率と回転期間を理解する

- 買掛金の時効を把握しておく

- 買掛金元帳で買掛金残高を確認する

買掛金の回転期間と回転率を理解する

買掛金の回転期間とは、買掛(仕入)債務回転期間とも呼ばれ、仕入れをしてから実際に支払いをするまでにどれくらいの期間が必要なのかを示す指標です。回転期間が短ければ資金繰りに余裕があることを示すため、事業の安定性を見るのに役立ちます。回転期間の算出方法は、次のような計算式で求めます。

- 買掛債務÷仕入高(売上原価)×365=買掛債務回転期間 (日)

- 買掛債務÷仕入高(売上原価)×12=買掛債務回転期間(月)

また、回転率とは買掛(仕入)回転率のことで、買掛金の支払いがどの程度効率的にされているか示す指標です。回転率の算出方法は、以下の計算式を用います。

- 仕入高(売上原価) ÷ 買掛(仕入)債務×100=買掛債務回転率

買掛債務回転率が低ければ、仕入れを行ってから支払うまでの期間が長いと判断されるため、資金繰りに余裕があると見られるのが一般的です。逆に、買掛債務回転率が高ければ、仕入先から早期に支払いを求められていると判断されるため、資金繰りに問題があると見なされる場合もあります。

買掛債務回転率の目安は1200%であり、それ以下である場合は逆に資金繰りに問題があると考えられます。

買掛金の時効を把握しておく

買掛金は、取引先が債権の権利を行使することができることを知った時から5年、または権利を行使することができる時より10年経過した場合に時効を迎えます。これは、買掛金に定められているものではなく、民法第166条で売掛金に対して定められた消滅時効です。

ただし、5年間の間に支払い請求を受けていたり、すでに買掛金の一部を支払ったりしている場合には、支払い義務は消滅しません。

出典:e-Gov法令検索「民法|第百六十六条」

買掛金元帳で買掛金残高を確認する

買掛金元帳は、取引先ごとの買掛金を管理するための補助簿であり、仕入先元帳とも呼ばれます。

総勘定元帳では買掛金の増減自体は分かりますが、どの取引先に対してどれくらいの買掛金残高が残っているかは分かりません。

そのため、買掛金元帳を作成することによって、取引先ごとの残高状況把握ができ、買掛金の支払い漏れを防げます。万が一支払い漏れが生じてしまうと、取引先との信頼関係にも影響を与えてしまうので、日頃からこまめにチェックすることが重要です。

会計ソフトを利用すれば、仕入れに関する情報を入力するだけで買掛金元帳に自動で転記されるため、支払い漏れの予防につながります。

はじめての経理でも、自動化で業務時間を1/2以下にする方法

経理業務は日々の入出金管理のほか、請求書や領収書の作成・保存、仕訳作成まで多岐にわたります。

シェアNo.1のクラウド会計ソフト*1「freee会計」は、面倒な入力作業や仕訳を自動化し、見積書や請求書も簡単に作成できるため、経理業務にかかる時間を半分以下*2に削減できます。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、一度の入力で複数の業務が完了するため、重複作業や転記作業はほぼ発生しません。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく分けて以下の3つです。

- AI-OCR機能で自動入力・自動仕訳

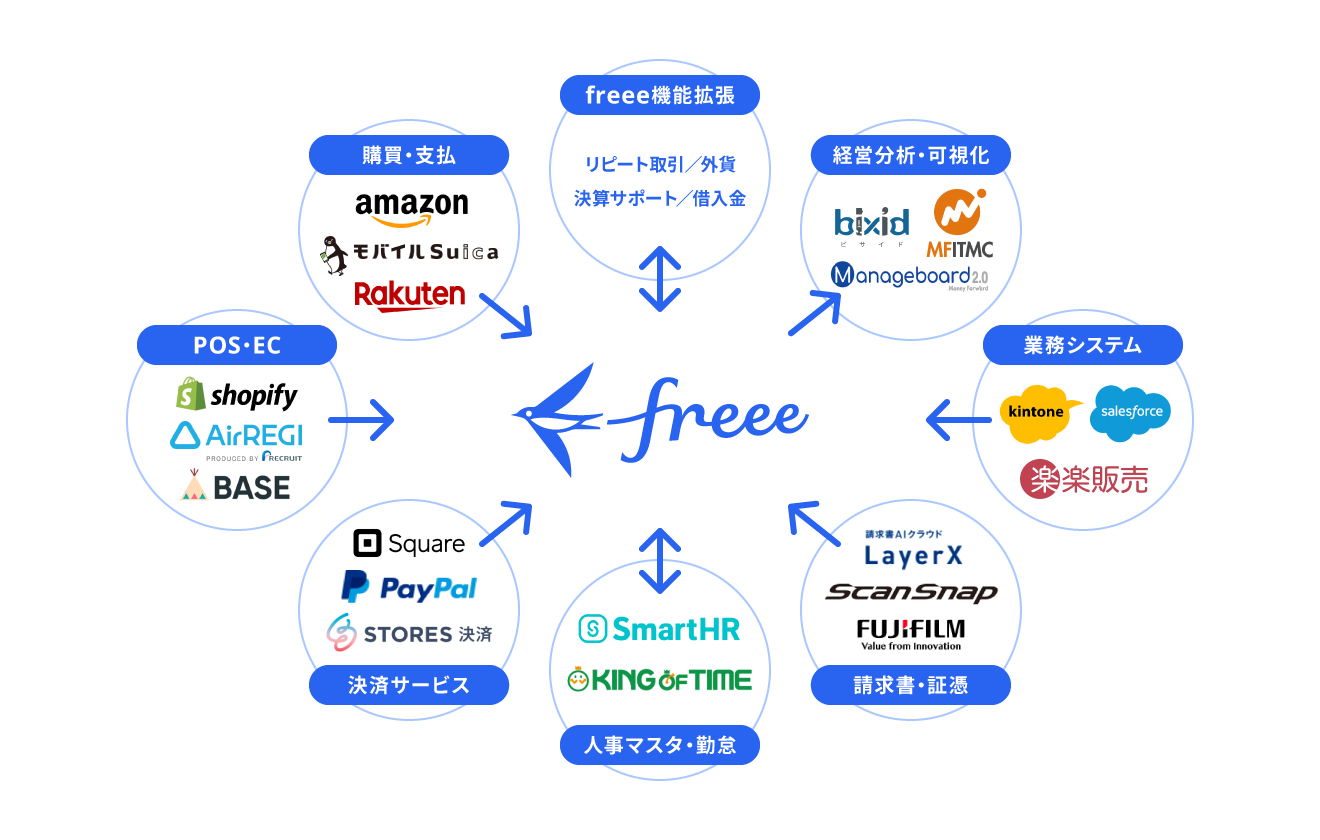

- 全国ほぼすべての銀行・160以上の外部サービスと連携

- 充実のサポート体制

それぞれの特徴についてご紹介していきます。

AI-OCR機能で自動入力・自動仕訳

領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込めば、読み取り機能(OCR機能)が取引先名や金額などをAI解析し、仕訳に必要な情報を自動で入力。そのまま支払管理・仕訳まで自動で作成できます。

全国ほぼすべての銀行・160以上の外部サービスと連携

freee会計は全国ほぼすべての銀行やクレジットカード、決済サービスなどと連携可能。同期していれば自動で利用明細を取り込むので、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳が、freee会計の画面だけで行えます。

さらに、地代家賃や役員報酬など定期的に入金・支払金が発生する取引は、登録さえしておけばfreee会計が自動で記帳まで完了します。

充実のサポート体制

freee会計には、経理をするうえでの不安を解消できる充実したサポートコンテンツを用意しています。

それでも解決できないお悩みはfreeeの専任スタッフにご相談いただける体制も整っているため、はじめて経理される方でも安心して始めることができます。

まとめ

買掛金は、商品や原材料を仕入れる際に使用する勘定科目で、会計処理では債務に該当します。未払金や未払費用と似ている科目ですが、「仕入れに関連する債務」が買掛金と理解しておくと分かりやすいでしょう。

買掛金を管理する際は、取引先との取引履歴を買掛金元帳できちんと管理し、適切に仕訳処理する必要があります。事業を長く継続し、取引先と長く良好な関係を築くためにも、買掛金は適切な方法で活用してください。

よくある質問

売掛金と買掛金の違いは?

売掛金とは、取引先に販売した商品やサービスの代金として、将来的に受け取る権利があるお金のことです。そのため、商品の仕入れにより生じる債務である買掛金とは表裏の関係にあります。

詳しくは記事内「買掛金と売掛金の違い」をご覧ください。

未払金と買掛金の違いは?

未払金とは、固定資産や有価証券、消耗品などの仕入れとは関連しない債務を指します。買掛金は仕入れに関連する取引で生じる債務であるため、未払金とは異なる科目です。

詳しくは記事内「買掛金と未払金の違い」をご覧ください。

買掛金の具体的な例は?

買掛金を活用するシーンは、事業を行なっていく上で数多くあります。売掛金と相殺する際や掛けで仕入れた商品の値引きを受ける際など、それぞれ適切な仕訳処理が必要です。

詳しくは記事内「買掛金の仕訳例・勘定科目」をご覧ください。